RPA 赛道,有什么新动态?

三年前,答案是 AI 。

现在,这个答案是“流程挖掘”。

流程挖掘在海外并不是新玩意儿。2011 年,海外就出现了流程挖掘公司 Celonis ,市场份额*,估值高达 110 亿美元。2020 年 10 月 Celonis 收购了欧洲知名的 RPA 厂商 Integromat 。

巧合的是, 2019 年 10 月,全球*的 RPA 厂商 Uipath 收购了荷兰流程挖掘供应商 ProcessGold ,并基于此推出了 Process Mining 。该产品上线后, Uipath 在流程挖掘领域的影响力迅速提升,已经成为市占率第三的厂商。

RPA x 流程挖掘,一时间成为热门搭配。这足以引来国内信徒的纷纷效仿。

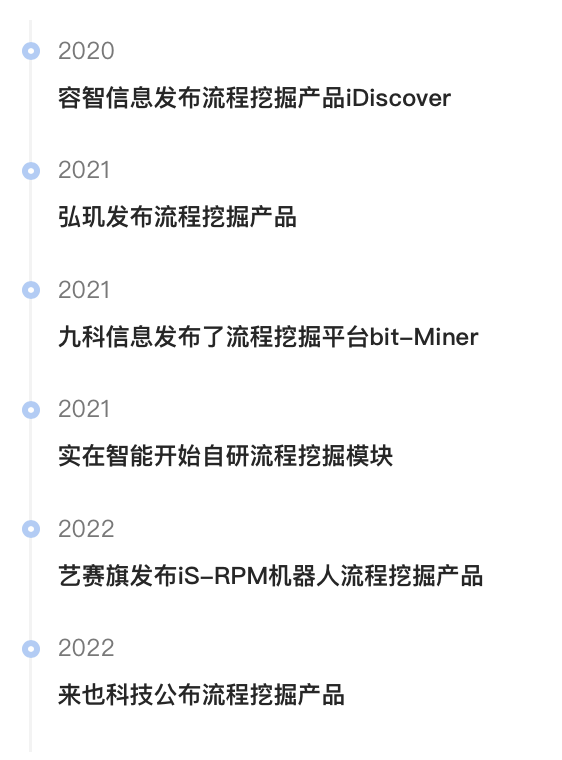

变化早从 2019 年就开始发生,容智、弘玑、九科、实在智能、艺赛旗、来也,这些 RPA 厂商先后启动了流程挖掘业务:

容智从2019年就开始筹划此事,

弘玑已经服务了近二十家客户,

九科信息在2021年发布了流程挖掘平台,

实在智能正在开发自己的流程挖掘模块,

艺赛旗在4月22日公布了其iS-RPM机器人流程挖掘产品,

来也在4月26日公布了其流程挖掘探索者产品

…

36氪据公开资料整理

根据 Gartner 最近的研究报告, 2020 年全球流程挖掘软件市场规模为 5.5 亿美元(不含咨询收入), 2022 年可达到 10 亿美元,预计到 2025 年将达到 22.5 亿美元,从 2021 年到 2025 年,将以 32.6 %的复合年增长率增长,其中大中华区增速为 37.2 %。

“年底前还会再冒出很多家流程挖掘企业。”一位 RPA 从业者这样判断。

那么,什么是流程挖掘?流程挖掘能给 RPA 赛道带来什么?RPA 厂商做流程挖掘,有哪些优势和难点?本文,36氪通过采访多家国内头部 RPA 厂商和相关投资人,以及分析相关公开资料,试图回答以上问题。

01、流程挖掘:数字时代的体检中心

流程挖掘,究竟是何方神圣?

简单来说,如果将企业的数字化过程比作看病,那么流程挖掘就是体检中心,能够帮助企业梳理流程、从而找到在哪里出了问题;RPA 就像是其中一味处方,能够帮助企业解决部分环节的病痛。

流程挖掘也并不是新玩意,海外早已有相关厂商进入这个赛道并且取得了不俗的成绩,比如上文提到的目前估值 110 亿美金的 Celonis 。不过在国内,流程挖掘还只被少数人所熟知。

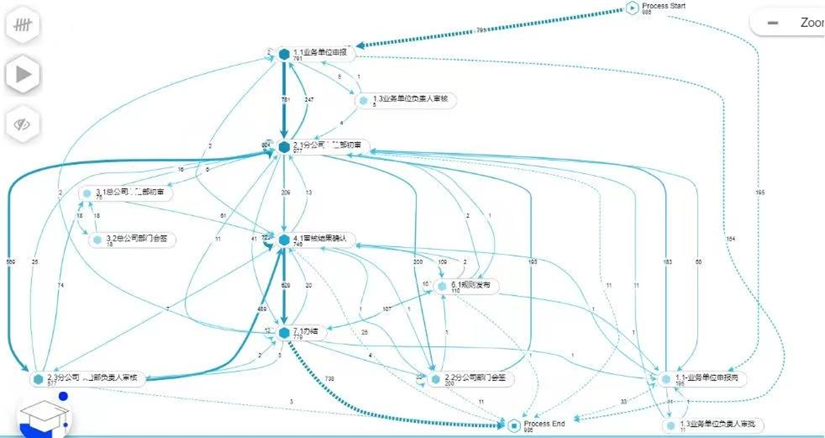

流程挖掘( Process Mining ),从学术界的角度,是一门横跨了数据挖掘、机器学习、过程建模和分析等多学科领域的学科——通过定向采集、清洗企业各个 IT 系统中存储的信息日志,可视化的还原企业实际发生的业务流,帮助企业从偏离标准流程的流程变体中发现漏洞、缺陷和瓶颈等问题点并进行持续监测,进而引导企业找出改进方向。

从定义可以看出,流程挖掘并不适合规模较小、流程简单的业务和企业,毕竟流程越简单,产生变体的可能性越少;企业规模越大、业务协同部门越多,流程就越繁杂,相应的流程变体就越多。

图源:Celonis 流程分析界面

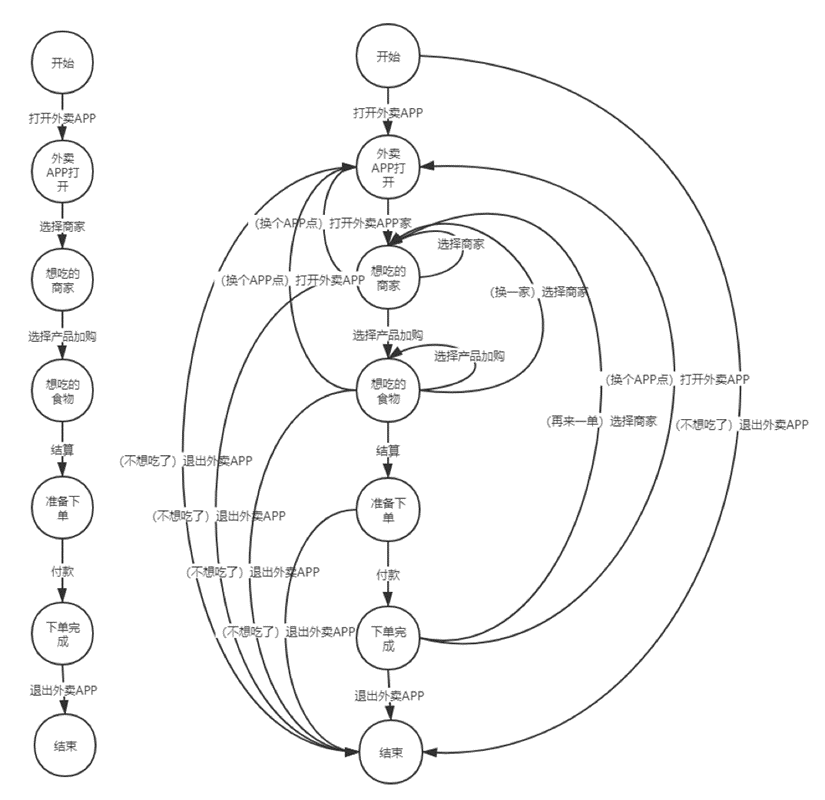

比如下图,实际流程和标准流程并完全重合,会出现很多变体。这些变体体现的不合理流程,会使得时间边长、效率变低,甚至订单取消。

图源:hyhy12580的 CSDN 博客

以企业场景中较为复杂且必须的 B2B 采购流程为例,一般而言,其标准流程包括申(需求)、采(询价、商务谈判)、购(下单、跟单)、验收四个环节,但在实际场景里,真正发生的流程变体竟高达数百种,比如采购单审批未通过、未在规定时限内提交发票、走了预设的特批流程、市场波动引发的临时价格调整、突发的交货时间变化等。

流程变体展示 图源:Celonis

目前,海外市场几个典型的流程挖掘应用场景有应付/应收账款管理、订单管理、采购管理等,具体到行业应用,比如金融和保险行业的贷款处理、索赔管理和保险申请等,电信行业的客诉处理流程等,都是流程挖掘能够帮助企业提高执行效率和合规性、缩短流程时间的场景。

RPA 技术和流程挖掘的关系是什么?

Gartner 认为,驱动流程挖掘市场发展的五大因素是数字化转型、人工智能、任务自动化、超自动化和运营弹性, RPA 便属于任务自动化范畴。

在海外,流程挖掘发现问题后,可通过流程自动化来解决管理问题之外的问题;具体的解决方式之一就是依据过往日志数据自动生成自动化脚本,而人需要处理的是选择使用哪种解决方案来实现自动化。

自动化脚本之一,就是包括 RPA 在内的任务自动化工具,这种“治疗方式”可有效提高流程自动化率。比如 Celonis 监测到企业某个零部件即将用完后可按算法自动触发采购流程,实现自动补货。

总结来说,通过流程挖掘识别自动化节点,帮助 RPA 企业找到更多甲方企业内可落地的使用场景,减少前期人工沟通成本,同时能够达成一套解决方案的闭环。据2021年发布的《流程挖掘行业扫描》报告显示, 78 %的流程挖掘客户表示流程挖掘是实现 RPA 工作的关键。流程挖掘客户也认同这种闭环。

不过,国内流程挖掘和 RPA 的发展成熟度尚不及海外,且企业管理理念差别较大,这样的组合在当下阶段能否实现海外同等效果尚处于初步验证期。

目前市面上选择做流程挖掘的 RPA 厂商,其解题思路在相似中含着差异。比如弘玑和来也都将流程挖掘作为整体解决方案的产品之一;而容智更倾向于把流程挖掘作为第二增长曲线;实在智能则把流程挖掘作为 RPA 产品的模块之一…相同的是,大家使用流程挖掘的目的都是为了服务于 RPA 业务本身。

36氪发现,目前国内做流程挖掘的公司分为几类,下游除 RPA 厂商外,还有从IT运维切入的,上游有从日志分析切入的,以及直接做流程挖掘的。

数据来源:天眼查,36氪整理

02、RPA 公司向上游拓展

在2019年~2020年,中国曾进入一次 RPA 创业、投资热潮,据天眼查数据显示,两年时间里, RPA 赛道融资事件超过20起:

数据来源:天眼查

RPA 对小白用户十分友好,主要以易用为目标,通过模拟并增强人与计算机的交互过程,自动执行高度重复性的日常任务。广泛适用于金融、政务、电商与零售、物流等多个行业,但是往往解决的问题都非常细分,比如信息录入、统计数据、生成数据、自动下载、报表汇总、辅助审核、发邮件等等,尤其是比较简单、单一的交互应用,不能在同一客户内规模化复制。

这就决定了,现阶段 RPA 厂商主要服务大客户、更多场景,导致整个交付过程都很依赖“人”,在落地前需要大量的人工做售前咨询和沟通,落地时需要大量人工来交付,落地后依旧需要大量人工运维。

除了极个别专注于一个细分领域的 RPA 厂商,大部分 RPA 厂商选择了通用道路。一名投资人告诉36氪,目前市面上做通用 RPA 的厂商,营收大多为 1 ~ 3 亿,其中还包含集成、实施、服务的收入。

这带来的直接后果是,大家会在各个领域短兵相接,出现混战。不仅如此,因为不同领域、不同细分场景的差异较大, 很难让产品有足够多的行业 knowhow 积累,进而影响产品能力。

因此, RPA 赛道在商业化层面一直竞争激烈。最直接的表现之一低价竞争,打价格战。一个实际的案例是,国内某上市企业计划采购 RPA 工具,在招标的过程中,两家海外 RPA 头部厂商,*和第二的报价均在数十万量级,差额只有几万;而国内某 RPA 头部厂商的报价仅为前两家均价的 1/27 ,甚至低于前述差额,更卷的是,该报价还包含 6 个月人工及差旅。

弘玑认为, RPA 赛道发展至今,会经历三个阶段, 1.0 阶段是证明 RPA 的价值, 2.0 阶段比拼性价比,即单点产品能力和价格, 3.0 阶段是整体自动化闭环的解决方案,即由数字员工和数字业务形成的整体数字化生产力。

而现在, RPA 赛道正在进行从 2.0 到 3.0 的过渡期,在单点产品力和整体产品力上,都需要比拼。

业内的观点认为,从 2.0 到 3.0 的过渡期这个阶段,有几个出路:出路一是提升技术壁垒,比如提升AI能力等;出路二是拓展更多产品模块;出路三通过提供整体化解决方案以服务更多大客户,从而拓展客群;出路四是寻找更多 RPA 能够落地的业务场景。

RPA 产品是流程挖掘的下游,二者客群部分重叠,产品也能形成闭环,更容易被甲方大客户接受。

而处于上游的流程挖掘,既可以是新的业务模块,也能帮助 RPA 公司通过梳理流程找到更多也可以落地的场景,同时流程挖掘也可以成为 RPA 产品的获客方式。

容智对36氪举例说:“政府客户由于各部门审批涉及不同的系统,所以核心需求是在不改变系统的情况下,简化流程、提高效率,而流程挖掘+ RPA 就可以很好地解决这个问题,在发现流程变体后,通过明确规则,用 RPA 机器人代替人进行 7 x 24 小时自动审批,有效解决了重复审批、审批时间过长等情况,最终大部分流程从原一个月缩短至一周,原一周缩短至一天。”

当然,目前赛道内有几家特殊的厂商,他们从单一的电商或者金融赛道切入,对行业 knowhow 理解更深、更厚,因此暂时并没有开启“流程挖掘”的计划。

未来,或许会有更多厂商加入流程挖掘的行列,但何时行动,与厂商的既定目标有关。“同时做好两件事情是不容易的,”一位 RPA 厂商感慨的说,“尤其新业务的开展需要大量的人力和数千万的财力支持。”

那么, RPA 厂商纷纷探索的流程挖掘,会是获客的良方吗?

03、RPA 做流程挖掘,获客新路

如果说流程挖掘是在体检中心, RPA 是处方药,那中间,还缺了一环,即开药的医生。

缺了医生,就决定了服务大客户的数字化闭环“闭不上”。

一般而言,“医生”的角色都由咨询公司来担任。

这些 RPA 和流程挖掘的大客户,往往是已经上过了信息化和智能化的系统。这意味着,他们往往已经有一些IT咨询公司作为技术服务商。RPA 公司和流程挖掘公司直接去抢夺市场,有难度。

另外,咨询公司通过对企业各级员工进行深入访谈来发现问题、拟定解决方案,但往往几轮调研下来,企业的核心问题并非完可用工具解决,一些灯下黑的管理问题,需要咨询公司这样的角色客观表达。流程挖掘的价值在此凸显,它可以实时的、客观的、全面的反应企业当下真实的业务流转及层层分析问题所在,可以在帮助企业梳理完需求后,找到需要 RPA 的场景。

对咨询公司而言,流程挖掘是生产力工具, RPA 是增值产品,可以为其带来溢价收入。

此外,咨询公司还是流程挖掘的使用者,可基于流程挖掘开发审计工具,通过实时监测客户全量数据,快速形成审计报告底稿。

这就决定了,当下 RPA 厂商要做流程挖掘,需要与咨询公司进行合作。

当然,企业决策者在通过流程挖掘发现管理问题后,也可以选择自行解决,其逻辑是,改流程、改系统对企业本身会大伤元气,并不适合做太大调整, 而是可以通过使用 RPA 工具进行微调,达到改善目标。比如政务企业、中资企业、涉密企业和在国内的外资企业。

所以,也有厂商选择了另一条路径——不与咨询公司强绑定,而是直接与客户合作,或者以自有渠道为主,合作渠道为辅。比如弘玑更倾向于在老客户群体中二次销售流程挖掘产品,故自有渠道和外部渠道占比各半。也有厂商选择与IT系统集成商深度绑定,比如容智信息。

那么,跨学科的流程挖掘, RPA 企业做起来难不难?

04、补上技术门槛,解决资源难题

如果说,“借船出海”是 RPA 厂商做流程挖掘的主要方式,那么相比于流程挖掘公司,技术门槛、资源不足等问题则是 RPA 厂商需要解决的问题。

如上文提到的,目前国内也有不少专门从事流程挖掘的公司,比如一年融三轮的望繁信和即将在一年内融完第三轮的璇星科技。

有流程挖掘行业的人认为, RPA 跟流程挖掘没什么联系。一位流程挖掘厂商告诉36氪,之所以单纯从流程挖掘角度切入,而非国内较火的“ RPA +流程挖掘”,是因为他曾从事流程挖掘工作 6 年,和 RPA 厂商合作并不多,该创业者认为:“流程的问题其实是管理的问题,而管理的问题并非 RPA 能够解决。从另一方面来说,和 RPA 联系更紧密的是 Task mining (任务挖掘),任务挖掘的结果可以直接输出为 RPA 的工程文件,而非流程挖掘。”

与专门从事流程挖掘的公司竞争, RPA 公司也需要解决一些难题。RPA 是市场和客户导向,而非技术,因此不需要特别高的技术壁垒。流程挖掘则不然,其技术实现难度较高。

作为横跨数据挖掘、机器学习、过程建模和分析等的综合学科,流程挖掘有两大核心能力,一是 BI 大数据处理能力,二是流程挖掘方法论;拥有专门针对流程挖掘的数据库是流程挖掘企业的一大门槛,它的直接表象是企业可*承载的数据量规模,比如 Celonis 是 250 亿,而 Uipath 是 1 亿;另外,如何把加工过的数据用算法分析进行各种各样的展现,考验的不是 BI 能力而是存在行业和客户业务理解的能力。

这就意味着,RPA 厂商需要加强这方面的投入。

“ RPA 厂商是不会在这块做任何投入的。”一位从业者对 RPA “转型”嗤之以鼻。“流程挖掘*的门槛是数据量,如何保证数亿乃至数百亿的数据在灌入平台后还能进行快速、稳定的分析,背后是需要大量的人力和时间来进行开发的”。

目前看, RPA 厂商的投入,主要分为两类解决方案。

一种是自研,一家 RPA 厂商自研了两年,投入了三四十人的团队,横跨中 美两个研发中心,终于让其流程挖掘产品能够商业化,如果算上流程挖掘+任务挖掘,目前已经交付了二十家客户。但这家厂商同时也认为,现在很多 RPA 厂商说在做流程挖掘,但是只是“行为艺术”,是“给投资人讲的下一个故事”,而真正拥抱超级自动化的 RPA 企业,是为流程挖掘所发现的问题准备了实实在在解决方案的。

另一些 RPA 厂商的选择走“金钱换时间”,比如 OEM 海外流程挖掘厂商合作。某 RPA 厂商通过与德国成熟的流程挖掘厂商合作,在今年公布了自己的流程挖掘产品。

是走“速成”,还是走自研,取决于 RPA 厂商主营业务的成熟度和稳定度,因为第二增长曲线需要建立在有足够的人力和财力上。据公开信息, Celonis 研发团队有 267 人;一名国内从业者表示,“ 80 人的研发团队潜心开发 2 - 3 年才能做到 Celonis 2017 年的产品水平,每年光开发成本就要超过两千万元”。而旧业务需要人力维护和持续迭代;新业务线需要铺人开发,如果企业融资能力不足,消耗太多现有收入,反而容易被“卷”出局。

即使能够投入,如果 RPA 厂商的产品不够成熟,对客户行业和业务 knowhow 不够,在服务客户时,反而会暴露问题,进而导致客户流失。

总结而言, RPA 厂商做流程挖掘,本身也是 Hard 模式,面临不少挑战。

那么, Hard 模式之外,可否还有其他选项呢?

海外, Celonis 在2020年收购了 RPA 企业 Integromat 并推出 MES ( Execution Management System ,执行管理系统),意味着流程挖掘和 RPA 厂商开始走上殊途同归之路。

然而,由于国内企业的数字化程度、企业管理思路等各种原因,国内流程挖掘厂商均处于初创期,在未来的 5 - 8 年中,或许会成为 RPA 企业不可或缺的合作伙伴之一。

05、数字化终局:超自动化

关于 RPA 做流程挖掘的前景,行业里目前确有争议。

有从业者表示,如此多 RPA 厂商入局流程挖掘,或许并不理智:“这种大跃进的势头,像极了当年 RPA 早期阶段,甭管是不是做 RPA 的都拼了命的入局,挂羊头卖狗肉地讲故事,只有真正耐心做下去才知道其实有比较高的门槛。”

一些从业者认为,如果 RPA 厂商都开始做流程挖掘这一高难度业务,有可能会加速行业洗牌期的到来。

据 RPA 企业的反馈,目前国内市场还处于十分早期的阶段,对流程挖掘的认知度也普遍偏较低,尚处于教育期;从资本端来看,还未出现大规模热潮;产品端来看,目前各家 RPA 厂商均未完全成熟;另一个现实是,在客户这端,存在外资改不了,中企改不动的情况,且由于成功案例不多,企业客户们尚处于观望状态。

从海外的流程挖掘赛道来看,从 RPA 切入流程挖掘,是能够成立的。根据 Gartner 去年 11 月的统计数据,目前全球流程挖掘的市场份额,专注做流程挖掘的 Celonis *,被IBM收购的myInvenio第二, RPA 厂商 Uipath 第三。

为什么 Uipath 能够以后发之势追赶到第三名?Uipath 的流程挖掘技术,收购自独立流程挖掘厂商 Process Gold 。全球 RPA 三大之一的 Automation Anywhere(AA),也在今年1月收购了 FortressIQ ,为其 IPO 做准备。

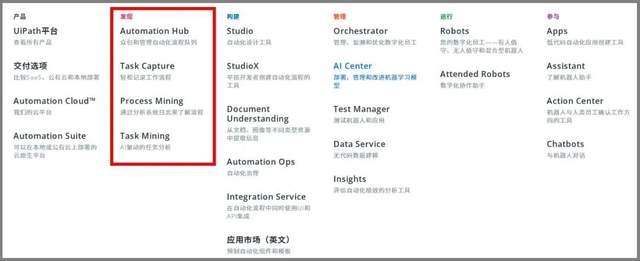

《 2021 年 Everest Group PEAK Matrix 流程挖掘技术供应商报告》认为, Uipath 所提供的端到端自动化平台,流程挖掘贯穿企业自动化项目的所有步骤。结合 RPA ,流程挖掘可以帮助企业重新设计流程以提高效率,推出更有针对性的自动化流程,以提高生产力维护资源。

事实上, Uipath 端到端自动化架构的整个“发现”板块,都是为了更好地实现全方位挖掘流程设计开发的。

换句话说,通过收购极强的流程挖掘技术, Uipath 的流程挖掘能力为其 RPA 找到了更多落地场景, RPA 能力能够更好的承接流程挖掘后的步骤,形成一个互补的正向循环。

但是不可忽略的一点是,海外有足够成熟的咨询市场。咨询公司前期介入,“可大大的帮助流程挖掘企业降低入场难度,从而达到高产品化、低交付、高人效的结果。”一名投资人提到海内外差异时说,不然,在国内流程挖掘刚起步的当下,每落地一个行业场景,就要项目制交付,定制化开发,“太重了”。

而这个“医生”的角色,正是国内所缺失的。

同时,海外做新业务,更习惯收购。国内一是缺少收购的大环境,二是国内并没有流程挖掘的标的。目前仅有几家单做流程挖掘的公司,他们也曾收到 RPA 厂商的收购意向,但都拒绝了,毕竟国内流程挖掘市场方兴未艾,厂商的未来空间比收购价格要高很多。

流程挖掘也好,任务挖掘也好, RPA 也好,对话 AI 也好,都是厂商在实现超自动化中的一环。国内外的各位玩家,最终都想给客户提供一个整体的超自动化的解决方案。这个方案能够发现问题、找出对策、解决问题,形成真正的闭环。

而超自动化这一概念之所以会被提出并被国内外纷纷追捧,背后是全球的数字化转型进行进入了新的阶段。单一的 RPA 只能实现企业局部的自动化改造,对于企业新时代的整体数字化需求无法满足;单一的流程挖掘只能发现问题,最终的解决如果还是依靠人,那也不算数字化。

在当下,国内*批尝试数字化的企业,已经进入了瓶颈期——随着企业信息化的不断深入,企业的流程也越来越复杂,对于老板和管理者来说,如果想进一步了解企业的流程现状,流程挖掘确实是一个可以提高运营管理和效率的工具,所以趋势十分明显。

“随着数字化进程的加快和IT基础设施的成熟,未来的 5 - 8 年可能会迎来一波快速增长”。一位投资机构的合伙人在谈到发展潜力时说,“因为面对繁琐的流程环节,简洁的系统环境、高效的流程和快速的响应速度,对大企业来说十分刚需”。