最近这几年,电商行业的主题词,似乎只剩下阿里、京东、拼多多,以及正异军突起的短视频带货(抖快)。“唯品会,一家专门做特卖的网站。”这样一条曾经洗脑过无数年轻人的slogan,已经许久没有听到过了。

唯品会(NYSE:VIPS),现在过得怎么样?

01

用户停滞

2月23日,唯品会发布了截至12月31日的2021年第四季度及全年财报。整个2021年,唯品会净营收为人民币1171亿元,与2020年的人民币1019亿元相比增长14.9%。净利润为人民币47亿元,较20年59亿元已有所下滑。特别是第四季度,总净营收为人民币341亿元,而上年同期为人民币358亿元,营收已经开始下滑,净利润为人民币14亿元(约合2.220亿美元),而上年同期为人民币24亿元。

同时,唯品会预计,2022年*季度总净营收将达到人民币270亿元至人民币284亿元,同比下滑约5%至0%。财报披露当日,股价下跌11.89%,这一结果,被认为是唯品会已经陷入增长瓶颈。

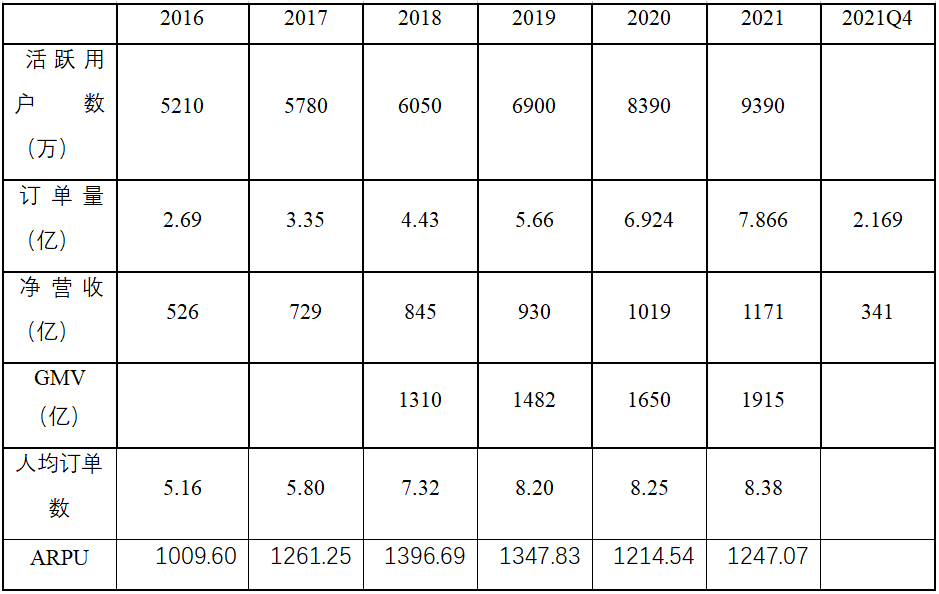

究其原因是客户增长的停滞,2021年全年活跃用户数量同比增长12%,从2020年的8390万增至9390万。总订单同比增长14%,导致订单量从2020年的6.924亿分增至7.866亿,与收入增长基本持平,而2021年第四季度活跃用户数量为4920万,上年同期为5300万。总订单为2.169亿份,而上年同期为2.273亿份,活跃用户和订单数均有所下滑。

回顾唯品会一路的增长情况,可以发现,2018年以前,收入增长主要源于用户数和ARPU带来的双增长;而2019年至今,增长基本来自于活跃用户数的增长,活跃用户数增长的停滞甚至萎缩,是唯品会增长困境的主要原因。

02

破局攻略

面对瓶颈,唯品会首先放弃了通过加大费用拓展新用户的选项,而是将精力用于客户留存和扩大公司的svip上来。面对超级VIP等高价值核心用户,在提供全年自营商品免邮、免收退换运费、自营商品“折上9.5折”等增值服务的基础上,以及24小时不间断服务人工客服。

2021年,唯品会核心SVIP活跃用户数同比增长50%,其线上净交易额占比达36%,SVIP用户全年ARPU达到非SVIP的8倍左右。由此可以推断出,公司21年svip贡献净营收421亿,占活跃用户比重4.5%,按照21年9390万的客户计算,则SVIP达到422万,人均arpu1万左右。

SVIP计划始于18年,彼时将业务重点重新定位到服装类别的唯品会即有提升客单价,聚焦于高价值用户的发展想法。但也就是从18年开始,唯品会的arpu值至今并没有显著的提高,比较值得担忧的是,由于svip本身的高折扣率和优质服务,导致这一群体的毛利率会低于非svip,免费退换货的政策也导致退货率也会高于普通用户。

从公司运营数据可以看出,公司的净营收/gmv近几年的在持续走低,说明公司的退货率是在走高的,这无形当中,就会使公司维持较高的履约成本。同时,由于对非头部客户的费用投入降低,在一定程度上,也会减少对于普通用户的吸引力,导致活跃用户减少。

唯品会定位的服装,化妆品特卖平台(“名牌折扣+限时抢购+正品保险”),与高ARPU值显然天然有些不匹配,每年将1万元,用于在单一平台采购服装,化妆品等用品的用户,天花板料想也不会很高。

从这点,我们就可以看出,转向SVIP,本质上是应对流量见顶,电商,直播激烈竞争背景下的一次瘦身,为唯品会的业务和用户聚焦打基础,是一种保守化的策略,而且从目前来看,唯品会也难以实现其最初的想法。

公司选择保守的发展策略,从侧面也体现了其已经度过了发展的快速期,步入了发展的成熟期。市场股价对于公司的反应,目前7倍左右的pe,恰恰是从一个成长股,转为一个成熟公司的体现。

那么,唯品会未来能否保持一个较低而稳健的增长?

03

特卖的本质

唯品会所依靠是“名牌折扣+限时抢购+正品保险”的特卖电商模式。将品牌商的积压存货,以一个较低的折扣(1到7折)进行特卖。最早起源于在美国,这一模式叫做奥特莱斯(Outlets),“工厂直销店”专门处理工厂尾货。后来逐渐汇集,慢慢形成类似Shopping Mall的大型Outlets购物中心,并逐渐发展成为一个独立的零售业态。

后来,在欧洲出现了将这一模式搬到线上的公司,2008年,国内的限时抢购模式兴起,这些网站中,唯品会于2012年登陆纽交所,与竞争对手拉开距离。以“真品”、“名品”、“折扣”为特色的各品牌网络特卖活动是其吸引用户的主要亮点,每个品牌特卖会持续时间为7-14天。同时,坚持7天无理由免邮费退还,快递上门取件,以及明显的折扣优惠,给予唯品会用户较好的客户体验。

基于此,唯品会可以以较低的成本,通过客户间相互介绍的方式获客,再加上,特卖本身也是一个不错的生意,唯品会自上市以来,多年保持20%左右的毛利率以及4%左右的销售费用率,截至2021年6月30日,唯品会已连续35个季度实现盈利。

好生意自然也并非唯品会一家在做,早期就有多品类闪购网站的竞争,比如俏物悄语、聚尚网、上品折扣,目前来看这类企业的规模已经和唯品会相差甚远,后来,有当当网上线的服装尾货特卖频道"尾品汇",与"唯品会"谐音;京东商城推出"闪团"业务, 1号商城推出"名品特卖",天猫也早已于2011年8月推出"品牌特卖"。

然而,同类的线上电商平台,却未能撼动唯品会的竞争地位,究其原因,唯品会能够做好这一门生意,是依靠:

资源:需要具备足够优质的品牌合作资源,2020,唯品会与 2.1万多个品牌合作伙伴合作,这些品牌占总收入的比例都没有超过3%。同时还与500家品牌合作伙伴合作,专门为唯品会在线平台开发商品。

品牌和产品选择:具备 1300人的专业品牌选择人员依靠特定的选择指南,根据消费者数据偏好的选品能力。还拥有一支专业的营销团队,优化品牌结构和产品结构,以及一套完整的基于特卖的CRM系统和数据分析方法论。

库存管理和质量控制:长期合作关系的品牌,我们通常不会为我们购买的产品支付任何押金。检查所有交付到我们物流中心的产品,拒绝或退回不符合我们的质量标准或采购订单规格的产品。

退货政策:七天内无条件退货的权利。只要产品是未使用、未洗涤、未磨损、未损坏,并且处于原始包装和原始状态。为方便退货服务及提升顾客体验,我们提供挨家挨户上门收取并免费退还,不收取任何服务费或仓储费。

客服:2000人的专业客服团队。7*15小时服务。

因此,唯品会的护城河,就来自于其依靠线上特卖的独特运营能力。同时,唯品会聚焦于服装特卖的清晰定位,服装类产品具备天然的低行业集中度,高毛利的特点,在客户定位上,唯品会的客户是追求性价比的新中产人群,注重品质的同时考虑价格,这是其他的电商平台很难完全复制的。

04

两点隐忧

对于唯品会的隐忧,主要来自于两点。

一是数字化的不断发展,导致服装厂商可以直达消费者的能力增强,特别是C2M的出现,导致厂商直达消费者的能力增强,从而从根源上消灭尾单和尾单市场,那么,这是真实情况吗?

笔者选取了重点品牌类上市公司的存货数据(由于服装行业特点,其中90%以上为生产滞销产品,将来会计提跌价准备),从数据来看,除了营收不断下滑的几家公司,其余公司,均未显示出因为数字化导致存货与尾单减少的问题。

第二个隐忧则来自于直播带货:

抖音直播带货GMV剑指万亿,快手全年GMV目标6500亿,其中,服饰是直播带货*的品类,面对直播代货的快速增长,它会对于唯品会造成影响吗?

这个问题,我认为要回归常识,唯品会的核心竞争优势,来源于其依靠依靠特卖的强运营能力和品牌定位,那么在短视频时代,这一优势是否还有效?

算法推送解决了定位和人群的问题,直播带货相当于将选品的分发到海量的各个主播手中,而依靠私域流量做尾单的生意早已有之,直播带货更方便的将它引入了线上并补充了平台的运营能力,再加上一个很关键的问题,购买是一种偏感性的行为,折扣并不是购买的最终决定因素,而冲动感性的部分比例反而不容小觑,这一点,图文电商就自然落后于了直播电商的及时性和直接性。

回归本质的话,直播电商相比于图文电商在运营上更具有优势。因此,尾单市场的增量,极有可能被直播电商占据,反映到唯品会来说,就是其流量和客单价的见顶,那么的话,对于唯品会来说,将是一个很大的挑战。

因此,现在还并非是讨论唯品会是否贵与不贵的*时候,虽然7倍左右的pe,意味着公司只要可以保持与GDP同步的增长,也是很便宜的,如果可以维持当下的现状,也是不贵的;但目前的情况,需要重新等待唯品会明确自身的定位和市场优势,还是回到开头,通过发展SVIP的方式能否实现,还需要打一个问号。