2021年还在拒绝激光雷达的人,可能只剩马斯克了。

这一年,我国激光雷达企业共发生66起融资事件,资本加码布局。

无论是“自动驾驶进步的象征”,还是自主品牌冲击高端的符号,亦或者割韭菜最快的镰刀,激光雷达都是今年汽车业绕不开的热词。

概念热闹与繁华背后,是否带动了上游企业的跃升?2021年,激光雷达企业融资状况、赛道排名和头部企业究竟如何?国产激光雷达机会在哪?

从冰冷融资数据中,凤凰网汽车带您窥见“智能汽车之眼”的过去、现在和未来。

蛋糕多大?

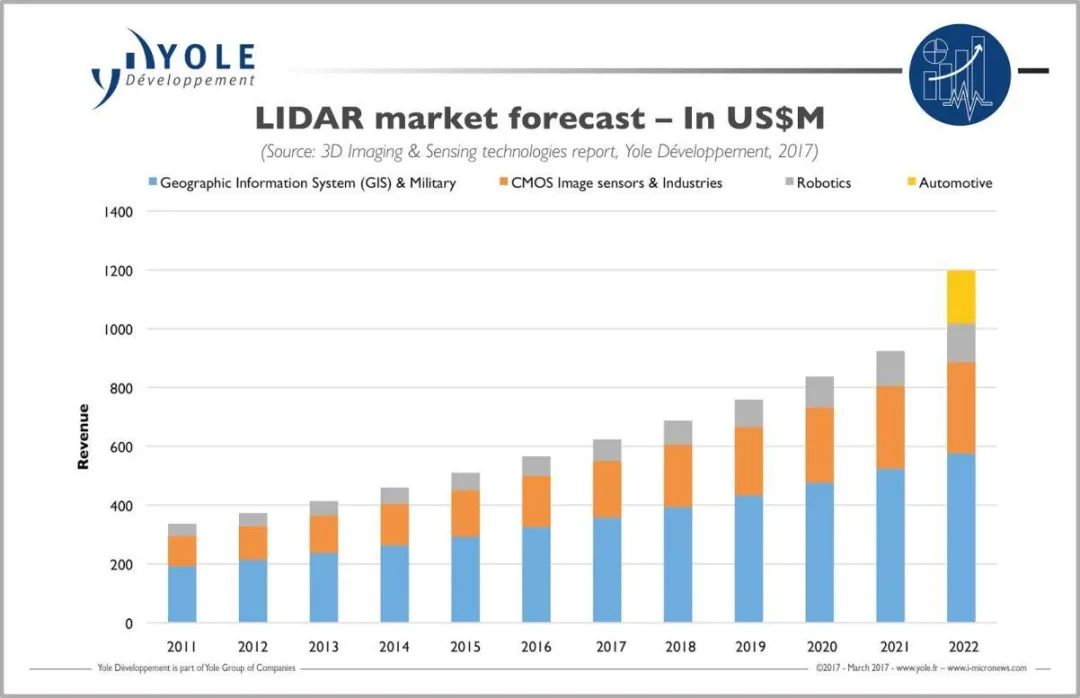

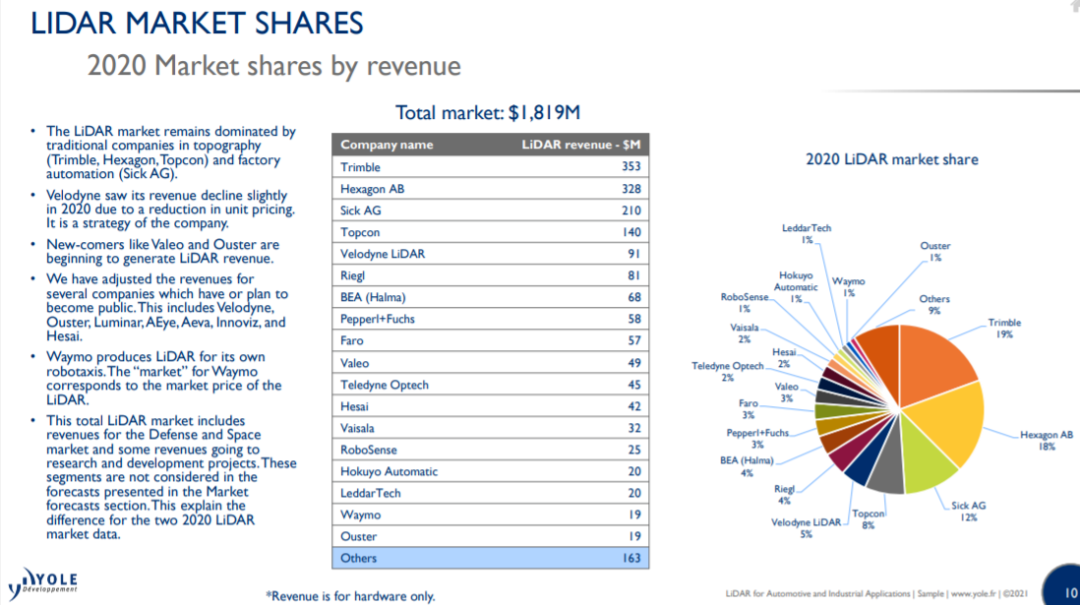

根据咨询公司 Yole 预测,激光雷达市场规模将从2020年的18亿美元增至2026年的57亿美元,年均复合增长率将达到21%。

乍看之下,21%非一个很大的数字。

但随着智能汽车自动驾驶需求的猛烈增长,以ADAS为核心功能的激光雷达产品开始成为整个行业的核心。

2020年,ADAS激光雷达在整体市场中占比仅为1.5%。但Yole预计,2026年ADAS整体市占率将达到41%。即5年后,ADAS领域应用的激光雷达将占据*细分市场。

2026年,上述机构预计ADAS激光雷达市场规模将增长至23亿美元,年均复合增长率高达111%。自动驾驶细分市场预计在 2026 年达到 5.75 亿美元,年均复合增长率为 33%。

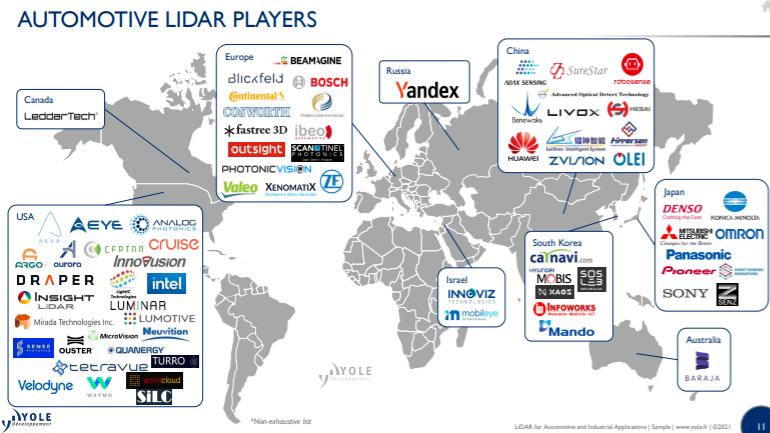

据统计,自2005年David Hall 从 Velodyne 公司发明 3D 实时激光雷达以来,全球已有80多家激光雷达公司成立,且路线各异(备注1)。

56亿向哪去?

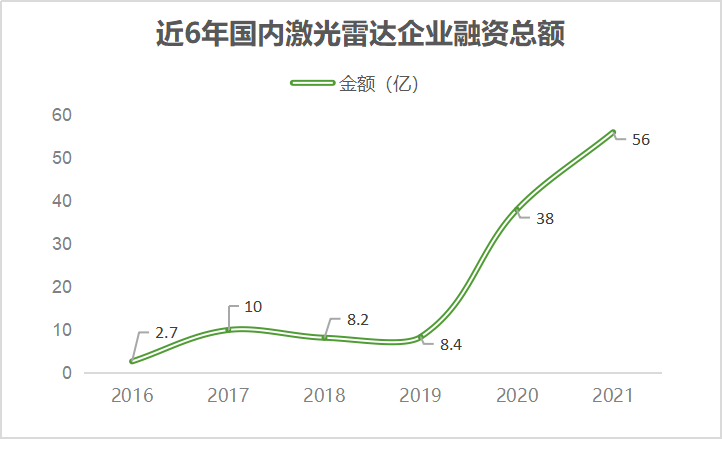

2021年,我国激光雷达企业共发生66起融资事件,数量与金额均刷新了历年纪录。据官方披露数据统计,2021年我国激光雷达领域融资总额超过56亿元。

数据来源:天眼查

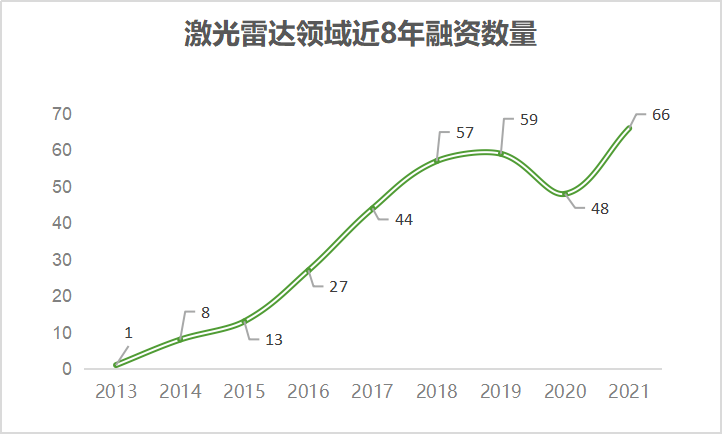

回顾激光雷达领域近8年融资频次,总体呈稳步上升趋势。

激光雷达上升的拐点,出现于2016年。自动驾驶开始进入试运营测试阶段,这一概念带火了激光雷达。当时,全球仅有一家公司能够量产64线激光雷达的制造商,售价超过7万美元,供货周期长达半年。在车业的热捧下,多线激光雷达一度有价无市。

但随着L3及以上级别的高级辅助驾驶发展进程变缓,资本市场逐渐恢复冷静。伴随着疫情影响,融资频次在2020年出现短暂下跌,但得益于激光雷达企业的技术成长性及研发周期的深入,融资总额在持续走高,6年内增长超20倍。

数据来源:天眼查

融资发生的城市主要集中于深圳(16起)、北京(14起)、上海(12起)与苏州(6起)。四地在自动驾驶路测方面的政策均走在全国前列,其中北京已有无人驾驶商业化试点。

数据来源:天眼查

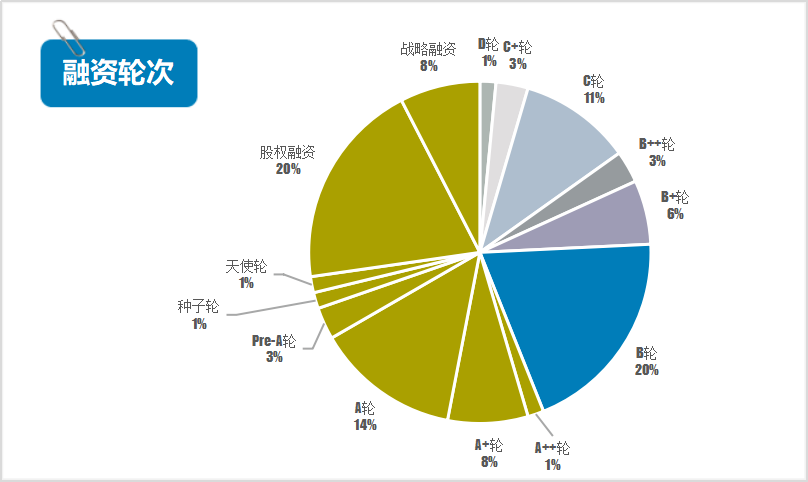

从轮次可见,股权融资发生13次,天使轮-B轮融资发生19次,B轮及以上发生29次。

在66轮融资中,天使轮及种子轮仅占2%。这意味着激光雷达企业基本已度过技术积累期,随着行业市场化规模不断提升,B轮及以后的融资事件将会增多。

暂时*者

3.7亿美元,这笔今年车载激光雷达领域*的融资,被禾赛科技拿下。

2021年11月,禾赛科技完成D轮融资。这家小米追投,百度热捧的激光雷达企业,着实度过了风光的一年。今年以来,禾赛科技与超过12家整车厂及自动驾驶企业达成合作,其中包括理想、集度、高合、路特斯等。

在技术合作方面,禾赛科技也取得一定成果。与百度合作定制新架构激光雷达,用于Robotaxi商业化运营场景,该产品成本降低了50%。此外,禾赛科技与英伟达的合作也值得期待。禾赛的Pandar128激光雷达将应用于NVIDIA DRIVE平台,作为英伟达自动驾驶开发系统的Ground Truth传感器使用。

此外,禾赛科技是行业内少数已交付上万台激光雷达的厂商之一。有分析师指出,该公司具备技术与实践经验,能够支撑十万至百万级的量产规模。目前,禾赛科技年产能百万级的“麦克斯韦”工厂正在建设中,预计于2022年全面投产。

禾赛科技*轮天使融资于2015年完成,至今已完成9轮融资。此前2017年通过A轮融资1.1亿元,时值国内本土激光雷达企业单笔融资金额的最高纪录。

6月,挚感光子(苏州)获得亿元人民币融资,表示会将资金用于车载激光雷达产品研发。

挚感光子由北极光创投,中芯聚源领投,仁智资本,吴江创投,德鸿资本,沈阳德鸿资本跟投。

该公司的FMCW汽车激光雷达将区别于当前市场上其他玩家,采用门槛高、发展晚,不为大多数人所知的FMCW调相技术。

这一技术具备抗太阳光与激光干扰,令传感器安全性更高。可以提供4D信息,更高的灵敏度和动态范围,提升系统对目标分类性能。此外,FMCW激光雷达适合硅光子和相控阵(OPA)技术低成本批量生产,能够降低整个解决方案的成本。

该公司的汽车FMCW激光雷达项目,预计今年年底将完成样品设计,旨在拓展下一代FMCW技术在激光雷达领域的“蓝海市场”。

7月,镭神智能获近3亿人民币C轮融资,表示会将资金用于加速研发车规混合固态激光雷达。

镭神智能的领投方包括春阳资本和徐州政府引导基金,其他投资方包括国联通宝、投控东海、正奇控股、招商证券投资、弘湾资本、隽赐投资、奇思资本等。

该公司是最早布局转镜式混合固态激光雷达的公司之一,国内*车规级激光雷达产品CH32已经规模化交付东风悦享量产前装。

镭神智能的护城河主要为技术自研,其核心零部件与自动化生产线,有效提升了产品性价比。

2017年,镭神智能将16线机械式激光雷达成本降低57%,2.2万元。2019年,该公司生产的32线激光雷达成本较市面低50%。2020年,32线机械式激光雷达价格降至3万元,16线激光雷达6500元以内,产品已实现规模化销售。

镭神智能于9月在徐州设立车规级激光雷达新生产基地,预计2021年产能可达20万台,2022年28万台,2023年可达50万台以上。

9月,探维科技获得1亿元的A轮融资,表示将会把融资用于量产高线数固态激光雷达。

探维科技由聚卓资本和嘉益基金联合领投,颢腾亚洲、宏升投资跟投。

这家成立于2017年的企业,是国内最早拥有固态扫描、国产化芯片化TOF测量和硬件级图像融合技术的激光雷达厂商,并率先完成固态激光雷达的产品定型与量产,以及数千台设备的批量交付。

此外,已递交IPO招股书的炬光科技,在上市前夕被华为控股的哈勃投资闪电抢筹入股。

另从招股书可见,炬光科技与北美、欧、亚的多家知名企业与公司达成合作意向或建有项目,包括纳斯达克上市的激光雷达公司Velodyne LiDAR、Luminar、福特旗下无人驾驶公司Argo AI等。

还有谁值得关注?

2月,速腾聚创完成股权融资,金额未披露。由宇通客车、智盈投资、融创岭岳共同注资。但融资动态披露减少,并不意味着失去市场。而是因为速腾聚创已度过成长期,正处于部分自造血的上升状态。

2021年6月,速腾聚创在亚太地区激光雷达市场份额*,以全球10%的市场份额位列法雷奥之后,排名第二。在小鹏、广汽、威马、智己等整车厂的量产车上,都搭载速腾聚创的 MEMS 混合固态激光雷达。

Livox

位列全球份额第三的Livox团队隶属大疆,该公司拥有独立的车规级产品制造中心。目前,Livox的车规级激光雷达产品已投入量产,全球*量产激光雷达车型小鹏P5上,就搭载了大疆Livox的产品。

飞芯电子

8月,飞芯电子获得C轮融资,金额未披露。该公司董事长雷述宇曾透露,飞芯电子目前正通过Tier2、Tier1跟相关车企进行接触,公司的固态激光雷达芯片产品也在被试用,部分车企也有明确的需求,预估到2023年,公司的近距离、远距离芯片产品会达到一定规模的量产。

头部资本在干啥?

在资本流动的背后,有头部资本布局的身影。

小米

在2021年官宣造车的小米,重新站回了雷军找到的下一个风口上。

在瞩目下,小米不仅在快速布局,同样扩张着资本的版图。在激光雷达领域,小米系资本不仅连投2次禾赛科技,还在8月投资了“图达通”,9月投资了“力策科技”,10月表现出投资速腾聚创的意向。

华为

在激光雷达赛场上,后起之秀华为的表现也很亮眼。

Yole Development数据显示,2021年华为激光雷达以3%的全球市场份额排在第五。自2020年8月宣布入局激光雷达业务,华为在一年多的时间,份额便跃升至此。

在国内新造车势力及传统车企大规模前装激光雷达后 ,预计其份额会有更大提升。截至目前,华为已和北汽、广汽、长安、哪吒等整车厂合作合作。其开发的激光雷达和毫米波雷达将搭载于合作伙伴的车型上,每辆车预计标配1至3个激光雷达。有分析师表示,按照目前主机厂规模估算,华为激光雷达年出货量预计将超过十万颗。

英特尔

6月,一径科技完成数亿元B轮融资,领投方来自英特尔资本和创新工场。据悉,该轮融资主要用于江苏常熟工厂产线生产自动化及产能提升的实现,加大产品及核心芯片研发投入,加速长距等新产品的相应开发,进一步推动乘用车前装量产。

一径科技提供集成化量产车规级全固态激光雷达,主要应用场景集中在无人汽车与机器人中。据悉,一径科技技术路线为固态MEMS激光雷达。目前,该公司两款长距激光雷达ML-Xs和短距补盲激光雷达ML-30s已量产落地,运用于Robotaxi、低速无人配送、干线物流、智慧矿区等领域。

一径科技创始人兼CEO石拓曾表示,目前公司产品已经迭代到3.0阶段,未来将致力于研发集成度更高的芯片级激光雷达,最终希望用少数芯片实现固态激光雷达的解决方案。以更高的系统集中度,实现更低功耗,推动激光雷达产品大幅降价。

英伟达

11月中旬以来,激光雷达供应商Luminar、Ouster、AEye相继宣布成为英伟达的合作伙伴。英伟达的传感器生态系统中,共有37个合作伙伴,其中近四成为激光雷达制造商,Velodyne、Valeo等头部企业均位列其中。

开始洗牌了?

2021年,一些改变悄然发生于激光雷达市场中。

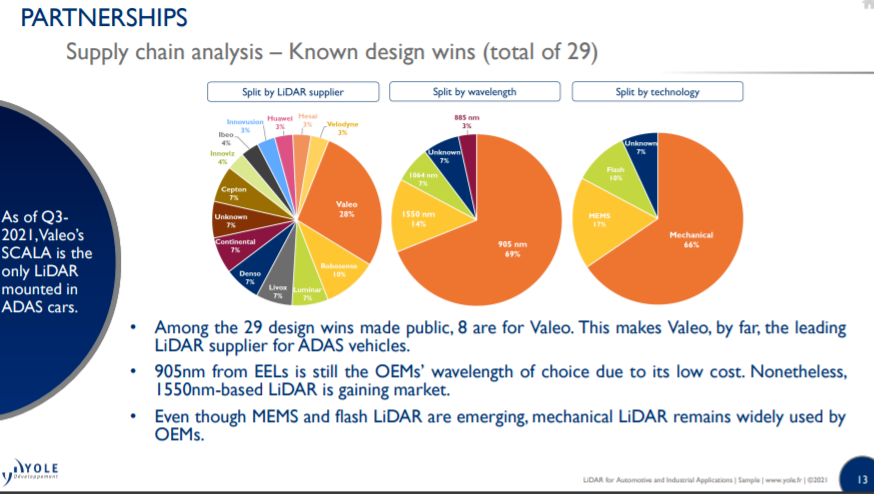

据咨询公司 Yole 统计,Velodyne以28%的份额位列*;第二名RoboSense(速腾聚创)占10%;Luminar、Livox、Denso、Conslnetal7%份额;Innoviz、lbeo占4%份额;Innovusion、华为、Hesai与Velodyne分别占3%份额。

但在2020年,前三甲还是工业机器人与空地测量等领域的激光雷达提供商Trimble、Hexagon AB与Sick AG,车载激光雷达提供商Velodyne 仅位列第五。

国外企业由于受进口销售等因素的影响,在定制化开发、成本及售后维护等方面优势不明显。在价格战阶段,出现部分客户流失的情况。虽然头部Velodyne等厂商仍占有一定份额,但从整车厂及自动驾驶公司覆盖数来看,国产激光雷达正进一步主流化。

在激光雷达领域中,以速腾聚创、禾赛科技、镭神智能等为代表的本土企业已经攻下了部分城池。随着大疆、华为等头部科技企业加入战局,国产厂商将全面崛起。

但这仅是整个行业的破晓时分,探维科技创始人王世玮博士曾指出,作为高精度的传感设备,激光雷达行业的“不可能”三角,是如何保持车规级的环境稳定性、量产交付的质量与成本控制三项痛点平衡。

目前,激光雷达的配置仍集中在超过30万的高端车型上,阻碍其进一步量产的主要问题是成本。因此,该领域的技术趋势主要是全固态化与集成化(芯片化)。

因激光雷达量产产品中,BOM(物料)成本占比较高,头部厂商正通过将激光器、探测器、激光驱动等电子部件集成于芯片上,以降低物料与安装调试成本。随着半导体制程技术的演进,芯片成本也将进一步下降,有望使激光雷达更大规模化装车。

更激动的事?

2021年中,一件更值得激动地事,便是L3真正到来。

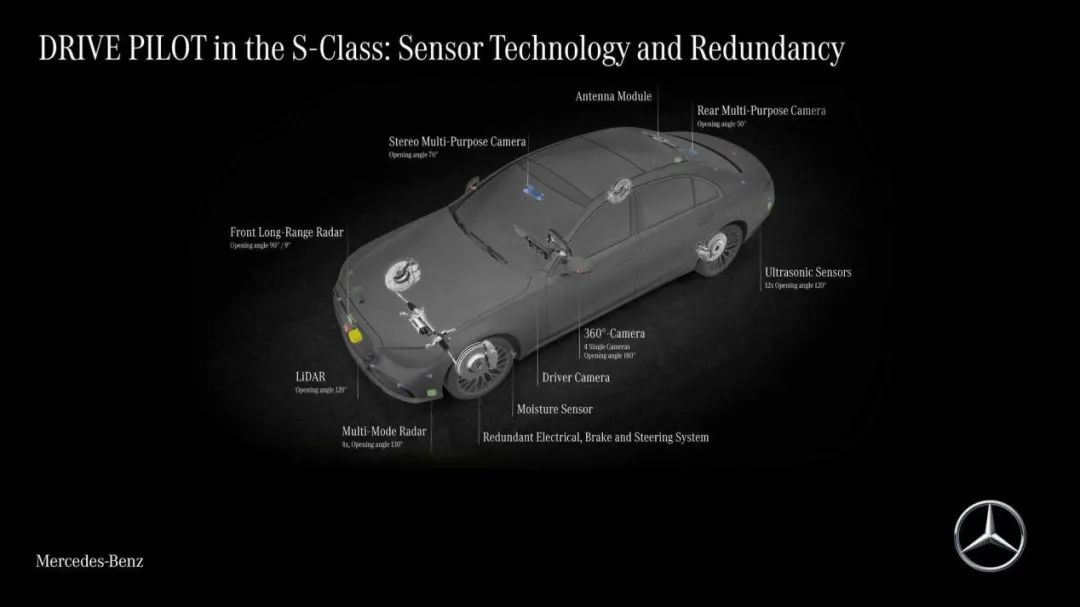

奔驰宣布其L3自动驾驶系统DRIVE PILOT通过了德国技术条例审批,成为全球*获得联合国法规UN-R157认证的汽车企业。具备L3级别驾驶辅助能力的奔驰S级轿车,拥有24个感知元件,其中包含1颗法雷奥的激光雷达。

在全面量产的关键节点中,硬件前装成为行业发展的关键词。在降低成本的前提下,做到技术快速迭代,成为对激光雷达企业更大的考验。

剧烈变革的浪刚刚打来,随着*枪响,L3与激光雷达将在2022年车市汇总继续蔓延。

备注1:

目前,激光雷达市场仍处于百花齐放的阶段,技术路线各异。

由于激光雷达的硬件制作过程中,扫描部件是成本*也最关键的环节。该部件会直接影响激光雷达的性能。主流车载激光雷达依靠核心器件分类,可归为三大类:

1、机械

激光雷达通过整体旋转,对物体进行360度扫描。该路线在三者中最为成熟,有扫描速度快、抗光干扰能力强的优点。但存在成本高、视场角小、体积大和结构复杂等问题,多搭载于Robotaxi。主要供应商有Velodyne、Valeo、Luminar、速腾聚创、禾赛科技与镭神智能等企业。

2、混合固态

激光雷达扫描模块运动,但收发模块不运动,进一步细分为MEMS、转镜式和棱镜式三种路线。目前,主流车企在量产车上多采用混合固态路线的产品,技术成熟再进阶到纯固态激光雷达。主要供应商有Velodyne、Ibeo、Innoviz、Innoluce等企业。

3、纯固态

扫描模块与收发模块均不运动,这一路线中主要有OPA和Flash两种分支。因其没有运动部件,成本更低、体积更小且可靠性更高。但纯固态方案目前成熟度不高,大规模装车产品有待进一步研发。