当下的晶圆代工,已经成为全球半导体业焦点中的焦点,它就像个黑洞,前所未有地吸引着众多芯片企业(特别是IC设计企业)、巨量资金、国家政策等多种资源。不仅在当下,未来多年内,晶圆代工业都会是“硬科技”的最典型代表,实实在在地体现着资金和技术密集型产业的特点和优势。

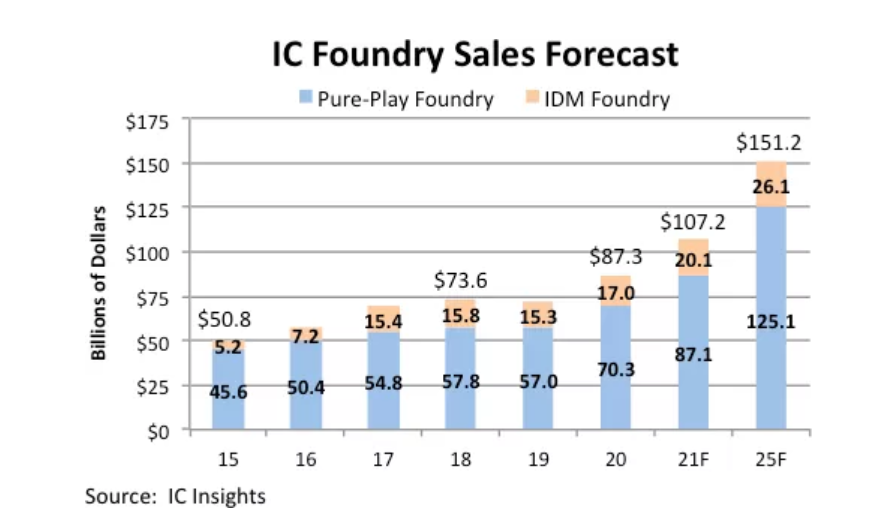

不久前,IC Insights发布的统计和预测数据显示,2021年全球晶圆代工厂总销售额将首次突破1000亿美元大关,增至1072亿美元,增长23%,与2017年创下的创纪录增长率相媲美。到2025年将以11.6%的强劲年均增长率增长,届时代工厂总销售额预计将达到1512亿美元。

其中,纯晶圆代工市场预计今年将增长24%,达到871亿美元,将超过2020年的23%。预计到2025年,纯晶圆代工市场将增长到1251亿美元,5年(2020-2025年)复合年均增长率为12.2%,占2025年晶圆代工厂总销售额的82.7%,而2021年为81.2%。台积电、联电和多家专业晶圆代工厂预计今年销售额将保持健康增长。这些供应商也在大量投资新产能,以支持预测期内对其服务的预期需求。

本周,TrendForce集邦咨询表示,2021年前十大晶圆代工业者资本支出超越500亿美元,年增43%;2022年在新建厂房完工、设备陆续交货移入的带动下,资本支出预估将维持在500~600亿美元高档,年增幅度约15%,且在台积电正式宣布日本新厂的推升下,整体年增率将再次上修,预期2022年晶圆代工产值将达1176.9亿美元,年增13.3%,其中,8英寸产能年均新增约6%,12英寸的年均新增约14%。

重金投入抢先机

正是在这种大好形势下,晶圆代工厂,特别是各大纯晶圆代工厂于近期纷纷祭出大招,在资金投入、产能拓展、工艺革新等方面踌躇满志,争取在未来几年的晶圆代工大战中占得先机。

台积电

晶圆代工龙头台积电正在持续扩大产能以提升竞争力,开展全球制造扩张战略。该公司已确定在日本新建工厂,以22nm和28nm特色工艺为主,计划于2022年开工,预计2024年投产。台积电着眼于5G和HPC浪潮下的巨大半导体需求,预计2021年Capex大约为300亿美元,未来几年将投入不低于1000亿美元,用于扩产和研发。

台积电的下一个量产制程是3nm(N3),将采用FinFET技术,主要应用在智能手机和HPC应用上,N3在2021年开始规划,预计2022年下半年量产。2nm方面,该公司预计2025年实现量产。

三星

本周四,三星电子表示,今年的资本支出将从去年的 330 亿美元大幅增加。该公司认为从明年开始,其核心业务——存储器市场存在不确定性,因此支出主要用于加强晶圆代工。

它计划进行“前所未有的”投资,通过扩大韩国生产线、在美国增加新的晶圆厂,以及采用 EUV设备来满足代工客户的需求。

三星晶圆代工业务在第三季度的收益有所改善,在关键先进工艺产品供应增长的情况下,创下了创纪录的季度收入。

本周,据日经亚洲评论报导,三星高层Han Seung-hoon在财报电话会议上表示,2026年产能计划扩充三倍,不但会扩增位于平泽市的生产线,也许还会前往美国打造一座全新晶圆厂,尽量满足客户需求。

三星重申,预计2022上半年为客户生产其*代3nm制程芯片,而第二代3nm芯片则预计在2023年出炉。Han表示,晶圆代工事业将凭借3nm GAA制程拿下技术*地位,大幅改善业绩表现。

Daishin Securities分析师Lee Su-bin表示,三星透过稳定平台支持客户,拥有一个互助合作的生态体系。他说,三星的客户数量正在大幅增加,今年已超过100家,远高于2017年的35家。他预测到了2026年,三星客户将超过300家。韩联社报导,三星的晶圆代工业务Q3盈余呈现季增,主要源于赢得新订单。

三星很可能将于近期确定其在美国德克萨斯州投资170亿美元的晶圆代工项目地址。不过,据亚洲国际新闻(ANI News)报导,三星副董事长金奇南(Kim Ki-nam)26日表示,关于赴美设立晶圆厂的相关事宜,日期尚未确定,有许多事情需要考虑。

联电

联电2021年第二季度毛利率突破三成,达到31.25%。距离该公司上一次逼近三成的时间点,已是2011年第四季度的29.16%,10年来,毛利率多在15~20%徘徊。

产能满载的联电,通过小幅度的产能扩产,以及调整产品结构(做多一点高毛利的项目)。进一步解构联电产能策略,仍然是旧产线、新建厂,两路分进。旧产线透过“去瓶颈化”的积极动作,2021年产能可增加3%,2022年再增加6%,以28nm为主。联电董事会通过的318.95亿元新台币资本预算执行案,都将用于扩充产能,预计今年资本支出将维持调高后的23亿美元。

新建厂部分,年初公告的1000亿元新台币南科新建厂计划,将布建28nm制程,月产能2.75万片,预计2023年第二季度量产,资本支出预估将落在明、后年。

联电新建产能,预计明年开出,业界普遍认为明年市场状况还是很好。

格芯

10月28日,格芯向美国证券交易委员会(SEC)提交了上市申请。

目前,格芯拥有约200家客户,2021上半年,该公司的前十大客户为AMD、高通、联发科、恩智浦、三星、博通、Qorvo、Skyworks、CirrusLogic和村田制作所。

格芯申请IPO之际,正值全球芯片短缺,在这一背景下,格芯作为晶圆代工巨头的价值尤为凸显。该公司在全球芯片荒的背景下IPO,有分析认为,格芯选择在下半年IPO正是为了抓住市场需求扩大的窗口期而加速自己的扩产计划。

格芯此前曾表示,该公司今年的产能已经完全被预订,目前,格芯所有工厂利用率已经超过100%,并在以最快的速度增加产能,扩产计划中大约三分之一的资金将来自希望在几年内锁定供应的客户,预计2021年产能将增长13%,2022年增长20%。

近日,深圳市坪山区投资推广服务署公示了中芯国际深圳12英寸晶圆代工生产线配套厂房项目遴选方案。据悉,中芯国际近期在北京、上海、深圳的扩产项目均属于该公司12英寸成熟制程,投资金额折合人民币超1200亿元。

目前,中芯国际拥有中芯上海、中芯北京、中芯天津、中芯北方、中芯深圳、中芯南方等6家子公司,其中,上海、北京、天津、深圳、江阴工厂等在扩建中。

2020年7月,中芯国际与北京经济技术开发区管理委员会签署《合作框架协议》,双方成立合资企业从事发展及运营聚焦于生产28nm及以上集成电路项目。项目首期计划投资76亿美元,最终达成每月约10万片的12英寸晶圆产能。

2021年3月,中芯国际与深圳市政府签订合作框架协议。双方拟以建议出资的方式,经由中芯深圳开展项目发展和运营,重点生产28nm及以上的集成电路和提供技术服务,预期2022年投产。项目新投资额估计为23.5亿美元。

2021年9月,中芯国际与上海自贸区临港新区管委会签署合作框架协议,双方在临港自贸区共同成立合资公司,该合资公司将规划建设产能为10万片/月的12英寸晶圆代工生产线项目,聚焦于提供28nm及以上技术节点的集成电路晶圆代工与技术服务。项目计划投资约88.7亿美元。

SK海力士

作为存储器大厂,SK海力士近几年一直在大力发展晶圆代工业务。

本周,该公司正式宣布,决定从美格纳半导体 (MagnaChip Semiconductor) 手中买下晶圆代工厂 Key Foundry 的 100% 股份。双方已签下买卖合约,成交价格为 5758 亿韩元。

Key Foundry 是一家8英寸晶圆代工厂,总部设在韩国清州市,主要从事电源管理 IC(PMIC)、面板驱动 IC(DDI) 和微控制器 (MCU) 的代工生产。SK 海力士表示,在买下 Key Foundry 之后,希望能让该公司的晶圆代工产能扩大两倍。目前,SK 海力士旗下拥有从事 8 英寸晶圆代工的子公司 SK Hynix System IC,月产能可达 10 万片晶圆,由于 SK Hynix System IC 的生产规模和 Key Foundry 相当,因此 SK 海力士估计未来的晶圆代工能力将达到两倍规模,整体产能将可提升至每月 18 万片。

韩国宣布一项半导体计划,即在未来十年内斥资约 4500 亿美元建设全球*的芯片制造基地。该计划指出,到 2030 年,三星和 SK 海力士在逾 510 兆韩元的半导体研究和生产投资中扮演*角色。

三星计划 2030 年资本支出增加 30%,达 1510 亿美元。而 SK 海力士则承诺斥资 970 亿美元扩建厂房和相关设施,并计划斥资 1060 亿美元在龙仁市建设四个新工厂。

英特尔

英特尔于2021年3月推出"IDM 2.0"计划,在10nm以下工艺技术方面落后于台积电和三星后,要扭转其IC制造局面。英特尔的两部分计划旨在将公司从数十年来强调其内部晶圆厂制造芯片的能力中转移过来,计划更多地利用第三方代工厂来提供*进的工艺技术,同时将自己转变为晶圆代工服务的主要供应商。

半导体设备市场火爆

晶圆代工产能吃紧,大规模扩产,直接拉动了产业链上游的半导体设备和材料增长。据《日本经济新闻》报道,包含台积电、英特尔在内的全球10家主要芯片制造商,2021 年度的设备投资总额预计年增3成,达到至12兆日元。据统计,台积电、英特尔、三星这三家排名前三大的厂商,在2021年度都有2至3兆日元的投资计划。而光是这三家公司的投资金额,就占到前10名厂商总投资额的7成;用于细微化加工的设备,一台造价就超过100亿日元,也拉高了投资水平。

台积电计划2021年在设备投资方面投入3兆日元,2023年前的设备投资额将达到11兆日元。除了在美国亚利桑那州的工厂将投入1.3兆日元,在台湾地区也正在兴建先进制程晶圆厂。此外,许多国家都在向台积电招手,希望该公司能够设厂。

据SEMI统计,今年7月,北美半导体设备制造商出货金额为38.6亿美元,环比6月的36.9亿美元提升4.5%,相较于2020年同期的25.7亿美元,上升了49.8%,已是连续7个月创新高。

晶圆厂设备 (Wafer Fab Equipment) 包括晶圆加工、晶圆厂设施和光罩等设备。晶圆代工和逻辑制程占晶圆厂设备总销售超过一半。

后道设备,如组装及封装设备,在2021年支出额将升至60亿美元,年增幅高达56%,2022 年有望持续增长6%;半导体测试设备市场2021年预估达到76亿美元,年增26%。

SEMI预估今年全球半导体设备销售额将达 953 亿美元,年增34%,2022年半导体设备市场有望再创新高,突破1000亿美元大关。

结语

晶圆代工产能的扩充,正在横向和纵向全方位拉动整个半导体产业前进,未来几年更值得期待。