过去半年,小米在全球手机市场成功补位。

8月25日下午小米发布的2021年第二季度财报就印证了这一点。二季度,小米总营收达人民币878亿元,同比增长64.0%;经调整净利润为人民币63亿元,同比增长87.4%,总收入、经调整净利润均创单季历史新高,远超市场预期。

尤其在毛利率上,小米集团整体毛利率由2020年第二季度的14.4%,升至2021年第二季度的17.3%,涨了接近3个百分点,超出了很多市场分析师的预期。

财报的超预期,也直接刺激了小米股价大涨,8月26日,小米股价高开2.6%,盘中转跌,截至发稿前跌幅为2.17%,市值逼近800亿美元关口。

根据Canalys公布的2021年第二季度销量数据来看,小米集团二季度欧洲手机出货量同比增长83%,超越苹果,史上*次位居全球出货量第二,并成为*登顶欧洲市场的中国品牌。部分券商也预计高销量将推动小米业绩走高,同时手机高端化的策略也有助利润增长。

不过,仔细观察小米的这份靓丽财报,在收入和利润双双增长的情况下,高端化仍然是小米品牌*的痛点,完全取代昔日华为手机的地位依然不太现实,而伴随着从华为独立出来的荣耀手机逐步恢复供应链,两家下半年恐怕会迎来一场恶战。

营收净利大涨,但还是“不高端”

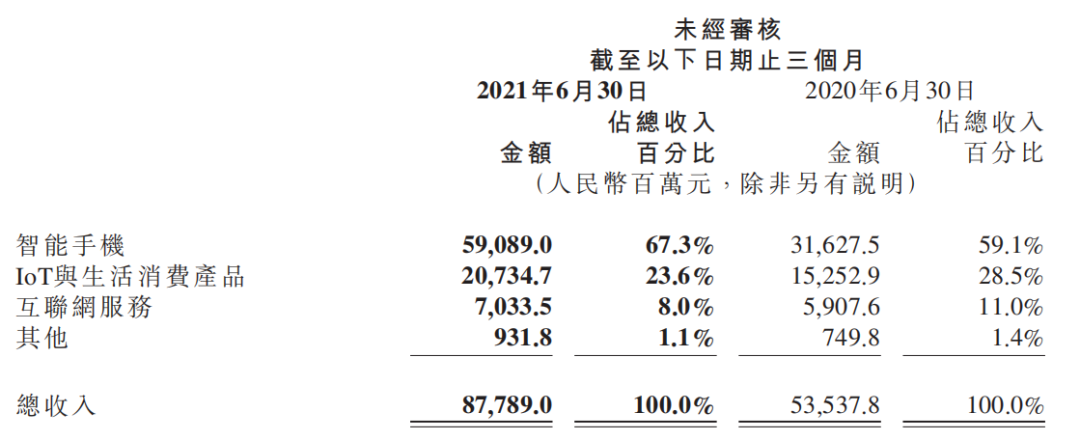

财报显示,小米的营收主要由四个部分构成,即智能手机、IoT与生活消费品、互联网服务和其他。我们分开来看。

首先,小米二季报的*关注点依然是智能手机。二季度小米智能手机晋升全球第二,全球出货量5290万台,收入591亿元,同比增长86.8%,市占率为16.7%。

高歌猛进的背后,问题也比较突出。这5290万台中有1200万台为售价3000元人民币以上或境外定价300欧元以上的高端机型。乍一听还可以,但把高端机型定义为3000元人民币或300欧元以上是否过于宽泛,要知道苹果、三星、华为对高端机型的定义都是五六千元人民币以上或600欧元以上。

小米的高端,只是别人的次高端。

另外,小米财报还显示,小米手机二季度平均售价1116.7元,比去年涨了4毛钱。这也从侧面印证出“高端手机”出货看似增加了很多,但体现在利润上的并不多,小米仍以中低端机型出货为主,高端之路任重而道远。

其次是IoT产品。小米IoT与生活消费产品收入由2020年第二季度的153亿元增加35.9%至2021年第二季度的207亿元,主要是由于智能电视、空调及电动滑板车等若干IoT产品销售增长强劲。智能电视及笔记本电脑的销售收入由2020年第二季度的人民币48亿元增加25.0% 至2021年第二季度的人民币60亿元。

最后是互联网服务。该部分收入由2020年第二季度的59亿元增加19.1%至2021年第二季度的70亿元。MIUI的全球月活跃用户由2020年6月的343.5百万人增加32.1%至2021年6月的453.8百万人。

以上是“升的部分”,整体确实不错值得表扬,但是对于投资者来说,需要看的指标远远不止这些。

我们再来看“降的部分”。二季度小米的IoT与生活消费品收入、互联网服务收入和其他收入在总营收中的占比分别为23.6%、8.0%和1.1%,相比去年同期分别下降了4.9%、3.0%和0.3%,反而是手机业务占比大涨了8.2个百分点,这或许可以从侧面说明小米依旧是那家手机公司,且距“互联网公司”越来越远。

图片来源:小米财报

另一个可以作为佐证是,2021年第二季度小米的游戏收入仅9亿元,同比下降10.7%。其他增值服务收入16亿元,同比下降10.3%。

一般意义上来讲,互联网公司更多依靠“流量”来变现,常见的也就是广告、游戏、增值服务(会员)等等,而小米在这几块的表现似乎都不太好。

拿下数个海外*,但增长难持续

所以,贡献了近7成收入的手机依旧是小米“核心业务”,且一荣俱荣。

由于一些特殊原因,小米最近几个季度在海外(主要是欧洲)的手机销量大幅提升,所谓“华为跌倒、小米吃饱”并非戏言,而是过去半年里真实发生的市场状况。

2015-2016年,小米就开始“战略转移”进军海外市场。早先,印度和东南亚是小米主打的海外市场,这跟小米手机高性价比的卖点也非常契合。

而欧洲市场,尤其是法国、德国、西班牙为代表的西欧市场,基于华为跟当地运营商的长期合作关系成为是华为手机的基本盘,也是华为过去几年手机新品的首发地,市场份额长期位居前两位。

这让小米在欧洲“寸步难行”。在2020年9月之前,小米手机在西欧市场的存在感极弱,只能开拓俄罗斯等东欧国家的市场。转折点在去年第四季度,因为华为手机“缺芯”难题,以及被美国政府禁止安装谷歌框架,华为手机在欧洲市场遭到重创,这给了小米手机逆袭的机会。此后,小米迅速“接手”了华为手机的市场空缺。

根据Canalys统计,2021年第二季度,小米在欧洲地区智能手机市场占有率首次达到*名。其中,在西欧地区市占率达到22.2%,稳居前3名;在中东欧地区连续3个季度维持市占率*,市场份额达到36.4%。

另外,小米在西班牙已经连续6个季度*,本季度市场份额达到41.2%。在意大利和法国首次达到*,市场占有率分别达到35.0%和29.7%。在德国稳居第三,市占率达到15.2%。

可以清楚的看到,华为事件带来的市场空缺非常大,但这样的空缺小米能够吃多久,恐怕会是一大疑问。尤其是华为过去占据的高端市场,目前更多被苹果和三星两强接管,小米的竞争力依然不敌上述两家。

鉴于此,招银证券国际调整了小米的2021年下半年预期。主要原因有二,一是芯片供应可能会限制小米智能手机三季度的销量,导致今年上下半年的销售分布更加平均(2021全年预计总计2亿部)。二是鉴于小米在努力扩大其在中国的线下渠道,因此营业费用也可能上升。截至2021年二季度,公司增加了7000家零售店,并有望在今年年底实现10000家店的目标,各项成本将大幅提高。

综上,净利润大涨87.4%的神话可能并不会长久,相反甚至可能只是“昙花一现”。

与华为的交锋只增不减

说完海外的事,我们来看看国内。

根据国际数据公司(IDC)手机季度跟踪报告显示,2021年第二季度中国智能手机市场按出货量排名前五依次为:vivo、OPPO、小米、Apple和荣耀。其中小米得益于K40以及小米11 系列的贡献,同比增幅达到了47%;而vivo和OPPO依旧闷声发大财,并牢牢稳坐前两名。

图片来源:IDC

值得注意的是荣耀在独立之后也进入销量排行榜第五,并取得了7810万台的销量成绩和8.9%的市场份额。虽然距离前几名还有不小的差距,但也呈现触底反弹的态势。小米应该很清楚曾经荣耀是自己首当其冲的对手,毕竟两家在多个价格段的争夺都呈现白热化。

除此之外,虽然华为受到5G射频芯片断供的影响,但不意味着华为不会回来了。华为轮值董事长郭平表示,华为生存没有问题,不会放弃手机业务。华为不仅能设计出芯片,相信将来也能造得出,还能够持续*。

从华为发布的新机型上,也可以看出郭平和整个管理团队不服输的特点。7月底,华为发布了P50系列旗舰机,其中P50 Pro不仅仅有麒麟9000处理器的版本,还有骁龙888处理器版本,双版本的设计让消费者有了更多选择。从8月12日开售至今的不足半个月里,P50 Pro一直处于供不应求状态,就连512GB顶配版都不例外,这足以说明华为在国内消费者心中的地位。

此外,在小米引以为傲的IoT领域,华为也积极布局。在泛IoT领域,华为HiLink平台已经与全球600多个主流家电品牌深化合作,覆盖3000余款产品,积累5000多万用户。

2020年华为消费者业务实现销售收入人民币4829.16亿元,同比增长3.3%。按照华为此前预计,到2021年底,搭载自有鸿蒙系统的华为设备超过2亿台,面向第三方合作伙伴的各类终端设备数量超过1亿台。

除了在手机和IoT领域正面“刚”之外,华为和小米还不约而同的将视线投向车联网领域。从目前的消息来看,他们切入市场的角色并不相同,小米想要自己造车,而华为想要成为车的“赋能者”。

总结来看,华为和小米的竞争从手机市场开始,到如今在AIoT市场鏖战,再到未来的汽车领域,两家交锋的机会只增不减。

而小米和华为,也逐渐在走向两个不同的方向。

参考资料:

招银证券国际:《小米集团2021年二季度前瞻:预计增长稳健,符合预期》