2021年7月22日,深圳市达晨财智创业投资管理有限公司年中工作大会在深圳大梅沙成功举行。深圳市福田引导基金投资有限公司董事长王仕生出席会议并发表了演讲。福田引导基金特此整理出全文,供行内人士参考交流。

01

格局——从爱情到投资

大家上午好,我是深圳福田引导基金投资有限公司董事长王仕生。沈从文有一句话很有意境,“我走过许多地方的路,行过许多地方的桥,看过许多次数的云,喝过许多种类的酒,却只爱过一个正当*年龄的人。”熟悉民国文学的人都知道,沈从文这句话是写给他的爱人张兆和的。沈从文的这句话,将他和张兆和的浪漫爱情写得意境悠远,充满人生大格局。最近某顶流男演员,同样是谈恋爱,各种绯闻和负面事件,他的格局跟沈从文相比天差地别。

谈到格局,不仅是爱情要讲格局,其实投资也是要讲格局的。我们的投资格局讲什么呢?对于福田引导基金来说,还是希望像沈从文对张兆和说的那样,爱上一个正值*年龄的人,引导基金作为政府产业母基金,希望找一个正值*状态的创投机构作为合作对象。从我们的工作实践看,如果说有的话,达晨就是其中的佼佼者。今天,我就来跟达晨的优秀投资人一起分享一下投资中的一些思考。

在投资的过程中,我想大家都非常困惑,市场到底是有效还是无效的?是跟随市场随波逐流,还是听从自己的想法,遵从自己的内心?关于这个观点有两派,*派,市场有效论者认为市场是完全有效的,它能够充分反映每一个公开信息和每一个市场传闻。只要有这样的信息,市场的价格波动会马上做出反应,它是完全有效的,这就导致分析和研究这些投资标的变得没有意义。这派观点有个论据,为什么?因为世界上绝大多数的投资经理跑不赢股票平均指数,他们的收益率低于平均指数的收益率。第二种观点认为市场是无效的,经常性暴涨暴跌,跟我们想象中的平稳发展是不相称的。关于这个观点,巴菲特说过,股市短期内是投票器,长期看是称重机。而我个人认为,市场既是有效的也是无效的,它是充满智慧的,市场的有效性取决于你对它的客观运行规律的深刻领悟。所以今天我们来探讨的是市场智慧在哪里,怎么样把自己的心态调适好,把投资能力提高,通过不断的修养提高自己的分析研究能力,然后达到这个智慧境界。

今天我借用唐宋八大家之一白居易的千古名篇《琵琶行》里的三句话,来论述三个观点。

02

未成曲调先有情——投资哲学

(一)忍耐力

投资哲学有三个方面,*个就是我们的忍耐力,做时间的朋友。最近高瓴资本的合伙人张磊同志,把长期主义的观念在全国进行传播,还出版了《价值》这本书。但是长期究竟是多长?我认为用忍耐力这个词来作为替代会更好一些。

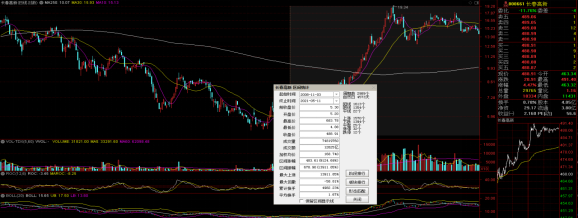

有两位华尔街的大亨,对忍耐力做过一些定义。*个是杰西•利弗莫尔,他说过“赚钱靠的不是臆想,而是耐心等待的过程”。第二个是威廉•欧奈尔,欧奈尔说,“要想在股市中大有作为,必须耐心经受时间的考验,并且要遵守一定的规则”。这里有四个故事,*个故事相信大家都听说过了。美国的一个老太太,在可口可乐上市的时候,仅仅是买了100股,当然那时可口可乐股本很小,后来经过无数次增资扩股后,持有了几十年,变成千万富翁。还有一个中国的老太太,持有深发展的原始股,十几年后没动,最后变成了千万富翁。这个是发生在深圳的真实案例。第三个是最近的故事,有一个老太太,大概09年的时候买入长春高新5万元的股票,结果年纪太大把这件事情忘记了。前段时间改密码的时候一看,已经涨到500多万。为了核实这件事的真实性,我特意去研究了一下。长春高新从2009年至2021年的*涨幅是139倍,从09年到现在还不止100倍,老太太当时价格还买高了。

▲长春高新股价走势图 (2008-11-03至2021-05-11)

第四个故事也是在09年这个神奇的年份。上海的一个超级散户叫王富济,他以前投资不是很成功,虽然有很多钱,但是东买一点西买一点,一直不怎么赚钱。后来这几年他突然醒悟过来了,可能是经过神明的点化,把全部资产买入片仔癀,一直持有不动。所以经过多次扩股送股后,成为了片仔癀的第二大股东,持有2703.75万股,市值多少呢?昨天查了下,市值132亿,132倍,12年时间!什么叫做忍耐力?这期间片仔癀经历过多次50%以上的下跌,他不为所动。而且这个区间里的*涨幅是474倍,并不是120倍。因为片仔癀09年一年内涨幅为5.8倍,王富济可能还是在涨了三四倍的时候买的,如果在*点买现在变成400多亿了。这是最新发生的一个案例。

▲片仔癀股价走势图(2009-01-01至2021-07-02)

我们再来看比亚迪。前几天,我跟比亚迪的最早期投资人之一就这个项目探讨了一下。大概90年代初期,创始人王传福最需要钱创业的时候,他投了30万,如今这30万变成了100亿。巴菲特也是在2009年左右投资比亚迪2.25亿股,至今一股都没有卖出去,12年收益近30倍,而且现在还在持有,这就是时间所创造的价值。

二级市场与一级市场的差别在哪里?差别就是一级市场经过了海量的筛选。举例说我们合作的达晨创投选择投资标的几乎是万里挑一,它的淘汰率非常高,衡量的角度非常多,所以今天这些投资项目发展的都非常好。而二级市场有个典型的特点,每天都有新的定价,人的心情每天随着它的股价波动不断的起伏,总有一天受不了会抛掉它,即使再好的标的也坚守不住。刚才故事里的主人公们*是心理非常强大的,能忍受得了这些波动。所以二级市场和一级市场的不同就是一级市场可以通过延迟满足,来赚取我们的超额利润。初步统计的数据显示,一级市场投资机构的长期平均收益率比二级市场高,二级市场只有在特殊年份会反超,很多二级市场头部投资机构的收益率没有达晨创投的收益率高。

这就有个二八定律在这里,二八定律是什么?80%的财富掌握在20%的人手里,80%的利润由20%的项目创造。不过据了解达晨并不适用于这个定律,因为达晨的项目收益比较平均,很多项目都能够上市退出。据统计,从1886年到1996年这110多年间,美国股市有500只股票上涨幅度超过15倍,但是它们平均上涨的年份只有2.5年。2.5年对110年,比例是多少?其他的时间干什么?我们有没有这种忍耐力?这个对投资来说很关键。上世纪美国一个著名的财经评论家查尔斯•艾里斯说过,闪电打下来时你必须在场。今天还有一句就是暴风雨来临时,你必须忍耐得住。这话谁说的?这是我本人!我认为在我们中国可以这样下个定论。

据富达基金做的一个统计,长期投资业绩好的账户到底是什么账户。根据他们的仔细观察,就发现三种情况。*种客户死了,第二种还是客户死了,继承人打官司导致财产冻结。第三种,忘了自己的账户,连密码都忘了,怎么操作?芒格把这个现象叫什么?短视性损失趋避,就是你看财务报表每年结算,结算周期这么短,看账户亏了20%或30%,受不了就马上处理掉。这样的话,你就很难克服负面情绪,这就是我们说的短视性损失趋避。

(二)抛弃动物精神

投资哲学的第二点,抛弃动物精神。动物精神是什么?古希腊的名医伽林说过,它是人的一种本性,是人的情绪对市场事物的一种本能反应。那么在投资实践当中它意味着什么呢?意味着资产价格涨高了,恐高导致不敢买,最近二级市场的表现印证了这点。新能源汽车产业链为什么一涨再涨?芯片股的主升浪为什么一波接一波?国科微、长川科技、富满电子都是三倍以上起步涨幅,而且这才刚开始。你越恐高,我就越涨。另一种是跌了以后,开始后悔了,埋怨自己为什么不早点抛。还有一种就是指投资人在无数的市场诱惑面前,因心理因素变化导致的情绪化交易行为,如追涨杀跌、想赢怕输等等。动物精神指的就是这种心理状态。

我们再看看,其实100多年前,伟大的经济学家们早就进行了深刻的分析。亚当•斯密认为,每个人追求自己个人利益,在每个人追求自己*利益同时客观上促进了社会的整体福利,这就是*的自由市场和理性经济人的假设。凯恩斯认为,动物精神在人类经济决策中起到基本的作用,是有想要实现自己想法的冲动,是一种原始的、但每个人都避免不了的冲动。

还有两位经济学家,一位是2001年获得诺贝尔经济学奖的乔治•阿克洛夫,第二位是2013获得诺贝尔经济学奖的罗伯特•席勒,他们对动物精神做了深入的研究,分析动物精神包含这5个方面。*信心,温家宝前总理说信心胜黄金,我们就是要有信心。第二公平,第三腐败和反社会行为,第四货币幻觉,第五国家和投资故事,投资都是讲故事,就是相信一个故事,是故事推动了资产价格的大幅波动。

怎样去理解动物精神?看看实际的案例。*个是恐惧。去年短短的一个月间,美国股市发生了从来没有过的连续4次熔断,巴菲特90岁了都说活久见。正是在这样恐惧的气氛中,特斯拉从*跌到300多,到涨回2000多,翻了7倍,机会就是恐惧中产生的。

▲2020-03月标普500指数走势

第二个是什么?贪婪。我在上次演讲中提到,许多创业板的股票在2015年6月12日前后达到的高点,是他们这一辈子再也见不到的高点,这个判断依然成立。2015年6月份那波杠杆牛,把全A股的平均市盈率推到136倍,到底是什么样的贪婪才能够把股价推到这么高的地步!还有去年年底我们见识了基金核心抱团股的涨幅,生物医药茅、食品茅、粮食茅、芯片茅。他们年前有多风光,年后就有多惨。

第三个是反应过度,市场一有消息,马上就反应。有利好马上涨,马上追高,一买套在山岗上,出了利空就跟着抛,跌停板一卖,马上又涨起来,这种频繁操作和追涨杀跌就叫反应过度。有的股民就是手痒,每天不操作一下受不了,每天进进出出,享受操作快感的同时不断赔钱!

那么怎么样战胜动物精神?有三大战略工具,*个健康的投资心态,第二个逻辑严密的交易系统,第三个良好的资金管理计划。这是投资必备的,一级市场也要具备这样的素质。但是这三个方面,是很难做到知行合一的,下次我们接着讲。

(三)与优秀企业同行的勇气

投资哲学的第三点,与优秀企业同行的勇气,要做到与众不同。怎么样与优秀企业同行?这里有几个要点。

*个要点,择其善者而从之,其不善者而改之。善者是哪三个方面的?举三个典型投资人的例子,*个是木头姐(Cathie Wood),我还是挺佩服她的。以前在投行工作,到60多岁才开始创业设立基金,结果一战成名。她只投资颠覆性的创新科技公司,前年、去年重仓特斯拉。特斯拉在出现暴涨之前,在前年经历过一次现金流危机,差点破产退市。在木头姐的鼓励坚持下,马斯克抗住压力,没有选择私有化退市,结果一路长虹,这就是颠覆性创新科技公司的魅力。第二个是张磊,他在《价值》一书中说过,只要是为社会疯狂创造价值的企业,它的利润早晚会兑现。第三个是沈南鹏,他说要投资于愿意创新,敢于创新,勇于承担风险的创业公司。善者还有很多,包括达晨的刘董、肖总,他们也讲过很多如何判断好企业的标准,这方面我相信在座各位都是专家。

不善者是哪些项目,投资人是怎么判断的?张磊说,一旦发现对方在道德上存在问题,就果断拒绝与之合作,永远不要与坏人做生意。段永平的判断标准是,如果认为一家公司不诚信的话,就坚决不碰,禁区大概是两个:生意模式不好,企业文化不好。巴菲特和芒格前段时间接受CNBC采访时也说,我们不要与一个不正直的人打交道,因为他一定会想方设法让你落入陷阱。虽然他们最终可能会输光一切,但就单个交易来说,他们会赢,让你蒙受损失,所以我也劝大家不要在这种事上浪费生命。这是几位大师对我们的告诫。

第二个要点,要汰弱留强,与强者为伍。我们再来看看木头姐的投资标的,特斯拉、ZOOM、一站式电商SaaS平台Shopify、流媒体新贵Roku、基因测序公司Invitae、基因编译公司CRISPRTherapeutics、移动支付公司Square、美国*线上医疗平台Taladoc、比特币,这些全部是富有生命力、代表社会进步潮流的公司和项目。她旗下的5支主动管理ETF平均回报达到了150%,这5个ETF有三只排名美国全国*基金前三。

最后一个要点,就是要有坚持的决心,与众不同的勇气。这里提一下去年的公募基金顶流张坤,他在16年的时候重仓茅台,一直持有到去年年底,所以业绩非常好。他的管理规模已经是公募基金*人,一个人管理规模超千亿。不过二级市场有个魔咒,去年业绩排名靠前的基金经理今年上半年全部垫底,之前我也分析过为什么会出现这样的魔咒,因为思维定势影响了基金经理的操作,产生了路径依赖。所以说所谓的成功,是*的投资者在你意识不到的时候,在你看不见的地方,流下了你想象不到的汗水与泪水,这是*个方面的投资哲学。

03

嘈嘈切切错杂弹——思维格栅

思维格栅为什么非常重要?因为你的思维惯性和思维定势一定会影响你,要突破思维的领域依赖性。就像刚才我说的顶流基金经理,在他业绩好的时候,有个专门为他设立的粉丝团。结果今年上半年他的业绩开始垫底,他的亚洲精选基金排名倒数第二,粉丝马上抛弃他了。资本市场就这么现实,赚到钱了,万人拥戴,一旦没赚到钱或者亏损,出资人马上就变脸。

将不同学科的知识和底层逻辑联系起来建立格栅,是投资中*的决策模式,这里面要求将各种学科知识综合在一起。怎么构建思维格栅呢?多学科、多角度、多维度。最后,用交叉验证的方法论。许多人在同一个信息上,同一种操作模式上,他想获得不同的收益,这可能吗?同一个维度的信息,不足以完全消除不确定性,必须改变自己,才能适应市场,同时要进行交叉验证,迭代优化。

我们建立思维格栅的目的是什么?追求真相。哲学家伯特兰·罗素说过:只问事实是什么,不要被愿望蒙蔽。桥水基金的达里奥在他的《原则》里面也说的很清楚,他追求极度真相,极度透明。把事实搞清楚是什么,然后再进行决策,这才是正确的方法。

那么建立思维格栅要达到什么样的目的?洞察力。投资收益来源于哪里?来源于预期差,预期差来源于哪里呢?来源于管中窥豹的洞察力。有这么几个方面,行业的边际变化、企业生命周期、企业盈亏的决定因素、企业发展的驱动事件、成长的动力和持续性、市场风险偏好的变化,把这些因素洞察清楚,才会产生预期差,才会提前进入即将要暴涨的投资标的。

那么我们要达到什么效果?反脆弱。三元结构分为脆弱类、强韧类、反脆弱类。反脆弱是什么?越是市场波动大的时候,越是其他人亏损严重的时候,越是赚最多的钱,西蒙斯的大奖章基金就具有这种功能,越是在经济危机的时候,越是在市场波动大的时候,他的收益就越高。去年美国股市亏得那么厉害,波动那么剧烈,它的收益率超过80%。那么大的基金规模收益率如此之高,就是因为建立了反脆弱这种量化交易模型。

04

大珠小珠落玉盘——知所进退,适可而止

索罗斯说过,投资者的最高境界在于适可而止。张磊说的长期主义长期是多久?1年、3年、5年、10年?刚才提到的王富济,现在赚了130多亿已经很好了,是不是就可以抛掉它了?今天片仔癀跌了6%,是不是就可以抛掉它了?但是别忘了一点,股市投资有一个肥尾效应,在130多的时候,涨停是10%,就是一天涨了13块钱,而王富济当时买的价格才几块钱,一天之内翻两倍,越到后来倍数就会越高。

所以说适可而止是哪几种情况。*个情况,企业品质退化。就是出现风险的时候,技术、管理、产品、规模、组织等方面,这些方面达晨的投资高手们都很清楚,什么时候企业不行,你们有一个判断标准。

第二个情况,估值泡沫。刚才说过,过去历史估值是多少,现在估值是多少,未来收益是多少,行业的发展变化趋势是什么?对这些因素进行综合判断,如果它估值偏高,是不是我们就可以适可而止了?大家判断为什么这些芯片和新能源汽车、电池股能爆涨?我问大家一个问题,芯片的问题短期内能解决吗?按照美国政府这种做法,至少两三年之内芯片问题是没办法解决的,所以为什么现在有这么硬的市场逻辑。我们投的很多芯片公司也是一片难求。有一个芯片公司找到当地省长,去找到芯片生产公司的人要芯片,该公司看在省长的面上,给了500片,而他要的是5万片!再看新能源汽车产业链,未来是什么时代?未来是新能源时代,锂电池就是新时代的石油。欧洲提前15年公布了必须要淘汰燃油汽车,全部改为新能源车,这是一个非常强烈的信号,这是历史的大趋势,是社会发展不可阻挡的历史潮流。所以市场上很多人很聪明,他会对各种信息进行综合分析,然后表现在价格上,表现在成交量上。

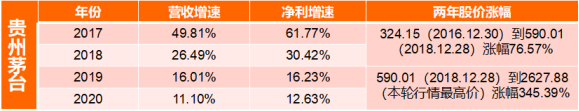

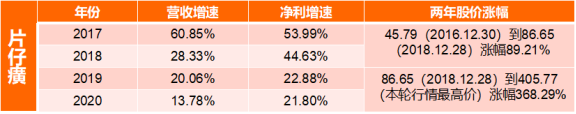

接下来我们对估值泡沫做一个分析。我选取了受宏观周期影响较小,经营业绩稳定增长的三只消费类股票,研究估值是否存在泡沫。他们分别是贵州茅台、片仔癀和海天味业。从2017年到2020年这4年,以每两年为一个单位,分析它们的营业收入、利润增长情况和股价涨幅之间的关系。

我们可以发现,贵州茅台在2017、2018年的这两年营收增长远远高于2019、2020这两年,前两年的净利增速差不多是后面两年的两倍。股价涨幅前两年为76.57%,而后两年为345.39%,是前面的5倍。但是别忘了后两年的涨幅还是建立在前两年基础之上的复合增长,所以你说茅台的估值是不是出现泡沫了?片仔癀前两年的股价增长89.21%,后面两年的涨幅是368.29%,后两年也是前两年的三四倍。但是为什么最近片仔癀又涨起来了?因为今年上半年它的营收增长18%,利润增长30%,市场马上反映出来了,非常有效。所以说,股票长期才是称重机。

▲贵州茅台、片仔癀、海天味业营收、净利与股价涨幅对比

我2019年下半年去过片仔癀公司调研,了解到公司平时除正常生产以外,一般会根据市场需求研究怎么提价。一年数次提价,导致产品价格不断上涨,利润率不断提高,前段时间甚至出现了价格被爆炒的情况。这才是世界上*的商业模式,不断的提价但是你还在买我的东西。

再看海天味业,其实它这4年的增长幅度并不是太大,利润增长变化不大。前面两年涨幅134%,后面两年涨幅219.16%,差不多是前两年的两倍。三只股票都是稳定增长型的股票,但是后面两年的涨幅都是前面的2~5倍,还是在它基础上进行的。这说明什么?说明至少短期内它的泡沫已经出现了。所以从今年春节*个交易日开始,它们开始集体暴跌,茅台跌28.99%,片仔癀跌40.82%,海天味业跌34.06%。茅台、海天味业现在还在底部,因为估值泡沫实在存在。但是片仔癀因为利润开始进行新一轮的强劲增长,所以股价又增长了。市场告诉我们,投资人只要顺应它的客观运行规律来进行投资,就不会出错。

第三个观点,在市场环境不利时保持定力。比如说年初核心抱团股暴跌带动的大盘下行,它是下跌中继,还是震荡筑底或者黄金坑?我们股市永远在3000点左右徘徊,10年了。徐翔从东窗事发到坐牢坐完出来,一看发现天不负我,还是这个点位。大家想一想目前是一个什么阶段,未来我们的市场会往哪个方向走?

对一级市场来说,还有一个观点。我去年1月份在成都演讲提出一个观点,这一轮康波周期的价值挖掘接近尾声了,反而二级市场蕴含着数不尽的机会。这个判断对不对呢?几年以前我跟几个互联网大佬探讨,得出互联网特别是消费互联网的黄金时代已经结束的结论。最近这段时间的一系列政策好像正在印证我们的判断,那么接下来会进入什么时代呢?是不是产业互联网,是不是工业互联网,是不是物联网?不管怎么样,相信市场会给我们答案,密切关注市场变化,就知道未来投资方向在哪里。我们这些分析研究,都是建立在巨人的肩膀上。路漫漫其修远兮,吾将上下而求索。完善投资体系,不断提高投资人的修养,我们永远在路上。达晨的投资人在不断进步的路上,我们福田引导基金也希望跟着你们一起进步。

我的演讲完了,谢谢大家!