护肤品赛道被一位创业者调侃为“最卷消费品赛道”之一。多位行业从业人士告诉36氪,护肤品赛道线上投放的ROI目前平均在0.6-0.8之间,通俗理解是,营销投放出1元钱,只能赚回0.6-0.8元。尽管如此,一茬一茬的护肤品牌依然后浪推前浪。

一级市场主打“功能性”和“功效性”的护肤新品牌短时间内接连拿到头部基金的融资:溪木源18个月融资6轮,投资方有真格基金、Coatue、H Capital等;PMPM13个月连获4轮融资,投资方包括黑蚁资本、源码资本、HARMAY话梅等;AOEO近日完成过亿元融资,老虎基金与红杉资本联合投资。

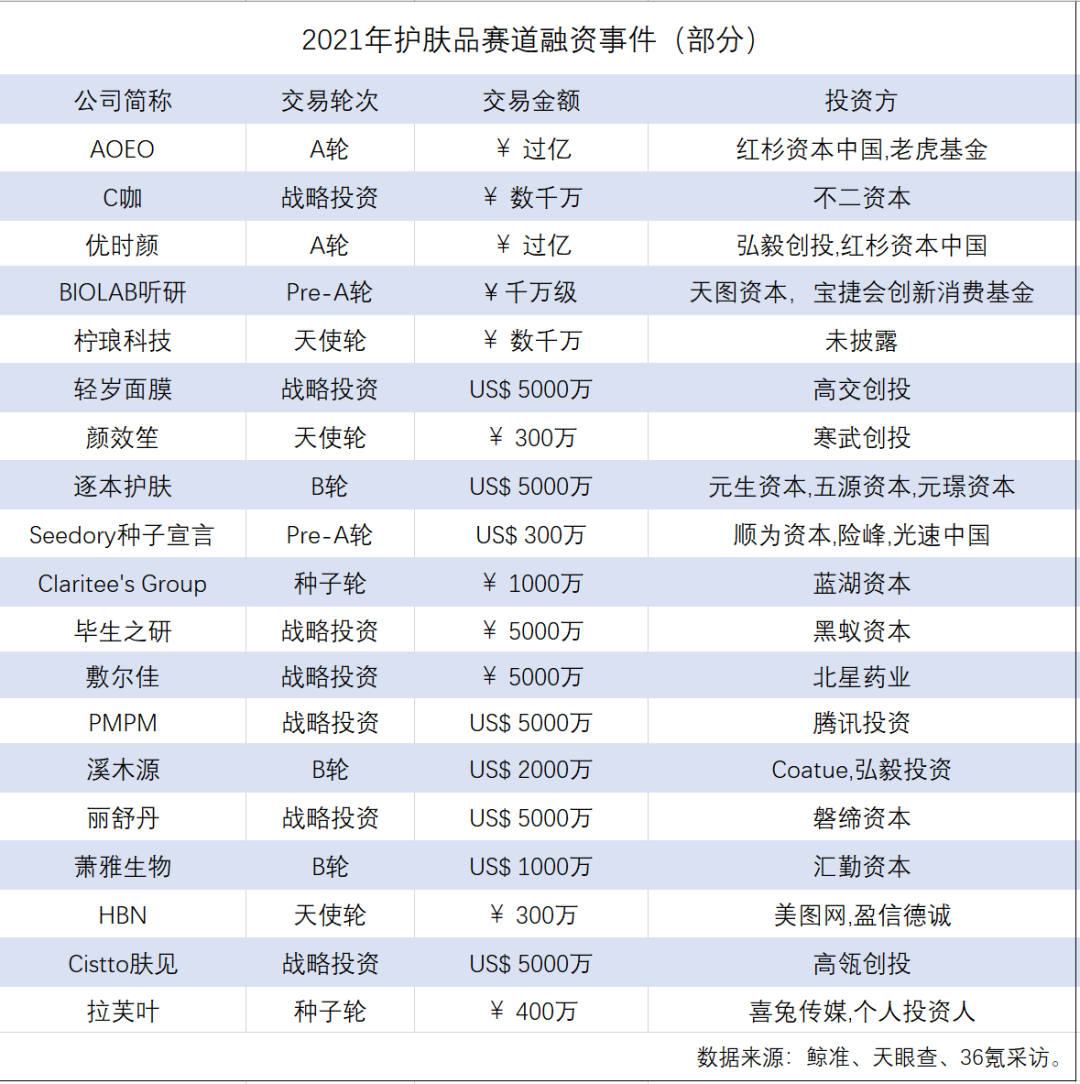

据不完全统计,仅2021年上半年,国内一级市场护肤品赛道公开融资就有约20起:

(36氪制图)

大牌也已经进入功能性护肤领域。国产玻尿酸*股华熙生物已推出润百颜、BM肌活、米蓓尔、夸迪等多个功能性护肤品牌。传统护肤品牌珀莱雅去年推出早C晚A双抗精华,以抗初老产品向功效性靠拢。而主打功能性护肤的薇诺娜母公司贝泰妮今年3月在A股上市,目前市值超过919亿元,成为国货护肤品行业市值最高的企业。

很长一段时间以来,国产护肤品赛道处于缓慢增长期,产品以草本成分为主,主打“天然”概念。2018年以来,护肤品赛道开始变热,一波又一波营销概念层出不穷,一茬又一茬护肤品牌成长起来,有些杳无音信,还有一些在不停地迭代转型。

2018年,Clean Beauty和“成分党”的概念从海外传入,Clean Beauty通常指天然、洁净、原料不含有害成分,但近年来一直不温不火,国产护肤品中没有突出的品牌。“成分党”概念以加拿大品牌The Ordinary为代表,直接以原料命名,突出单一成分,也催生带火了HFP等国产品牌。到了2019年,“成分”护肤进一步突出,敏感肌护理等概念兴起,甚至出现“逢新品必适合敏感肌,逢新品牌必成分党”的现象。

2020年开始,随着消费者护肤知识增长,护肤需求更加实际,越来越关注使用后的效果,上一代主打网红概念和单一成分的产品吸引力下降,能够真正解决皮肤问题的产品迎来机遇。需求端变化,“功能性”也成为品牌的运营重心,开始往更细分的领域发展,强调功效成为护肤领域的新风向。

本文中,36氪试图解答以下问题:

为什么最近一波护肤新品牌聚焦“功能性”?

“最卷”消费品赛道,护肤新品牌生存现状如何?

投资人在投什么?新品牌怎样突围?

接下来会有怎样的行业洗牌?

2.0时代的 “功能性”

功能性护肤品已成为被行业寄予厚望的新一大增长点。

原料大厂和传统品牌的功能性护肤品占比迅速增长。欧莱雅财报显示,2020年欧莱雅集团全年销售额同比下滑4.1%,但包含修丽可、理肤泉、薇姿等功能性护肤品牌的活性健康部门年销售额同比增长18.9%。以玻尿酸原料起家的华熙生物2020年营收为26.33亿元,其功能性护肤品占总收入的半成以上,成为集团的增长主力。

新锐护肤品中,据企业官方的数据,产品2020年才上线的PMPM、溪木源等新品牌,目前年营业额已突破1亿元。欧睿国际数据预测,2024年中国功能性护肤品市场规模将突破千亿元。

回溯历史,在90年代,国内也曾有过“功能性”护肤的热潮,当时最热门的名词是美白,但由于过量添加造成负面影响,市场开始向天然护肤和温和护肤方向发展,国产传统大品牌如百雀羚、相宜本草、佰草集几乎都是以天然护肤起家的。

功效性护肤如今重回视野,原因可能主要有以下几个:首先,媒介可承载的内容越来越详尽,增加了信息透明度。在依赖电视和海报的时代,一帧视频或一张海报传递的信息量有限,广告主要营造氛围感,传播品牌调性。如今有了图文和短视频,还有KOL及工具平台把功能和成分讲清楚,功效性成为更深层的传播内容。第二,年轻消费者知识储备增加,行之有效的护肤方案成为核心诉求。第三,激烈竞争中,功效性比品牌故事更有说服力,更容易突围。另外,The Ordinary、修丽可等国外成功案例影响国内品牌认知,引发效仿。

实际上,所谓功能性护肤,国内并没有明确定义。《化妆品生产监督条例》仅将化妆品分为特殊、非特殊两类。中信证券在报告中将功能性护肤品定义为具有一种或多种“特殊”功效的护肤品,分为:皮肤学级护肤品、强功效性护肤品、医美级护肤品、含核心中草药成分护肤品。行业内则广泛强调配方和功能,有抗老、舒敏等功效的护肤品统称为功能性护肤品。

功能性护肤风口下,市面上也存在“概念性添加”混淆视听。新锐护肤品品牌2XY的研发总监Frank告诉36氪,概念性添加也有一些秘而不宣的“骚操作”。有些品牌喜欢玩文字游戏,只标含有该原料的复配原料添加量而不标实际单一原料的含量,如“95%的熊果苷”“20%的杏仁酸”“5%的神经酰胺”,实际效果无法保障。还有品牌喜欢偷换概念,为了噱头,品牌会宣称产品中诸如“雪绒花提取物”之类的成分可以美白,其实主要是配方中维生素C的作用。

去年年底,国家药品监督管理局在官方微信公众号宣布,护肤品监管正式进入2.0时代。《化妆品监督管理条例》与《化妆品注册备案管理办法》分别于2021年1月和5月施行,就护肤品行业的原料、产品、生产、经营、监督管理、法律责任等进行了规范,被行业内称作“史上最严监管”。

一个大的整改是化妆品配方的上传变被动审查为主动申报。新规之后,品牌方需要主动登录新的系统,录入申报信息,以申报信息为准,药监局不会再逐个登记,但一经查出违规,会有相应的惩罚措施。高压之下,概念性添加的路被堵上,倒逼品牌“规规矩矩”拿出真材实料进行比拼。

内卷与突围

市场竞争激烈度逐年提高,一个突出的表现是流量挤占。一位护肤领域创始人表示,现在投流量,不敢轻易砸钱,花出去一笔钱,就像在湖面上扔一个石子,激起一点水花,但很快就沉底。某头部功能护肤品牌内部员工告诉36氪,天猫流量成本水涨船高,今年初团队增加抖音平台投放后,单场直播销售额破行业纪录,但后续再难复制出同样效果。

一波又一波新玩家和热钱进场,品牌们进入“贴身战”。行业内流传的一个真实故事是,护肤品牌A和品牌B定位十分相似,某头部主播在自己的测评中提及品牌A卸妆油不好用,品牌B看到后花钱推流把该条视频顶上去。A知道后又找到另一位博主测评说B产品不好用。更夸张的是,有品牌方透露,黑同行的方法中,刷恶评已经是“小儿科”,还有品牌给对家刷流量,刷到对家被平台限流。高度同质化的品牌已经形成“内卷”。

在很多投资人和创业者的眼中,护肤品是一门“难做的好生意”,类比洗护和美妆品牌,客单价和复购率更高,但是用户心智的建立也更难,很难做出品牌壁垒。在这种情况下,需要重点去看护肤品的研发、渠道和营销三大基本面。在每个基本面上,今年都有了新的变化和机会。

1. 研发

大多数护肤品依靠OEM和ODM代工生产,在研发上也主要依靠工厂提供方案。护肤品品牌2XY产品研发总监Frank告诉36氪,中国约有上千家护肤品代工厂,集中在江浙沪地带以及广州。

按照工厂的知名度、历史、生产品质等,多位护肤品从业者把国内代工厂划分成一二三类:*类多为成立多年的国际知名工厂,如莹特丽、科丝美诗等;第二类指有一定历史的中国传统工厂,可能在知名度、研发前沿性上比不上一类,但是产品质量有保障,如上市公司栋方等;第三类工厂鱼龙混杂,有些工厂品牌规模虽小但品质过关,但也有很多工厂在操作规范上透明度不高、品质难以保障,这类工厂需要从业者仔细甄别。

这其中,一、二类工厂加起来仅十余家,而第三类工厂在国内约有数千家。

Frank告诉36氪,立得住一个品牌,最起码要找二类以上代工厂。品牌从工厂端拿配方,一般有这样几种途径:直接拿工厂配方,找亮点营销,这种形式很容易同质化;在不影响配方结构的前提下,在配方中加一些不痛不痒的成分,基本不影响原有配方的稳定性,但也不会有特别效果,这就是概念性添加,已基本被新规堵死。

品牌想要在“功能性”上表现突出,形成差异化,就需要在配方上下功夫。

很多头部工厂有着自己的“傲娇”和坚持,内部甚至有一条鄙视链,会对品牌方进行评比,并区分品牌的级别,虽然不会明示给品牌方,但内部流传文件中有所定义,通常以市占率、品牌规模等作为参考指标,按照不同的级别,给予品牌方不同服务,如特定稀缺的配方只对VIP品牌开放。一个工厂会推出不同等级的配方,品牌方筛选需要足够的行业经验和甄别能力。

还有一种拿配方的方法是找独立配方师。上海奉贤是护肤品配方师的集中区域。Frank表示,国内约70%以上的配方师是非科班出身,在大配方师身边做助手,按“学徒制”一点点累积。如今越来越多人加入这个行业,其中不乏化工等科班出身的人。而早先一批已经成长起来的配方师,除了在工厂端和品牌端流动,也有很多从宝洁、联合利华、莹特丽等大公司中独立出来,成为独立配方师。以前,不少品牌选择找独立配方师拿配方,让代工厂按照配方生产,还有品牌直接将配方买断。

今年新规一出,配方师的吃香程度水涨船高,无论是从价格还是规模维度,品牌方都不太容易买断配方,这样一来,研发这个难题又被抛回品牌方手中。敢迈进功能性护肤品门槛的品牌,至少需要在研发上有一定的壁垒,且入局之后需要继续投入研发甚至提高研发成本,有公司甚至计划收购工厂。

另外,研发商也成了资本追逐的香馍馍。2021年上半年,已有真格基金、源码资本、黑蚁资本、天图投资等资本出手护肤品研发商,被投项目包括肽创智造、摩布卡生物、创尔生物、诺斯贝尔等,侧面说明了研发的重要程度。

2. 营销

再来看营销。过去比较常见的打法是:品牌发展早期、资金有限的情况下,在抖音上找一个头部主播带货,同时投放一些信息流,做一些基础的数据出来,等天猫旗舰店有了一定的积累之后,再来找淘系的头部主播来推。

当下,流量和平台有限,品牌大量涌入的情况下,品牌营销只能更加精细化。线上销售季节性明显。

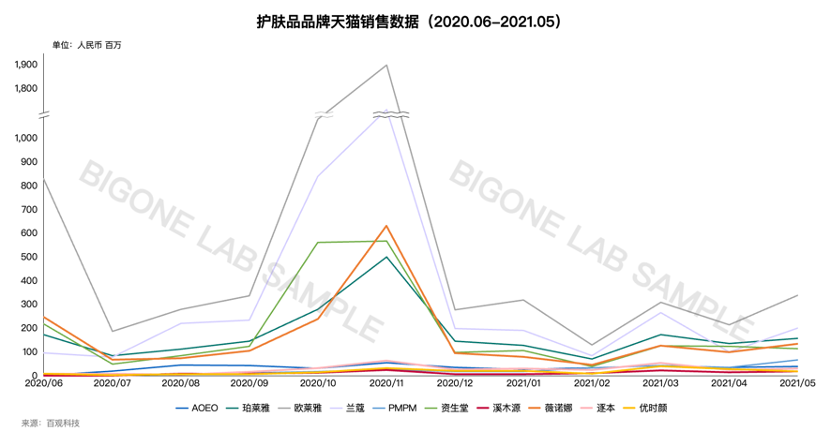

图片来源:百观科技

根据百观科技提供的护肤品品牌天猫销售数据,可以看到618和双十一前后的明显波峰,与淡季时候的销量波谷差距明显,且由于护肤品的强电商囤货属性,所以到了波峰,客单价会被拔得很高。

这种季节性的变化目前看来是一种线上运营的常态,品牌方需要适应。护肤品牌青浅创始人赵环宇告诉36氪,品牌的营销规划至少以一个季度为单位跟着大的营销节点来做,淡季情况下,投放也不能间断,相比ROI数据,品牌更看重加购和收藏。

那么,怎么投放比较有效?

赵环宇讲了一套运营方法:一个平台就是一个竞价系统,品牌需要去找货和人的匹配程度,要建立非常多campaign,1个campaign=1条素材+1个定向维度。假设有1条素材,分为3个定向维度,那就形成了3个campaign,每个campaign要去跑算法测试,当campaign跑通之后,也就是建立了模型。

总结来说,就是品牌用合适的素材找到想买这批货的人和场景,ROI逐渐提升,等到ROI>1甚至更大,可以逐步扩大预算放量。campaign的数量取决于素材和预算,一般一家品牌同时会有100-200条素材在测。平台也有相应的生态,如服务提供商、代理商、优化师等,提供投放优化的支持。每一条campaign都要跑量,当一个平台的池子特别大,又是强竞价机制,杠杆大才能撬动,杠杆小撬不动。

今年也许是从流量玩法中突围的关键时期。各大流量平台正在发生翻天覆地的变化,抖音、快手由短视频平台拓展电商业务,小红书打通了小程序,就连B站也在加速商业化道路,淘系正在加剧马太效应。

一个重要的信息点是,每一次流量端的变化,尤其是媒介大规模变现的时候,都会出现一波品牌的更迭。能够适应玩法的、反应敏捷的品牌将占据优势。回溯电视广告时代、搜索引擎时代、门户网站时代,都曾验证过这个趋势。这个点在护肤品行业中被放大。

已经有品牌享受到了红利。以AOEO为例,2019年AOEO从护肤品大类目——洗面奶切入市场,在前期抖音和天猫的链路还没被切断时,通过抖音某主播带货和投放将洗面奶打成爆品,拿到了天猫类目*名,得益于淘系生态的集聚效应,*名可以源源不断获取自然流量。

更多品牌还是在找路子。淘系头部主播的带货能力在行业中被追捧,多位品牌创始人表示,在淘系做直播,腰部、尾部主播直接不考虑。这样一来,头部主播从乙方变为强势甲方,不仅拥有挑选品牌的权利,还能把售卖价格压低。

护肤品行业的平均毛利率在85%左右,有弱势品牌直接把利润全让给头部主播,还花钱买给主播买流量,主播收获提成和粉丝,弱势品牌只要声量。抖音生态下,有些新锐国货品牌和主播甚至会强绑定,国货品牌需要声量,而主播需要一个带出圈的品牌夯实自己“国货博主”的位置,二者共同成长。

个护品牌超级种子创始人云扬告诉36氪,由于前期投放效果较好,加上抖音的扶持动作,团队正在把重点从天猫转移出去,目前抖音小店和天猫旗舰店的销量已接近1:1。

但赵环宇认为,这种打法不适用于护肤品品类,抖音作为一个兴趣电商平台,在不引流的情况下自然流量很少,品牌还得依靠搜索逻辑的淘系,但是淘系头部为王,*名和第二名品牌获得的流量千差万别,这也是各品牌“挤破头”争*的原因。有品牌认为小红书的转化效率低,并且管制严,不值得投,但2XY创始人梁静宜认为,小红书虽然短期内转化不高,并且对品牌限流,但长尾效应相对较好,适合做品牌声量。

流量平台也在探索更好的商业变现之路,并没有一套完全成体系的方法论,一边摸索,一边与品牌共同成长。抖音电商内部鼓励商家按照“FACT”的矩阵来经营,即商家自播、达人矩阵、营销活动、头部大V形成一种相互协同的生态。抖音相关工作人员告诉36氪,目前很少有品牌能够摸索出一套成熟的玩法并吃到红利,现在来看离形成头部的终局非常远,今年下半年可能会初具模型,2-3年都是红利期。

3. 渠道

随着线上渠道流量成本越来越贵,进入药店等线下渠道或许是一个突围机会。薇诺娜正在线下药店发展自营专柜,由经过专门培训的人员为顾客讲解产品。

百洋医药新零售事业部总经理李镇宇告诉36氪,中国有55万家药店,分布零散,目前很多都在转型中,一部分专业度没有那么强的药店往市场驱动方向转型,寻找更能够吸引消费者的品类,如功能性护肤品、功能性食品等。这给了品牌一个突围的口子,不过布局药店还需要注意两点:药店销售和化妆品导购不同,需要对专门的人员培训,另外,进驻药店对产品品质有要求,需要符合药店本身的要求。

实际来看,护肤品进入药店的门槛似乎也没那么高,和一般渠道类似,品牌力和产品力更重要。某药店零售集团负责人告诉36氪,只要是合法生产的化妆品,药店都可以销售,但不能有“药妆”的宣传暗示,作为连锁化的药店,在挑选产品的时候和零售渠道的逻辑类似,会看品牌力、调性是否匹配、复购率等。

李镇宇介绍,2021年线下药店会是一个开始,未来5年随着功能性护肤的增长,会加速线下药店的转型升级,百洋医药今年会在全国上百家药店中开“店中店”,销售进口功能性护肤品,预计将有数百个SKU。

也许品牌布局药店会是一个趋势,但当下中国消费者还没有去药店购买护肤品的习惯,可能还需要一个市场教育和试水的过程。

除了研发、营销、渠道三个基本面,功能性护肤品的常见玩法还有合作专业人士达到背书效果,常见背书“三板斧”——论文、专家带货、KOL带货,已经被很多品牌玩得很娴熟。

钱往哪里投投?新品牌怎么突围?

护肤品行业的偏科选手大多跑得不太好。

在品牌力足够但产品没有跟上的情况下,有品牌被流量反噬。某精油品牌出了一款宣称可以去闭口的马迷纯露,一开始抖音的主播们按照品牌方的宣传去推广,结果产品无效,就有很多粉丝反水骂主播,如今抖音的很多主播都在抵制该品牌。某主播曾为一款玻色因面霜带货,号称含有30%的玻色因,结果有测评类工作室拿去送检,发现核心成分玻色因添加量只有0.04%,30%指的是原料的浓度。

如果研发足够好,就一定能跑出来吗?曾为资生堂、欧莱雅等大牌提供咨询服务的中国台湾资深配方师张丽卿曾尝试做自己的品牌幸之肌,但市场反响平淡。Frank表示,护肤品要想形成品牌,研发是核心,但不是全部,这个赛道拼的是综合能力,毕竟不是所有的配方专家都能做成修丽可。

市场竞争白热化,新品牌突围难度增加,正在让一部分投资人入局护肤品的态度变得审慎,原来计划投在早期护肤品牌的钱,可能会转而投向已经初具规模的品牌,或者流入比涂抹式护肤品更容易讲好功能性故事的医美项目、美容仪项目,以及品牌集中度相对较低的男士护肤领域。我们观察到,2021年,医美及男士护肤赛道持续处于升温状态。美容仪飞莫、inFace、COSBEAUTY可思美,以及男性个护与护肤品牌理然、亲爱男友、蓝系等在今年相继获得融资。

一位头部基金的投资人告诉36氪,团队内部以上海为试点做了大量调研后,决定暂时搁置护肤品赛道,现在的品牌很多,稍微好一些的品牌也很贵,不想现在进去,等品牌杀出一些数据,宁愿晚一些贵一些,也比现在“更稳”。

但还有大量看好护肤品赛道的投资人,大致基于以下几种逻辑:美妆里出了个*日记,相似的护肤品行业应该也会出现一个头部品牌;薇诺娜能够上市,说明护肤品行业还有机会,符合新消费调性的DTC品牌也许还能再跑出来一些。不少行业从业者依然相信中国未来会长出一个属于自己的“资生堂”。

品牌们正经历一波大浪淘沙的过程,资金相对更充足、已有一定品牌基础、营销打法更加成熟的护肤品大牌,以及有原料、供应链能力加持的大厂孵化品牌优势明显。那么新锐品牌的机会点在哪里?

答案可能是细分。护肤品若要分类,可以有肤质、功能、核心成分、品类等维度,在每个维度下又有非常多的子维度。

细分会带来几方面的优势。从研发上讲,资金有限的情况下,钻研一个细分点做透,在产品本身形成壁垒。从传播上来讲,将某些细分关键词与品牌捆绑,能够在海量信息中让用户迅速识别,有助于用户心智的培养。从流量操作上来看,对细分出来的词精准投放,更容易提升效率。

举例来说,就肤质来看, 市面上比较广泛认知的有中性肤质、干性肤质、油性肤质、混合性肤质、敏感性肤质五种。护肤品根据功能,又可分为补水、美白、保湿、控油、抗衰老、收缩毛孔、祛黑头、祛斑等。薇诺娜就是讲好了“敏感肌”市场的“舒敏修护”故事。

从品类上看,护肤品包含爽肤水、精华液、乳液、面霜、安瓶、洗面奶、卸妆油等。做某种单一品类,也有跑出来的品牌。国外品牌PIZ BUIN就是深耕在防晒霜领域,并对外讲了这样一个品牌故事:化学家Dr. Franz Greiter在攀登PIZ BUIN雪山时被紫外线灼伤,于是自主研发出一款功能性强大的防晒霜,从此PIZ BUIN就只做防晒霜。PIZ BUIN已进驻“英国版屈臣氏”Boots等渠道,成为欧洲认知度广泛的防晒品牌。

年轻消费者对国货的接受度越来越高。产品过硬的情况下,品牌调性和价位方面,新品牌可以选择往中高端方向尝试。一位关注消费领域的投资人表示,多数国产护肤品在挤占80-200元价格带,还没有花西子类型和调性的其他品牌出来,而高端护肤品目前在估值上议价力较强。

进入2021年,在监管助推和流量挤占的大环境下,功能性护肤优胜劣汰加速。

(感谢36氪顿雨婷、樊鑫、黄祝熹、李欣、贾思曼的帮助。)