本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

此文我们已成稿数周,因为有一项数据,需要等待跟谁学(NYSE:GSX)年报20-F文件确认。等啊等,谁知反倒等来做空机构灰熊(Grizzly)扔出一份《德勤无法签署GSX年度审计的七个原因》的报告……

灰熊和跟谁学卯上了。后者是否造假我们无法判断。我们能判断的是:

3月26日发布《在线教育的残酷淘汰赛:跟谁学、网易有道们能笑到最后吗?》。其中标题里出现的“跟谁学和网易有道”,它们的跌幅恰恰是K12在线教育公司中*的。

在线教育淘汰赛分析,来源:锦缎雪球专栏

此后3个交易日在线教育公司的股价表现是这样的:

跟谁学(NYSE:GSX)股价下跌50%。

网易有道(NYSE:DAO)股价下跌20%。

好未来(NYSE:TAL)股价下跌12%。

一起教育(NASDAQ:YQ)股价下跌4%。

新东方在线(HK:01797)股价下跌4%。

为什么跟谁学的跌幅会*?身为投资者,个中逻辑你若是搞不明白,那结果可能会是亏损。跟谁学*的问题在于:

它切割时代、与众不同(全行业亏损我盈利)的*秘籍正在失效,相对来说变得平庸,则从前股价大幅上涨和高估值的逻辑面临瓦解。

跟谁学股价图,来源:wind金融终端

01、失效的增长秘籍

上市之初的跟谁学,用如今流行词可称作:K12在线教育之光。

在同行亏成马的时候,跟谁学凭借“私域流量+名师+超大班双师制”的增长秘籍,连续n个季度盈利,因此创始人陈向东能很强硬、很有底气的硬刚做空机构(2020年收到15份做空报告)。

时至今日,跟谁学“私域流量+名师+大班直播双师课”创造的盈利神话正在破灭。

1)低成本获客能力弱化

跟谁学的发展历程可以分为3个阶段:

初创期(2016年以前):定位教育O2O平台,商业模式证伪。

转型期(2016-2018年):O2O转型ToB,又转型K12双师大班。

爆发期(2018年至今):聚焦K12大班直播,快速增长。

O2O和ToB模式没成功,却积累一笔遗产:丰富的私域流量。跟谁学早在O2O阶段就入局微信营销,享受流量增长红利。目前跟谁学有近百个公号矩阵,文章阅读经常达到数万。2020年初陈向东称积累1亿流量池。

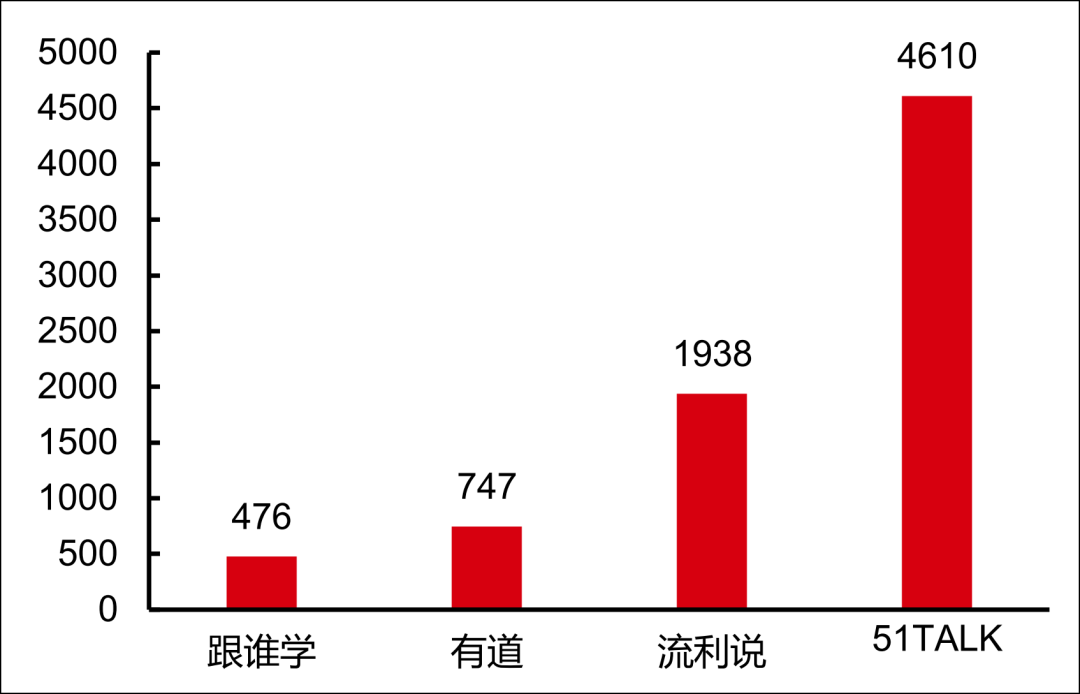

私域流量直接或间接(免费课和低价课)转为正价课用户,成本相对低廉,比较2019年跟谁学和同行的获客成本一目了然。

2019年在线教育公司获客成本,来源:中信证券

然后互联网下半场到来,微信流量见顶,以及平台对恶意营销、诱导式“打卡”等行为限制,私域流量运营模式变得愈加困难。连嫡亲的拼多多都打,何况是跟谁学?除了微信这个流量池,跟谁学在快手、抖音、微博等没什么原始积累,还有直接冠名综艺节目,可享受不到低成本获客红利。

所以到2020年,跟谁学低价获客能力逐渐弱化,获客成本上升到990元,与上一年的476元比直接翻倍(108%)。

行业关键指标对比,来源:中科院、财报、锦缎研究院

2)名师效应的流失

名师效应是跟谁学的核心特点之一,其带来高创收、高溢价及高品牌价值。

跟谁学在招股说明书中披露排名前10位的讲师授课的总净收入分别占据2018年营收的46.6%、2019年前9个月营收的40.5%,名师为公司带来了大量的营收。

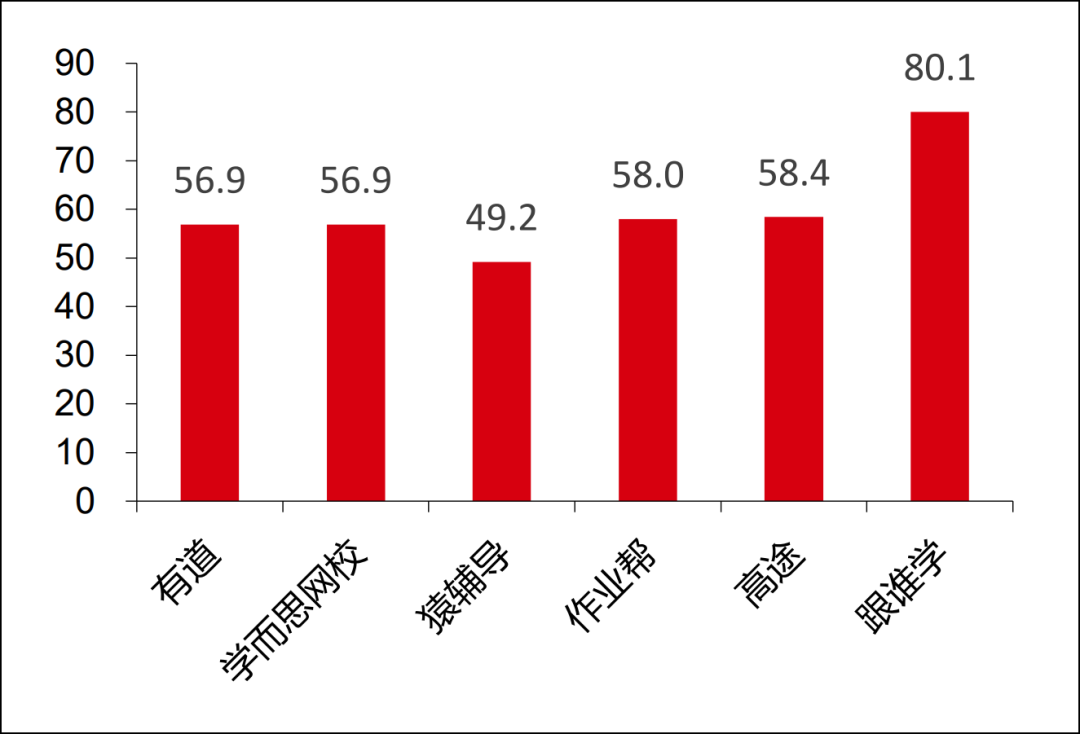

比如从溢价能力层面看,跟谁学单课时价约在80元,高途单课时价约在58元都是行业高水平,*的猿辅导不到50元。

在线大班行业课时费比较,来源:中信证券

如今跟谁学名师效应的光环正在褪去:

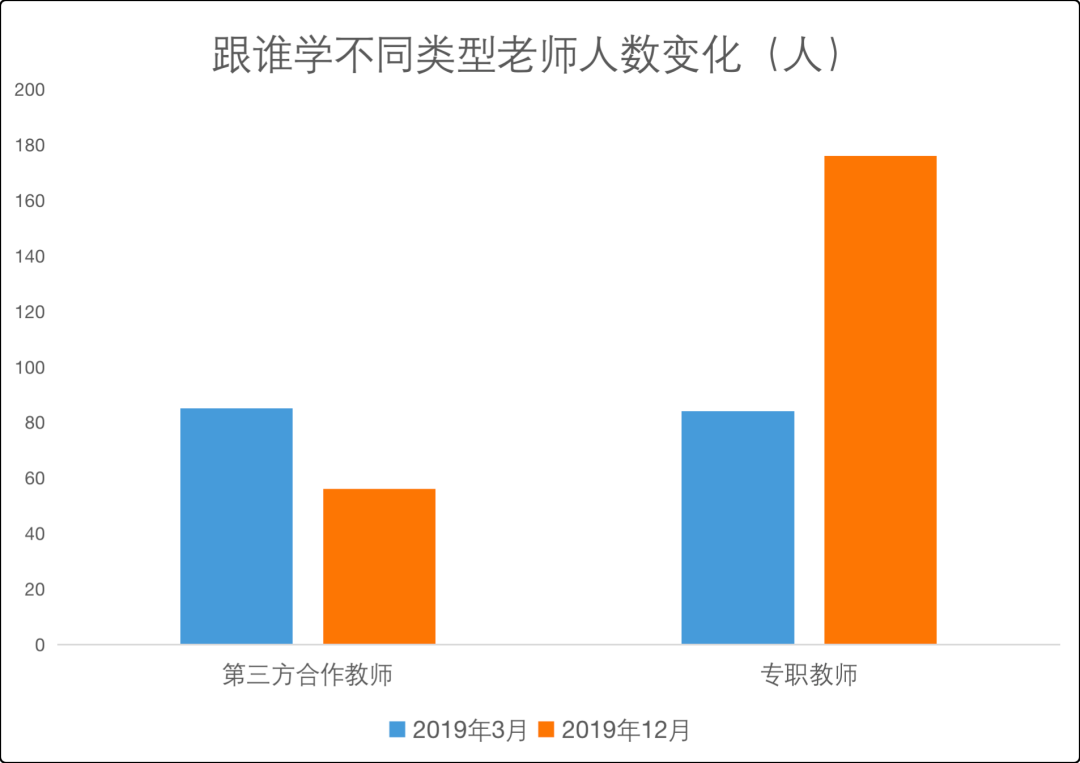

2019年3月,跟谁学第三方合作教师85人,专职教师84人。

2019年,第三方合作教师减少到56人,而专职教师人数增加到176人。

名师数量变化,来源:跟谁学财报

跟谁学的第三方合作教师,一般都是特级名师,或者是自带流量的名师,本来我们想看看2020年20-F里面披露的数据,可惜现在德勤不签字,从2019年的趋势来看是不好的,名师数量下降,溢价能力还能支撑吗?

3)大班直播双师课优势不再

跟谁学是最早在在线大班模式确立优势的公司,随着K12在线教育赛道的火爆,优势已经不会那么明显了。

首先,大班的细分赛道很拥挤:

全国性的有学而思网校、猿辅导、作业帮直播课、有道精品课、新东方在线、腾讯企鹅辅导、清北网校、北京四中网校、101教育、巨人教育、大米网校。

地方性的有学而思在线、一起学网校、盐课堂、开课啦、果肉网校、掌门优课、星火网校、智学网校、秦学网校、三和网校。

其次,规模已经被头部拉开距离。

跟谁学2020年营收为62亿元,再看行业前三强:猿辅导营收大概200亿左右,学而思网校大概100亿左右,作业帮营收规模应该也在百亿左右。

规模到落到第4位可不是什么好消息,此前我们发布的《在线教育的残酷淘汰赛:跟谁学、网易有道们能笑到最后吗?》里提到:

在线大班这个规模效应比较强的细分赛道,大概率会出现一轮淘汰,尤其是从0到1(洗私域流量、洗工具流量、洗母公司流量、洗线下品牌流量等)的阶段已过去,下一步无外乎怎么提高教学质量,加大下沉市场开发,如今大家有点赤身裸体刺刀见红的意思。

过去的优势在竞争之下面临瓦解,这是跟谁学*的问题。那么,跟谁学在这种情况下又是怎么应对的呢?

02、并不成功的自救

正因为过去的优势瓦解,所以跟谁学的的运营策略发生很大的改变。

2020年年初,跟谁学CFO沈楠在公开场合上表示,“跟谁学没有付费做过任何路牌广告、灯箱广告和电视广告,在广告端投入比行业头部少很多”。

然而,公开发表演讲后没多久,跟谁学的营销广告铺天盖地而来。

2020年5-7月,跟谁学牵手电视综艺《极限挑战》通过明星与高途课堂(跟谁学K12在线教育主要品牌)名师连线。增加品牌曝光度,又突出高途课堂名师优势。此外,跟谁学还冠名爱奇艺自制剧《亲爱的小课桌》。

2020年8月,高途课堂牵手《中国好声音》,成为《中国好声音》第九季指定中小学在线教育品牌。

2020年Q4,跟谁学开始探索包括短视频、公交车站、直播卖货等各种渠道。

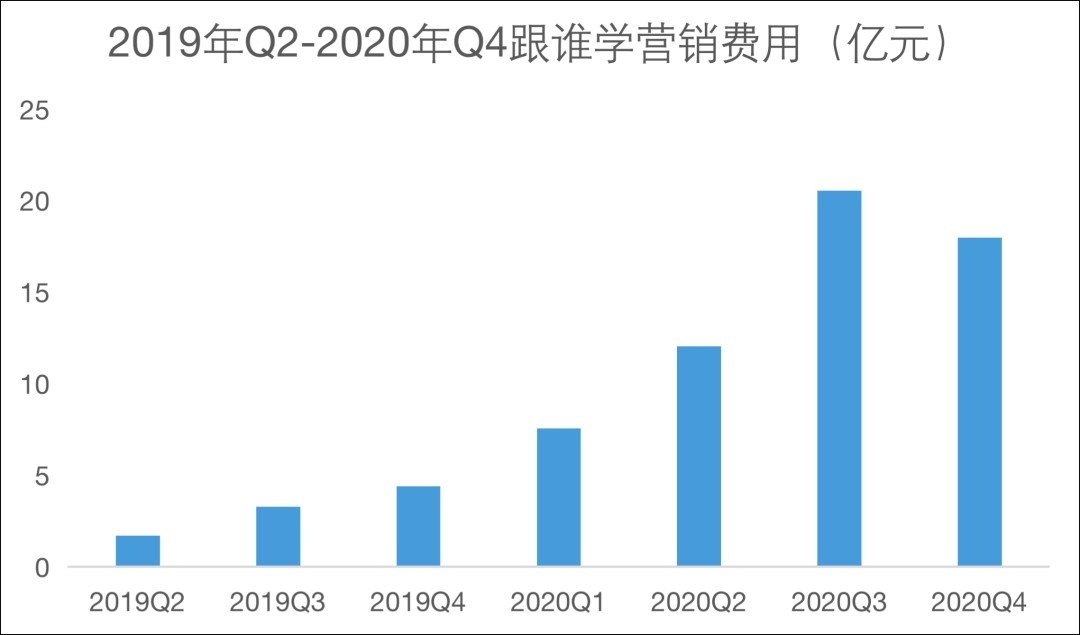

集中投放造成跟谁学2020年分季度的营销费用大涨:

Q2,12.1亿元,同比增长609%,环比增长59%。

Q3,20.6亿元,同比增长523%,环比增长71%。

Q4,18亿元,虽然*值环比稍有下降,但同比也增长309%。

跟谁学的营销费用,来源:锦缎研究院

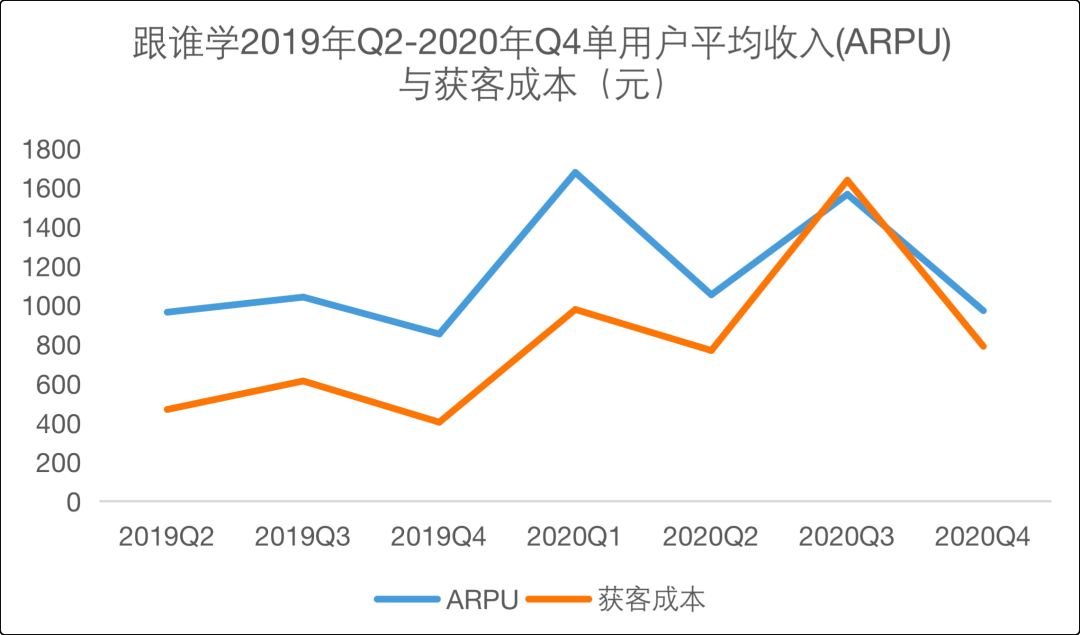

再结合跟谁学的正价课用户和收入规模,得出的ARPU和获客成本这两个衍生数据,能说明营销投放的效果很一般:

2019年获客成本为476元,ARPU为780元,用户贡献收入与获取用户成本的比值为1.4倍,其它成本控制好一点的话能保持微利;

2020年获客成本为991元,ARPU为1063元。用户贡献收入与获取用户成本的比值仅1.07倍,扣掉成本,绝无盈利的可能,良好的增长模型已经破坏。

跟谁学的ARPU和获客成本,来源:锦缎研究院

尤其是Q3,跟谁学牵手《中国好声音》这段时间,单用户平均收入与获客成本出现背离,即使不计算跟谁学的的收入成本、研发费用、管理费用支出,跟谁学投放收益也开始呈现入不敷出的局面。

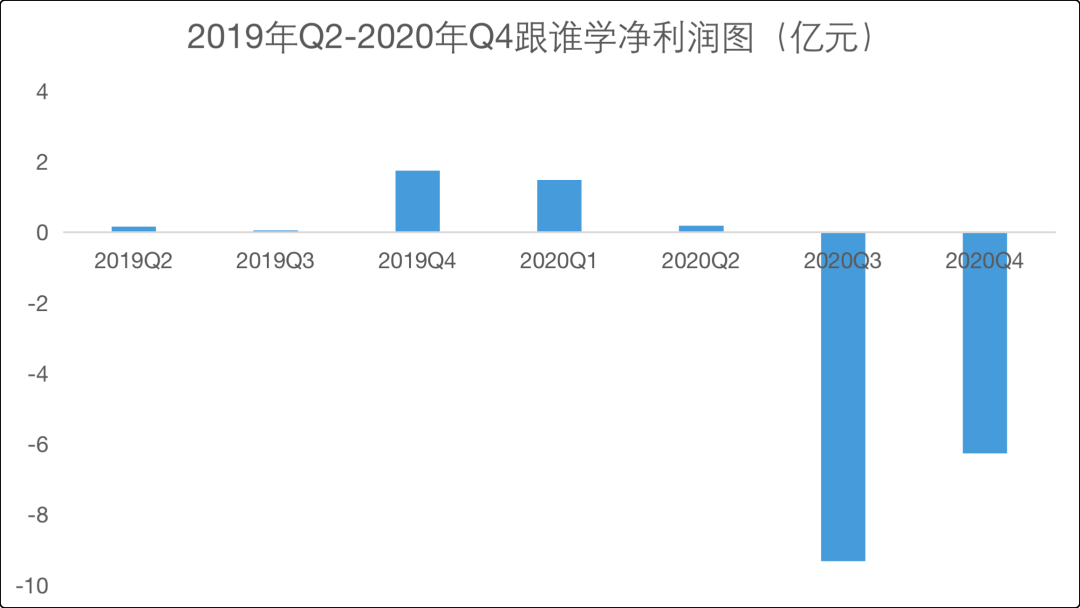

跟谁学的营销费用提上去了,但单个用户贡献的收入却没提上去,自然会亏得比较惨:多个季度连续盈利之后,20Q3亏损9.3亿元,20Q4亏损6.3亿元。

跟谁学的净利润,来源:锦缎研究院

可以说跟谁学自救的效果就那样,从过去的独树一帜变得平庸。不过呢,我们也不能因此全盘否定跟谁学,到了新的阶段理应把跟谁学放在行业里看看,才能更清晰的认知它。

03、“与人斗其苦无穷”

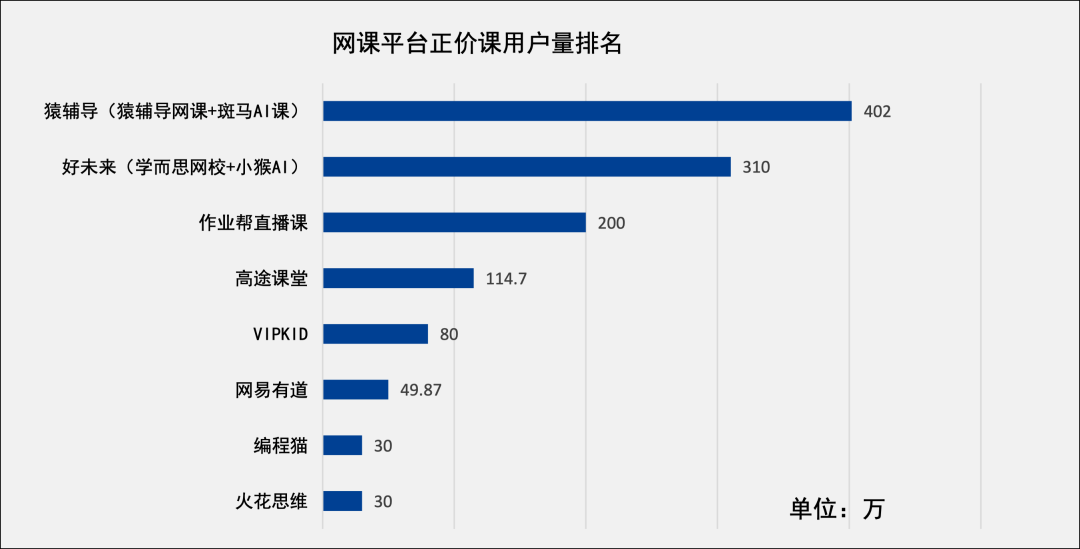

中国社科院以付课正价课为统计维度,分析了在线教育行业的市场格局,跟谁学处于行业第三梯队。

正价课用户量排名,来源:中国社科院

获客不再高效,规模又比不过,那再来看看商业逻辑。

相较而言,跟谁学缺少高频使用的工具类APP导流,尚未形成规模的对低龄儿童覆盖,这将为业务的长期发展蒙上一层阴霾。

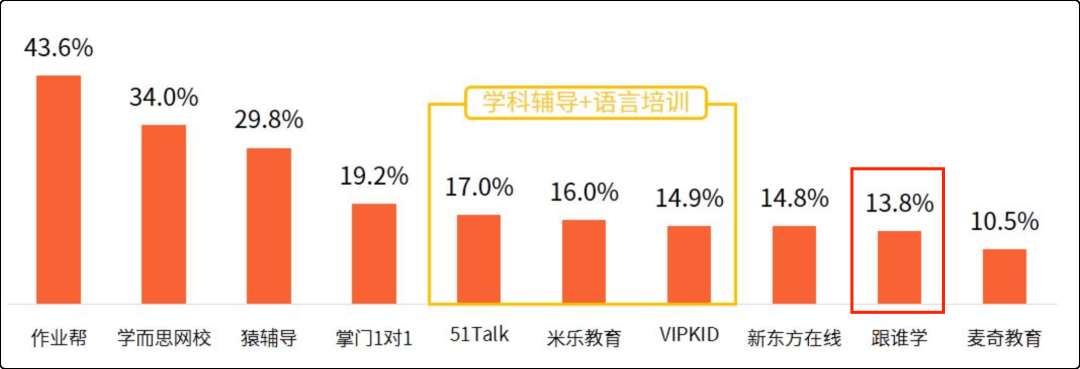

从品牌层面看,跟谁学相较于猿辅导、作业帮、掌门1对1、网易有道等等品牌,无论是在品牌认知度,抑或是品牌影响力等方面都存在不小的差距,其品牌偏好度在头部玩家中却位居末尾。

用户关于在线教育平台使用偏好,来源:艾媒咨询

还记得上面提到的——用户贡献收入与获取用户成本的比值吗,跟谁学只有1.07倍,而学而思网校是3.33倍。

到这里可以总结一下全文了,当前跟谁学问题不少:产品线单一,规模不够*,获客效率下降,品牌偏好靠后,还面临层出不穷的做空与外部指控。

跟谁学的问题,其实是K12在线教育行业的一个缩影:

上半场大家在获客的战场里“八仙过海各显神通”,下半场怎样提高教学质量,怎样教学本地化,怎样提高学生素质,怎样减轻负担是主要的关注点,而不是一味将续课拉新的KPI压给名师辅导老师,让本不浓郁的教育味道更加变质。

能否切换思维是这场在线教育淘汰赛里——关乎生存与毁灭的问题。