2020年刚刚过去,作为资本市场的投资客,如果你还没听说过这一年里最火的SPAC上市,可能代表着你已与市场脱节。

2019年7月,在纽交所上市仅1年的SPAC公司—新风天域,以14.4亿美元的对价,并购了国内知名的高端私立医院品牌和睦家,使其以“新风医疗”的名字完成了美股再上市之路。

仅一个月后,纽交所上市的SPAC公司—Legacy,并购了A股创业板上市公司蓝色光标的5个境外子公司,随后改名为Blue Impact,实现了蓝色光标的分拆上市之路。

进入今年,11月优客工场与纳斯达克上市的SPAC公司 Orison Acquisition Corp完成业务合并,标志着“联合办公*股”正式以SPAC方式登陆美股。

近期,就连亿万富豪李泽楷,也搞起了SPAC 生意。据悉,他和美国传奇投资人Peter Thiel成立的SPAC公司Bridgetown Holdings,有意并购印尼电商巨头PT Tokopedia,而此次交易的估值在80-100亿美元之间,如果并购顺利完成,将会给资本市场带来巨大的震动。

风靡华尔街的SPAC是什么

SPAC(Special Purpose Acquisition Company)即“特殊目的并购公司”,也被称为“空头支票”或“空壳公司”,其本质是一种为公司提供上市服务的金融创新工具。

SPAC通常由投资、财务领域的资深人士或商界精英作为发起人(管理团队),由共同基金、对冲基金等专业投资机构募集资金而组建上市,目的是通过上市融得的资金,在某些行业或地域中并购不特定的企业。

通俗来讲,SPAC就是由投行、基金公司等专业机构作为发起人,设立的一家壳资源公司。而这家公司上市的*目的就是寻找目标公司,通过反向并购的方式,实现目标公司的上市融资。

SPAC的成长之路

SPAC并不是什么新鲜事物。

SPAC架构最初诞生于20世纪90年代,由供职于华尔街投行GKN的戴维.纳伯斯开创。在2000年之前,相比传统IPO企业,SPAC 的数量非常有限,且量级极小,并没有引起资本市场的广泛关注。

到了2003年,由于一级市场机会短缺、华尔街不景气、中印为代表的海外公司高速增长等诸多原因,实力雄厚的机构投资者开始更频繁的运用SPAC架构,以实现高回报。美国证券交易委员会的默许,花旗、原美林、德银等*投行的参与,让SPAC被彻底合法化了,SPAC上市迎来了*轮爆发期。

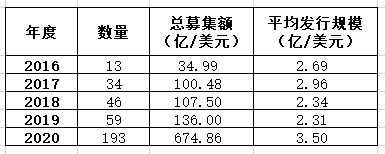

经过近10年的沉寂后,2014年开始,SPAC再度在美国资本市场受到热捧,无论是从数量还是总募资金额上来看,均呈现出逐年上升的趋势。

尤其是进入2020年,SPAC规模更是翻了一番。截至11月,已经有193个SPAC在美国完成 IPO,总募资金额高达675亿美元,平均规模3.5亿美元。

这其中,大概40%左右的SPAC成功完成企业兼并,有33%的SPAC依然在寻找合适的机会,将近16%的SPAC因未完成任何的收购而进行了清算。

近年SPAC数量和募集金额

SPAC是如何运作的

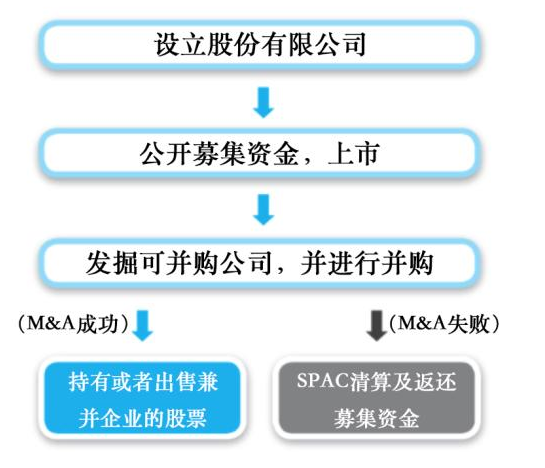

SPAC架构通常是由知名的投资机构作为发起人,先“造壳”上市,然后寻找合适的目标进行反向并购,助其曲线上市,最后发起人通过获取股权的方式实现盈利。

其运作模式具体可拆解为四步:“造壳”、上市、资金托管、反向并购。

SPAC运作模式

数据来源:文银国际,36氪整理

首先,“造壳”,即由共同基金、对冲基金等募集资金后组建一家“空壳公司”。该公司的特点是只有现金资产,没有其他业务。

其次,将“壳公司”在交易所IPO。上市公司以发行股票单元(Unit)的形式(普通股+认股期权组合)向公众募集资金,所募资金的80%以上将用于并购目标企业。

再次,将资金在托管账户托管。为确保募集资金的安全性,上市公司将所募集的资金100%存放于托管账户,并进行固定收益证券的投资,获取相应利息。

最后,实现反向并购。发起人在规定时间内(12/24个月)寻找目标公司,通过一系列尽调,在获得全体股东半数以上的支持后,将会完成与非上市公司(一般为高成长公司)的合并。至此,非上市公司将会获取SPAC募集的现金,并以新的股票代码实现上市,而SPAC的发起人也将从中获取一部分股权作为回报。

如果规定时间内,SPAC公司没有完成反向并购,将面临清盘的风险。这种情况下,所有托管账户内的资金附带利息,将会100%归还给投资者;而发起人则会承担IPO费用等损失。

SPAC的多重属性

SPAC之所以受追捧,是因为该模式不仅为急于上市或不符合传统IPO要求的企业提供了更快捷、廉价的上市方式,而且对发起人来说获利颇丰。

与传统的IPO相比,SPAC模式不需支付承销费和挂牌费,成本更低;且耗时较短,最快可以在4个月内完成。此外,SPAC还具有并购基金和壳资源的双重属性。

站在发起人的角度,SPAC与并购基金有异曲同工之妙。两者都是通过募集一定的资金,收购目标企业的股权,获得对目标企业的控制权,然后实现盈利。

但相比于SPAC通过公开市场向不特定投资者募集资金、通过出售股票单元实现退出的特征,并购基金则是通过非公开方式向少数机构投资者或个人募集资金,且在完成并购后,并购基金会深度参与到目标企业的经营管理中,通过一定的重组改造,优化企业经营状况,最终通过IPO、管理层收购(MBO)、二级市场转让等方式实现退出获取利润。

站在目标公司的角度,SPAC与借壳上市有诸多相似点。例如,两者都是通过与上市公司并购的形式,实现非上市公司间接上市融资的目的。

不同点主要表现为两个方面:(1)壳的特点不同。借壳上市的壳公司,一般是一些经营不善、基本面极差、面临退市风险的上市公司;而SPAC的壳公司,是发起人造的壳资源,这类壳资源没有任何业务,资产负债表只有现金,是一家非常干净的壳。(2)并购方式不同。借壳上市,一般是非上市公司通过一定途径,获得对壳公司的控股权,然后再将壳公司的不良资产进行剥离,注入优质资产,达到间接上市的目的;SPAC上市则是壳公司在交易所IPO后,通过反向并购的方式,并购非上市公司,从而实现其上市融资的目的。

SPAC到底有多暴利

近年来,受一级市场景气度降温的影响,高盛、软银等众多知名机构纷纷加入到SPAC的大潮之中,这背后主要是因为SPAC能够给发起人带来超预期的回报。

年内最典型的例子是高盛成立的第2家SPAC公司。这家公司在6月完成了IPO,募资总额为7亿美元,在这个过程中,高盛出资5000美元以超低面值获取了大概5%的SPAC公司股权,根据协议,如果后期高盛成功完成反向并购,那么他将获取新公司20%、大概1.4亿美元的股权。

也就是说,如果后期反向并购成功,新公司顺利实现上市,那么,相当于高盛仅花了5000美元赚取了1.4亿美元的收益,实现的账面回报率接近2.8万倍!

相比发起人的天量收益,作为普通投资者,投资SPAC的收益又如何呢?

从目前的市场规则来看,SPAC在IPO时发行的是股票单元,发行价格一般是10美元/单元,1个股票单元包括1股普通股+1个认股权证(一般可以换取1/2股普通股),有些还附加了换股权力(一般1个权力可以换取1/10股普通股)。也就是说,投资者花费10美元可以获得1股普通股+1个认股权证的组合,当SPAC实现反向并购后,普通股和认股权证将会以不同的代码分别交易。

当后期股价大幅上涨时,投资者不仅能获取普通股价格上涨带来的收益,而且还能获取认股权证带来的杠杆收益。

举个例子,年内完成并购的DKNG,2019年IPO时,1个股票单元的发行价为10美元,包含1股普通股+1个可赎回认股权证(执行价为11.5美元,执行期为并购交易完成30日内或IPO发行一年内,一个权证可购买1/3股普通股)。

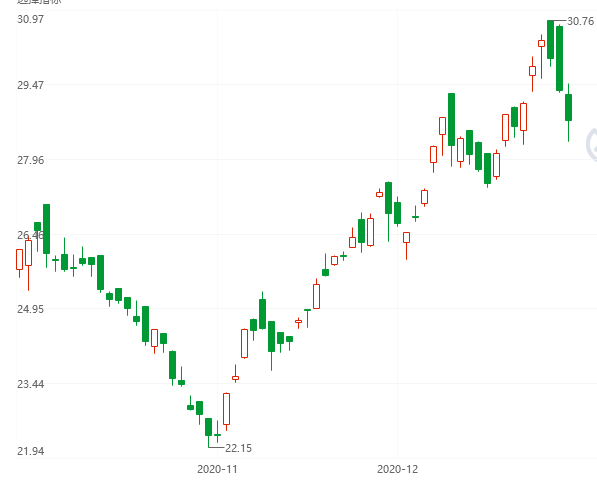

DKNG股票走势

数据来源:wind,36氪整理

如果2019年,投资者以10美元/股购入了1000个股票单元,共花费1万美元。截至目前,DKNG的股价为48.96,如期间投资者行使了认股权利,那么该投资可获取的收益共计43780美元(48.96*1000+(1/3*48.96-11.5)*1000-10000),收益率高达4.38倍。

但若不幸,投资者购买的SPAC公司股票股价出现下跌,那么投资者也将承担股价下行部分的损失。

如何参与SPAC

对普通投资者来说,参与SPAC的方式主要是通过在公开市场购买已上市的SPAC股票单元。

如前所述,如果SPAC成功并购,那么投资者持有的股票单元将会变成普通股+认股权证的组合。当新公司股价上涨时,投资者不仅可以获取股价上涨的收益,还可以获得一部分认股权证带来的杠杆收益。

如果SPAC并购失败,那么投资者也会100%拿回投入本金,并且取得一定的利息收入。

虽然看上去旱涝保收,但直接投资SPAC也有一定的风险。因为SPAC上市时,一般不会公布想要并购的目标公司,这对于投资者而言,无异于盲盒炒股,相当于投资者在购买SPAC股票时,并不清楚自己购买的是怎样的公司。这种背景下,对发起人团队资质和过往经验的尽调,就会显得至关重要。

根据Renaissance Capital的数据,自2015年以来,在313笔SPAC交易中,只有93笔完成了并购上市。而这93家公司中,仅仅只有29个产生了正回报。

以最近上市的优客工场为例,在并购前,SPAC公司Orison的发行价格是10美元/股,并购消息公布后,公司股价一路下跌,目前优客工场股价已经跌至5.85美元/股。如果投资者当初以10美元购入了优客工场的股票,截止目前,将会产生4.15美元/股的损失。

除了直接购买SPAC股票外,另一种参与SPAC的方式是购买SPAC ETF来拥有一揽子SPAC公司的股票。目前市场上*的SPAC ETF是由Defiance ETF在今年10月发行的Defiance Next Gen SPAC Derived ETF (代码:SPAK)。

该基金跟踪的是Indxx SPAC & NextGen IPO指数,每季度进行再平衡。与直接投资SPAC公司相比,购买SPAK的优势主要体现在两个方面:

(1)SPAK购买的是一揽子SPAC公司股票,其分散投资特征更为明显,可以对冲单只股票下跌的风险;(2)SPAK持有的80%以上股票都是已经完成了反向收购的SPAC公司,并且会根据这些公司的表现,进行季度调整,这使得基金整体的风险敞口大幅下降。

目前SPAK共持有36只股票,大部分都是耳熟能详的明星SPAC公司。其中,DraftKings(代码:DKNG)单只股票占比达到了20%左右,而年初以来,这只体育博彩公司的累计涨幅已经达到了387%。

Defiance Next Gen SPAC Derived ETF走势

数据来源:雪球网,36氪整理

受益于分散策略和向明星公司的倾斜,SPAK的净值从10月成立时的25.74美元涨至目前的28.74美元,不足两个月的涨幅接近12%,远好于近几年SPAC平均8%的收益率。