2018年,沃森生物作价16亿元出让了嘉和生物控股权。历史总是惊人地相似,两年多后,沃森生物又开始“甩卖”核心资产了。

随着一场火药味十足的电话会迅速出圈、一纸击中要害的监管函件火速下发,沃森生物紧急开会、紧急宣布——上海泽润,不卖了。

上周五A股盘后,沃森生物突然公告宣布要以11.4亿元转让上海泽润32.6%的股份,算下来,在沃森生物眼里,泽润就值35亿元,这让投资者炸了锅,“这个事做得太过分,这个时间点这个价格卖泽润,你看看万泰生物”。

36氪制图;数据来源:财报

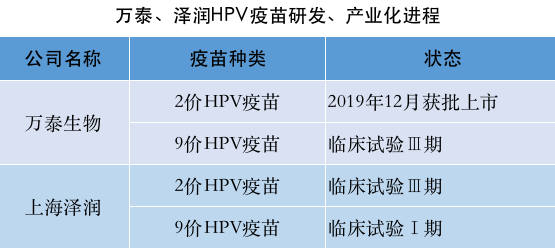

在投资者眼里,泽润就是下一个万泰生物。而截至12月7日收盘,万泰生物市值816亿元,已经相当于现在估值下的23个泽润,投资者不能接受这种出乎意料的“资产贬值”,大闹电话会。

同样都是研发炙手可热的HPV疫苗,虽然万泰生物的二价HPV疫苗先行一步于去年底获批上市,但泽润的二价疫苗也已经到了临床三期,距离获批就差临门一脚,二者之间有差距,但不该是割裂的鸿沟。

虽然交易暂时搁置,但并未平息投资人的怒火。12月7日,沃森大幅低开,尾盘跌停,8日开盘续跌1.4%,收盘涨0.38%。

何故“贱卖”?

今年的沃森生物,度过了自己截至目前的最高光时刻。

疫苗概念催升了沃森股价,最高涨至昙花一现的95.86元;13价肺炎结合疫苗(PCV13)4月获批上市拉动了业绩,前三季度,其归母净利润同比增长261.8%,季度末公司账面有20亿元的货币资金;10月,沃森宣布,拟发行H股并在港交所主板上市。

在主板上市10年后,又要奔赴港市,赴港募资的主要用途是投入研发,沃森相关人士表示,在研项目花钱不菲,光是新冠疫苗三期海外就要1.5亿美元开支,还不包括产业化建设。

赴港上市是为了有更多资金可以投向新冠疫苗,“贱卖”泽润同样为此,沃森又开启了投机性战略转移。这一次沃森要专注于mRNA和腺病毒载体等技术,也就是新冠病毒疫苗的技术开发。这是似曾相识的一幕,2016年12月,沃森公告出售血制品企业河北大安31.65%的股权,彼时沃森称将加大重组HPV疫苗等重磅产品临床研究的进度和产业化进程。

4年后,沃森全盘推翻了当年的HPV收购策略,出售泽润,砍掉HPV疫苗,开启新一轮投机倒把的生意。

mRNA技术是新冠疫苗的研发路线路径之一,今年5月,沃森宣布联合艾博生物开发新冠及带状疱疹mRNA疫苗,从那之后,沃森股价持续上涨了3个月。

但国外的辉瑞和Moderna的mRNA疫苗都已完成了Ⅲ期试验,国内现在光是临床Ⅲ期的疫苗就有6款。反观沃森,进度大幅落后。10月12日,沃森在互动平台表示,mRNA疫苗处于临床试验Ⅰ期阶段。沃森的新冠疫苗还需要巨大投入,只能牺牲HPV疫苗。

在那场失控的电话会上,沃森董事长李春云表示,“二价和九价如果我们要继续研究和实现产业化,针对国内和国际的竞争格局,我们最少还要投10亿至15亿,才可以让这两个项目顺利下去。”通过变卖资产拆东补西是沃森擅长的。

专业倒爷十余载

登录资本市场的前五年,沃森不断通过股权收购做局“大生物平台”计划——以自研疫苗为发展为主轴,通过并购发展血液制品、单抗和新型疫苗产品管线。

2012年、2013年,两度累计耗资8.66亿元,沃森获得河北大安制药90%的股权,进入血制品领域。血制品是医药领域牌照壁垒比较高的细分子行业,是当时的兵家必争之地,沃森斥巨资获得入场券后,继续完善自己的产业布局。

2013年,沃森共计投资9.87亿元并购上海泽润、宁波普诺、圣泰药业、山东实杰、嘉和生物等8家公司的股权。大手笔的并购之外是财务吃紧,次年,沃森转手卖掉了大安制药46%的股权换回6.35亿收益,当中包含与交易对象博晖创新的对赌协议,为公司2017年的业绩埋下暗雷。

2014年开始,沃森把好不容易回笼的资金再一次全部花完,先是2.91亿收购了单抗企业嘉和生物63.576%的股权,第二年3.5亿收购重庆倍宁全部股权、1.05亿拿到血液制品企业广东卫伦21%股权。

沃森的产业布局完整了,但隐患一个接一个爆发。

2016年,黑天鹅不期而至,轰动全国的山东非法经营疫苗案发生,公安机关查获未经冷藏的疫苗类产品流入多个省份,调查之后,共计有9家药品批发企业涉嫌虚构疫苗销售渠道,其中就包括2013年收购的山东实杰。在那之前,沃森将其买来的宁波普诺、圣泰药业一同打包进山东实杰,并在2015年12月将山东实杰送入新三板,前前后后的投入超过11亿元。

疫苗案之后,山东实杰被吊销吊销了GSP证书,从三板退市,最终以7亿元变卖给德润天清,而这也是沃森旗下为数不多还能产生盈利的公司。这一年,沃森退出了血制品领域,将自己手中大安制药31.65%的股权、广东卫伦21%股权出让给博晖创新。但是一年后,大安制药没有完成对赌协议中血浆采集量的*承诺,沃森不仅将手中剩余的大安制药股权赔给了博晖创新,还在2017年录得5.3亿元的亏损。

至此,沃森的单抗业务尚未有起色,血液制品收入被砍,以山东实杰为主导的生物制品代理疫苗销售受到冲击。或许是为了缓解财务压力,沃森再一次出售资产,2018年将明星抗体公司嘉和生物46.45%股权转让给高瓴支持的HH CT,获得11.7亿元的投资收益,而嘉和生物在今年成功登陆港交所,IPO市值高达160亿港元。沃森生物就这样错失近70亿的投资收益。

沃森的“大生物平台”计划支离破碎,在泽润HPV疫苗上市之前,沃森仅以主业维持生计。2019年,沃森自产自销疫苗收入占比达到了97.59%,市场翘首以盼泽润HPV疫苗获批上市带来新的增长点,这一期望在三天前差点落空。

资产倒卖背后的魅影

沃森频繁的资本运作中,有两个身影也频繁出现——泰格、高瓴。

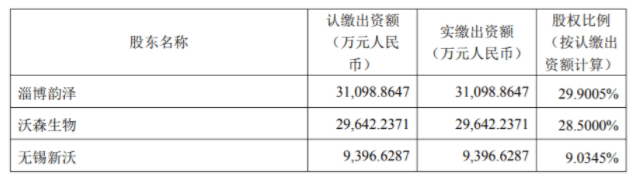

此次,沃森为泽润锚定的两个接盘方中,淄博韵泽注册于2020年11月19日,几乎是直奔收购而来。天眼查数据显示,西安泰明持有淄博韵泽99.9%的股权,同时,上市公司泰格医药母公司杭州泰格对西安泰明持有15.8103%的股权。

另一个接盘方永修观由,杭州泰格持有其32.06%的股权。沃森在转让公告中声称,转让后淄博韵将成为泽润的*大股东,与沃森不存在关联关系,永修观由、源升投资也与沃森不存在关联关系。

泰格是这笔交易被质疑“利益输送”的关键角色。其实早在2018年沃森转让嘉和生物股权时,泰格就已经现身,彼时,观由兴沃和泰格盈科拟合计以整体31亿元的估值向嘉和生物增资3.7亿元,而这两家基金就由杭州泰格全资控股。

在两年前的这起资产出售中,泰格是辅助,主角是高瓴。收入嘉和生物股权的HH CT,资金来自高瓴资本管理的美元私募股权投资基金。今年10月,嘉和生物赴港上市,高瓴是*大股东,泰格医药则作为引入机构一起出现。

而在泽润变卖计划之前,沃森曾在2019年宣布,泽润将引入新的投资方拟以债转股形式由投资方对上海泽润进行增资。交易完成后,高瓴楚盈持有上海泽润8.4998%股权。高瓴楚盈恰是高瓴资本投资平台之一。同时,杭州泰格在债转股事项中拿到泽润1.1196%股权,由泰格医药投资的泰格盈科获得泽润0.7487%股权。

也就是说,早在计划转让泽润之前,沃森就已经与泰格和高瓴这两位旧朋友开始了接触。当年,嘉和生物流转到高瓴手中,两年后赴港上市,*大股东是持股超35%的高瓴,沃森是第三大股东,间接持有10.42%的股份。

嘉和生物至今尚未盈利,目前拥有15款靶向候选药物,其中包括全球前三大肿瘤靶标和十款最畅销药物中的五款,产品商业潜力大,当然竞争也很激烈。但凭借着全明星股东阵容,嘉和生物在香港IPO中募资3.71亿美元,上市首日收涨超16%。

这一次,不排除泽润也会走上同样的道路,只不过谁吃肉、谁喝汤的角色需要对调,泰格本有可能是*受益方,沃森是持股28.5%的二股东,沃森控股的无锡新沃是持股9.0345%二股东。

36氪制图;数据来源:财报

从已有的公开信息看,无论是被调侃为把沃森当成“提款机”的创始人李春云,还是认购竞对定向增发的大股东刘俊辉,明面上均不在所谓的利益输送链条之中。不过,暗地里,沃森与泰格、高瓴之间千丝万缕的关系,怎么看都像是一场精心布置的局,局外人难窥究竟。