2004年,大S徐熙媛推出新书《美容大王》,在两岸三地卖出80万册。大S在书中说,“如果没有玻尿酸,我一天都活不下去。”带动越来越多的女性青睐注射玻尿酸或使用含有玻尿酸的护肤品,也成就了越来越多的“逆龄”小姐姐。

玻尿酸的概念在民间愈发普及,与玻尿酸相关的企业也迅速崛起。近日,医美股爱美客在创业板上市,收盘价340.1元,涨幅187.56%。自此,“中国玻尿酸三巨头”爱美客、华熙生物、昊海生科齐聚A股。

目前,在整个中国玻尿酸市场中,这三家公司已占据20%左右的市场份额;韩国LG(旗下“伊婉”品牌)、美国Allergan(乔纳登)、韩国Humedix和瑞典Q-Med四家外国厂商则合计占到74.3%的市场份额。

每一针都飘着“茅台”的味道

在上市的背后,玻尿酸行业的暴利也被放在日光灯下。

从出厂开始,玻尿酸就被披上了一层又一层的光环,最后注射到顾客脸上时,一支玻尿酸的身家已经高达上千或上万元,毛利率超过“股市硬通货”茅台酒。

可以说是,每一针都飘着“茅台”的味道。

对于这么高的毛利率,某长期关注医疗健康领域的业内人士向36氪表示,“这一方面可能因为的确是有这么大的利润空间存在,另一方面可能是因为原材料价格本身比较低,更多的是技术赋予的附加值。”

以刚上市的爱美客来看,招股书显示,公司2019年综合毛利率为92.63%,超越贵州茅台,*钱的项目毛利率高达98.73%。今年上半年公司毛利率90.22%,维持了90%以上的超高水准。

爱美客羡煞旁人的毛利率水平也胜过了同为A股玻尿酸三巨头的华熙生物和昊海生科,上半年综合毛利率分别为79.74%和77.21%。

分析背后原因,后两者主要是受到了其他非医美板块业务的“拖累”。

爱美客旗下医美品牌(图片来源:招股书)

招股书披露,爱美客核心产品主要包括医美线的逸美、宝尼达、爱芙莱、嗨体、逸美一加一、爱美飞等。报告期各期,上述产品销售收入占总营业收入比例均在 99%以上,而这些产品均以透明质酸钠(俗称玻尿酸)为主要基材。

与之不同的是,华熙生物的主营业务除了医疗终端产品 、功能性护肤品,还包括原料产品,而原料产品产生的毛利率相对低一些。

昊海生科的主营业务则涉及眼科、整形美容与创面护理、骨科、防粘连及止血四大板块。近年来,为顺应国家招投标政策以及适应激烈竞争的市场环境,昊海生科调低了部分业务(眼科和骨科)各系列产品的销售价格,使得毛利率有所下降。

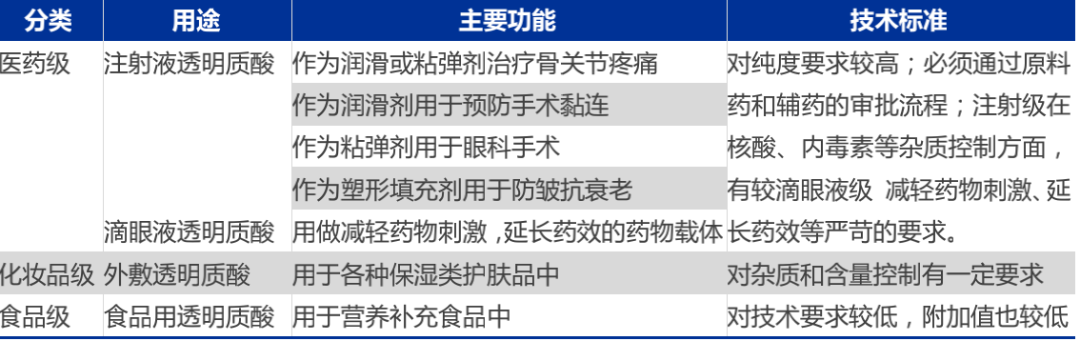

另外,玻尿酸也分“三六九等”,按照用途和功能,玻尿酸原料分为医药级、化妆品级和食品级。不同级别的原料对技术水平和质量控制有同要求,比如在内毒素、蛋白质、重金属等含量方面,因此毛利率差别很大。

玻尿酸分类(图片来源:申万宏源研究)

安信证券研报显示,由于医药级原料附加值高,单价远高于其他两种原料类型,2018年全球医药级原料销量占透明质酸原料总销量的4%,销售额却占透明质酸市场总销售额的50%,同期化妆品级和食品级原料销售额占比分别为40%和10%。

由此可见,高附加值占据半数销售额的医药级玻尿酸原料才是行业“暴利”的关键。目前,医药级玻尿酸终端产品主要涵盖三个应用领域:医疗美容、骨科治疗和眼科治疗。

而较长的准入周期和较高的技术门槛及研发成本也导致目前市场上获得国家药品监督管理局批准的产品较少,基本形成了“垄断”(具体如下图),这也成为其“暴利”的源头之一。

玻尿酸上市品牌(图片来源:申万宏源研究)

注:单相交联:是平滑均质交联均匀的凝胶【液体】;双相交联:则是交联颗粒混非交联液体的制剂【略硬】。

到了医美市场,微整形又是一个门槛低、效果好、风险小又广受欢迎的医美入门级标配项目,市场空间巨大,有资质的厂家确实能躺赚。不过,据更美CEO刘迪介绍,玻尿酸成本价、医生技术、营销成本、运营成本更影响着玻尿酸的最终价格及最终毛利。

更为直观地来看,可对比下游医美机构,艺星美容招股书显示,2017年其注射医美服务毛利率在40%左右,远低于上游注射级原料超70%的毛利率。

“上帝的橡皮泥”

那玻尿酸究竟有何神奇之处?玻尿酸又叫透明质酸,它的本质是一种大分子粘多糖,存在于人体的皮肤组织和结缔组织中。

也就是说,我们可以在皮肤、关节、软骨等处发现玻尿酸。它可以在皮肤中充当“水分子捕手”,在关节液中起润滑作用,或者在软骨中支持软骨细胞的营养和代谢。

在医疗美容领域,玻尿酸外可保湿、内可垫鼻子。用途差异如此之大,究竟有何玄机?这就要说到玻尿酸的分子量大小。

对于单个的玻尿酸分子,我们可以把它想象成两个长长的面筋(单糖)以某种方式并排抱在一起,玻尿酸(双糖)可以形成三维蜂窝网状结构,如同“海绵”一样,这使得它的“吸水”能力非常强,可以吸收相当于自己体积500倍~1000倍的水分子,是已知的能够结合水分子最多的成分。

所以,玻尿酸在保湿方面,确实有两把刷子。

而那些能够把鼻子“垫”起来的玻尿酸,体积更大、弹性更强,由很多个玻尿酸分子“交联”而来。

所谓交联,是指玻尿酸与交联剂发生分子间的交联反应,得到不同交联度的分子网状结构,从而使玻尿酸分子链增长、平均分子质量增大、黏弹性增强、水溶性相对减弱、机械强度提高……

通俗地来说,多个小的玻尿酸分子聚在一起变成了大分子玻尿酸,同时还具备一定的硬度,于是更容易以填充材料的身份,被注射到需要垫起来的地方。注射后还可以被捏、被塑形,让脸的轮廓看起来自然一点。也因此,玻尿酸又被称为“上 帝的橡皮泥”。

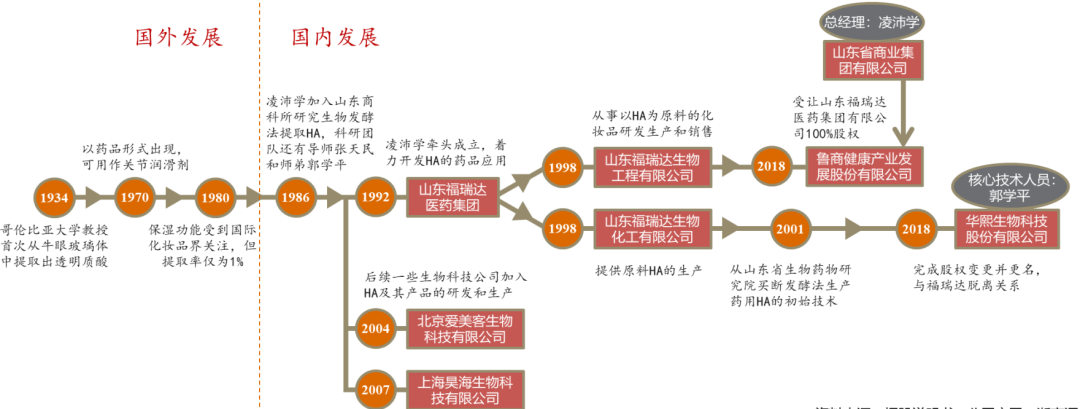

玻尿酸及三巨头的发展史(图片来源:浙商证券研究所)

正是因此,交联技术也影响玻尿酸医美产品品质的关键要素。

据悉,玻尿酸最早可追溯到1934 年,它是由哥伦比亚大学的眼科教授 Meyer 和他的助手从牛的眼睛玻璃体中分离出一种新型材料,并将其命名为透明质酸。但在发展初期,玻尿酸只能从动物组织内提取获得,提取分离过程复杂、提取率极低,难以实现规模化生产。

直到1985 年,日本资生堂率先采用微生物发酵制备玻尿酸,2000 年前后交联技术出现,才逐渐应用于医美微创填充。

关于交联技术,主要会用到“交联剂”,它既要兼顾生物兼容性,又要维持一定的持久度,如果运用的好,可以实现“塑形”“注射周期延长”的优点;但如果过度交联或者工艺不到位,产生生物兼容性的问题,人体无法代谢,反而会造成更多的问题。

因此,交联剂的选择及其交联方式和交联程度也成为了各个品牌生产厂家的关键技术。

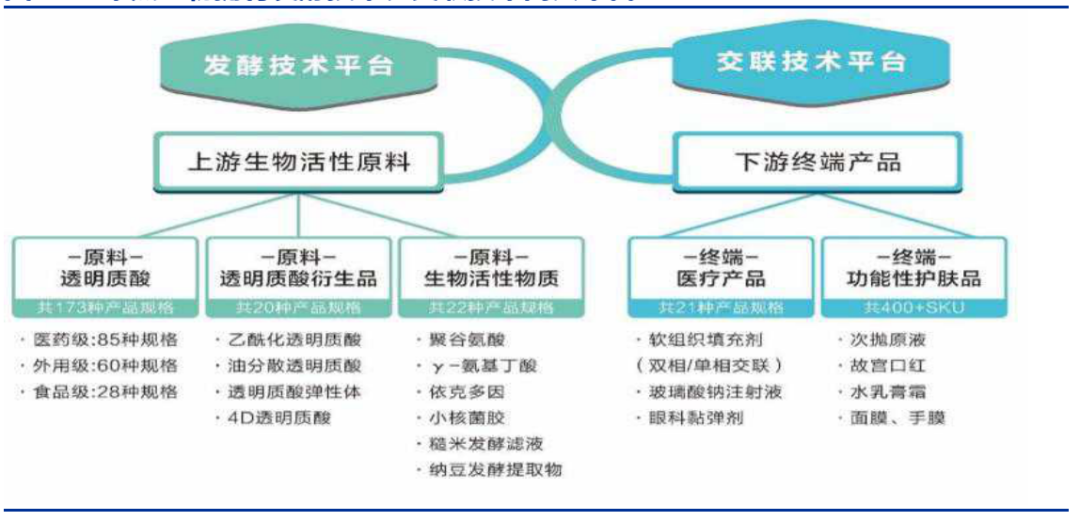

华熙生物两大技术平台(图片来源:招股书)

举例来看,华熙生物便是凭借其下游交联技术平台和上游发酵技术平台成就了其从原料到医疗终端产品、功能性护肤品及功能性食品的全产业链业务体系,是公司重要的核心竞争力。

高成长的摇钱树?也未必

高毛利叠加广用途,玻尿酸产业也被大多数人视作长久的“摇钱树”。根据中信证券研究报告的预测,2020年中国的玻尿酸行业将达到1000亿元级别的市场。

但具体赚钱与否,首先还得结合产业链所在位置来看:

1、上游原材料供应商:随着微生物发酵法的普及和培养技术的进步,上游企业供应能力持续提升。但也因较低的门槛,毛利率较低,约为35%。

2、中游玻尿酸企业:负责研发、生产和加工,技术壁垒形成护城河为中游企业带来巨额利润,毛利率最高,一般可达60%~90%。

3、下游销售终端:老龄化加深以及医美市场扩大刺激行业迅速发展,但因市场定价参差不齐,会存在既有毛利高达70%的暴利定价,也有以成本价推出、拿玻尿酸项目用于引流的情况。

毛利摆在这里了,接下来就可从市场需求来预测未来的成长性。

由于玻尿酸技术的不断成熟,原料的用途除了医疗美容,也在逐步拓展到食品、口腔护理、肿瘤治疗等新领域,像市面上添加HA的故宫口红、免洗消毒凝胶、洗发水、母婴面霜等都是有益的尝试。

具体来看,食品级玻尿酸主要用于保健食品,主要市场集中在海外。根据英国和美国主流保健食品电商网站发布的产品信息来看,一瓶玻尿酸类保健品通常含有玻尿酸 1.5g-4.5g 不等,远高于一瓶化妆水或一支医美针剂类产品的玻尿酸用量。

随着国内相关食品政策逐渐开放,未来食品端产品有望继续上量;口腔护理、肿瘤治疗也还处在发展初期,有显著的增长空间。

与此同时,随着中国化妆品市场的快速成长,成分和科技护肤是消费者购买化妆品的重要关注点,玻尿酸原料端和终端需求市场也将高速成长。

根据弗若斯特沙利文报告显示,2018 年全球透明质酸原料市场销量达到 500 吨,2014-2018年复合增长率为 22.8%,预计 2023 年全球市场销量能达到 1150 吨。

加之,市场集中且原料的客户粘性也很强。由此我们可以判定,上游原材料供应商还能有长足发展。

再看昊海生物和爱美客聚焦的中游市场,从需求和效果来看,人口老龄化与消费升级给市场带来了显著增量。

而且除了在医疗美容领域,玻尿酸具备显著的静态除皱效果和保湿效果外;在骨科领域,它也可帮助节约大量关节腔药物注射费用;在眼科领域,也能在治疗白内障、青光眼等疾病的手术中起到良好支撑。现如今较为稳定的终端市场,可让现有中断市场玩家坐享红利。

至于在下游终端市场,玻尿酸的“暴利”属性则不太被普遍认可。

安信证券研究中心曾以玻尿酸为例,对医美价值链进行了拆分,每毫升玻尿酸终端付费约为857元,其中原材料成本占比约3.5%;药械生产商加价占比约为31.5%;经销商及医疗机构加价占比共约65%,其中经销商加价约15%,医生提成约10%,营销以及获客约占40%。

研究发现,机构定价并非普遍“暴利”。而且,波尿酸作为医美入门级项目,加上市场竞争激烈,大多被医美机构定位为引流项目,很难在终端机构也成为长久的“摇钱树”。

也因此,投资上中游项目成了投资者更易获利的方式。

另外值得关注的是,作为最受市场青睐的医美产品,肉毒素同样享有与玻尿酸逼近的高毛利。不过,肉毒素因产品毒性较大,受到国家严格监管,目前行业内仅批准兰州生物制品研究所的衡力和艾尔建的保妥适两款产品。

相信随着技术的成熟,肉毒素市场或将成为医美产品厂商的下一个“必争之地”。