在上篇文章《在牛市里,你要骑上一匹快马!》中,我建议小白投资者*定投指数,在牛市初期上车、迅速抬高仓位,重仓迎接牛市,轻仓应对熊市。

考虑到人性的弱点,多数人是听不进去的:买指数不刺激,面对暴涨的市场,很少有人能控制住“要做点什么”的欲望。

在这篇文章中,我继续给大家泼冷水,我们来一起分析下你是如何在牛市里亏钱的。

交易年费率8.2%

最近有人调侃,牛市是散户的绞肉机。很多老股民也感慨,熊市赚钱易,牛市赚钱难。

为何在熊市还能赚钱,在牛市里却容易亏钱呢?

查理·芒格是这么回答的:

“给你带来麻烦的往往不是坏主意,而是好主意。如果一件事情是个坏主意,你不会做过头。但如果一件事情是个好主意,你就没办法忽略了,然后你就很容易做过头。”

熊市中,很多散户压根不会参与,参与的股民也都轻仓装死,不会频繁买进卖出;而在牛市里,我们往往热情过头,参与过度,要么频繁买进卖出,盈利都交了手续费;要么动辄全仓或杠杆买进,过犹不及。

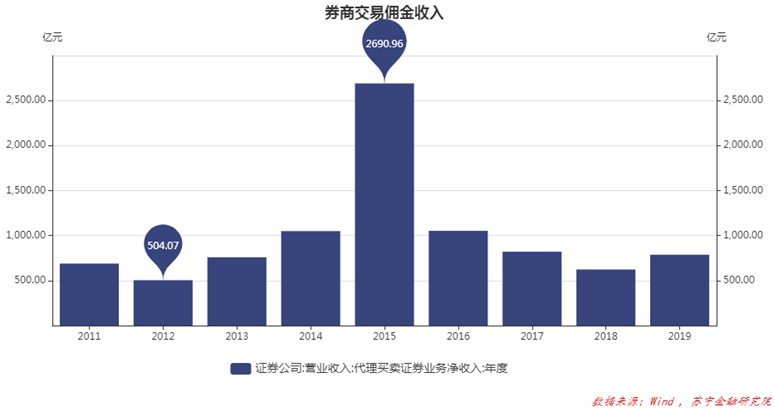

2015年埋藏了很多散户的痛苦回忆,杠杆牛转熊、指数连续跌停、基金B下折、爆仓、熔断,一桩桩、一件件,据说毁了很多中产。但券商作为卖水客,赚得盆满钵满,当年交易佣金收入是2690亿元。

散户在买入卖出中亏掉底裤,券商在买入卖出中稳赚不赔。所以,每次牛市启动,总是券商股先行,因为只有券商才是牛市的*受益方。

在一轮全面牛市中,只要选股不是太差,拿的住,赚钱并不难。很多人的问题就是拿不住,频繁换股,除了总是踩空(卖掉的连续涨停,买入的原地踏步)外,还给市场贡献了大量的手续费。

巴菲特和芒格都很重视复利效应。在他们看来,交易手续费是复利效应的*杀手。在买入卖出过程中,投资者不仅要支付交易佣金,还要承担过户费、经手费、印花税等成本。单次都是小钱,积累下来也挺吓人。

以10万元炒股资金计算,如果一年内交易次数100次(每周买进卖出各1次),需承担的交易成本约为8200元(交易佣金0.025%双向收取、过户费0.002%双向收取、印花税0.1%卖方收取、经手费0.00487%双向收取),年费率约为8.2%。

牛市里,管住自己的手,大幅削减交易次数,一年多挣8%不香吗?

总想做点什么

在牛市里,要管住自己的手很难。连巴菲特都感慨,和普通投资者一样,他也免不了总想做点什么的欲望。

对于如何培养持股耐心,芒格坦言光靠性格是不行的,他给出的方案是求知欲,如果你有浓厚的求知欲,“你关注现实的能力将会逐渐得到提高”。换句话说,届时你只顾着去探究知识和真相,不再把股票涨跌放在心上。

芒格给出的也许是*方案,用欲望对抗欲望,你一旦体会到求知的美妙,炒股盯盘的乐趣将荡然无存。遗憾的是,99%的人做不到,求知哪有什么美妙可言?

转移注意力的法子行不通,一旦入市,我们会在本能驱使下“做点什么”,不停地操作,耐心是不存在的。这背后,有着深刻的心理学机制。

很多人都有过沉迷的体验,或沉迷于游戏,或沉迷于一部电视剧。你在沉迷中聚精会神,被一个又一个的“小钩子”牵引着,急切地关注进展,等待谜底揭开,你迈不开腿,挪不开眼,连起身上厕所都不愿意。理性告诉你,该睡觉了,结果你让理性去睡觉了。

制作精良的游戏,会设置很多关卡和不确定性,因为心理学家一致认为,间歇性激励比持续激励更有效,只要有可能带来快乐,中间的失败和痛苦只会让你愈战愈勇,更加沉迷。和买彩票一样,相比于开奖结果,期待中奖的过程本身更迷人。

在间歇性激励方面,股市比任何游戏都强大。你置身其中,偶尔赚钱、时而亏钱,无论涨跌都会给你带来强烈的生化快感。长期沉浸其中,炒股者的心态还会慢慢蜕变,在家人朋友眼里越来越疯狂、越来越不理性,而炒股者自己却沉浸其中,在不断买入卖出中追逐生化快感,直至熊市来临,舞曲结束,才能停下疲惫的身躯。

起作用的,不仅仅是激励机制,还有一致性心理、社会认同效应、攀比心理、损失厌恶心理等心理反应。在众多心理机制下,你根本停不下来。

损失厌恶心理

芒格指出,破产的人都有一个通病,就是无法正确处理“损失厌恶心理”,一旦对某样东西倾注了心血和金钱,就会在内心深处否认失败的可能性,“它必须成功,如果我再投入一点,它一定会成功。”

这种心理在炒股过程中广泛存在。持有的股票一旦出现亏损,损失厌恶心理立即启动,典型反应就是加大投入,越跌越买。

在牛市中,短暂亏损本来不是问题,但在损失厌恶心理下,持股者一旦熬到账户盈利,却往往在*时间解套出手,有耐心在亏损时持有,没有耐心在上涨中赚钱。

之所以*时间把扭亏的股票卖掉,是为了*时间摆脱亏损的记忆。投资者受够了亏损时的折磨,在账户扭亏时长舒一口气,顺便把股票也卖掉,轻装上阵。

深套的股票,投资者的核心期待是解套。如果恰好持有的股票不断上涨、屡破新高,大多数投资者又会出现“恐高症”,害怕失去账面利润,车刚启动就抛售了,之后看着它一骑绝尘,再也不敢上车。

熬得住亏损,熬不住盈利,说好的“让盈利奔跑”呢?

牛市如涨潮,你只需要向池塘中的鸭子学习,啥也不用干,自会水涨船高;可大多数人,却在兜兜转转中迷失,挑来换去,损失了交易费,错过了机会。

忙忙碌碌,钱没赚到,指数早飞到天上去了。

上车的迷思

牛市中的*操作是快速上车,把仓位提上来,等待水涨船高。可很多人的*反应是,你怎么知道是牛市呢?万一只是个大级别的反弹呢?

所以,很多人不敢上车,观望犹豫。

如果一直观望,倒也罢了,不会损失什么。问题是观望伴随着煎熬,尤其在攀比心理刺激下,看身边朋友持续赚钱,上车的心理压力会越来越大。届时为了摆脱煎熬,很多人会不计成本地入市,在牛市后半段上车,最后,往往做了接盘侠。

有一句俗语,“若一家公司需要更新设备,即便还没有购买,也在为它花钱了”。久拖不决,并没有真正节约支出,反倒因生产效率低下产生很大的隐形代价。既然早晚都要买,早一天买,早一天投入生产,才是真正的谨慎和节约。

炒股也一样,只要你开始观望,你就一定会上车。既然如此,就要早上车。

现实中,如果你劝人上车,多半会碰一鼻子灰。

面对股市大涨,没有上车的投资者会产生认知失调,为了消灭认知失调,他们会为不上车(或轻仓)找理由,如经济低迷、疫情冲击、贸易争端等。

“一个人想要什么,就会相信什么”。这个时候的投资者,眼里全是风险,是断不会认错的。

这种心理下,牛市初期,投资者是多疑的,倾向于将市场解释为假牛市,任何一次下跌和调整都是证据;到了牛市中后期,他们忍不住煎熬终于入市,此时又会变得固执,对很多风险信号视而不见,认为牛市将永远持续下去。

上不上车、轻仓重仓,是个心理问题,不是逻辑问题。

让心理陷阱成为助力

讲了这么多,牛市中亏钱,*的风险源就是自己,不是自己的贪婪,而是各种心理陷阱:激励刺激、损失厌恶、从众效应、认知失调……

面对这些内化于本能的心理机制,“耐心”、“定力”、“知足”等词汇是很苍白的。聪明的投资者,绝不会正面硬杠,而是尽量绕开这些陷阱;有效的交易系统,还会变阻力为助力,借助各种心理机制进行自我强化。

比如巴菲特的价值投资,强调寻找优质企业,低点买入、长期持有。寻找优质企业,要求投资者投入大量精力做前期工作。正是因为前期付出太多精力,为避免认知失调,一旦选定后,会更容易坚定地持有。

心理学家认为,人们在获取新身份过程中做出的重大牺牲,会极大地提高他们对新身份的忠诚度,如德国军官因为“血誓”对希特勒更加忠心,黑手党成员因为“投名状”对组织更加忠诚。

前期付出的代价越大,忠诚度越高,否则首先就是对自己的背叛,会产生极大的心理压力。价值投资理念借力打力,前期强调费力挑选好股票,后期会更容易摆脱各种诱惑,对自己挑选的企业忠诚。

再比如,为何强调低价买入呢?低价买入更容易形成账面盈利,能有效规避亏钱产生的“损失厌恶心理”及其可能引发的一系列不理性行为。在牛市初期,强调要早上车,也是这个道理,越早上车,利润垫越厚,才能越淡定。

此外,价值投资强调只在能力边界内活动。巴菲特说,“查理(查理·芒格)和我喜欢像口香糖这样稳定的企业,努力把生活中更多不可预料的事情留给其他人”。芒格也说:

“我们(芒格和巴菲特)跨不过七英尺高的栏,我们寻找的是那些一英尺高的、对面有丰厚回报的栏。所以我们成功的诀窍是去做一些简单的事情,而不是去解决难题。”

只把握自己能把握的,既有助于强化信心,也主动绕开了不确定性,规避因不确定性产生的一系列压力及其可能引发的不理性行为。

跳不出的亏钱怪圈

前几日,一位朋友问我能不能炒股,她的好朋友给她推荐了好几只股票,涨得都不错。我给她的建议是拿一年之内用不着的闲钱,买指数基金赚些奶粉钱就好了。

炒股赚钱是很难的一件事情,不仅需要知识,更需要耐心、需要定力、需要克服各种心理陷阱。

每个人都有自视甚高的倾向,觉得自己不一样。想一想,生活中的你足够自律吗?你每年制定的各种目标,都按计划实现了吗?三个月的瘦身计划,你减了几斤?

如果这些都没有做到,就千万别幻想“万一我可以”呢。数万年进化形成的本能心理机制,千万不要小看它们。

真的,踏踏实实地,买点指数基金,赚个奶粉钱就好了。

不过,我想很少有人能做到,包括我自己。这些心理机制如此强大,在它们的共振效应下,很多人仍然要冲进去。

基于此,在牛市中亏钱的事情,还会不断发生。