在港股和美股上市的27家游戏公司中,除了第七大道推迟发布2019年财报,其余各家均赶在4月之前陆续披露了去年业绩。

它们是如何度过2019年的?

36氪全面梳理了这26家公司的2019年财报发现:在游戏监管政策密集出台的2019年,逾6成公司实现了游戏业务营收和归属于股东的净利润同比上涨,4家公司游戏业务营收同比增幅超过80%,3家公司归属于股东的净利润同比增幅超过90%。另外,亏损公司超过3成,平均亏损额为4.75亿元。

而在头部公司强者愈强的格局下,中尾部游戏公司的表现相差甚远。从这些公司2019年的业绩中,我们或许可以窥见其2020年的走向。

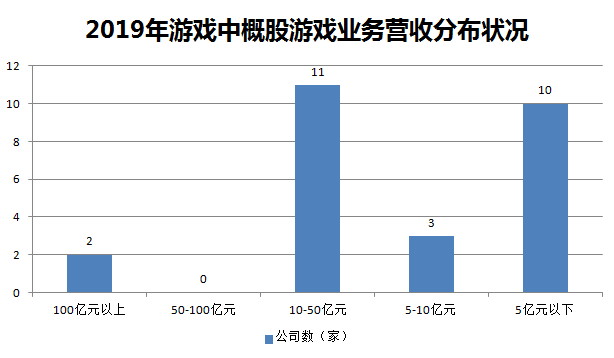

半数公司营收超10亿元,近七成公司实现盈利

从2019年的游戏业务营收(下文所提及的“营收”均指此项)和归属于母公司普通股股东的净利润(下文所提及的“净利润”均指此项)上看,26家公司中,半数公司营收超10亿元,近七成公司实现盈利。

从增幅上看,16家实现了游戏业务营收和股东应占净利润同比增长,占比62%。14家公司的营收同比增幅和股东应占净利润同比增幅超过10%,占比54%。

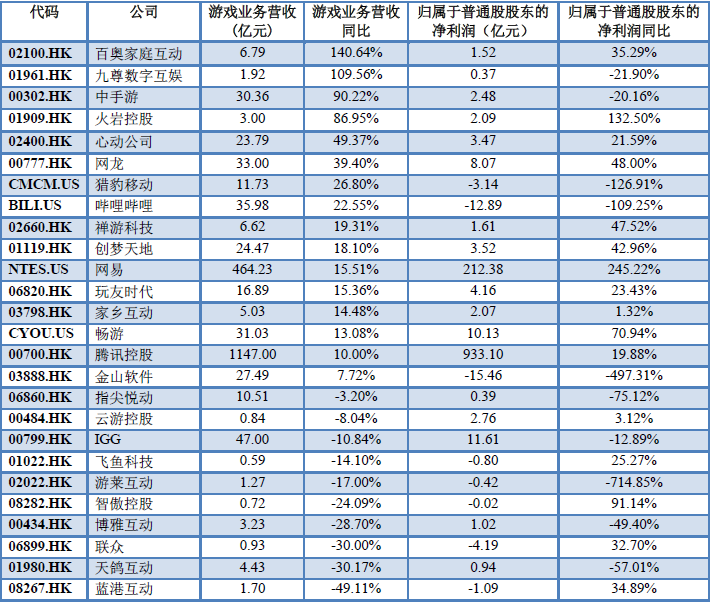

游戏业务营收排行榜

数据来源:游戏公司财报 制图:36氪

注:所录游戏公司的游戏业务收入在主营业务收入中占比均超过30%;美股、港股游戏公司若未披露人民币计价的营收、净利润,则分别按美元、港元兑人民币实时汇率进行折算;天鸽互动的营收中包含游戏、直播、短视频等在线互动娱乐业务的收入;玩友时代即FRIENDTIMES(以上要点适用于文中所有表格)

归属于母公司普通股股东的净利润排行榜

数据来源:游戏公司财报 制图:36氪

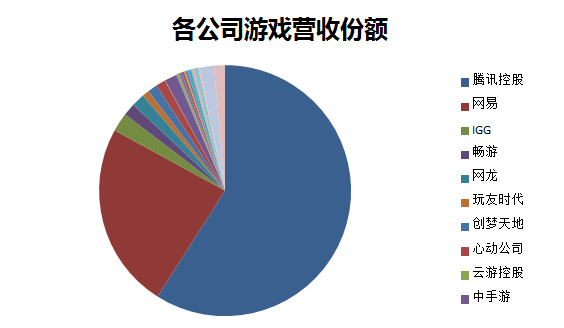

在游戏业务营收排行榜和归属于普通股股东的净利润排行榜中,腾讯、网易、IGG位列前三。

网易以比去年高出2倍的净利润成为盈利增幅*的公司,其净利润增幅比第二名火岩控股高出1倍以上,比腾讯高2倍以上。

虽然IGG在上述两榜中排名仅次于网易,但其游戏业务营收和净利润双双回落,跌幅分别为10.84%和12.89%。IGG增长乏力的状况与其股市表现一致,2019年末,其股价同比跌幅达53.54%。

游戏业务营收同比增幅排行榜

数据来源:游戏公司财报 制图:36氪

归属于母公司普通股股东的净利润同比增幅排行榜

数据来源:游戏公司财报 制图:36氪

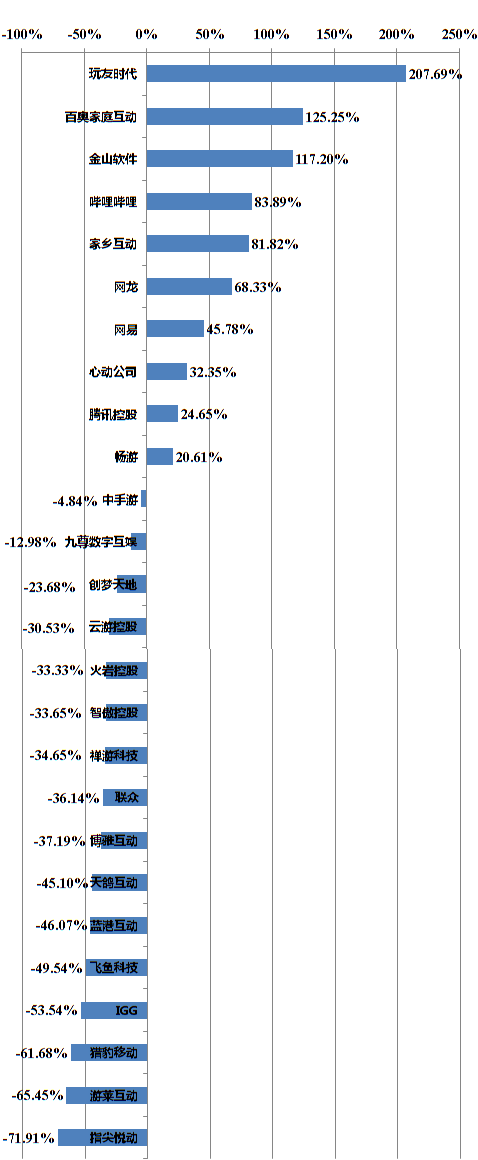

新股的增长空间普遍高于老股

2019年,游戏业务营收增幅*的前三家公司分别为百奥家庭互动、九尊数字互娱和中手游。九尊数字互娱为港股2020年游戏*股,中手游则在5个月前完成首次赴港IPO。

游戏业务营收增幅超过10%的14家公司中,6家均为2019年上市的公司。2019年赴港上市的6家游戏公司中,5家的股东应占净利润实现了同比增长。

就股价来看,新股整体表现也不错。2019年游戏中概股平均涨幅超过6%。其中玩友时代、家乡互动、心动公司均为2019年7月后于港股上市的公司。玩友时代上市不足三个月股价增长207.69%,成为股价涨幅*的公司。2019年最后一家上市的公司心动公司股价增幅仅次于网易,比腾讯控股高7.7个百分点。

2018年12月31日-2019年12月31日游戏中概股股价变动图

数据来源:东方财富 制图:36氪

值得注意的是,金山软件、哔哩哔哩、猎豹移动均为游戏业务营收保持增长却持续亏损的公司。

这三家明星公司2019年的游戏业务营收均在10亿元以上,猎豹移动和哔哩哔哩游戏业务的营收增幅分别为26.8%、22.55%,甚至高于网易和腾讯控股。金山软件的游戏业务营收增长逾7%,远高于游戏业务营收季军IGG。

2019年8家中概股游戏公司亏损,平均亏损额达4.75亿元。其中,金山软件以高出平均线225%的亏损成为年度亏损*的游戏公司,哔哩哔哩亏损额仅比金山软件少2.57亿元,比平均线高173%。

另外,哔哩哔哩、猎豹移动、金山软件的同比亏损幅度依次为-109.25%、-126.91%、-497.31%,在26家公司中垫底,分别位列第23、第24、第25。最后一名为港股上市2年多的游莱互动,跌幅为-714.85%。

游戏公司寻求旗舰游戏“出海”

2019年,更多的游戏公司转向海外市场。

移动数据和分析公司App Annie公布的2019年全球热门发行商52强榜单中,中国厂商多达11家,其中9家为游戏厂商。另据伽马数据发布的《2019 中国游戏产业年度报告》,2019年中国游戏海外市场的销售额约为790.13亿元,占游戏整体销售额的25%左右,但海外市场整体销售额的增速比国内市场高8个百分点,达16.7%。

36氪所录的22家港股游戏公司中,17家有海外业务,占比达77%。它们均在财报中表示海外游戏业务扩展是公司未来的长期战略。

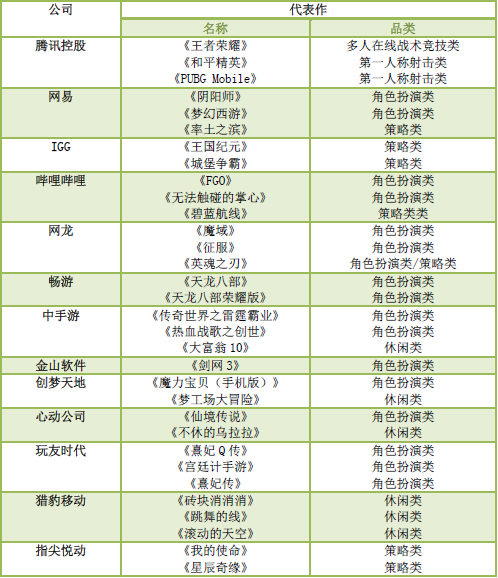

而出海成功离不开精品游戏。据统计,游戏业务营收超过10亿元的13家游戏公司的营收贡献度最高的几款王牌游戏多为角色扮演类、策略类重度游戏。

数据来源:公开资料 制图:36氪

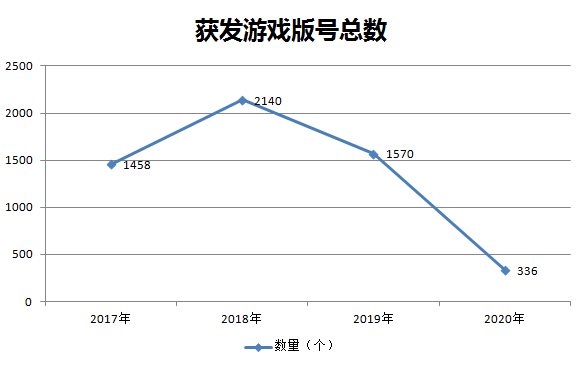

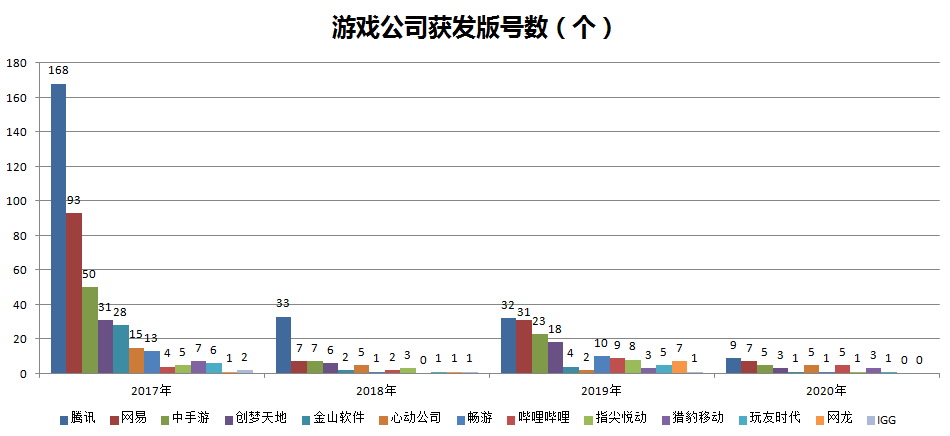

一方面,这类游戏的研发周期长、投入成本高。另一方面,版号发放政策趋严,国内游戏公司上线新游戏受限。原国家新闻出版广电总局在2018年3月宣布暂停审批游戏版号, 9个月后虽重启审批,但游戏公司2019年获发的版号数并未回升至上一年的水平。

数据来源:国家新闻出版广电总局 制图:36氪

数据来源:国家新闻出版广电总局 制图:36氪

注:以上为游戏业务营收10亿元以上的公司

如此情形下,新游戏对海外市场营收的推动力并不大。出海的游戏公司寄希望于扩大已上线的旗舰游戏在海外市场的份额。

观察游戏业务营收和公司净利润前三甲,这一趋势表现更为明显。

腾讯控股在其2019年Q4财报中表示,其海外游戏收入同比增长超过一倍,这在很大程度上归功于《PUBG Mobile》、《Call of Duty Mobile》及《英雄联盟》新模式《云顶之弈》的成功。

据App Annie统计,2019年网易凭借《荒野行动》、《阴阳师》的庆祝活动及《第五人格》和《明日之后》的内容更新,在8月和11月两度成为日本游戏市场月度收入*的厂商,并在2019年中国游戏厂商出海收入排行榜中位列第二。上述几款游戏已上线2—3年。

IGG57.09%的营收来自海外,其上线4年的的策略类游戏《王国纪元》的对公司总营收贡献比高达80.7%。截至2019年12月31日,这款游戏的全球注册用户达2.7亿,月活跃用户近820万。在上述App Annie发布的榜单中,IGG排名第5。

而且,游戏公司依赖老游戏出海的趋势延续到了2020年。据App Annie发布的2020年1-3月月度指数,全球热门游戏收入排行榜中,腾讯旗下的《和平精英》、《*荣耀》、《PUBG Mobile》表现不俗。

中部公司各有所长,尾部公司处境艰难

2019年,腾讯、网易的游戏业务营收份额超八成,强者愈强的格局难能撼动。

尽管如此,中部游戏公司仍有增长空间。2019年游戏业务营收在10亿元以上的公司占半壁江山,中手游、心动公司、玩友时代这3家2019年港股新上市的公司成功跻身这一阵列。

数据来源:游戏公司财报 制图:36氪

数据来源:游戏公司财报 制图:36氪

巨头之后的中腰部公司之所以可以分得一杯羹,得归功于它们自有的“杀手锏”。

36氪总结,“杀手锏”可分为两大类:

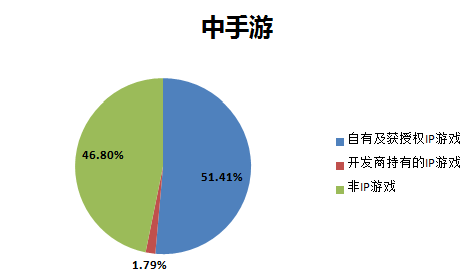

一是专注细分赛道。以中手游、玩友时代为代表。中手游财报显示,截至2019年12月31日,中手游拥有31项获授权IP及68项自有IP,2019年其IP游戏收入占比过半,达53.2%。

数据来源:中手游财报 制图:36氪

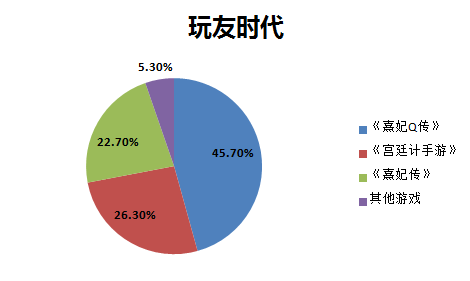

港股新人玩友时代一直专注于研发女性向手游,王牌游戏均为古风类角色扮演游戏。旗下三款RPG手游的营收贡献比合计94.7%。

数据来源:玩友时代财报 制图:36氪

二是自建游戏分发平台及社区。心动公司旗下的移动应用程序TapTap不仅是游戏发行渠道,更是联动玩家的游戏社群。其2019年财报显示, TapTap的平均月活跃用户数为1790万,同比增长19.6%;游戏下载次数为3.52亿次,同比增长36.8%;游戏评论及论坛帖子的数目同比增速分别为58.90%和116.67%。

2019年,TapTap的在线推广服务收入占总营收的的比重由截至2018年12月31日的15.6%增加至2019年同期的16.2%,目前是心动游戏增速最快的业务,营收同比增速高达55.92%,其毛利率一般高于游戏业务。

中腰部公司各显神通,尾部公司却并没有什么突围举措。

所录8家亏损的游戏厂商中,5家均为游戏业务营收在10亿元以下的尾部公司,按游戏业务营收从大到小排序依次为蓝港互动、游莱互动、联众、智傲控股、飞鱼科技。

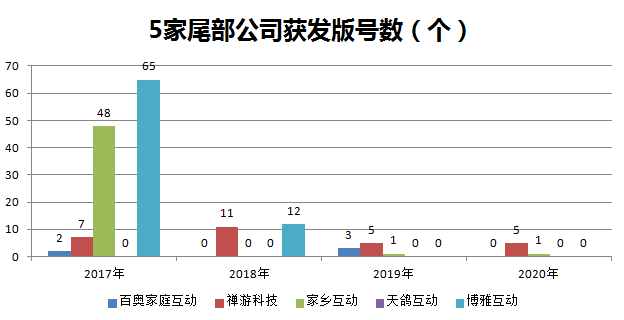

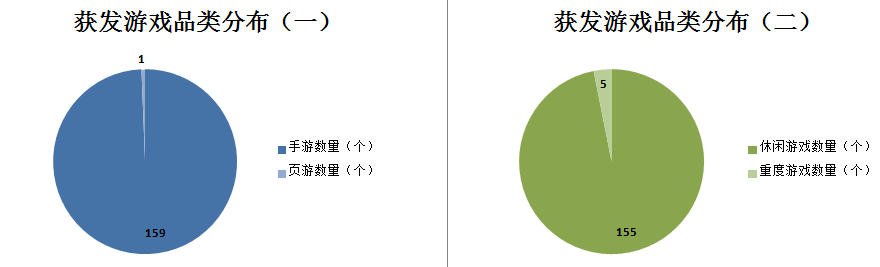

从游戏品类上看,尾部公司上线的大部分游戏为棋牌、动作类休闲游戏,而经历了2018年长达9个月的版号审批冻结期后,这类游戏受到的冲击*。从游戏业务营收排名前五的尾部公司所获版号数可见一斑。

数据来源:国家新闻出版广电总局 制图:36氪

这五家公司为百奥家庭互动、禅游科技、家乡互动、天鸽互动、博雅互动,其游戏业务营收在3—10亿元之间。

36氪统计了它们在2017—2020年至今获发的游戏,研发成本低、生命周期短、获利空间小的休闲类游戏占比高达97%,其中家乡互动和博雅互动3年间上线的游戏全为休闲类手游,扑克、麻将类游戏占比相当大。

数据来源:国家新闻出版广电总局 制图:36氪

囿于棋牌类游戏的地域局限性,主打这类游戏的尾部公司往往立足于扩大自家游戏在国内的覆盖面。博雅互动、九尊数字互娱、家乡互动、云游控股、飞鱼科技5家公司全无海外业务,也并未在财报中作出与出海相关的规划。

如今,国内手游市场人口红利褪去,版号监管趋严,没有构造业务护城河的尾部游戏公司无疑将面临更加艰难的处境。