具体的问题成千上万,不过绝大多数可以归结为一句话:怎样才能赢?

——杰克·韦尔奇

把一家公司市值从120亿美元增加到4100亿美元是一种什么体验?

20年时间收购933家公司是一种什么体验?

被誉为全球*“CEO”是这一种什么体验?

如果杰克·韦尔奇还在世,或许我们可以邀请他回答这些问题。

韦尔奇身材矮小,言辞锋利,性情多变。他目光如炬,咆哮起来嗓门又细又尖,带着一口新英格兰口音。他痴迷于制定和实现目标。作为一名专业的化学工程师,他曾炸飞过通用电气一家工厂的房顶。

“要么改进,要么关闭或卖掉”,韦尔奇可能会这么回答你。他的理念是,如果当不了行业领头羊,通用电气就应该退出这个行业。

GE的成功

1981年,韦尔奇成为通用电气CEO的时候,才仅仅45岁,是通用电气历史上最年轻的董事长和首席执行官。

同年,罗纳德·里根上台,成为第40任美国总统。里根推行降税和亲商政策,对于诸多美国大型跨国公司及其*而言,意味着一个可以获得巨大收益的时期到来了。

当时硅谷已经凭借“仙童系”的出色表现而声名鹊起,一大波风险投资公司陆续在硅谷成立。媒体津津乐道地宣传着微软和苹果这样的“高科技创业成功故事”,它们的创始人比尔盖茨和史蒂夫•乔布斯代表了一类新的商人,年轻又富有创造力。他们代表着*进的生产力,最“潮”的文化,*钱的生意。

面对层出不穷、增长迅猛的小公司,成立于爱迪生时代的通用电气彼时已经是个“89岁高龄”的大胖子。公司拥有40.4万名员工,管理层就有2.5万名,层次有十几个,官僚作风久矣。

先从内部下手。韦尔奇一上任,就大刀阔斧裁减重叠机构,先后砍掉了350多个部门,将公司职工裁减为27万人。他在裁减冗员的同时,大力压缩管理层次,强制性要求在全公司任何地方从一线职工到他本人之间不得超过5个层次。这样,原来高耸的金字塔型结构一下子变成了低平而坚实的扁平结构。

与此同时,他还砍掉了旗下四分之一的公司,裁去10多万份岗位,这种强硬的作风,让他落下个“中子弹杰克”的名号。

再对外部扩张。1985年12月,经过几次讨价还价,通用电气最终以63亿美元现金收购了RCA(美国无线电公司);1988年,通用电气收购了博格·华纳(Borg-Warner)公司的化工业务,从而扩大了通用电气塑料公司的全球市场份额。

接着,通用电气金融服务公司(GEFS)收购了Montgomery Ward公司的信用卡业务,确立了在个人信用卡市场中龙头老大的地位。GEFS接着整合了1987年收购的Celco公司,从而成为汽车车队出租以及货运集装箱业务的*大公司。

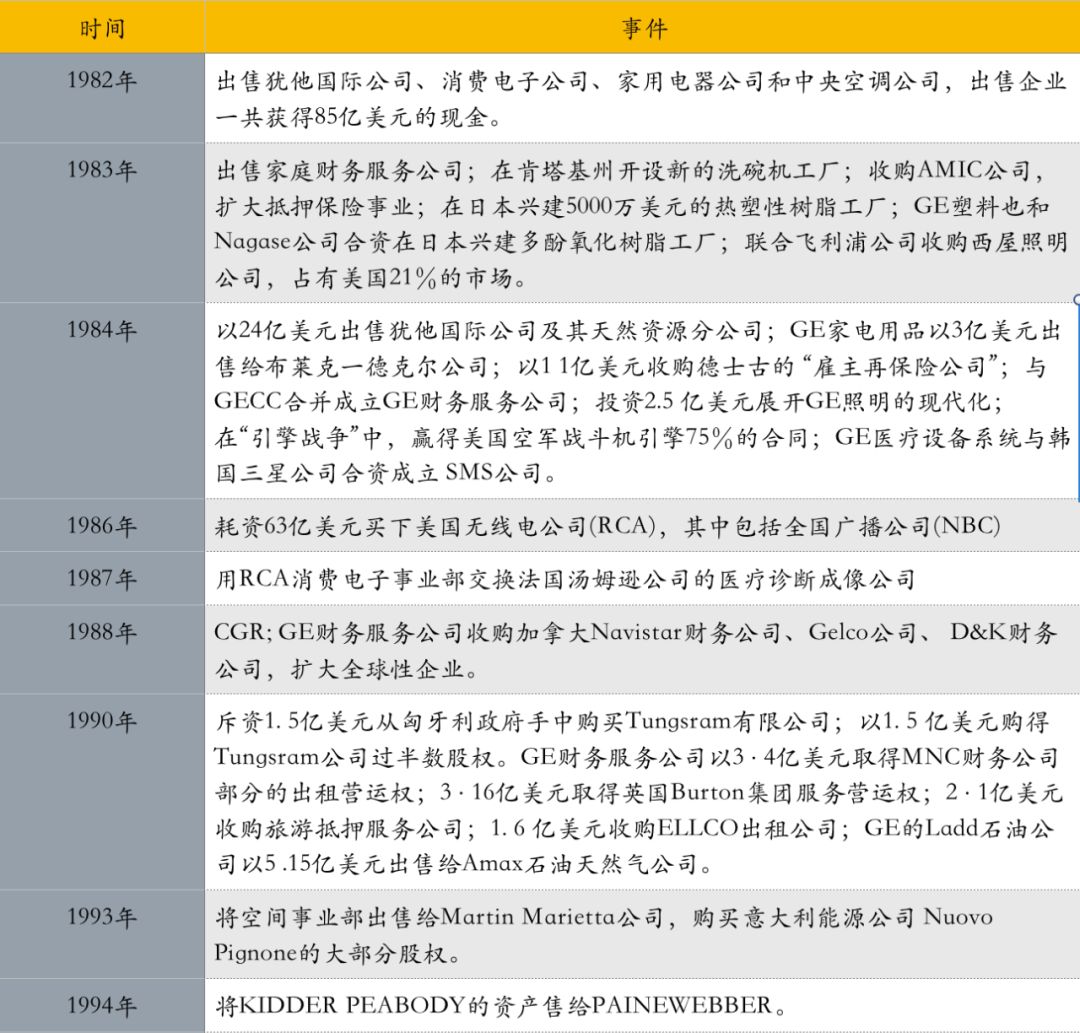

在任期间,韦尔奇进行了大量的收购和出售,他出售了350项业务,收购了900项业务,总共花费1500亿美元。

数据来源:根据公司网站、年报、文件等整理。点击可放大查看

在韦尔奇时代,通用电气成功的秘诀就在于:它更像是一个在强大的银行保护下运营的一群企业。

随着金融业开始进一步主导美国经济,GE金融对公司业绩增长的带动作用也越发明显。在全盛时期,通用电气超过一半利润都是GE金融创造的。GE金融一度与美国*的银行比肩,与华尔街*的人才竞争,聘用的银行家数以百计。

“GE的错误”

没有形成“中国战略”,也许是GE走下坡路的开端。

1985年,韦尔奇*次访问中国。

他并没有发现什么特别感兴趣的东西。接下来几年,在中国做的几笔设备进口交易都没能挣到钱,这更加深了他对中国不好的印象。通用电气在接下来的7年中只有一次直接投资,在北京一家组装生产医用扫描仪CT的工厂投了200万美元。

在韦尔奇看来,与中国搞合资生意并不轻松。他曾在自传里表示,“必须要让中国的伙伴感觉到它能获得很多收获,甚至要比你自己得到的更多,合资才会成功。”

1994年,通用电气再次试水中国市场。其投资了6000万美元和中国*的灯泡制造商在上海建立合资企业。开局其实还不错,但经理们把价格定得太高,这引来了低成本的本地竞争者。

“中国人有出色的职业道德。”韦尔奇曾说过这样一个小故事,“(一位中国职业经理人)每天在办公室从早上7点工作到下午6点,回家与丈夫和儿子吃饭,晚上8点钟又回去工作,直至午夜。‘这种情况很普遍’,她说,‘每周6天’。而且她是在为一家美国的跨国企业工作!”

也许是在中国感受不到“赢”的快感,在接下来在天津设立冰箱厂合资公司的过程中,韦尔奇始终抱着挑剔的眼光。那本来是在中国*的投资,可以让中国的消费者熟悉GE的品牌,这是一个宝贵的战略目标。但是,和其他CEO宁愿牺牲财务回报以换取“战略优势”不同的是,韦尔奇认为这个合资公司面临着和灯泡厂同样的漏洞。他封杀了这个项目。

韦尔奇的态度也许影响到了他的接棒者杰夫·伊梅尔特。

在2015年的一次会议中,伊梅尔特谈到BAT三家巨头主导驱动中国经济的局面时,坦诚表示过去十年没有参与其中“是GE的错误”。

“工业企业并没有参与到中国经济这一轮转型的大潮中,我们没有成为完全的参与者,这确实是我们的错误。接下来我们迎来的是工业互联网,未来十到十五年,GE将在下一个浪潮中积极参与。”杰夫•伊梅尔特说。

曾遭遇的质疑

有人质疑韦尔奇不过是通过并购来做大资产负债表,事实上并没有提升什么商业效率。甚至有激进的观点认为:韦尔奇为通用制造了泡沫。

这就是把因果关系搞反了。韦尔奇是为了把通用电气打造成全球制造业龙头,而借助了金融这个工具,因为只有金融才能把一家公司的各项业务尽可能快速和彻底地实现全球化,无论它们的市场在什么国度。同时推动创新的诞生。

互联网兴起之前,大公司鼓励创新的做法通常是成立研发中心,从内部孵化新技术。但是人们发现,越来越多的大公司出现了“创新者的窘境”,也就是说,即使企业管理良好,不断提高竞争力,认真倾听客户意见,积极投资新技术研发,还是避免不了被时代淘汰。而初创公司由于体量小,战略调整速度更敏捷,所以往往能捕获新的市场。

于是,大公司开始调整策略,从内部研发转变为投资外部初创公司。据统计,1981年,投资小企业还只占据大公司研发经费的4.4%,这一数字在2009年提升到了24.4%。

通用电气就是在这波浪潮中进行“产融结合”的成功代表。

其实,早在掌控GE之前,韦尔奇就注意到了金融业务的机会。他在自传里说:“1978 年我所看到的是一个巨大的机会。这不仅仅是在报表上所看到的利润数字,而是把资金和智慧这两大原材料融合在一起时所拥有的额外的力量。”

职掌CEO之后,韦尔奇使用有技术背景的人才去从事GE金融。之后,GE 金融从一个纯融资业务的机构,发展成为拥有交易、资本经营能力的企业。GE金融的业务从保险、信用卡、卡车到飞机无所不包,GE金融也从一个内部金融服务机构发展成为了全球重要的金融玩家。

韦尔奇能将如此之多的不同业务,统合在一个上市公司里,关键挑战在于:如何让这些产业间产生化学反应,发挥出“额外的力量”。

一方面是“取长补短”。以收购RCA为例,韦尔奇在收购完成后进行了大刀阔斧的调整:一是出售RCA与通用电气没有密切关系的业务;二是整合两家公司有互补性的业务。此外,利用整合后的新资本,韦尔奇进行了大规模的“换血”行动,最终最为轰动的就是将合并后的电视机制造业务与法国汤姆逊电子公司的医疗造影设备公司交换。

另一方面是对被投企业赋能,也就是“投后管理”。当时,被通用投资或者收购的公司都能从通用的增值能力中受益匪浅。它们能获得通用电气合作伙伴的信任,并获得通用电气丰富的行业特定知识和研究、营销、销售和分销能力。通过通用电气这个大平台,不同行业的公司之间可以互相销售,形成闭环产业链,增加规模效应。例如,GE金融推动旗下飞机发动机CFM56横扫全球航空发动机市场,成为了历史上最成功、*钱的航空发动机。

后来,韦尔奇在《Winning》这本书里说:为什么我们一定要赢?因为赢不仅仅是指“好”,更是指“伟大”。当公司盈利的时候,和公司相关的事情都会取得进步。对成功企业的每个员工来说,他们在市场上有了更多的工作机会和创业机会。对那些被通用投资的制造业公司来说,他们也会拥有更多更优质的资源。

创新由此产生。

在韦尔奇时代,董事会基本上都是董事长一个人说了算。一名新人曾对董事会缺乏辩论气氛的状况大感诧异,这名董事向更资深的同事请教:

“通用电气董事会成员的职责到底是什么?”

“鼓掌”,那名年长的董事答道。

那么,就让我们为韦尔奇的一生,鼓掌吧。