投资界(微信ID:pedaily2012)11月13日晚消息,港交所通过了阿里巴巴集团(NYSE:BABA)的上市聆讯,并刊发了阿里巴巴集团递交的招股书,但并未披露其此次在港上市计划融资额。阿里巴巴集团本次发行包括5亿股普通股,以及可额外发行最多75,000,000股普通股新股的超额配股权。预计最早于香港时间11月20日定价。

阿里巴巴集团的美国存托股将继续在纽交所上市并交易,每一份美国存托股代表八股普通股。此次上市完成后,集团香港上市股份与纽交所上市的美国存托股将可互相转换。

阿里巴巴在招股书中表示,此次上市是相信在港交所上市将为其提供进一步扩大投资者基础并拓宽其资本市场融资渠道。

招股书显示,阿里巴巴集团拟将全球发售净额用于实施其战略,包括驱动用户增长及参与度提升;助力企业实现数字化升级,提升运营效率;持续创新。中国国际金融香港证券有限公司和瑞士信贷(香港)有限公司将担任联席保荐人。

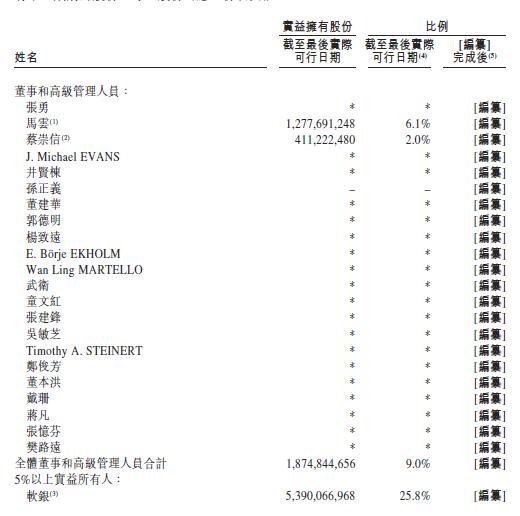

招股书还披露,最后实际可行日期的股权结构为,软银持股25.8%,马云持股6.1%,蔡崇信持股2.0%,其他董事和高级管理人员合计持股9%,其他公众股东持股65.2%。

截止北京时间11月13日凌晨美股收盘时,阿里巴巴集团美股股价为186.97美元/股,总市值为4867.9亿美元。

【本文为投资界原创,网页转载须在文首注明来源投资界(微信公众号ID:PEdaily2012)及作者名字。微信转载,须在微信原文评论区联系授权。违规转载必究责。】