近日,蓝色光标通过将其部分海外资产注入一家在纽交所上市的特殊目的收购公司,实现了在纽交所的曲线上市。

蓝色光标方面表示,本次交易为公司建立了有价值的国际上市公司融资平台(纽交所NYSE),并获得可观的发展资金和美国机构投资者的关注,帮助公司在业务国际化和营销智能化的战略下继续高速增长。

据了解,这是A股公司中首例SPAC尝试。蓝色光标的这次交易为我国企业实现资产拆分海外上市提供了一个新的模式。

A股首例SPAC尝试,曲线实现在纽交所上市

蓝色光标近期公告称,公司及其全资子公司蓝标国际拟将蓝标国际下属四家控股子公司V7、WAS、Fuse和Metta的全部股权,以及蓝色光标所持有的Madhouse的81.91%股权,将注入一家纽约证券交易所上市公司Legacy Acquisition Corporation(简称“Legacy”)的特殊目的收购公司(SPAC)。

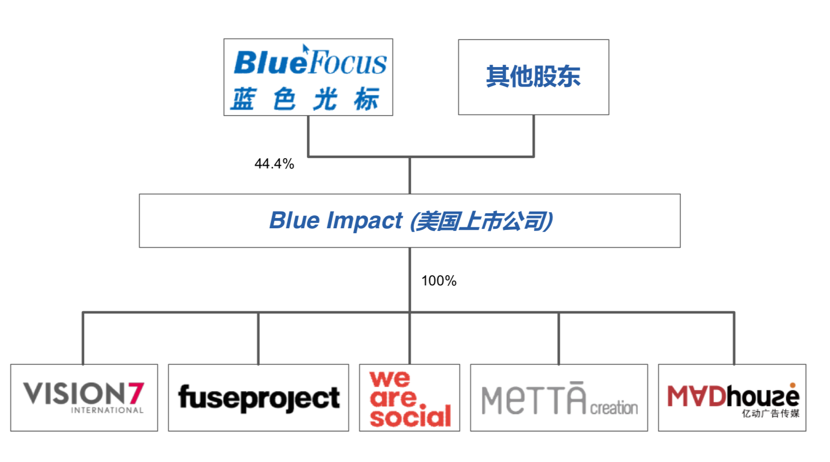

具体来说,先在蓝色光标全资控股公司Blue Valor Limited(中文名蓝色维勒)下新设一家“新控股公司”,并将蓝色光标拥有的V7、WAS、Fuse 和Metta 100%的股权,以及Madhouse 81.91%的股权注入到这家“新控股公司”当中,完成之后Legacy通过发行新股全资收购“新控股 公司”形成新的上市公司Blue Impact。

据了解,Legacy于2017年11月上市,上市之初以每股十美元发行普通股共3000万股,募集资金3亿美元。其实,在美国特定目的的上市公司并不罕见。通常是在美国设立一个符合条件的SPAC并在纽交所或纳斯达克发行上市,这家公司存续的唯一目就是投资并购欲上市的目标企业,目标公司将通过和已经上市SPAC并购迅速实现上市融资的目的。SPAC上市被认为是借壳上市的创新方式,集中了直接上市、海外并购、反向收购、私募等金融产品特征于一体。

本次交易,Legacy向蓝色光标定向增发3000万股普通股,增发后蓝色光标持股占44.4%,将成为该公司单一最大股东,对其形成实质控制。因此,蓝色光标将有权提名美国上市公司董事会9席中的6席,蓝标国际现有管理团队将负责运营该公司,从而对美国上市公司形成实质控制,并在财务报表上对美国上市公司进行合并。蓝色光标董事长兼CEO赵文权表示,通过本次交易,蓝色光标对蓝标国际下属四家子公司和Madhouse的股权占比将减少到44.4%,由此也相应减少了未来潜在的商誉减值风险。

(交易完成后股权关系图)

赵文权表示,蓝色光标将提名的三个执行董事分别是蓝标国际业务总裁郑泓,vision7 CEO Brett Marchand以及国际业务CFO沈鹤。

“蓝标在海外有2000多名外国籍员工,持有中国A股上市的股票也不现实,实现纽交所上市之后,更有利于激励员工把业务做好。”郑泓补充道。

国内流量见顶,国际化成蓝色光标业绩增长新动力

对于此次SPAC尝试,蓝色光标COO熊剑表示,“此次境外市场上市是资本市场对蓝色光标海外资产的认可,为公司国际化拓展打下良好基础。”

随着国内市场增长乏力,中国客户出海和国际业务成为了蓝色光标未来发力的重点。蓝色光标此次通过SPAC实现上市,无疑也是为其国际化战略的准备。

蓝色光标最新披露的半年报显示,2019年上半年蓝色实现营收117.47亿元,同比增长8.98%;净利润4.68亿元,同比增长48.54%。其中,由于中国业务主要受到游戏行业版号限制和汽车行业不景气的影响,蓝色光标中国业务的营收34.21亿元,相比去年同期有20.21%的下降。

同时,在当前全球化的大环境背景下,出海服务越来越受到客户重视,越来越多的中国企业已经把在海外市场获得成功当作重要战略组成部分。熊剑介绍,中国公司的业务出海,使得其对基于Facebook、Google、LinkedIn以及Twitter等众多海外平台的一站式出海营销,已经从“可选性需求”转变为“刚性需求”。2019年上半年,蓝色中国客户出海业务继续保持快速增长,营业收入68.64亿元,同比增30.14%。

此外,蓝色光标的全资子公司WAS 收购的中东知名社交媒体代理商 Socialize和V7收购的硅谷数字广告创意公司 Eleven的协同效应凸显,助力蓝色光标的国际业务大幅增长。2019年上半年,蓝色光标国际业务营收14.62亿元,同比增长20.05%。早在2013年,蓝色光标就提出了“数字化”和“国际化”的核心战略,通过一系列投资并购,拥有了多家海外子公司,并于2015年在美国硅谷创建蓝标国际总部。2016年,蓝色光标又进一步明确将把“业务全球化”作为长期发展战略。

蓝色光标的国际业务已经连续4年营收保持两位数增长,这未来也必然是蓝色光标发力的重点。蓝色光标此次通过SPAC实现上市不但将拥有一个海外融资平台,同时还有望进入跨国公司的广告供应商名单。

蓝色光标公告显示,Legacy的创始人、核心管理团队以及顾问成员多数曾在美国快速消费品集团,包括宝洁、百事、MAYTAG、COTY等担任CEO、CFO以及集团董事等要职,对消费者以及营销市场颇有了解。此次交易完成后,Legacy也将通过自身积累的客户关系和资源帮助新上市公司发展。

结语

随着中国公司在国际上的影响力不断增强,国外市场的目光也自然而然地聚焦到中国的优质资产和业务上。赵文权表示,“在我们沟通的过程中发现,美国市场SPAC对于中国公司感兴趣的不在少数”。

另一方面,国内的情况也正在发生变化。证监会近日发布《上市公司分拆所属子公司境内上市试点若干规定(征求意见稿)》(下称《规定》),向社会公开征求意见一个月。这意味着,不久的将来,分拆上市将正式在A股实施。

但无疑,蓝色光标的这次交易为我国企业实现资产拆分海外上市提供了一个新的模式。