618期间,“当日达”和“次日达”再次成为检验各平台物流服务质量的重要标准。

各家公布的数据显示,618期间,京东物流仓配一体服务订单当日达和次日达的占比持续保持在91%以上;天猫方面共有354个城市实现了大促“当日达”;苏宁物流“当日达”服务覆盖全国78城,“次日达”服务覆盖317城。相比之下,拼多多在物流服务上则没有多少亮眼表现。

随着电商之间的竞争进入深水区,物流作为网购行为的最后环节是用户体验的重要组成部分,也是电商平台争夺用户的重要手段。目前,当日达、次日达的覆盖范围就是这场竞争中的焦点战。

然而,各家电商平台在物流上的竞争远不止“时效性”这一个指标,这背后是电商模式演变带来的物流行业的变革,随着电商模式由C2C到B2C/B2B2C模式的转变,整个物流行业的运输起点、存储方式和运输路线正在发生深刻的变化,而这些变化带来了新物流时代的开启。

新物流,新在哪?

自从“新零售”这个概念在 2016 年的云栖大会上被提出之后,“新”就成为了整个互联网行业的最受宠爱的字眼,新教育,新娱乐,新电商,新物流等概念也开始崭露头角。如果说新零售的新在于线上和线下 结合的零售方式,“新物流”究竟“新”在何处?

包裹量劲升,自动化是新特征

随着移动互联网的普及,有越来越多的用户开始参与到网上购物的浪潮中,单一用户网购的频次也在不断 增加,因此而产生的包裹量也随之攀升。以前一年之内没有几天收快递,变成了现在没有几天不收快递。 无论是消费者还是商家,其对物流的需求开始随着电商的发展而变得越来越迫切。

2017年的全球智慧物流峰会上,马云曾提出物流行业未来将面临一天10亿的包裹的挑战!紧接着,在2018年双十一这天,阿里当日物流订单量突破10亿单,宣告了中国快递进入10亿时代。

但是这 10 亿单并非是物流行业的单日处理量。根据国家邮政局初步预计2018年“双 11”期间(11月11日至 16日)物流行业最高日处理量可能达到4.1亿件,“双 11”期间日均处理量达3.1亿件。若想达到日均处理10 亿单的能力,物流行业要做的努力还有很多。

事实上,物流包裹量快速增长的背后是对物流企业订单处理能力的挑战。以分拣为例,在包裹量还少的时 代,人工是最主要的分拣方式,显然随着包裹量的快速增长,人工分拣已不能满足需求,自动化分拣开始 出现并获得广泛应用。

电子面单的使用是自动化分拣得以大规模应用的前提。传统面单收寄件人联系方式、地址、目的地、货物 重量等重要信息需要手工填写,为此,面单上的条码仅能代表一个包裹,却没有办法承载其他更多的信息。相比之下,电子面单在包裹订单生成之初就已经实现了收寄端用户信息、包裹信息的数据化,包裹的运输路径可以提前得到规划,而带有各种信息的条码就则是实现自动化分拣最重要的一环。

以苏宁云仓的自动化拣选和分拨为例,南京雨花二期项目中应用的货到人拣选系统,人均拣选效率1200件/小时,10倍于传统人工拣选,日出货能力28万件,在分拣环节投入的高速分拨系统,180万件/日的分拣能力。在上海、济南投产的AGV机器人仓,人均效率600件/小时,5倍于传统人工拣选。

由此看来,订单和包裹量快速增长的背景下,自动化将成为新物流的主要特征。

注:大部分传统面单分为四联或五联,包括寄件客户联、取件联、派件联和收件客户联,在货物运输的过程中,工作人员需要抽取相应的联单,从而降低包裹的流转效率和速度,也是实现自动化分拣的阻碍之一。相比之下,电子面单分为上下两联,包裹在中转过程中只需要进行扫描,不需要人工抽取联单,从而提高了包裹在流通中的运输效率,有助于实现自动化分拣。

商品种类日渐丰富,物流开启新形式

从商品角度上看,随着电商的进一步发展,消费者网购的主要产品正在从服装、百货扩展至其他各个种类,从服装、3C等中小型商品,到大家电、大件乐器等重货商品,再到蔬菜水果等生鲜产品。电商的发展正在对物流企业的服务范围提出更高的要求。

在电商发展初期,用户选购的商品多以百货、服装、饰品等便于运输的商品为主,一般情况下,商品的重量属于快递的范围(单票重量<30KG),以四通一达为代表的快递企业,就是这个领域中最重要的承运商。

随着电商渗透率的提升,用户网购商品的种类变得更加多样化,其一体现为大型家电等重货商品的渗透率开始提升,其二体现为蔬菜、水果、肉类等生鲜产品电商渗透率的提高。

就重货商品来看,一般情况下,总容量101-160升的冰箱,其重量约为40-50KG;而容量为8KG滚筒洗衣机,其重量约为50-70KG,这远远的超出了快递件的运输范围,应当归属于小票零担的范围。以德邦为代表的零担运输企业就是这类商品最主要的承运商之一,然而有市场就有竞争,随着运输需求的改变,各大快递公司也开始纷纷发力重货/零担业务。7月9日,顺丰正式发布快运品牌也表明了其在重货业务上发力的愿景。

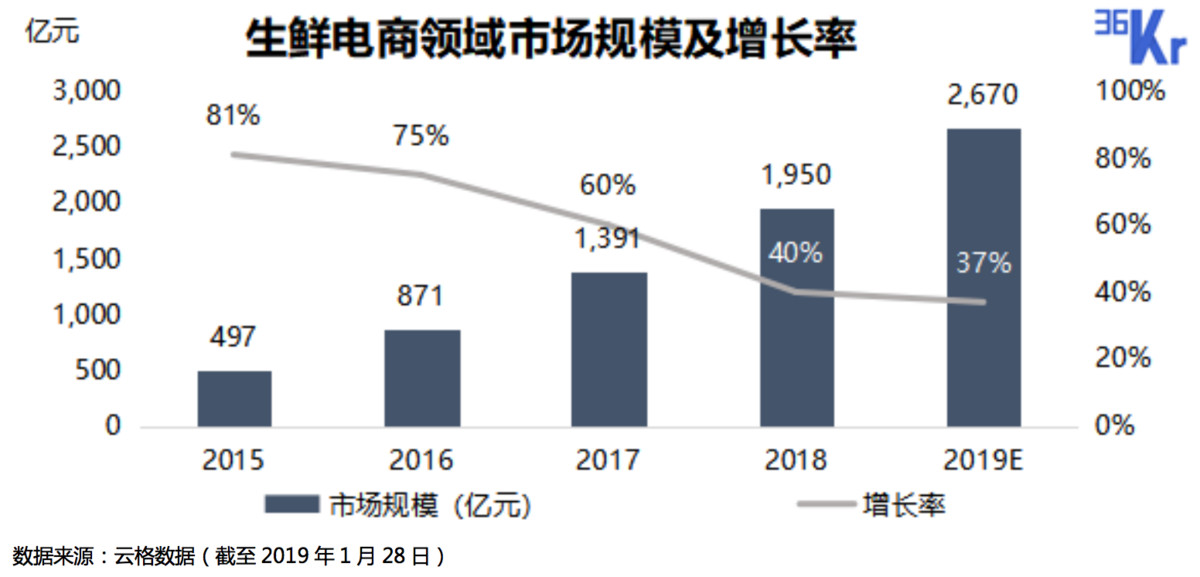

此外,随着生鲜电商市场的快速发展,对冷链物流的需求将会不断放大。根据云格数据《2018年中国移动互联网全行业回顾报告》显示,自2016年起,生鲜电商便保持着超过40%的超高增长率,及至2018年,其市场规模已增至1,950亿,2019年有望突破2,500亿元。

在这样的背景下,冷链运输又成为了各大物流争先布局的领地,以苏宁物流为例,自2018年布局自建冷链业务开始,现完成了46个城市的冷链仓布局,仓储面积超过20万平方米,可覆盖覆盖188个城市当日达或次日达的冷链运输。

竞争日益激烈,全面提速新追求

物流作为网购行为的最后环节是用户体验的重要组成部分,随着电商之间的竞争进入深水区,为用户提供更好的物流服务成为大势所趋,时效性首当其冲,当日达、次日达的出现恰恰体现了这一点。

*开始通过物流时效性俘获大批用户的就是大名鼎鼎的京东。通过创新式的“仓配”模式,京东通过在各地建仓省去了货物在干线运输上的时间,从而大大缩短了用户从下单到收货的时长。然而,一个残酷的现实摆在京东面前,随着快递企业争相提速,加上能够实现当/次日达电商平台的增加,京东物流的优势究竟还能保持多长时间?

此外,随着“新零售”概念的提出以及生鲜电商的发展,当/次日达已经不能满足电商发展的需求,30分钟/1小时达,24小时无间断配送成为了新的目标,在这样的背景下,前置仓,落地配等物流新形态开始涌现。

电商toB,物流to仓

总体来看,电商平台的发展大势当属C2C到B2C/B2B2C模式的转变,电商平台逐渐变化的结构也在催生着新物流形式的发展。在电商发展的早期,以淘宝作为主要代表的C2C模式下,快递公司需要到小商户门店取件再送到用户手中。彼时,仓储的重要性还没有物流行业中显现,传统的零售供应链中由厂家到仓库再到线下门店的物流方式和电商快递从门店到用户手中的物流方式还较为割裂。

如今随着越来越多的品牌商家加盟电商旗舰店,加之小商家不断成长为小B,发货端由C到B 的转变使得仓储越来越重要,快递员不再需要去小商家店面揽件,商品可以直接从仓库发货,再由快递公司进行干线运输和配送。

传统零售供应链中,分销商进货较为集中,一次采购的数量较多,品牌商库存管理的压力相对较小。然而,消费者的网购行为与分销商的采购行为天差地别,网上消费者来自各地,单一用户采购数量较少,订单较为分散,赶上购物节还会有订单激增的情况出现。品牌商开设网店之后,其面对的采购源从分销商变为消费者,这就对品牌商库存管理的能力提出了更高的要求。

由此可见,在电商由C2C到B2C/B2B2C转变的过程中,2C物流的起点从店面变成了仓库的同时也对品牌商的仓储管理能力提出了新的挑战,仓干配一体的新物流形式因此运营而生。

谁将崛起?

电商的发展推动着物流行业的升级,以自动化、仓干配一体为特征的新物流形式开始成为主流,物流的时效性不断提高,面向C端运输的范围和种类也日渐丰富,“新物流”时代得以开启。

一个显而易见的问题是在新物流时代中,现有的玩家还能不能保持住现在已经获得的市场地位,谁将在新物流时代崛起,谁又在竞争中处于劣势?

仓干配一体:苏宁京东终有一战

以苏宁物流、京东物流为代表的仓干配一体化物流模式则不同于快递型企业注重“端到端”的分拣配送模式,在销售端更多的体现为仓配,省略了快递企业在干线运输商的时间,进而缩短了消费者的等待时时长,其在干线上的运输多体现为仓储的库存的补货或调剂行为。

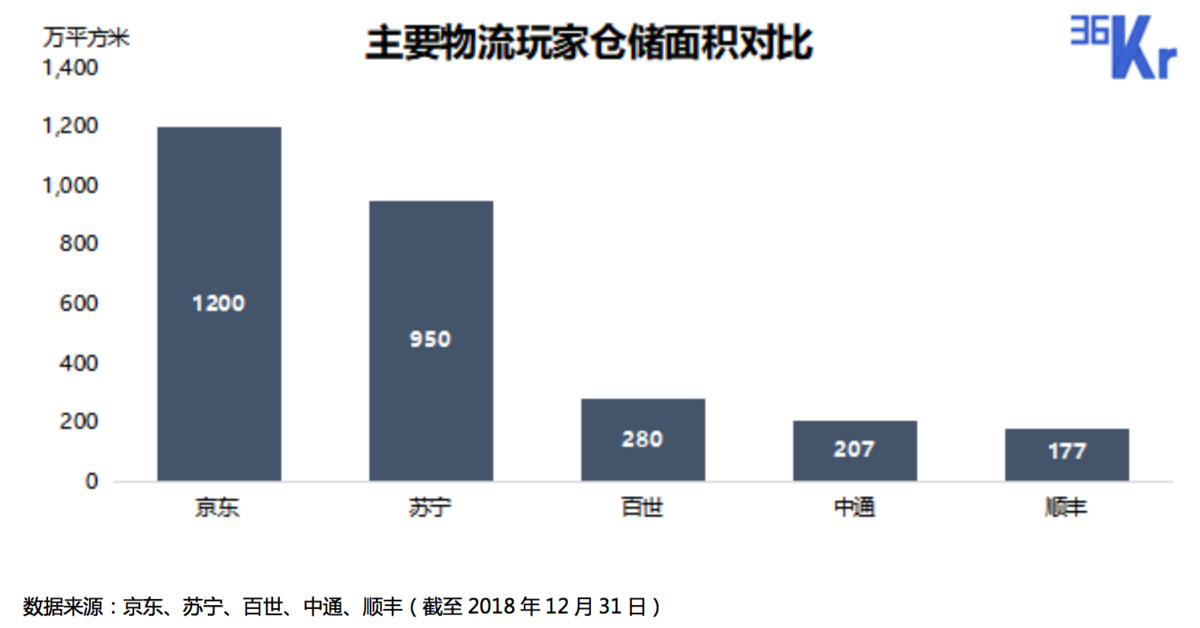

截至目前在仓干配领域最有话语权的两家公司当属苏宁和京东。截至2018年底,京东仓储面积达到1200万平方米,苏宁仓储面积达到950万平方米。值得注意的是,2017-2018年,京东仓储面积并没有增加,反而是维持不变,这与其物流业务的常年亏损脱不开干系。

近日刘强东的一封内部信,把京东物流的窘迫摆上了台面。他提到,京东物流2018年全年亏损超过23亿,如果继续亏下去,“京东物流融来的钱只够亏两年”。对于已经拿快递员底薪开刀的京东物流来说,扭亏是其主要任务,这意味着在仓库的获取上,京东要采取更为审慎的态度。

从仓库面积上就可以看出,苏宁是*一个可以在仓干配领域与京东一较高价的那位。根据苏宁方面公开披露,截至2019年3月末,苏宁物流及天天快递仓储面积约为964万平方米,较2018年末的950万平米进一步增加。苏宁方面表示,预计到2020年,其仓储及配套设施面积将达到2000万平方米。

这意味着,如果今明两年京东继续在仓库获取上保持谨慎,其在仓储面积上的优势将被苏宁超越。

作为*者的京东和作为追赶者的苏宁终将迎来一战,在这场战争中,谁将最终取胜不得而知,毕竟物流的竞争也不是只有仓储面积这一个衡量标准。但可以肯定的是,仓配一体在仓库获取和建设的初期是个极为费钱的业务。面对京东目前保利润的大势,恐怕接下来的这段时间京东物流也不会太好过。

尽管如此,京东现在依然还是仓干配上*竞争力的玩家,如果2C业务进展良好,亏损得以控制在适当的范围,甚至可以扭亏为盈,京东物流或许还有逆风翻盘的可能,现阶段京东能做也是最迫切要做的就是抓紧时间扭亏为盈。

菜鸟:做的还是平台

与京东和苏宁一样,菜鸟要做的也是仓配一体;和京东苏宁不一样的地方在于菜鸟做的仅仅是仓,也许还能加上一点配(菜鸟驿站),但中间的干线运输和绝大部分配送端的工作还是依靠四通一达等快递公司来完成。

说白了,苏宁和京东的仓干配一体做的是自营,菜鸟和淘宝一样做的还是平台业务。电商走到现在这一步,自营和平台的这场口水战从未停止,对于物流也一样。自营和平台没有孰优孰劣,只有适不适合。

对于阿里这种双十一单日包裹量突破10亿单的大体量平台来说,菜鸟可以借助于各个快递公司的力量实现商品的配送何乐而不为?平台模式下,菜鸟理所当然的享用了快递公司所积累下来的干线运输资源、车队资源。

对于行业而言,菜鸟网络的价值在于统一仓配环节和大数据规划分配,优化物流行业费用结构和配送时效;对于阿里自身而言,菜鸟则即承担了购物(物流)体验提升的职能,更是在“资金流”和“商品流”之外,弥补原来“物流”数据的缺失,全面掌控电商全链路数据。

通达系:谁能在价格战中笑到最后

四通一达凭着来自阿里、拼多多等平台的大规模电商件,已经在干线运输上建立了足够的竞争优势,他们在干线线路和车队、中转以及分拨中心上的积累将帮助他们在新物流时代获得部分优势。

但其面临的问题也十分突出,由于四通一达的主要业务来源为电商件,业务量由电商平台掌握的特点使通达系公司在议价能力上有所欠缺,陷入价格战难以脱身。

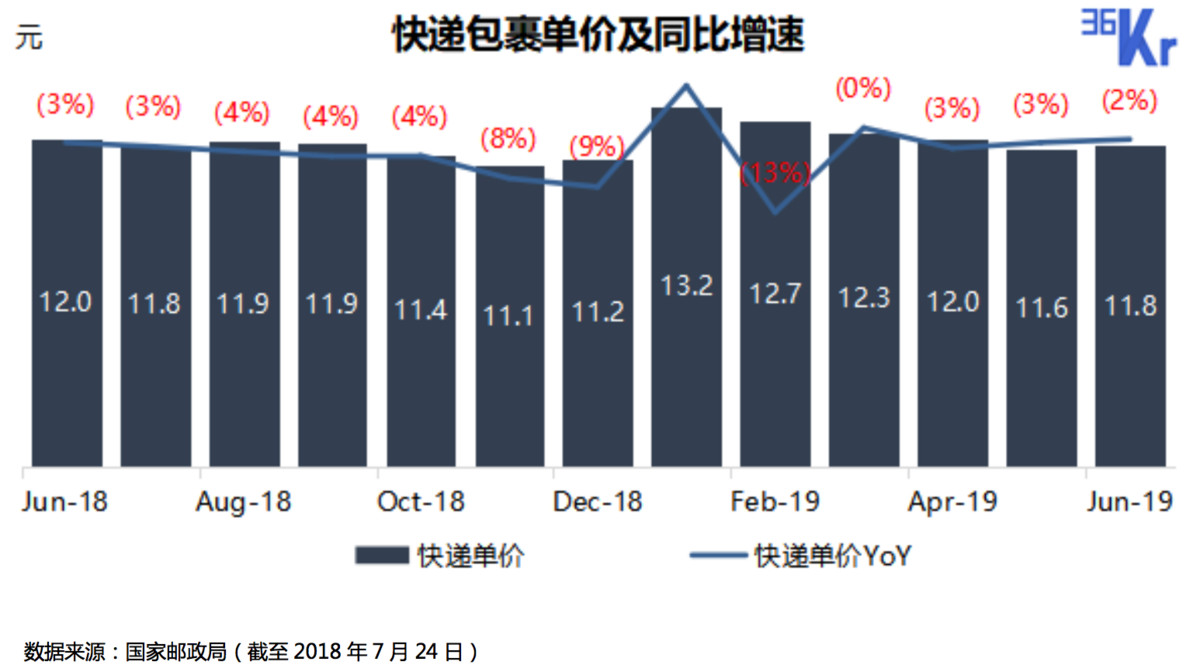

国家邮政局公布的数据显示,6月,全国快递包裹单价为11.8元,同比下降2%,快递单价继续下滑,价格战仍在继续,尽管受618节以及随后的电商补贴战影响,6月快递包裹单价环比上升1.4%,但在单量稀缺的时代,价格战恐将持续。

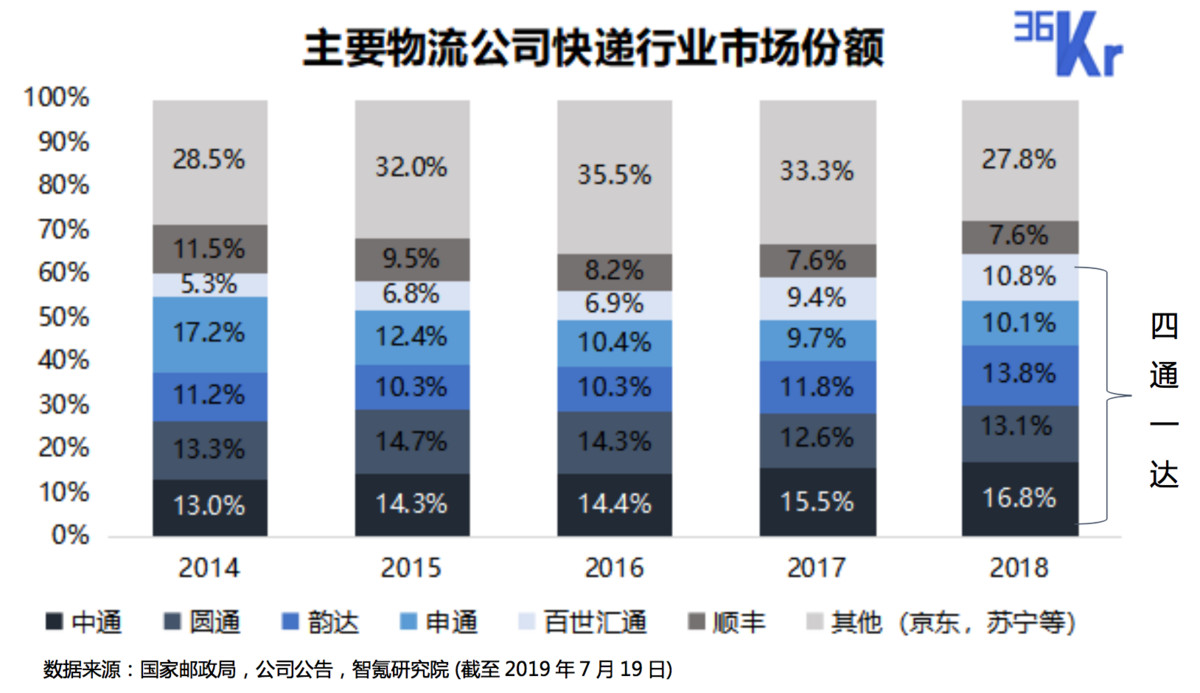

理论上来看,随着电商的发展,包裹量的增加是解决通达系价格战的*法宝,但在物流价格战持续的过程中必然会有部分中小型快递公司被淘汰出局,通达系市场份额的增长恰恰说明了这一点。截至2018年,四通一达快递业务量市场份额达到64.4%,相较前一年增长5.5个百分点。

如今,物流价格战已经进入深水区,小玩家走的差不多了,四通一达中谁又能保证自己不会是被吃掉的那一个?

重货和快递终将是一家

既然快递领域的价格战暂无息止的迹象,四通一达变将手伸向了重货(整车、零担)、供应链管理等其他能够在新物流时代产生足够市场需求的领域。

以重货/零担业务为例,中通早2016年4月就宣布开始布局零担业务,韵达快递在同年12月宣布进入零担领域,圆通从天地华宇雇佣一批高管进入零担行业,顺丰更是早在2014年就以重货和冷链的方式进行着零担业务。快递进入重货/零担业务早就已经不是什么新鲜事,凭借在快递业务上积累的干线运输优势,四通一达做起零担来也是得心应手。

这对于本以零担作为主要业务收入来源的公司而言无疑是一种威胁。在这样的背景下,重货玩家也开始渗透到快递行业中来,企图分上一杯羹。著名零担玩家德邦早在在2014年就开始布局快递业务,安能物流也在2016年获得快递执照。都是运货的相似性让快递和重货的分割线变得模糊。

然而,同样是渗透,快递行业向重货领域进发似乎要容易的多。已经成长起来的龙头快递企业实际上已经形成较强的规模经济,而且手握电商件来源,无论是干线还是配送网络上都具有一定的累积优势。相比之下,由于整车/零担运输公司更专注于干线运输,其在配送网络上的建设相对通达处于劣势,这将成为其想快递行业进发上的一大障碍。

在新物流时代,重货快递最终将变成一家,但以四通一达为代表的快递企业在向重货业务进军的过程中相比,重货企业向快递业务渗透要来的更加容易。

阿里终将一统天下?

在新物流时代,电商的进一步发展对物流的时效性和形态都有了更多的需求,在此基础下,物流整合和仓配一体化成了主旋律。

就各类型的玩家来看,以四通一达为主的快递公司仍难以摆脱价格战的煎熬,需要通过自动化分拣等方式进一步降低物流成本,他们将进一步向重货、冷链等业务发起挑战。

以德邦等为主的零担/整车运输公司的传统业务则面临着来自快递企业的竞争,而他们也对快递业务虎视眈眈。

以京东、苏宁物流为主的仓干配一体物流企业则更加注重仓储在物流中的枢纽作用,但仓储这样的重型资产对其资金掌控能力提出了较高的要求,京东物流常年亏损的现状正在拖累其扩张步伐,其与苏宁物流之间的*大战已经拉开了序幕,随着苏宁继续扩张仓储覆盖范围和仓储面积,京东在仓配一体上的优势将逐步缩小,如何在保持优势的这段时间内扭亏为盈是京东物流的当务之急。

菜鸟则用平台式的运行模式成功的借助快递企业在运输干线上的累积优势,自己则可以获得更多的物流数据,通过这种方式,菜鸟用更少的资本撬动几乎整个物流行业。

但是,当我们把目光由物流扩展至电商就可以发现,以阿里为核心的物流联盟已经在快递领域集齐四通,仅差韵达便可一统天下;在仓干配一体领域,同时拥有平台式的菜鸟和自建式的苏宁物流,在重货领域拥有运满满等力量,在落地配领域拥有丹鸟。

今年三月,阿里先后宣布入股申通,整合菜鸟旗下落地配品牌,推出丹鸟。由此看来,以阿里为核心的物流联盟目前一遍手握电商单量,一遍稳步拓展联盟边界。

相比阿里的稳步推进,京东物流在深陷亏损泥潭的同时还需要面临苏宁物流在仓干配一体上的大步追赶。而正在崛起的拼多多现在并不想卷入物流的这场布局大战中,短时间内,如何降低补贴,提高客单价才是拼多多的主战场。

如果这种状态各自持续一段时间,未来的物流行业格局恐怕将会向阿里方倾斜。

但总体来看,新物流时代已经开启,无论谁将在新物流时代脱颖而出,竞争和整合将是短时间整个物流行业的主题,智能、高效、仓干配一体将成为物流下半场的关键词。