位于新加坡市区的邵氏大厦建成于 1970 年代,从有些陈旧的电梯上到顶层 35 楼,餐饮预订公司 Chope 的总部就在这里。

2011 年成立的 Chope 以帮助用户预订餐厅起家,目前已在亚洲与 4000 家餐厅达成合作。2018 年,Chope 在中国扩展业务时,发现了一个棘手的问题:很多Chope的海外用户到中国旅游时,使用Chope 中国站的速度异常的慢。

经过排查,Chope 团队很快发现原因——海外用户在中国使用的是手机漫游上网,访问请求从中国先漫游到海外,又从海外连接回北京,这就让访问过程出现卡顿。

为了提升跨境节点访问效率,Chope 开始在市面上寻找合适的云 CDN 加速方案。“要能全球覆盖、性价比高、后期服务跟得上。”Chope 首席架构师赵鹏飞对 36 氪总结了甄选标准。2018 年底,Chope 开始使用阿里云的CDN 产品。

除了技术与产品需求被满足外,赵鹏飞对阿里云的服务响应速度印象深刻——在阿里云之前,他与欧美厂商合作过,改个代码要从研发岗位推到销售,一线员工推到高层,再加上时差,解决一个问题要 1-2 周。

到了阿里云,赵鹏飞感叹到:“(阿里云)几万人的公司,遇到技术问题,我们一个电话打到杭州,几个小时就能解决。”

随着诸如 Chope 这一类的海外公司将业务重心转向中国,以东南亚为主的亚太市场正成为阿里云扩张中的重要阵地。Gartner 数据显示,2018 年阿里云在亚太市场占有率达 19.6%,*;AWS 与微软位居其后,市场份额分别为 11%与 8%。

“从 2014 年开始,全球化就一直是阿里云的战略,我们还会继续投入。”阿里云智能国际总裁袁千对 36 氪说。

野心勃勃的不只是阿里云。

今年 5 月初的一次媒体见面会上,腾讯云副总裁答治茜谈及出海目标时表示,腾讯云的目标是2019年海外营收同比增长4-5倍。国内另一公有云厂商 UCloud COO 华琨也在近期告诉 36 氪:“2013 年我们就尝试出海,现在来看这个决定非常正确,海外公有云收入增长很快。”

可如果从市场渗透率来看,这些公有云厂商争先出海的动作,似乎有些操之过急——它们在国内市场还处于起步阶段。

今年 4 月,Gartner 曾统计过中国 2018 年的 IT 支出份额,这个数字约为 2.8 万亿元;而根据咨询公司Frost & Sullivan 的一份中国公有云市场预测份额显示,2018 年国内公有云市场总量在570 亿元左右,这样算下来,国内公有云厂商在 IT 市场的总渗透率,只有 2%。

在国内公有云市场嗷嗷待哺的背景下,主流玩家仍要急切出海,目的无外乎是要提前布局。

扩展数据节点是厂商们布局海外的首要动作。不论是 AWS 还是阿里云,要想将业务延伸至海外,一方面要尊崇各个地方的数据本地化法规,另外要尽可能在距离用户最近的位置存储他们的数据,这样才不会出现前文 Chope 因为越洋访问导致的延时状况。

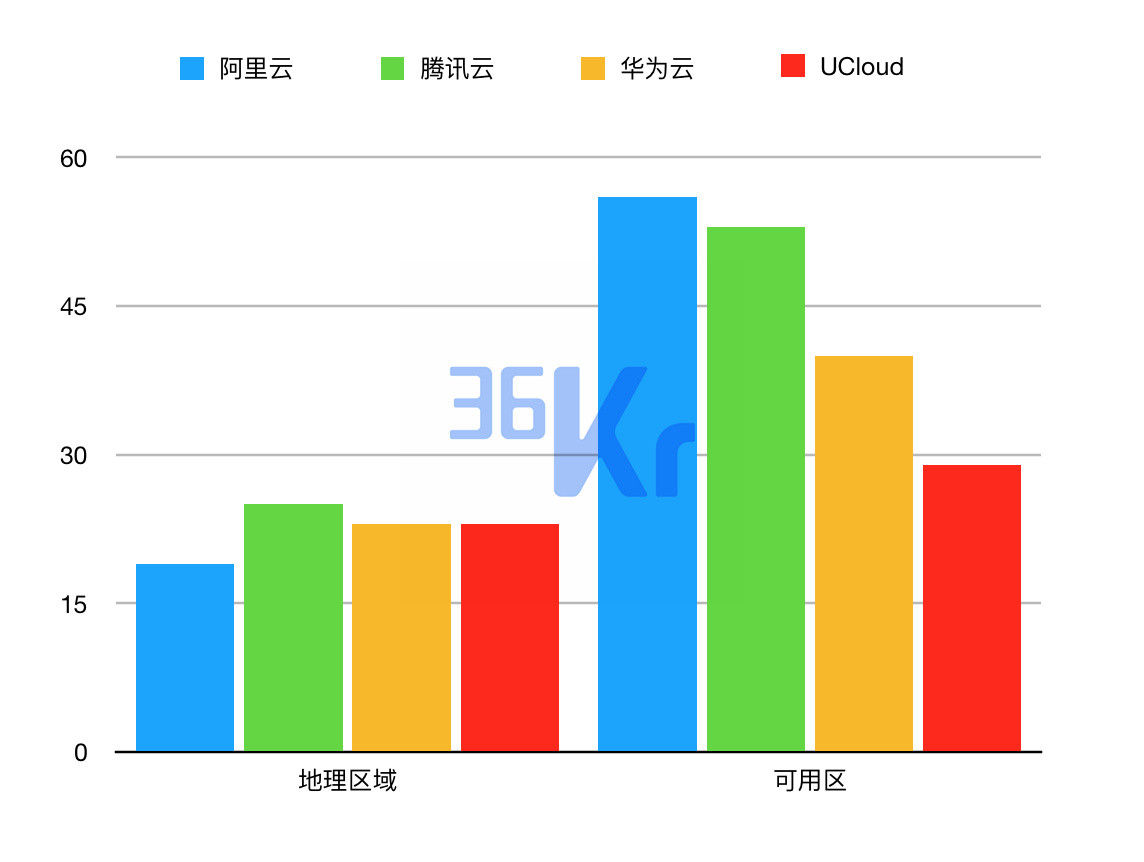

因此,这些厂商必须在海外各地建立专门的数据节点,这就衍生了两个概念:地理区域(Region)与可用区(Availability Zone,AZ)。其中,一个地理区域(比如北美、欧洲)一般由多个可用区(比如华盛顿、爱尔兰、首尔)组成,而一个可用区(AZ)一般由多个数据节点组成。

AZ 数量的多少,一定程度上反应了公有云厂商的出海能力。UCloud COO 华琨就对36氪表示,海外市场要想做好,必须够快,这个“快”就体现在 AZ 与数据节点的开设上。

“数据节点相当于一个个海外的驿站。现在游戏厂商往东南亚出海,手机厂商往非洲、俄罗斯走,所以我们越快部署驿站,客户就能越快用起来。”华琨说。据 UCloud 官方数据,其海外业务在 2016 年-2018 年的年复合增长率达 82.41%,这部分营收在2018 年达到 1.2 亿元,占公司总营收 10%。

在海外铺节点的好处,还在于提升公有云厂商的资源利用效率。

由于可用区与可用区之间在供电、供网等设计上是相互独立的,这样当一个可用区出现问题时就不会影响其余可用区。打个比方,当一个驿站失火漏水了,驿站老板可以立刻把客户迁移到其他驿站。

另外,一个区域内的可用区之间通过高速网络连接,用户可以根据距离位置、资源空闲率等因素选择适合的可用区,保证数据访问有很低的延时。

“Chope的测试环境在北京,产品团队在新加坡,需要能用一个公有云账号登陆不同区域的节点,这就要求厂商有足够的可用区数量。”赵鹏飞说。

根据 36 氪统计,目前在可用区数量上,阿里云居首位,拥有56 个可用区;腾讯云紧随其后,有 53 个可用区。今年 5 月,腾讯云运维中心总负责人徐勇州也表达了对建设数据中心的急迫,他称腾讯云将在 3-4 个月内,还要在全球范围内再开 7 个数据中心。

国内主流公有云厂商的区域、可用区数量对比。制图:36 氪

买/租服务器、建数据中心、招工程师……几乎是所有厂商都认定了公有云是个烧钱的生意。阿里巴巴今年 Q3 财报提到,在过去十年,阿里巴巴对阿里云累计投入超过430亿元。

不过,这些出海的公有云厂商,想做的已不仅仅是卖云计算资源。在BAT 等头部玩家眼中,公有云可以被当作 To B 业务商业化的重要窗口,这一点极为重要。

2017 年,阿里巴巴宣布控股东南亚*电商平台 Lazada,前淘宝行业平台总监杨润华从杭州搬来新加坡,出任 Lazada的首席产品官,他的一项重要工作,就是将 Lazada 的系统迁移至阿里巴巴的技术体系。

“我们以 Lazada 为蓝本,优化了阿里巴巴中台对海外提供的数字产品。”杨润华对 36 氪介绍到。这里提到的“中台”主要包括两层,底层是阿里云提供的云存储、转码、CDN加速等技术,上层是包括直播、个性化推荐、图片搜索等电商场景的应用。

举个例子,经历多年双十一的磨炼,支持数据高并发是阿里云的优势之一,通过云迁移的方式,阿里巴巴得以将这部分优势迅速打包输出。在今年 3 月 Lazada 的七周年大促中,杨润华带领团队在印尼举办了一场跨六国的音乐会直播,当中的并发量(同时在线人数,不是总人数)达到 3 万人次。

今年 3 月,Lazada 在七周年大促活动中请来了英国歌手Dua Lipa,举行了跨七国的电商 APP 直播活动。

“我们准备了 20 万人次的并发规模,这是东南亚首次有电商APP实现跨市场同步直播。”杨润华说。除了 Lazada 以外,通过阿里云出海策略的推进,阿里巴巴的中台体系还将落地至南亚电商平台Daraz、土耳其电商平台 Trendyol 等公司。

把国内优势业务与技术模块打包,再通过公有云整合输出到海外,这套打法正在被越来越多的国内公有云厂商采用。

如同电商之于阿里,游戏之于腾讯,在腾讯云的出海中,其云服务也根据游戏行业特性提供产品应用。腾讯云国际业务副总经理王毅就曾表示,游戏有对语音聊天、渲染、网络、实时性等要求,腾讯云产品可以打包给客户去用。

对于客户来说,直接采购“云+应用”省去了重复造车轮的步骤;对于厂商自身,公有云出海连带打通了业务出海的渠道,一定程度上,把技术与产品打包卖出海外,也能弥补云服务出海所需的庞大开支。

公有云厂商的“烧钱”还将持续相当一段时间,阿里云虽将年营收做到 200 亿元,但尚未盈利;腾讯云掌舵人汤道生在上个月接受 36 氪采访时表示,腾讯云仍在高速扩张阶段,短期的盈亏并不是问题;

不过这并不意味着这些厂商没有能力实现盈利,以阿里云、腾讯云现在的体量来看,砍掉一些数据中心和人员开支,实现盈利并非不可能,但这与他们追求高增长的目标相违背。阿里云智能战略与市场部总经理郭继军就曾表示:阿里云今天要想盈利的话,可能就没有办法增长。

“阿里云什么时候实现盈利,实际上与国内云的转化市场密切相关,只有达到一定规模,云服务才能真正获利。”郭继军对 36 氪说。

至于确切的盈利节点,国内的公有云厂商都无法给出时间表,一个可以参考的周期是:2004年成立的亚马逊AWS ,到 2015 年才首次公布盈利,国内的厂商要花多久?没人能说得准。

21223起

融资事件

4435.76亿元

融资总金额

11658家

企业

3219家

涉及机构

512起

上市事件

6.30万亿元

A股总市值