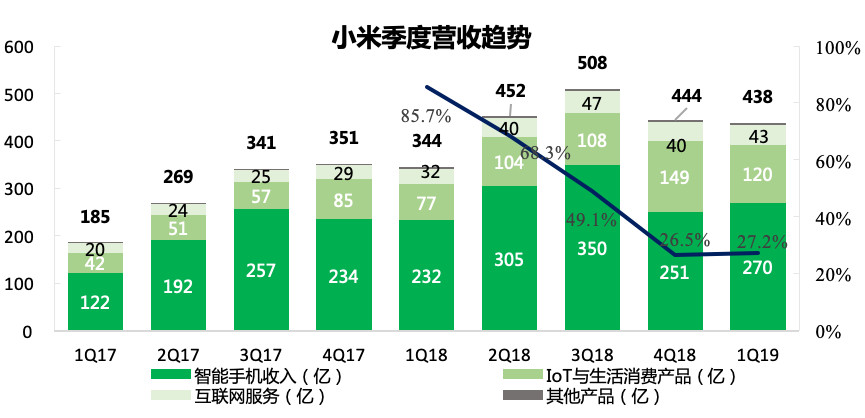

小米于20日发布2019年*季度财报,数据显示,小米集团总营收达到438亿元,同比增长27.2%,同比增速在经历了连续几个季度的下降之后,再次回归加速期;营业利润36.1亿元,同比增长7.4%;净利润31.9亿元,去年同期为亏损70.3亿元。

数据来源:小米(截至2019年5月20日)

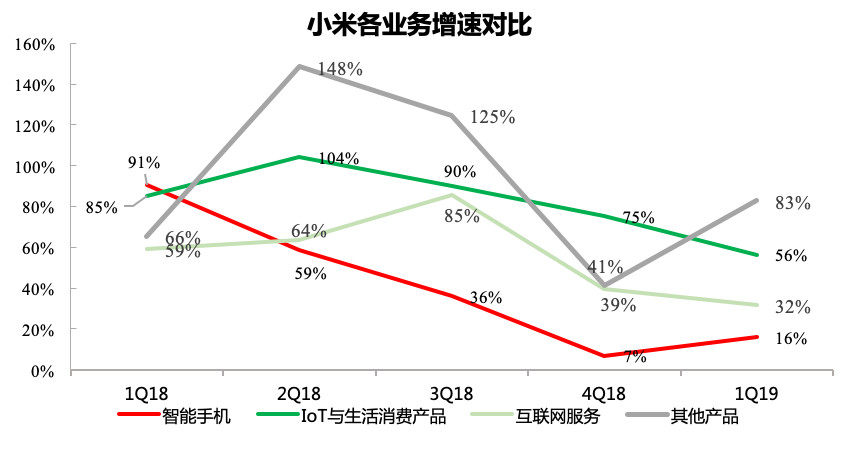

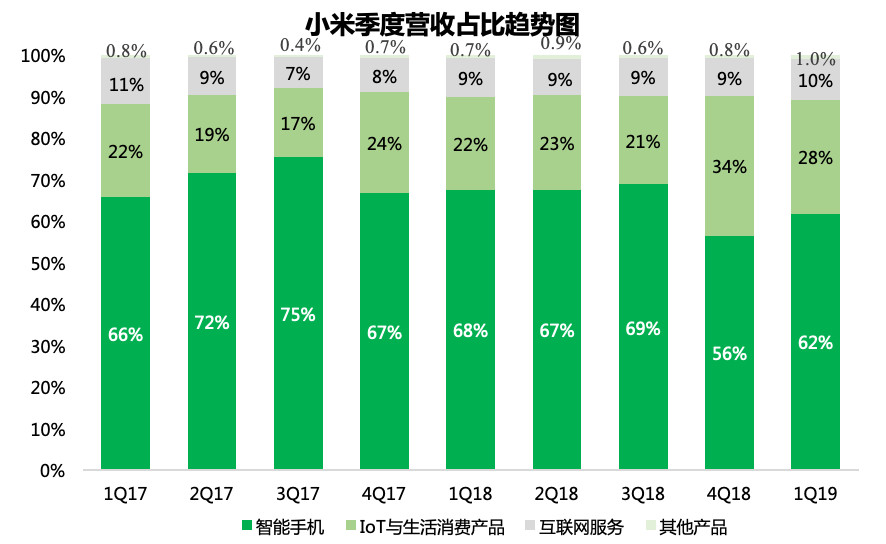

营收方面,占比*的(Q1营收占比61.7%)智能手机业务同比增速回升至16.2%,这是该业务连续几个季度落入下滑区间之后首次回归加速增长的轨道,也是带动总营收加速上扬的最主要原因。2018年该业务营收增速分别为91%、59%、36%、7%。

数据来源:小米(截至2019年3月19日)

2018年,小米手机业务曾遭遇阵痛。“宏观经济增速放缓”以及“智能手机换机潮的消退”使得手机行业的竞争加剧,手机业务收入增速不断下滑。在这样的背景下,小米在第四季度大胆的开启了2018年末的转型之战,调整其手机业务的产品结构,提高中高端产品占比,主动按下红米产品发布的暂停键。

战略转型的决策也在一定程度上影响了小米的手机业务收入。2018年全年,小米一共发布15款手机,第四季度仅有两款,即试水高端市场的商务旗舰机Mix3和小米Play,用起价3299元的 Mix 3取代了可凭借低价迅速放量的红米产品,造成四季度国内市场手机出货量的下降,直接导致该季度手机业务收入增速由第三季度的36.1%降至7.0%冰点。

经过2018年一系列尝试后,今年1月份起,小米正式启动“手机+AIoT”双引擎战略,手机业务将红米与小米正式进行品牌拆分,并立即发布红米Redmi Note7和小米9,并在春节之后启动三次组织架构调整,强化技术基因。小米用组合拳式的变化,向市场展示全集团的行动力。

图片来源:小米(截至2019年5月19日)

值得欣慰的是,小米的转型之战似乎已经开始奏效。此次手机业务收入同比增速重回15%以上或许表明该业务正在从转型的阵痛期中逐步复苏。

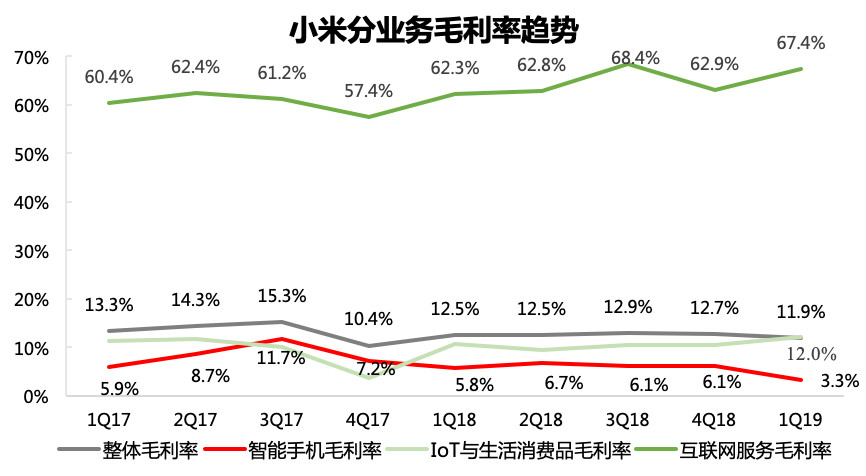

然而,正是由于转型的必须性,我们看到小米也正在牺牲部分利润,以达到更好的销售效果并为接下来的战略重点做准备,受此影响,小米智能手机业务毛利率由上季度的6.1%下降至3.3%,成为拖累集团总体毛利率下降的最主要因素,管理层表示,此次手机业务毛利率的下降主要是由于海外市场旧型号手机为清理库存进行促销而导致的,属于暂时性影响。

庆幸的是,IoT业务和互联网服务业务毛利率的提高在一定程度上弥补了因智能手机业务毛利率下降而带来的消极影响。

接下来的考验在于小米究竟能不能在提价的前提下保证销量的持续增长,这是小米手机业务后续几个季度需要解答的*疑问。

自今年1月份正式启动“手机+AIoT”双引擎战略之后,小米一直不断的在多个方面为AIoT业务铺路。

投入方面,小米宣布5年投入超过100亿All in AIoT,彰显其对AI 及 IoT的双重重视,也显现了小米对科技创新大力投入的决心。

架构方面,任命崔宝秋为集团副总裁、集团技术委员会主席,新成立人工智能部、云平台部、大数据部。成立AIoT 战略委员会,隶属于集团技术委员会,负责促进AIoT 相关业务和技术部门的协同,推动战略落地执行。

目前来说,5年投入100亿最可能是先在AI部门进行。成立AIoT战略委员会,由过去IOT部门的总经理担任该战略委员会主席,说明小米对AI 赋能IoT业务的强烈期盼。

平台方面,截至2019年3月底,剔除手机和笔记本电脑,小米IoT平台已连接的IoT设备达到了1.71亿台,同比70%,环比13.7%;约有超过260万人,拥有5个以上的小米IoT设备。

智能家电方面,截至2019年3月31日,小爱音箱累计出货量已经突破了1000万台,根据数据统计机构Canalys公布的数据显示,截至2018年第四季度,小米智能音箱出货量位居国内第二位。

除此之外,2018年12月和今年3月,小米相继发布米家互联网洗烘一体机(10kg售价2499元)和Redmi全自动波轮洗衣机(8kg售价799元),进一步扩充在家电品类上的布局。2019年4月,又发布了壁画电视、小米全面屏电视和米家互联网立式空调C1,不断提升大家电的产品多样化,为用户提供更具创新性的设计和更智能的体验。

截至今年4月,小米又陆续推出了米家智能门锁、小米无线充电宝、照片打印机、小米无线车充、小米蓝牙耳机Air等一系列IoT设备。

预计,品类的扩张加上同品类选择性的增加增加将有助于IoT业务收入的进一步提升。

目前,IoT业务是小米的第二大收入贡献来源地。财报显示,截至2019年*季度,IoT与生活消费产品对总营收的贡献达到27.5%,虽然较上季度的占比33.6%有所回落,但仍然录得了2017年以来的第二高,充分显现了IoT业务对小米的重要性。

数据来源:小米(截至2019年5月20日)

营收方面,季节性因素是影响IoT业务*季度的表现的主要原因,但是同比增速依然较为强劲。财务报表数据显示,2019年*季度,IoT与生活消费产品业务营收达到120亿元,同比增长56.5%,环比下降19%。由于四季度的促销力度较大,通常来说四季度是电商行业的旺季,为此一季度环比增速下降实数正常。同时,IoT业务56.5%的同比增速仅次于其他产品的营收增速83%,也显现出了Iot业务对集团总营收的带动作用。

财报数据显示,2019年*季度,小米互联网服务业务收入录得43亿元。坏消息在于,同比增速由上季度的39.3%下降至31.8%。好消息在于,互联网服务业务毛利率由上季度的62.9%提升至67.4%,仅次于3Q18的*高位68.4%;营收占比由去年同期的9.4%和上季度的9.1%,提升至9.7%。

数据来源:小米(截至2019年3月19日)

事实上,互联网服务业务是拉动小米盈利能力最重要的推动力。

• 首先,远高于其他业务的毛利率水平给了小米更多的想象空间。

• 其次,拥有更高毛利业务,其营收占比不断提高,意味着公司整体盈利能力的不断改善。

本季度,小米不止让我们看到了互联网服务业务在以上两点的优势,还让我们看到了该业务毛利率还有进一步提高的空间。回顾历史数据可知,自2017年*季度以来,互联网服务业务毛利率已经由60.4%提高至67.4%,增长7个百分点,如果该业务毛利率还可以持续增加,意味着其盈利能力还能提高。

除了盈利能力的改善,小米互联网服务的营收规模也还有继续扩大的基础,其中,*的可能性来自两个方面,首先是海外互联网服务,其次是互联网服务的多样化。

就海外互联网服务而言,去年IPO之后,小米曾进行组织架构调整,成立四个互联网部门,同时又在本季度成立互联网五部,专门拓展海外互联网业务,加快海外互联网服务变现的步伐。目前,在小米已经取得市场份额*的印度市场,小米正在尝试通过Mi Video、Mi Music、Mi Credit等内容、金融服务完成互联网服务变现。上季度的数据显示,海外互联网服务收入占总互联网收入的比重仅为6.3%,随着小米逐步加快海外互联网服务变现的速度,预计来自海外市场的互联网服务收入将进一步增加,占比有望继续扩大;

就互联网服务多样化而言,小米广告、游戏业务很大一部分均建立在智能手机获客的基础上,相比之下,有品电商、小米金融的独立获客能力更强。从去年第三季度开始,小米开始出现来自中国智能手机广告及游戏之外的互联网收入,并且收入占比呈上升扩大趋势。2019年*季度,剔除中国手机广告及游戏收入之后,小米其他互联网收入,同比增长167.3%,占*季度互联网收入的31.8%。这些收入来自于电视互联网服务,海外互联网服务,有品电商,及互联网金融服务。这意味着,小米的互联网服务收入正在呈现出多样化的趋势,而这也有利于互联网服务收入规模的扩大。

上市后,小米给大家讲述了一个“低毛利硬件获客”+“高毛利互联网赚钱”的美妙蓝图。可以看到,在“高毛利互联网赚钱”这个部分,小米的脚步算的上是稳扎稳打。持续走高的毛利率,不断扩大的营收占比,加上一直扩张的营收来源,小米互联网服务业务的想象空间正在得到三重加持。

国际化一直是小米的战略重点之一。2019年*季度,小米国际收入168亿元人民币,同比增长34.7%,占总营收的比重达到38%,表明国际业务已经成为了足以影响小米总体业绩表现的重要因素。

本季度,小米在重点市场的成绩依旧亮眼。根据小米的披露,小米在印度的智能手机市场份额,已经连续第七个季度位列*。除此之外,小米在全球40多个国家和地区的手机市场中,都进入了前五名。

除了印度市场的亮眼表现,小米在西欧市场表现也可圈可点,2019年*季度,小米智能手机在西欧市场的出货量同比增长115 %,市场份额位列第四。小米曾表示,西欧市场会是其今年国际化的重点核心。

此外,本季度小米还将业务扩张至非洲和拉丁美洲,通过和非洲的电商平台Jumia签署合作协议,推动其智能手机在非洲的渗透。

小米也在积极建设和扩展海外的新零售网络,截至2019年3月31日,海外小米之家授权店共计480家,同比增长93.5%,其中印度有79家。

上季度,雷军在致投资人和小米的信中提到:“今天,我们已身处5G春天来临的前夜。在5G时代全球智能手机市场的新换机潮将给我们带来巨大的机会。小米持续在创新、品质、交付方面夯实基础,以及逐年⼤幅增加的研发投⼊,也为在5G时代赢得新的爆发做好了准备。”

事实上,5G是*一个看起来可以成为影响智能手机行业未来竞争格局的可预见变量。很多厂家都一直在筹备5G手机,以便抢占先机,比如华为的mate X以及三星的Galaxy Fold。而在这方面小米也没有落后,5月2日小米也发布了其*款5G手机——Mix3 5G版,率先为欧洲用户提供5G体验。

小米发布MIX3 5G版

图片来源:微博(截至2019年5月19日)

为了能在5G到来之前就抢占优势,小米一直在积极布局。最新公布的财务数据显示,Q1-Q4小米的研发费用不断提高,全年研发支出57.8亿,较2017年的31.5亿同比增长83.4%。但就第四季度来看,小米研发费用同比增长71.1%,环比增长49.5%,研发费用率(研发费用/总营收)由去年3.2%提高至3.8%,是三大费用中增长最快项目(其中,销售费用同比增长31.5%,管理费用同比增长35.9%)。

数据来源:小米(截至2019年3月19日)

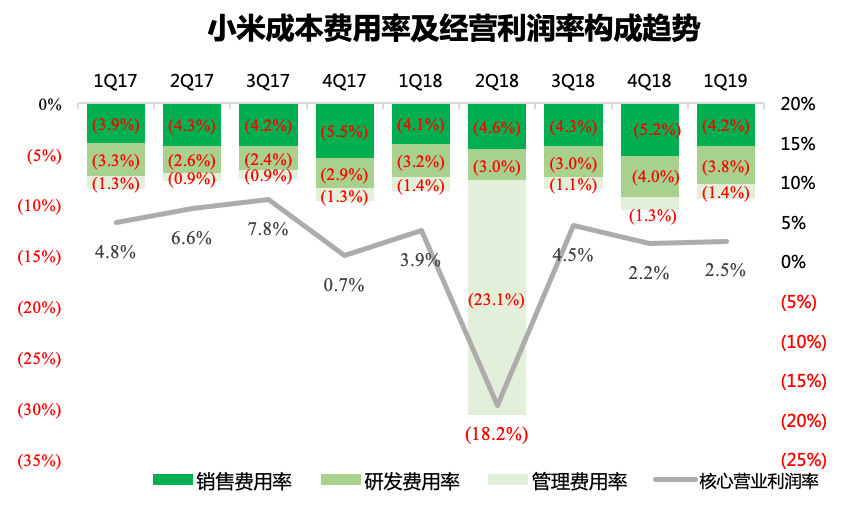

“创新决定了我们会飞多高”,这是雷军经常提起的一句话创新背后则是企业的研发力,小米内部人士也透露,小米将会继续增加研发投入。预期,在宏观竞争环境更加激烈的背景下,小米的研发费用率将继续走高,经营利润率将面临更大的挑战,这也是小米核心经营利润率<(毛利率+三费)/总营收>由去年同期的3.9%下降至本季度2.5%的主要原因之一。

然而,观察一季度的数据我们看到,小米核心经营利润率较上季度有所改善,这主要是由于销售费用率下降而推动的,这表明在转型期,小米虽然正在缩减开支,但却没有缩减在研发上的支出,也从侧面印证了小米在创新驱动上的迫切愿景。

此外,销售费用率的下降也展现了小米品牌效应的提高。

面对宏观经济放缓和智能手机增量红利消退的大背景,小米承担的压力不可谓不大。但通过品牌分拆、架构调整、战略升级等一系列调整组合拳,小米正在调整自己的脚步。通过一季度的数据我们可以看到,小米的转型之路初见成效,手机业务有所复苏,经营利润率正在改善。

尽管受到促销的影响,手机业务毛利率有所下降,进而拖累集团总体毛利率水平,但是互联网服务业务收入的增加、互联网服务业务毛利率的提高以及互联网业务收入占总营收比重的提升为小米带来了更多的远景想象空间。

随着5G的临近,小米在创新和研发上的前期投入或许能帮助小米在未来收获另一部分优势。小米的AIoT战略致力于是要把家居、家电智能化、关联化,而这与5G“万物互联”的基础理念不谋而合,这意味着,小米是5G到来之前少有的在智能家居领域布局的玩家之一。

在5G到来的黎明前夕,激烈的竞争环境和低迷的经济走势均迫使小米开启转型之战,尽管过程中必然会充满艰辛,但至少现在看来,正在转型中的小米还是收获到了一些积极的信号。

21227起

融资事件

4358.73亿元

融资总金额

11659家

企业

3214家

涉及机构

510起

上市事件

107.77亿元

A股总市值