一锤定音!

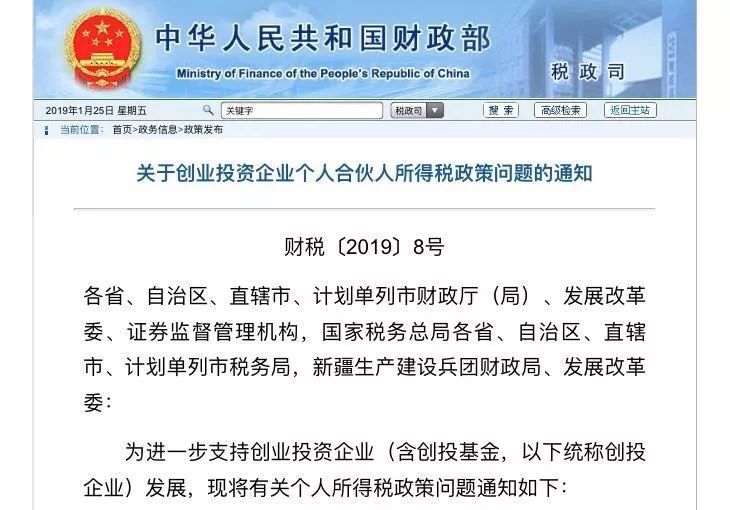

1月24日,财政部、税务总局、发展改革委以及证监会联合发布《关于创业投资企业个人合伙人所得税政策问题的通知》,牵动整个创投行业的税收问题终于尘埃落定。

根据执行方案,创投企业在缴税时有两种核算方式:

1、创投企业选择按单一投资基金核算的,其个人合伙人从该基金应分得的股权转让所得和股息红利所得,按照20%税率计算缴纳个人所得税;2、创投企业选择按年度所得整体核算的,其个人合伙人应从创投企业取得的所得,按照“经营所得”项目、5%-35%的超额累进税率计算缴纳个人所得税。

这一结果,令创投人百感交集。前海股权投资基金(有限合伙)首席执行合伙人、前海方舟资产管理有限公司董事长靳海涛曾感慨,创投在某些人眼里是自身赚大钱的,给国家贡献过税收不够,这是错误看法,但是很多人是这么想的。对此,他曾严正告诫,没有创投就没有新兴产业的迅猛发展和传统产业的转型升级,就没有中国经济的未来,所有人都应该清楚。

如今,随着四部委联合发布通知,这颗悬着的心终于落地。新规执行期限为2019年1月1日起至2023年12月31日止,换言之五年不变。这算是春节前夕给予创投行业切切实实的“红包”:以后没有税收问题上的忧虑,大家可以一心一意埋头做投资了。

尘埃落定:

个人LP税率确定为20%,5年不变

创投企业应该交多少税?根据通知,创投企业可选择两种核算方式来计算税额:选择按单一投资基金核算或者按创投企业年度所得整体核算两种方式之一。

具体方式为:

第一,选择按单一投资基金核算,则其个人合伙人从该基金应分得的股权转让所得和股息红利所得,按照20%税率计算缴纳个人所得税。

第二,选择按创投企业年度所得整体核算,则其个人合伙人应从创投企业取得的所得,按照“经营所得”项目、5%-35%的超额累进税率计算缴纳个人所得税。

至此,个人LP税率问题终于清楚。2018年8月,深圳国税局对创投基金进行稽查,要求个人投资者按照5-35%缴税,一度引发争论。当时有消息称,过去地方政府就“合伙企业转让股权收入分配给自然人有限合伙人”征收20%个人所得税的方式应被纠正,按照个体工商户的标准征收累进税,最高税率达35%。如今,一切已成过往。

本通知执行期限为2019年1月1日起至2023年12月31日止。对于五年期限,此前有投资人表示,希望能够延长一点,最好10年期限。毕竟对于创投机构来讲,一支基金的存续期一般在10年左右,如果是5年,离开退出期还有一段时间,这期间还是有很大的不确定性

而在具体操作上,这里还一些概念需要创投企业理解清楚。

问题1:按单一投资基金怎么算?

根据通知,所谓“单一投资基金核算”,是指单一投资基金(包括不以基金名义设立的创投企业)在一个纳税年度内从不同创业投资项目取得的股权转让所得和股息红利所得按下述方法分别核算纳税:

1、股权转让所得。单个投资项目的股权转让所得,按年度股权转让收入扣除对应股权原值和转让环节合理费用后的余额计算,股权原值和转让环节合理费用的确定方法,参照股权转让所得个人所得税有关政策规定执行;单一投资基金的股权转让所得,按一个纳税年度内不同投资项目的所得和损失相互抵减后的余额计算,余额大于或等于零的,即确认为该基金的年度股权转让所得;余额小于零的,该基金年度股权转让所得按零计算且不能跨年结转。

个人合伙人按照其应从基金年度股权转让所得中分得的份额计算其应纳税额,并由创投企业在次年3月31日前代扣代缴个人所得税。

需要补充的是,如符合《财政部税务总局关于创业投资企业和天使投资个人有关税收政策的通知》(财税〔2018〕55号)规定条件的,创投企业个人合伙人可以按照被转让项目对应投资额的70%抵扣其应从基金年度股权转让所得中分得的份额后再计算其应纳税额,当期不足抵扣的,不得向以后年度结转。

2、股息红利所得。单一投资基金的股息红利所得,以其来源于所投资项目分配的股息、红利收入以及其他固定收益类证券等收入的全额计算。

其中,个人合伙人按照其应从基金股息红利所得中分得的份额计算其应纳税额,并由创投企业按次代扣代缴个人所得税。

除前述可以扣除的成本、费用之外,单一投资基金发生的包括投资基金管理人的管理费和业绩报酬在内的其他支出,不得在核算时扣除。

需要创投企业注意的是,本条规定的单一投资基金核算方法仅适用于计算创投企业个人合伙人的应纳税额。

问题2:按创投企业年度所得整体怎么算?

根据通知,创投企业年度所得整体核算,是指将创投企业以每一纳税年度的收入总额减除成本、费用以及损失后,计算应分配给个人合伙人的所得。

如符合《财政部税务总局关于创业投资企业和天使投资个人有关税收政策的通知》(财税〔2018〕55号)规定条件的,创投企业个人合伙人可以按照被转让项目对应投资额的70%抵扣其可以从创投企业应分得的经营所得后再计算其应纳税额。年度核算亏损的,准予按有关规定向以后年度结转。

按照“经营所得”项目计税的个人合伙人,没有综合所得的,可依法减除基本减除费用、专项扣除、专项附加扣除以及国务院确定的其他扣除。从多处取得经营所得的,应汇总计算个人所得税,只减除一次上述费用和扣除。

值得一提的是,创投企业选择按单一投资基金核算或按创投企业年度所得整体核算后,3年内不能变更。

此外,创投企业选择按单一投资基金核算的,应当在按照本通知第一条规定完成备案的30日内,向主管税务机关进行核算方式备案;未按规定备案的,视同选择按创投企业年度所得整体核算。2019年1月1日前已经完成备案的创投企业,选择按单一投资基金核算的,应当在2019年3月1日前向主管税务机关进行核算方式备案。创投企业选择一种核算方式满3年需要调整的,应当在满3年的次年1月31日前,重新向主管税务机关备案。