背景导读

根据清科研究中心《2018中国动漫市场投融资分析报告》,2017年中国动漫行业产值达到1500亿元人民币,占整个文娱产业总产值的比例接近24%,从“二次元”到“泛二次元”,“动漫”已然突破小众界限,成为文娱产业的重要组成部分。

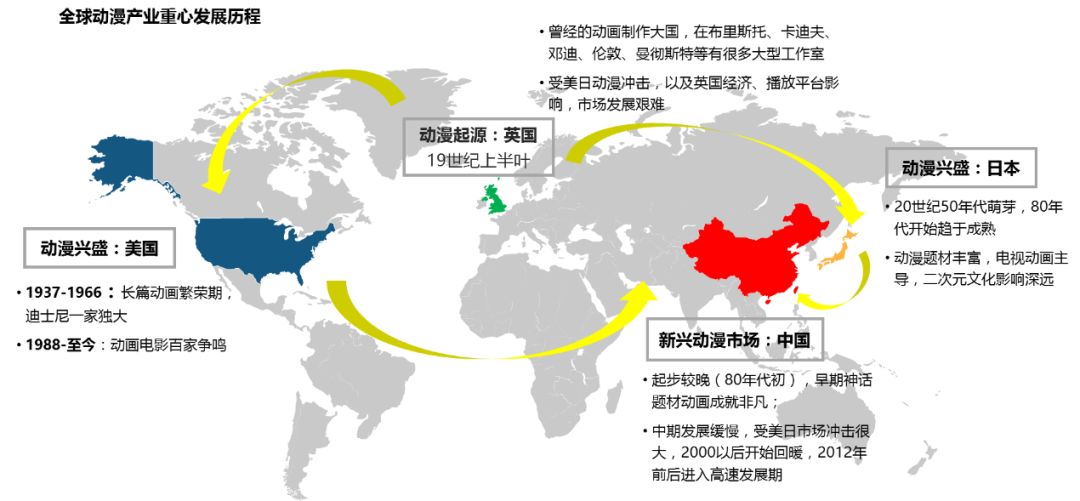

动漫发源于英国,相继兴盛于美国和日本。2012年以后,随着漫画形式兴起、国内动漫企业剧增,以及国家政策对于原创动漫的支持,国产动漫产业开始兴盛,进入高速发展期,涌现了腾讯动漫、奥飞动漫等一批有代表性的动漫企业,也不乏《全职高手》、《秦时明月》、《镇魂街》、《十万个冷笑话》等成功的国漫IP。但从整个动漫产业链来看,受泛娱乐产业发展带动,国内各类动漫作品的发行、推广平台发展迅速,但动漫核心的上游内容研发水平仍有待提升,广阔的下游衍生品市场仍处于初级发展阶段,目前主要以动漫玩具为主,尚未形成完整产业链,更是缺少像美国迪士尼、孩之宝,日本南梦宫万代和世嘉这样的衍生品巨头。

动漫制作具有投入高、周期长、回报不定等特点,而且按照国际惯例,下游衍生产品往往是动漫产业盈利最丰厚的环节,但受前端内容研发及营销环节不畅通影响,国内动漫衍生产品开发利润低,企业投资积极性不好,行业整体投资热度也始终不高。但考虑到动漫核心用户多为90后、95后、00后,具有更显著的年轻化特征,随着核心消费群体的崛起,国内动漫市场潜在发展空间仍然较大。未来,围绕原创内容和IP版权资源争夺,动漫内容开发将成为企业及资本分割的下一块蛋糕,动漫衍生品市场也将迎来更大的发展契机。

继美国和日本之后,中国有望成为全球动漫产业转移的下一个重心

狭义的动漫,即动画和漫画的合称。其中,动画集合了绘画、漫画、电影、数字媒体、摄影、音乐、文学等众多艺术表现形式,漫画则是用简单而夸张的手法,来描述生活或时事的图画。广义的动漫,包含漫画图书、报刊、动画电影、音像制品、舞台剧等多种产品,也包含动漫相关的服装、玩具、食品等周边衍生领域,业界常用“泛二次元”来指代。

动漫于19世纪上半叶发源于英国,而后相继兴盛于美国和日本。中国动漫市场萌芽较晚,起步于20世纪80年代初,发展初期以中国神话为主要题材,以《大闹天宫》(1961年出品)为代表的早期动画电影成就非凡,1983年在法国影院公映取得巨大成功,随后发行数十个国家,创下上亿票房,震惊国际动画界。1978年以后,受美日成熟的动漫作品涌入和中国动画市场发展模式限制的影响,中国动漫市场进入长久的缓慢发展期,与美日差距也不断拉大。2012年以后,随着漫画形式兴起、国内动漫企业剧增、国家政策对于原创动漫的支持以及资本的关注,国产动漫开始兴盛,进入高速发展期。

图 1 全球动漫产业重心发展历程

◆美国动漫:美国动漫产业起步较早,1937年后进入以“迪士尼”为代表的动漫繁荣期,塑造了米老鼠、白雪公主、小熊维尼等很多经典的IP形象,此后以迪士尼为代表的二维动画电影成为美国动漫市场主流。80年代末以后,美国电脑制作技术*全球,开始专注于动画电影,强调长线运营,从IP开发—动画电影制作—电影发行—衍生产业发展,美国动画电影的产业链和商业模式已经十分成熟,代表企业有迪士尼、漫威、DC、梦工场、福克斯、环球、华纳、索尼等。目前,美国动画电影市场集中度较高,迪士尼已先后收购皮克斯、漫威、卢卡斯,并正在与康卡斯特争夺收购福克斯,迪士尼对动漫及动画电影市场的垄断之势似已渐成。

◆日本动漫:日本动漫萌芽于20世纪50年代,手冢治虫引领早期杰出漫画家开启了日本漫画时代;70年代以后,日本动漫逐渐以电视动画为主导,同时以宫崎骏为代表的动画电影也取得了巨大成功。日本动漫作品制作精良,注重故事性、深度及内容多元化,面向全年龄层,同时强调产业链流水作业以保障产量。此外,日本动漫文化浓厚,擅长ACGN联动发展,二次元文化影响深远。日本动漫企业强手如林,代表企业有MAD HOUSE东映动画、BONES(骨头社)、京都动画、StudioPierrot等。

2017年国内动漫产业产值突破1500亿元,但下游衍生品市场发展明显不足

2017年8月,国务院发布《关于进一步扩大和升级信息消费持续释放内需潜力的指导意见》,提出要“拓展数字影音、动漫游戏、网络文学等数字文化内容,刺激消费”。2017年2月,文化部发布《“十三五”时期文化发展改革规划》,提出“经国务院有关部门认定的动漫企业自主开发、生产动漫直接产品,确需进口的商品,可享受免征进口关税及进口环节增值税的政策”。

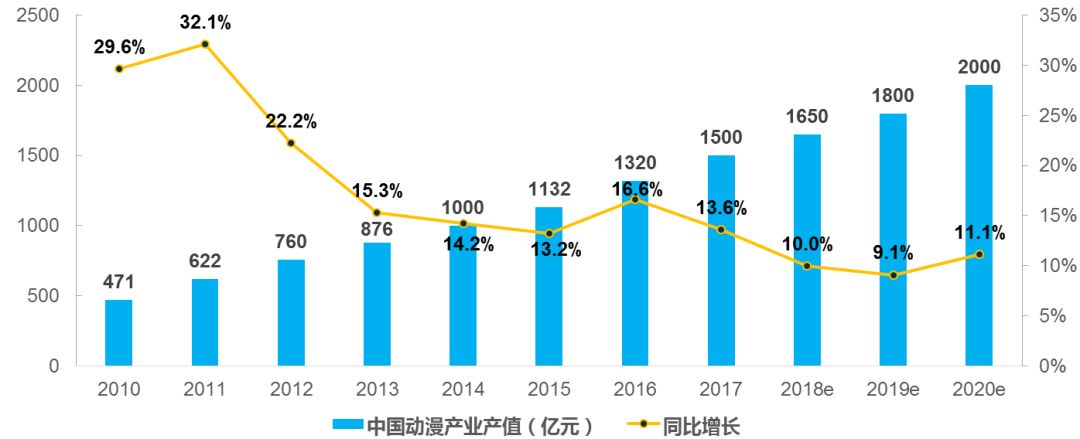

与此同时,在互联网红利和资本的双重驱动下,国内文化消费和内容消费市场迅速发展,中国动漫产业飞速发展,在互联网和文化产业中的占比也稳步提升。根据清科研究中心《2018中国动漫市场投融资分析报告》,2017年,中国动漫行业产值达到1500亿元人民币,占整个文娱产业总产值的比例接近24%。近年来,受政府对动画“去产能”的宏观调控和市场对优质动漫内容需求的影响,动漫市场逐渐从依赖政府补贴以量取胜的增长模式,转向以追求优质内容为核心的质量取胜模式,市场增速有所下滑。但是,随着优质原创动漫市场以及90后、95后、00后等核心动漫消费人群的崛起,中国动漫产业也将迎来黄金发展期,预计2020年有望突破2000亿元人民币产值。

图 2 2010-2020年中国动漫产业产值及增长情况

来源:清科研究中心根据公开资料整理

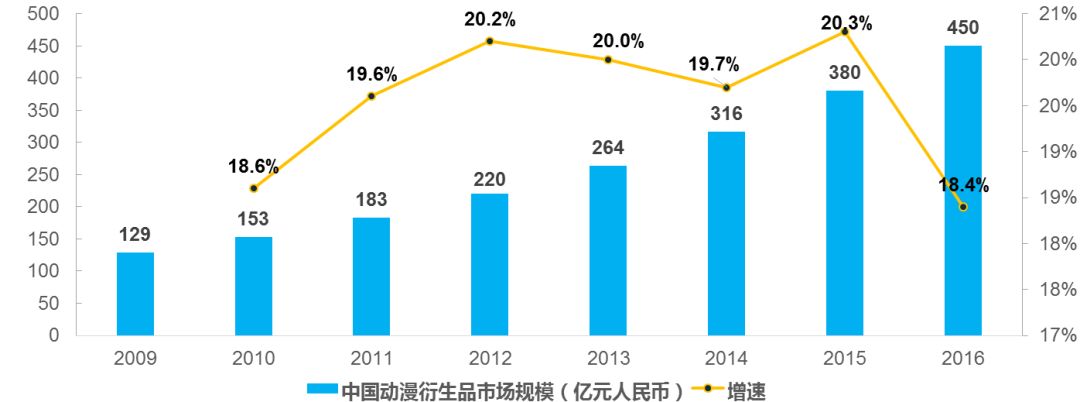

与此同时,随着动漫IP化运营日益显著以及用户泛娱乐内容消费习惯的养成,中国动漫衍生品市场也取得了显著发展。2009-2016年,中国动漫衍生品市场规模增长2.5倍,2016年达到450亿元人民币,年均增长速度接近20%。参考美国、日本、韩国等成熟动漫市场,动漫产业70%以上的利润是通过动漫衍生品研发、销售以及动漫形象授权等实现的。

图 3 2010-2016年中国动漫衍生品市场规模及增长情况

来源:清科研究中心根据公开资料整理

根据清科研究中心《2018中国动漫市场投融资分析报告》,整体来说,中国动漫衍生品市场仍处于初级发展阶段,目前以动漫玩具为主,尚未形成完整产业链,也缺少像美国迪士尼、孩之宝,日本南梦宫万代和世嘉这样的衍生品巨头,但受泛二次元用户增加及年轻化特征影响,未来发展空间仍十分广阔。

腾讯动漫VS奥飞娱乐,谁最有可能成为中国版“迪士尼”?

根据清科研究中心《2018中国动漫市场投融资分析报告》,国内动漫产业链呈现上游自研水平有待提升、中游发展迅速、下游衍生品市场发展不足的显著特点。

图 4 国内动漫产业链图景

◆ 上游:内容生产环节,主要是各类动画制作室、漫画工作室、个人漫画家,比较有代表性的有动画制作工作室—玄米科技、绘梦动画、视美动画,漫画工作室—幕星社、a-soul、夏天岛等。

◆ 中游:主要是各类动漫作品的发行、推广平台,包括A站、B站、腾讯视频、爱奇艺等视频网站,以及有妖气,动漫之家、腾讯动漫等网络漫画平台。

◆ 下游:广阔的动漫衍生品市场,主要包括动漫游戏、玩具、出版物,以及cosplay、同人创作等二次元文化等。

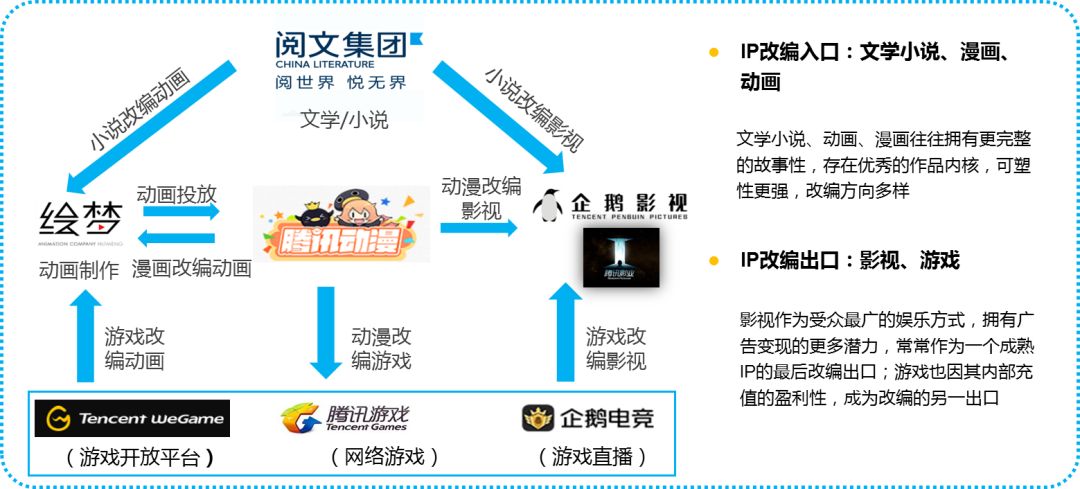

腾讯动漫:腾讯动漫平台于2012年3月推出,目前已布局PC站、移动客户端、H5、QQ动漫、腾讯新闻客户端等产品线,目前腾讯动漫是国内三大动漫娱乐平台之一,月活跃用户超过2000万人,在2018年8月15日福布斯中国创新峰会上,腾讯动漫是国内*一家登上2018中国50家*创新力企业创新榜的动漫企业。此外,依托强大的流量入口和整合运营能力,腾讯动漫、绘梦、阅文集团、腾讯游戏、企鹅影视、腾讯影业、企鹅电竞等共同组成腾讯互动娱乐事业群的泛娱乐业务矩阵,覆盖动画、漫画、文学、游戏、影视、电竞等领域。

图 5 腾讯泛娱乐产业生态——文学、动画、漫画、游戏、影视、电竞等

奥飞动漫:奥飞动漫成立于1993年,是国内*的动漫玩具制造商,动漫玩具营业收入占比超过公司总营收的50%。2008年上市之后,奥飞动漫积极布局产业链中上游,投资优质内容公司,出品以低幼向电视动画为主;同时横向扩宽产业链下游,力图实现全面整合。

图 6 奥飞动漫全产业链布局

腾讯动漫和奥飞动漫是动漫产业链中游、下游的代表性企业,但从二者的发展模式看,都是在立足自身核心优势的基础上,向整个产业链进行投资、并购、整合、延伸,大有向迪士尼看齐之势。从企业基因看,以动漫玩具起家的奥飞娱乐,似乎更接近于迪士尼,更聚焦于动漫行业本身的发展特点;但从整个动漫产业发展的各类资源、渠道看,腾讯动漫显然更胜一筹。根据清科研究中心《2018中国动漫市场投融资分析报告》,腾讯投资自2012年以来投资/并购的二次元企业已经超过20家,凭借坚固的流量基础、庞大的产业体系和雄厚的资本实力,腾讯投资的动漫领域企业和以腾讯动漫为代表的腾讯互娱事业群一起,已经形成了完整的动漫制作生态。但从另一方面看,作为腾讯泛娱乐生态的一环,腾讯动漫的发展地位始终不及游戏、影视,处于泛娱乐从属地位,这或许也会在一定程度上影响其发展壮大。

行业整体投资规模不大,原创内容、IP版权资源争夺成为焦点

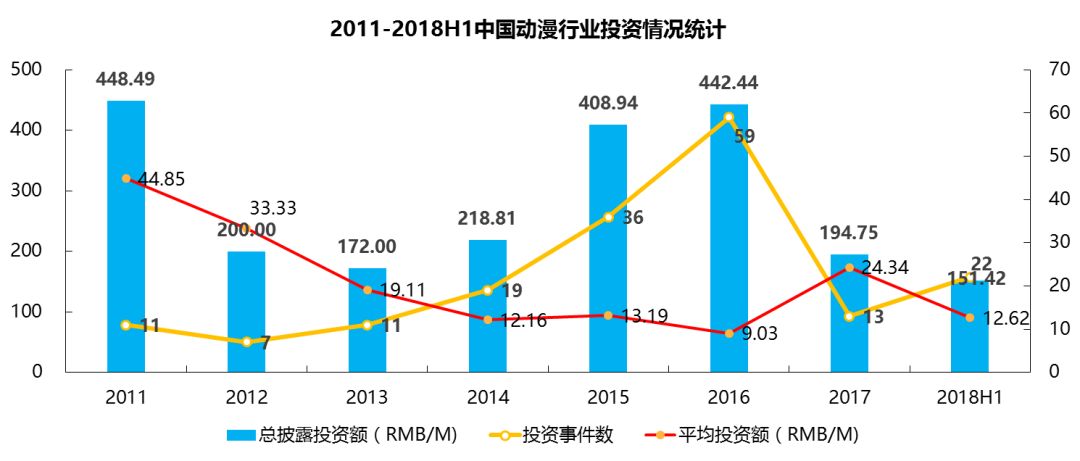

根据清科研究中心《2018中国动漫市场投融资分析报告》,2011-2018H1,中国动漫行业整体投资规模较小,共披露投资事件178起,总披露投资金额达到22.36亿元人民币,但受大额事件影响,年度投资金额整体波动较大。此外,行业平均单笔投资金额较小,且近年随小额投资案例数增多,平均单笔投资金额亦有逐年下降趋势,2016年平均单笔投资额接近1000万元人民币。2017年,受小明太极亿元级投资事件影响,平均单笔投资额有所拉升。

图 7 2011-2018H1中国动漫行业整体投资规模情况

来源:私募通,2018.8

投资机构方面,2011-2018H1,根据披露投资事件统计,中国动漫行业参投机构172家,其中2016年中国动漫行业参投机构多达72家,2017年出现断崖式回落,仅有11家,2018年有所回升,但多是小额投资,代表性投资机构有:腾讯投资、东方富海、基石投资、国金投资、卡氏中国基金、乐游资本等。

从机构投资布局看,上游内容研发、制作企业受关注。以腾讯为例,在动漫产业上游,腾讯基于庞大的用户群体、大量的泛二次元需求进行投资布局。一方面,投资布局阅文集团、幕星社、糖人动漫等IP、内容创作公司,多方获得动漫IP、内容资源;另一方面,投资原力动画、绘梦动画等优秀动画制作公司,对接国内外知名影视公司,推动IP资源向影视、游戏领域衍生开发。

目前,我国大部分动画企业主要是为国外动画企业进行中期制作,但动画行业前期创意研发和后期衍生经营开发的利润空间更大,因此“外包”获利型的业务模式只能带来短期利益,国内动画的原创能力也难以得到时间沉积和商业变现。未来,围绕原创内容、IP版权资源争夺,以及围绕动漫内容的衍生品经营,将成为企业增强自生力,争夺用户和市场的焦点。