当蚂蚁金服这样的“超级巨兽”还在筹划如何落地资本市场时,第三方支付平台赴港上市第一股浮现,汇付天下正式登陆港股市场。

投资界(微信ID:pedaily2012)6月14日消息,第三方支付机构“汇付天下”于今天正式在香港证券交易所挂牌。汇付天下此次发行价7.5港元,开盘价6.98港元,截至发稿,汇付天下美股6.62港元,市值82.85亿港元。

此次上市,汇付天下总募资金额逾20亿港元,据悉大部分资金用于增强技术系统及研发能力,少部分资金用于运营、投资和人才培养方面。

2017全年净利润1.33亿元

汇付天下成立于2006年,是一家独立第三方支付服务商,致力于为中国小微商户提供支付和金融科技服务,主要业务涵盖了互联网支付、移动支付、跨境支付以及POS机等。据公开资料显示,截至去年年底,汇付天下客户已经涵盖中国超过580万家小微商户、1500家互联网金融提供商及各垂直行业的4000家公司。

2010年,汇付天下获证监会许可,为基金销售提供支付及相关结算服务;2011年5月26日,中国人民银行向汇付天下颁发《支付业务许可证》,它也由此成为首批获得“支付牌照”本土支付公司。

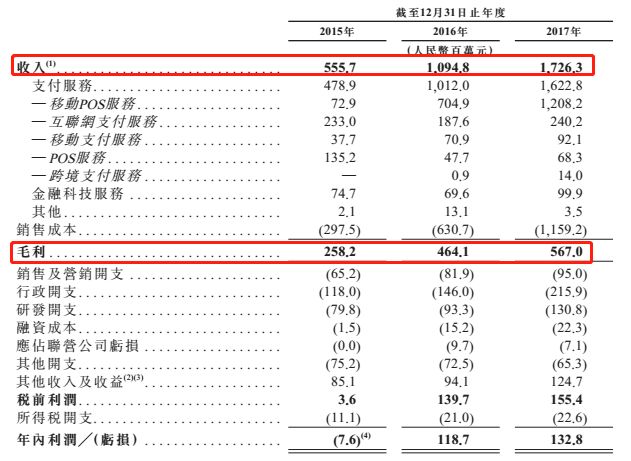

根据招股书显示,在2015年至2017年,汇付天下的收入分别为5.56亿元、10.95亿元和17.26亿元,分别实现净亏损760万元,以及净利润1.19亿元和1.33亿元。从数据来看,汇付天下在近三年都处于稳步上升的发展态势。

此外,据招股书介绍,汇付天下利息收入主要包括客户备付金产生的利息,以及比较少的在银行和其他机构的现金存款的利息。2015年、2016年及2017年,公司自客户备付金指定银行账户产生的利息收入分别为2310万元、3470万元和6000万元。

从整个支付市场来看,汇付天下招股书显示,其2017年的交易量在中国独立第三方支付服务提供商中排名第三,占7.7%的市场份额。在中国所有第三方支付服务提供商中排名第七,占2.0%的市场份额。

汇付天下面临的市场竞争,难以绕过去支付宝、财付通和银联这三方,根据网上公开数据,这三家别占据了34.7%、25.1%和19.4%的市场份额,总计接近八成。在三面夹击中,汇付天下能实现过亿元的净利润,主要因为其向B端的第三方支付市场提供服务,特别是在为中国小微商户提供支付服务方面。

凯旋创投支持,成立12年终上市

此次上市,银联旗下上海联银创业投资有限公司将作为汇付天下的基石投资者,认购了8000万元股份,联银创业投资为中国银联的全资附属公司,主要从事投资、投资管理及投资咨询业务。此外,双方将在业务合作、营销推广、科技创新等层面发挥各自优势,共建基于银联卡和其他新兴支付产品的产业生态圈。

招股书显示,汇付天下背后VC/PE包括凯旋创投、贝恩资本等,作为汇付天下的早期投资人之一,凯旋创投早在2011年就投资了汇付天下的B轮融资。此番汇付天下登陆港股,凯旋创投对投资界(微信ID:pedaily2012)表示:“汇付天下是第三方支付的第一股,又有银联作为基石投资者,这是很有力的官方背书。另外基于汇付天下业务的稳健增长和行业地位,对公司的未来前景很看好。”

汇付天下早就同资本市场绯闻频传。

早在2014年,汇付天下就被传出将在主板上市,不过公司本身并为发布正式消息,随后也没有相关上市动作;2015年5月,汇付天下董事长周晔在接受媒体采访时表示汇付天下暂时没有在A股上市的计划。2016年1月,第三方支付公司汇付天下启动IPO的消息再次被曝出,周晔也曾在年会上提出2016年开始筹备IPO,争取能上市。如今终于圆梦。

从2011年开始,央行陆续向市场发放了271张第三方支付牌照。随着牌照暂停审批,且对部分不合规机构不予续展牌照,截至2017年底,第三方支付牌照减少到218张。目前第三方支付公司正面临着越来越严格的监管环境,大家会更加关注合规性。

内地互联网金融企业的上市热潮

去年有个极为明显的现象,互金企业展开了一股赴美上市的热潮,多家互金平台抢跑美国IPO,信而富、众安在线、趣店、和信贷、拍拍贷、融360、乐信集团等上市敲钟的喜讯纷至沓来。密集上市的几家互金平台,大都是现金贷和消费贷业务,信贷类公司进入成熟收割期,现金贷强劲的盈利能力和高速的增长势头,均为IPO后的资本市场估值带来了更大的想象空间。

到了2018年,赴美上市热退去,香港已然成为今年互金公司IPO的首选地。

与美股相比,港股市场不存在文化层面的障碍,随着沪港通和深港通的开通,交易活跃度有了大幅提升。且同股不同权的限制放开,也吸引大量企业选择港股上市。

此外,2018年6月底是互金公司整改验收期,整改验收不通过者将会“关停并转”。据业内人士介绍:“大家可能都想着赶在整改验收前上市,只要上市,公司顺利备案的筹码就大大增加,因为牵涉的面更广”。

今年3月证券时报曾报道深圳有两家互金平台正在筹备赴港IPO材料,准备于近期提交。其中一家意欲通过借壳曲线上市,另外一家是直接赴港IPO——3月5日晚间,维信金科控股有限公司在港交所披露,已提交上市申请材料。

除此之外,经投资界梳理发现,在前段时间流传的独角兽名单中的互金企业,极有可能在香港上市的就超过5家:蚂蚁金服、陆金所、银联商务、51信用卡和借贷宝。2018年以来,蚂蚁金服多次动作被外界视为准备上市的“信号”,6月8日,蚂蚁金服对外宣布新一轮融资,融资总金额140亿美元,据悉可能会明后年在A+H股同时上市。另外,估值600亿美元的陆金所拟上市的消息已经传了好几年,人们也一直在等待实锤。