最近两个月,在华住集团要求旗下酒店OTA预订占比控制在30%以下之后,彭欣所在的酒店出租率明显下滑。

目前,彭欣在位于东部沿海城市的一家全季酒店负责本地会员开发,他对36氪感慨,酒店生意越来越难做,“今年被打得很惨”。这种行情下,再砍酒店的OTA占比,无疑是雪上加霜。

一定程度上,彭欣的“惨”反映了现阶段酒店行业共同的困境。一方面,自去年酒店投资交易市场热度创出新高以来,行业投资劲头高涨,至今年贡献着更多甚至过剩的门店增量;另一方面,酒店行业盈利水平明显滑坡,至今年三季度,多数行业头部净利润同比降幅明显。

与之相比,携程、同程等OTA平台业绩则持续增长。

一部分利润被中间商“抽走”,酒店集团不得不要求各门店控制OTA占比。但在加盟商眼中,与OTA巨大的引流价值相比,为每笔订单付出10%-15%的佣金实则是“性价比”之选。

01 自有会员占比85%?“不可能的任务”

据彭欣透露,目前OTA平台对自己所在酒店每笔订单抽取的佣金比例约在10%-15%之间。“像携程是12%-15%,美团是10%-12%,飞猪大约在10%。”但只要能带来住客,酒店能满房,支付这笔提成也“并不贵”。

而这种相对平衡的状态在今年9月被打破。

彭欣提到,约在今年暑假前的5、6月份,华住集团董事长季琦曾与一众高管前往烟台等暑期热门旅游城市,对华住系酒店进行调研,途中发现个别门店来自OTA平台的订单超过50%。

彭欣说,如今想来,或许是这次调研加重了华住集团管理层的危机感。逻辑显而易见,加盟店原本应付给华住集团的管理费被OTA以佣金形式抽走了。

8月,华住集团半年报公布,又强化了上述危机。华住集团总体实现114.26亿元营业收入,同比增长14.15%,归母净利润则同比下降13.92%至17.26亿元。

随后,季琦9月在华住集团内部发布《培元固本·论会员的重要性》,提到了门店依赖OTA补客、店长为保出租率让利OTA等现象,并提出未来希望华住系酒店自有会员占比能达到85%。

彭欣坦言,像自家这种地理位置一般、所在商圈也一般的门店,要想把OTA等其他渠道订单压缩到15%是“不可能完成的任务”。

但至今年10月前后,他所在的全季酒店OTA占比需控制在30%以内,已成为华住集团一项硬性指标。并且其认为,后续集团很有可能逐步将这项指标降至20%、15%。

酒店品牌方重拳出击的效果立竿见影。当月,彭欣所在的酒店就达到了上述要求。与此同时,酒店空房率也明显上升。他提到,酒店要压降OTA占比,无非就是将OTA平台的预订价格调高,以保证自身会员系统预订价格*,吸引住客入会。

“但现在连锁酒店太多了,我们一家价格高,住客有的是选择,可以住速8,可以住如家,最后只能是加盟商‘受伤’。”

不过其也提到,近两个月自家酒店出租率下降,仅是自己结合工作状态及与同事交流中得出的直观感受,实际尚未看到该门店确切的OCC数据。

同时,对于华住集团对相关酒店做出的OTA占比需不超过30%是否为硬性规定,以及季琦于集团内部发表的文章中所提事项是否确切,36氪曾向华住集团做进一步核实,但截至发稿前尚未收获回复。不过界面新闻此前亦曾报道过该篇内部文章,并且所提事项与彭欣对36氪透露的信息基本一致。

而无论上述信息是否准确,酒店业利润与OTA利润此消彼长的表现已经体现在各大集团财报中。

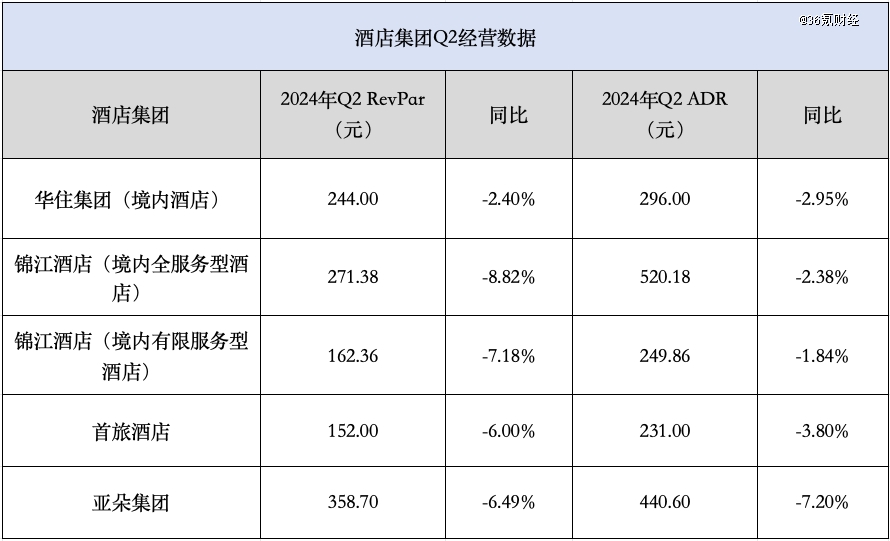

此前国金证券数据就显示,酒店行业于今年*季度和第二季度,RevPAR 同比分别下降9%、12%,ADR同比分别下降3%、8%。华住集团、锦江酒店、首旅酒店、亚朵集团等行业头部多有不同程度的下滑。

数据来源:酒店集团财报 制图:36氪

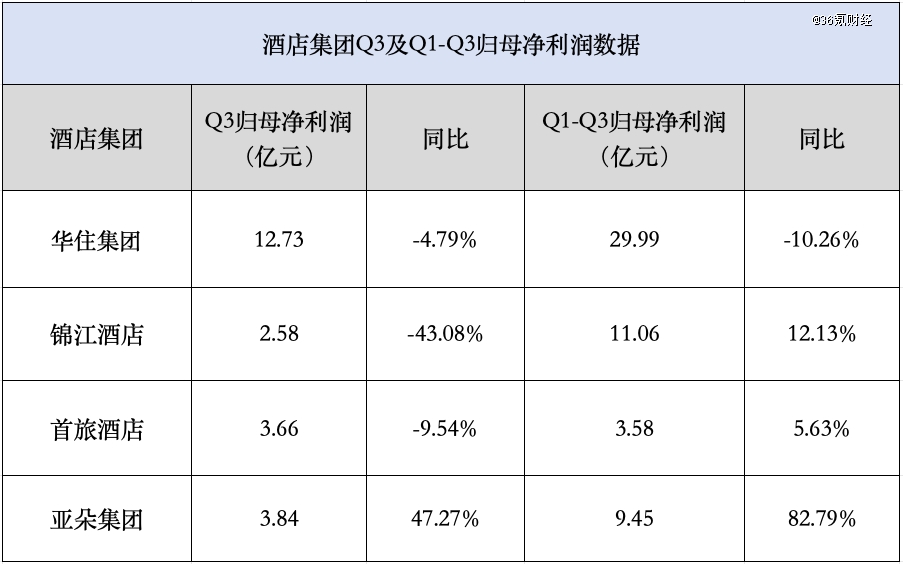

数据来源:酒店集团财报 制图:36氪

至三季度,酒店集团盈利表现仍未好转,华住集团、锦江酒店、首旅酒店、亚朵集团RevPAR、ADR继续负增长,RevPAR同比分别下降7.91%、8.38%、7.8%、10.5%,ADR同比分别下降7.1%、10.49%、5.5%、8%。同时前三家集团归母净利润同比增减幅分别为-4.79%、-43.08%、-9.54%,前三季度累计归母净利同比增减幅分别为-10.26%、12.13%、5.63%。

亚朵集团同期归母净利虽分别大涨47.27%、82.79%,但透过其RevPAR、ADR数据未能在行业整体颓势中独善其身也可看出,其正向增长的利润更多自来零售业务的补充。

数据来源:酒店集团财报 制图:36氪

数据来源:酒店集团财报 制图:36氪

而OTA平台持续增长的业绩与酒店集团的普降形成鲜明对比。

如携程今年三季度实现营业收入约159亿元,同比增长16%;经调整EBITDA约57亿元,去年同期约46亿元。其中来自住宿预订的营业收入约68亿元,同比增长22%;来自交通票务的营业收入约57亿元,同比增长5%。

同时,同程旅行第三季度实现收入49.9亿元,同比增长51.3%;经调整净利润为9.1亿元,去年同期约6.2亿元。其中,交通业务收入20.3亿元,同比增长20.6%;住宿业务收入13.8亿元,同比增长22.2%。

此外美团三季度到店酒旅业务订单量同比增长也超过50%。

这意味着,住宿业务,或者说来自酒店的佣金抽成,对OTA业绩贡献颇丰。这也引得“OTA偷走酒店利润”一度成为热门话题。

02 持续分散的酒店业,高度集中的OTA

不过跳出单一视角,综合更多行业因素分析,酒店业当前的业绩颓势也是投资热潮中市场供给过剩以及去年“报复性出行”下与高基数对比的结果。

首先,据奥维云网监测数据,今年前三季度,全国共有37.4万家酒店(15间及以上)为开业状态,房间规模1714万间,存量市场规模庞大。同时新开业酒店3.7万家,接近2023年全年开业门店量的95%;房间规模为157万间,达到2023年全年开业房间量的96%。

截至今年上半年,国内酒店数量、客房数量已达到2019年同期的109%、103%。而同期国内旅游人次为27.3亿,国内旅游收入为2.7万亿元,分别为2019年同期的89%、99%。

其次,观察多家对OTA依赖度较小的国际酒店集团在中国区或亚太区的三季度业务,RevPAR、ADR也多有下滑。如洲际酒店集团、温德姆酒店集团RevPAR降幅均超10%。

洲际酒店集团大中华区首席执行官爱默尔也曾提到:“上半年,我们在中国区的业绩出现了一些波动,部分原因是2023年上半年的高基数。”

多重因素影响下,再回看酒店集团与OTA的关系,可发现“OTA偷走酒店利润”的说法相对片面,此前中泰证券、浙商证券等券商在研报中也提及OTA对于酒店仍有重要的引流价值。

在景鉴智库创始人周鸣岐看来,国内酒店对OTA平台难以摆脱依赖源自双方地位的悬殊。目前国内酒店格局相对分散,而OTA高度集中,且格局稳定,流量掌握在少数两三家平台手中。这导致酒店在面对携程等OTA平台时议价能力较弱。

而反观交通业务,机票、高铁火车票的供应基本依赖四大航和铁路部门,“OTA平台就这么几家,航司也就这么几家,而且多数是国资背景。”周鸣岐说。

两方对比下,显然以民营为主、市场又分散的酒店更容易被OTA“拿捏”。

此外,周鸣岐还提到未来酒店投资的热度或只增不减。此前他曾与一位酒店集团高管交流,对方就表示当时在上海等地市场中有很多物业出租率都低至50%,未来其计划选择更多此类闲置物业改造连锁酒店。

这或代表了一部分投资人的心态,进而酒店行业的门店规模或也将进一步扩大。因此周鸣岐判断,未来较长一段时间内,酒店仍难摆脱对OTA的依赖。

而具体到彭欣这样的一线参与者,夹在集团品牌方与OTA中间寻求平衡的难度更大。他告诉36氪,目前自己所在城市的另一连锁品牌酒店正时刻准备着开打“价格战”。时值春节长假,彭欣坦言,如果不加入,自己很可能被淘汰。

(应受访者要求,文中彭欣为化名)