近日,BionTech在完成普米斯双抗的BD交易后选择了更进一步:彻底收购了普米斯这家中国的多抗biotech。宣布收购的次日,BioNTech紧锣密鼓的举办了2024年研发日,汇报的大部分篇幅在描摹之后围绕普米斯研发的双抗PM8002为核心的癌症治疗战略,明确了收购PM8002是公司未来战略蓝图上浓墨重彩的一笔。

从研发日的汇报以及收购公告发出的时间差来看,本次收购显然是做了充足的准备;那么,这家靠新冠成就biopharma的公司之后有着怎样的计划,普米斯的双抗PM8002又会承担BionTech棋局中怎样的战略角色?

目前可以看到的是,BioNTech向癌症治疗转型的决心,已经非常坚定。

01

PM8002——BioNTech的“backbone”

BioNTech在新冠数年后捏着海量现金。但新冠时代已经过去,mRNA新冠方面的疫苗已经看到了头,那么如何将手上资金配置出*质的研发资源,从而转化成下一个时代的商业化“重磅炸弹”,这就是BioNTech这两年内的*看点了。

从2023年起我们可以看到,BioNTech在频繁扫货国内管线。宜联和映恩两家优质biotech的总共四条ADC管线,以及普米斯的PM8002,都被BioNTech收入囊中。

从时间线上看,BioNTech在2023年先是进行了数条ADC管线的BD交易,随后才在2023年底,完成对普米斯双抗的BD。代入今天的视角去看,BioNTech是把PM8002这款双抗当做未来肿瘤联用疗法的主干的,而ADC则是化疗的延伸。这也和这个时代的癌症重磅炸弹适应症广度所能匹配:药物K药目前在FDA获批的适应症已经达到40项,以PD-(L)1单抗为代表的免疫疗法是现在癌症疗法的基石。

PD-1单抗能够拓展的适应症广度,比ADC更广。从上个时代的经验去看现在的战略,将普米斯的PM8002作为backbone(主干),将其与自身所拥有的多款ADC去联用到未来的大部分癌症上,大概率将是BioNTech下个时代的野望。

而PM8002这款药物本身如何?PD-(L)1×VEGF双靶点抗体,这不免让我们想起康方今年大出风头的AK112,去年BD时,还没有AK112在NSCLC一线中头对头击败K药的消息。没有类似药物临床数据的印证,因此可以看到普米斯给的BD的金额并不算很高:5500万美元的首付款,仅为康方首付款的九分之一。从今天的角度来看,或许BD时间点并不恰当导致首付款给的价格过低。

除了BD时间点外,首付款价格是否与药物疗效有关?

从理论机制上说,靶向PD-L1与靶向PD-1之间各有优劣,安全性上来看前者更胜一筹。这大概与PD-L1是肿瘤上的靶点,PD-L1单抗阻断PD-L1与B7-1的结合,从而保留了自身免疫调节功能,以此来免疫相关不良事件的发生风险。此外,关于对PD-L2的影响,说法不一,理论上来说,PD-1单抗由于作用于T细胞,阻断T细胞上PD-1和肿瘤细胞PD-L1结合的同时,也将会阻滞PD-1和PD-L2的结合,而PD-L1单抗由于只作用于肿瘤细胞的PD-L1靶点,因此对PD-L2无影响。

但PD-L2靶点自身是一个有着双重作用的靶点,它不像PD-L1那样作用清晰,和PD-1结合就会导致T细胞免疫受到抑制;PD-L2这个靶点对T细胞既有抑制作用也有促进作用,因此最后叠加是究竟促进T细胞免疫效应还是抑制,并没有明确说法。

在抗体上,AK112和PM8002所选用的Fc端相同,而宜明昂科的IMM2510选用的Fc端则有着增强的ADCC杀伤效应,当然杀伤效应是一体两面的,疗效增强的同时也要注重安全性,很多时候没有*好坏,只是在疗效和安全性之间权衡。

机制无法阐述清楚之时,只能从疗效去看PD-L1和PD-1两条路线的对比,目前而言,可以将PM8002和AK112的肺癌数据去做对比了。由于后线治疗而言,患者的基线水平相差太大,比较没有太大价值,这里直接比较一线治疗NSCLC的数据。

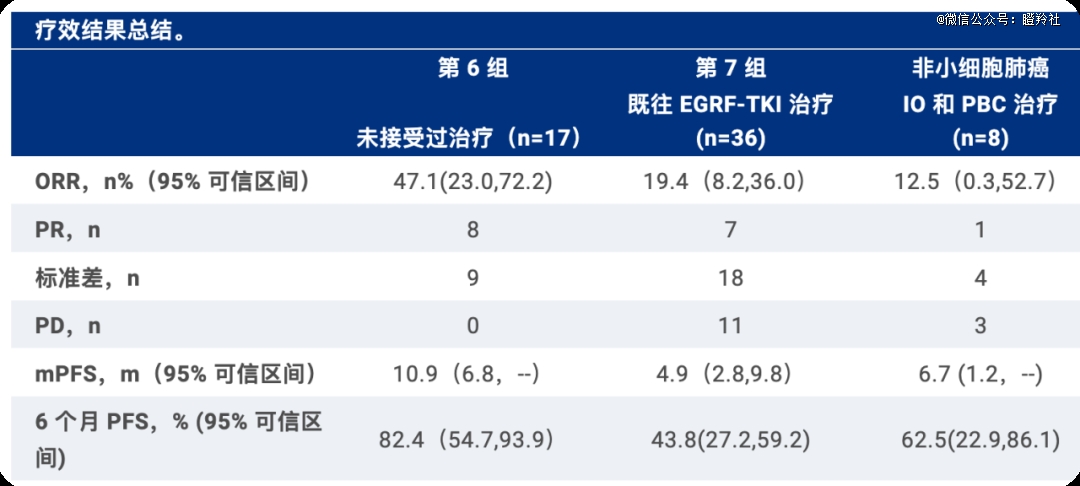

根据今年ASCO大会上披露的PM8002治疗非小细胞肺癌的数据,在一线单药治疗NSCLC的亚组中,ORR为47.1%,而mPFS为10.9个月,对比康方III期临床的数据来看,其AK112组的ORR为50%,mPFS为11.14个月。对照下来,康方AK112疗效上有微弱优势,可以等三期临床的大样本数据继续进行对照。不良反应来看,PM8002三级以上的与治疗相关不良反应(TRAE)为18%,而Harmoni2——即AK112头对头K药的研究中,其TRAE达到了29.4%。PD-L1在机制上的安全性,在肺癌的疗效上有了初步体现,当然,后续III期试验将会是更大考验。

(图片来源:2024年ASCO大会)

此外,比较值得一提的是,PM8002目前在三阴性乳腺癌(TNBC)上*AK112,率先做出了亮眼的早期临床数据。根据2024年ESMO上发布的数据,PM8002联用紫杉醇用于TNBC的一线治疗中,mPFS达到13.3个月,ORR为78.6%,包括1例CR与32例PR,cORR为73.8%。

AK112目前的战略是联用CD47单抗AK117用于TNBC的治疗,也非常期待之后的疗效展示。

PM8002在TNBC上率先做出了同类单抗中的过人疗效,可能是促成其后期收购的重要原因。而更为重要的是,作为一家还未上市的中小biotech,普米斯拓展适应症的速度自然无法和康方这样的600亿市值国内biotech巨头相比。

普米斯有双抗平台,有已经做出来的差异化临床初期数据,但没有能和康方竞争的充裕资金,而BioNTech现在最不缺的就是资金,普米斯全资收购,是对其资金面上进行的重要赋能,大大加快其拓展适应症的速度。毕竟AK112目前已经开了十几条适应症管线了。

这次收购带来的重要赋能,或许将会成为PM8002适应症拓展迎头赶上的重要催化剂。

02

ADC的精心筹备

关于免疫检查点抑制剂联用ADC的未来,在文章《下一个王炸组合》中已经对该趋势进行了较为细致的梳理。此外,信达今年的半年报也明确指出,其肿瘤的主要战略方向就是IO+ADC。

而BioNTech进行的这些收购,手里握着的双抗和ADC管线组合,其战略目的已经昭然若揭。这也在其研发日PPT中对该战略进行了较大篇幅的描述。

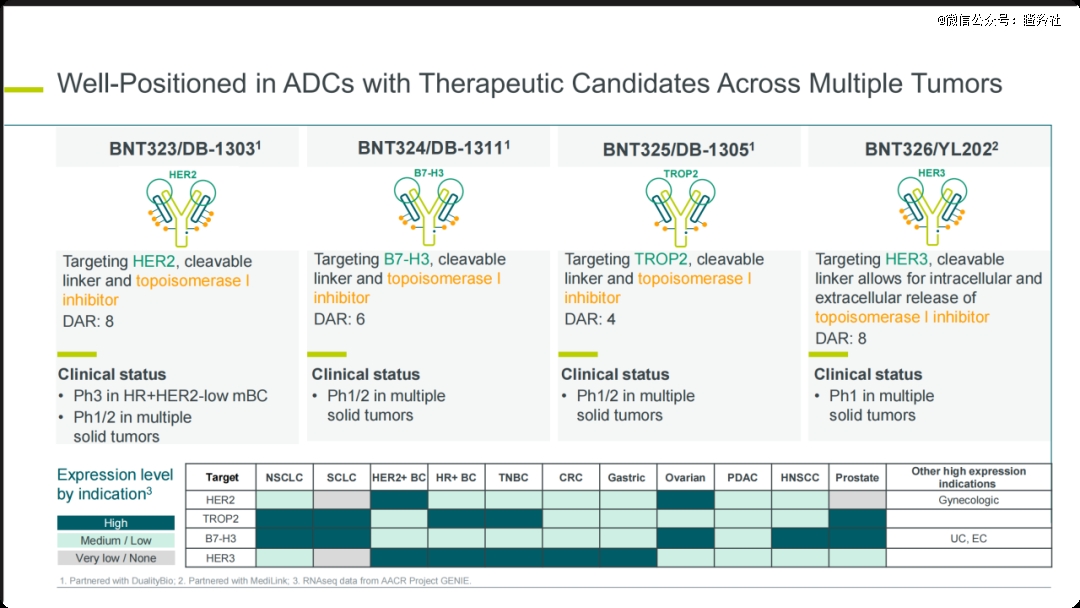

目前BioNTech从中国Biotech收购了四条ADC管线,分别靶向her2、trop2、B7H3和her3。根据其研发日PPT,目前BNT325管线与PM8002的联用疗法已经在进行的过程中,BNT325是靶向trop2的ADC。之所以选该条管线去进行推进,合理猜测是因为Trop2是目前确定性和天花板权衡下来性价比最高的靶点。

除了Trop2之外,her2的ADC目前的天花板可以看到,主要是用于肺癌和三阴性之外的乳腺癌两个大癌种,但目前正在进入红海竞争的阶段,而trop2相对较晚,且目前能看到的癌种拓展比her2更广,这意味着未来的销售天花板要比her2靶点大概率更高。

此外,trop2靶点的ADC以科伦博泰的skb264为代表,首要推进的两个适应症就是三阴性乳腺癌和非小细胞肺癌,这与PM8002的早期临床战略推进是基本一致的,从同类管线类比来看,这或许是首先选择Trop2 ADC去推进的重要原因,

而另外两条ADC管线目前还处于早期阶段,没有产品做出三期临床数据,确定性并没有那么强。

BNT325也确实在NSCLC上做出了不错的初步数据。在I期临床非小细胞肺癌的患者亚组中,ORR达到了46.2%;DCR高达92.3%;科伦博泰的SKB264疗效来看,根据KL264的临床II期试验结果,其NSCLC中43名患者的ORR为43.6%。

从初步结果来看,二者差距并不算大。

除了该条ADC管线的联用正在进行外,PM8002联用her2和B7H3两条ADC管线的临床也正在计划当中。

(图片来源:BioNTech研发日PPT)

如图所示,从靶点表达量上来看,在主流癌症中,her2高表达癌症仅仅占到两种,而剩下的三个靶点,均占到了五个。但是SCLC在肺癌分型中占比较小,目前看到的ADC中,再鼎医药的DLL3 ADC疗效*,B7H3 ADC疗效也很不错。这个不算大的适应症在TCE双抗/三抗扎堆进入之后,有红海化的趋势。

之后ADC的布局上来说,大概率会以高垂度布局为主:每一项ADC专注于3-4个癌种,在靶点高表达的癌种上抢占市场即可,这是癌症战略中的“枝叶”;而主干正如上文所说,仍然是PM8002。康方和BioNTech虽然都拿着类似的双抗,但二者的战略布局差别很大,康方的主干是AK112,枝叶是CD47单抗,化疗以及AK104类型的双抗,当然,其目前也在开发自己的ADC,但还处于较为早期的阶段。

BioNTech在ADC方向是抢到了先机的,也是一个非常不错的验证ADC联用双抗疗法的样本。

03

收购启示录

国外MNC垂涎于国内biotech的管线的话,一般来说以BD的形式为主,收购的案例是较少的,此前比较典型的是阿斯利康和亘喜生物。而今又多了一个比较典型的该案例。如果要对这场收购进行复盘,核心是两个问题,收购方和被收购方二者的情况。

BioNTech这家公司此前名不见经传,市值在新冠之前的19年连50亿美元都不到,在美股可以将它算作小型biotech的范畴,乘着新冠的东风与辉瑞合作,其赚到了海量现金,市值*在21年突破1000亿美元。但新冠不是永恒的,疫苗也不需要每月都打,在美股这种市值被预期主导的市场中,BioNTech要抬高自己的市值,就要兜售自身新的预期。

一方面,它选择在mRNA疫苗方面继续深耕,去探索mRNA疫苗在肿瘤方向的应用,这与莫得纳是一样的,并且首要突破的肿瘤都是黑色素瘤。

另一方面,mRNA疫苗在肿瘤方向到底能够做到多大,目前而言不确定性很高,毕竟就连黑色素瘤,目前也没有到三期临床阶段。这个市场能不能抬升BioNTech身价?短期来看非常难。

开发自身的其它平台例如ADC平台呢?当然要去推进,但短期来说无法将其变现,即无法转化成二级市场中催化股价的关键因素。因此用手头丰厚的现金去买来管线,用买来的平台先去打造未来五到十年的预期,然后再用自身自研平台的管线去接力,将是一个性价比最高的选择。

这是BioNTech的特殊情况,这家大型biopharma的情况确实比较少见,有钱加自身平台单一,能够相提并论的大概也只有莫得纳。

而本次交易被收购方的情况如何?普米斯的PM8002递交专利时间为2020年,2021年与宜明昂科的IMM2510共同进入临床阶段。在PD-L1×VEGF双抗上二者进度大致类似。但后面PM8002的临床推进更为顺利,比IMM2510更早披露了在NSCLC和TNBC适应症上的数据,它在临床数据更早成熟的情况下,管线BD自然快人一步,这无可厚非。

如前文所述,BioNTech的问题之一在于此前平台较为单一,那么只有管线自然略显单薄,收购普米斯,等于拥有了普米斯的多抗研发平台,这对于未来开发其它方向,哪怕不错first in class,只做fast follow的双抗,也是大有好处的,至少在双抗上,有了快速跟进创新药大潮的研发基础。

此外,根据BioNTech研发日自身的说法,其收购还有一个原因是看中了普米斯的生产能力:普米斯拥有2000L的生产工厂,完全有支撑BioNTech全球临床开发和早期推进能力,IND文件也符合全球的监管标准,中 美都符合。

最后从收购资金去看,收购价格8亿美金,不到60亿人民币就买到了普米斯目前的前沿双抗平台,还有CART疗法的研发平台,无论怎么看,都是较为合算的。毕竟上市之后,大概率就不止这个价格了。

结语:从上述的分析去总结,本次收购可能收购方自身的原因占主导,毕竟新冠吹来的钱是可遇而不可求的,但为什么收购的是双抗企业而不是ADC,正如前文所说,因为双抗可以作为“Backbone”去存在吧。