2024年10月18日,由济南市财政局指导,济南财金投资控股集团有限公司主办,济南市财政投资基金控股集团有限公司承办的“2024济南产业基金生态大会”在山东济南举办。

大会以“驱动新生·共济未来”为主题,盛邀专家学者、投资机构、科创产业链企业等各方力量相聚魅力泉城。旨在以政府投资引导基金为牵引、以基金投资为纽带,围绕重点产业链搭建资本与产业交流合作平台,打造"6+N"基金集群,激活新质生产力,加速科创投资生态布局,助力山东现代化产业体系建设。

会上,中科创星创始合伙人米磊发表主题演讲《投早投小投长投硬,共建硬科技创业雨林生态》。

以下为演讲实录,

经投资界(ID:pedaily2012)编辑:

科技创新已经成了整个国家非常重要的方向,如何推出新质生产力是下一步实现高质量增长的关键任务。而风险投资作为促进经济增长、推动科技创新重要的方法和手段,现在也是受到了国家的高度重视,我觉得这对我们风险投资行业而言,是非常好的历史时机。中科创星一直致力于硬科技的早期投资和生态建立,下面我分享一些我们对这些方面的理解。

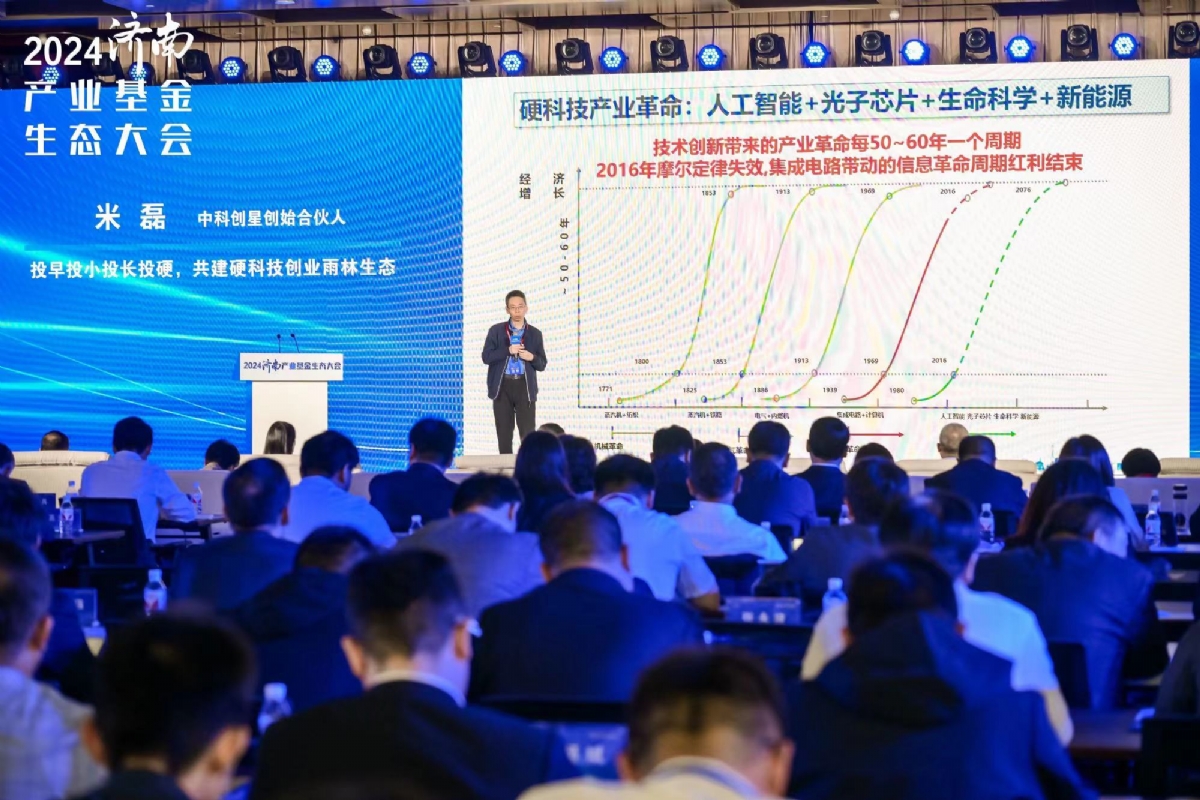

通过这张图,可以看到从工业革命以来整个经济发展的周期性规律,经济学家总结为康波周期,即经济的发展都遵循从复苏到繁荣到衰退,再到萧条的过程,这个周期大约为60年左右。实际上经济的发展是由科技创新来推动的,所以科技革命大的周期也是五、六十年。所以说从科技革命的角度来看,从蒸汽机革命到内燃机革命再到集成电路革命,每一个大的科技革命,从萌芽到高速增长,再到红利结束,大概都要经历五、六十年。

现在就处于经济衰退、萧条的阶段。全球经济下滑,本质上是因为上个世纪六十年代以来集成电路推动的信息化革命,已经到了尾声。但是每一次经济的增长和突破,都是来自于新一轮科技革命的爆发,目前也已经能够看到以人工智能为代表的新一轮科技革命在逐渐爆发了,所以说实际上引爆新一轮的科技革命是未来最重要的方向,能够引领经济走出低谷。

回顾四次科技革命,规律就是机-电-光-算,从机械革命到一百多年前的电气化革命,再到六十年前的集成电路革命,人类逐渐确定以电子作为信息和能量的载体。而未来是人工智能的革命,是以光子为信息和能量的载体,光子成为基础设施。刚才倪总也在分享中提到了中际旭创,他们是做光模块的,就是以光芯片为底层基础的。人工智能的发展,对光子有非常大的带动作用。2016年我就在讲光是人工智能的基础设施,这是从物理学的底层规律来看的。所以,光+AI是一个非常大的趋势。当然还包括了能源革命的突破、生命科学、材料的突破,这些都是未来我们重点关注的方向。

视线回到中国。中国的发展阶段已经到了迈克尔波特讲的从要素驱动、投资驱动转向创新驱动的关键阶段。今天中国发展最好的企业,不管是华为,还是比亚迪、宁德时代,他们的研发人员和工程师队伍都超过了公司人员的一半以上,今天做的最好的企业都是充分享受到了工程师红利的企业。包括台积电已经突破了一万亿美金的市值,这就是典型的工程师红利的产物。

过去这些年我们遇到一个最大的挑战,就是以芯片为代表的关键核心技术缺失问题。而且不光是芯片,还有材料、高端的仪器、高端的装备,包括工业软件等需要十年到二十年,甚至更长期研发投入才能做出来的产品,都有缺失,这就是我们今天面临的形势。因为过去在高速增长的过程中,对超长周期投资的不足,才导致产生了这么多卡脖子的技术,这是我们未来要解决的问题。

基于我们的观察和分析,我在2010年的时候提出了“硬科技”理念,我认为这对未来经济的增长是非常重要的。硬科技不仅仅指向关键核心技术突破,它也强调一种科研的工匠精神,以及实现单向冠军的追求,这样才能最终推动中国具备真正的硬实力。

从人工智能到半导体、光电芯片,到生物技术、新材料、新能源、信息技术、航空航天,这些都是硬科技的领域。科创板的推出,实际上也是为了支持硬科技企业上市。科创板定位硬科技,是肩负着引领中国经济向创新驱动发展转型的历史使命。科创板将起到标杆作用,我认为它是一场新时代的大禹治水。金融是水,科创板就是要引导金融资本往科技创新上去引导。如果中国能够管理好金融风险,真正让金融流向科技创新、流向实体经济,中国的经济就能强筋壮骨。

我们从2013年开始做硬科技投资,去帮助科学家把好的项目转化出来,到目前为止投了480多家硬科技企业,这里面很多都是天使轮投资,有90%是前两轮投资,一直都在坚守“投早投小投长投硬”,同时我们前瞻性地布局了很多方向,从2013年投光子技术,2014年投半导体,2015年投商业航天,2016年投人工智能、自动驾驶,2017年投新能源,2018年投量子计算,2019年投大模型,我们是智谱AI的天使轮独家投资人。2020年投大飞机,2022年投聚变,2023年投电动飞机,基本上都是在行业变得热门之前提前布局,这是我们的投资理念,现在来看,整体发展还是不错的。

为什么要做这件事?其实我是做科研、做成果转化出身的,为什么要去做一个投资公司?是因为我发现在做科技成果转化的时候,中国科学院有大量的成果和技术是因为得不到资金的支持,很多项目最后困在了实验室里面,可能十年、二十年之后这个技术就过时了。这是非常可惜的,国家花了那么多的科研经费,产生了这么多科技成果,有这么多专利,如果说长期不转化,我们认为这才是国有资产的流失。过去我们只看重固定资产的流失,没有看到科技成果如果不转化,它其实是国有无形资产最大的损失,所以我们看到这一点,就坚定地去做了科技成果转化。

回顾历史,可以看到历次的工业革命,都是始于科技,成于金融、兴于产业。很多技术在工业革命之前就已经存在了很长的时间,是因为没有大规模资金和长期资金的土壤,没有金融制度的创新导致工业革命之前很多技术在很长一段时间内,是不能够产业化的。其实在中世纪,贵族掌握了大量的技术,都只为自己享用,并没有推向市场,所以整个社会的生产力没有得到大幅的提升。因此,金融制度的创新对整个科技创新和经济发展都起到了非常至关重要的作用,所以金融是国之重器这句话是完全没有错的。包括新质生产力的三要素,就是以技术革命性突破为核心,做生产要素的创新配置。风险投资干的就是做生产要素的创新配置,要把钱和最好的资源,配置给最好的革命性的技术,这样才能实现产业的转型升级,实现新质生产力的突破,这一点上,国家想的非常清楚了。

科技金融实际上是科技创新发动机的燃料,每一次工业革命都会催生当时金融制度的改革和创新。蒸汽机一出来之后有了火车、铁路,最早的资本市场80%-90%的股票都是铁路股票,大家都是在资本市场修铁路。第二次工业革命催生了信托、保险、国际化投行,这个时候美国跑在了最前面,所以美国超越英国成为全球的强国。第三次工业革命又是美国在率先创新,这次创新也非常经典,为什么是1946年诞生了风险投资?

实际上是美国在二战的时候把一半军工的研发经费投给了MIT的林肯实验室,他们主要是做雷达的研发。二战结束之后有很多过去的研发,随着军工厂转制,产生了很高的价值。MIT当时的校长康普顿为解决这些科技成果转化的问题,才拉上了哈佛的多里奥特一起创办了美国第一家风险投资公司,最后硅谷才把半导体这些都做起来,所以风险投资就起源于硬科技和成果转化。

可以看到科技创新的发展越来越复杂,不确定性越来越高,周期越来越长,创新难度越来越大。第一次工业革命的蒸汽机是几十个零部件,到内燃机是200多个零部件,再到光刻机是10万个零部件,到了第四次科技革命,以可控核聚变为例的话,它的复杂性是远超光刻机的,难度越来越大,所以说现在新一轮科技革命向超复杂、超微观、超极端环境在演进,这种演进就导致第三次科技革命催生的金融创新制度——风险投资行业,需要进行新的变革。

而现在国内风险投资的玩法还是几十年前的玩法,用第三次科技革命的玩法和金融制度的创新去适应第四次科技革命,已经是不适用了,所以美国也在迭代,因为投的钱越来越大,OpenAI动不动是一百亿美金起融,周期也越来越长。美国可控聚变先由国家立项,科研阶段就以发电为目标,去突破里面一些低成本的技术,然后再推动风险投资进入。我们可以看到美国的大企业家们有很多都深度参与到新的科技革命中去,从AI到商业航天到可控核聚变。从国家到风险投资到大企业,全部都要投入资源。中国要想实现第四次科技革命的突破,实际上要形成一个全生态系统,就是要把国家的力量、社会的力量集合起来,才能把这件事干好,我们也要形成金融制度的创新和改革,不能是简单的照搬和照抄。

根据现在的这种形势,中国现在迫切的需要建立起投早投小投长投硬的风险投资体系,第一个就是需要更长周期的耐心资本,10+2的周期也是不够的,现在需要更长的周期,才可能推动以可控聚变为代表的更长周期的创新。第二个是要大力发展股权投资,现在可以看到美国的股权投资占到70%-80%,中国原来的数据只有30%-40%,今年这个数据更低了,今年风险投资的投资额已经降到美国的1/11了,这两年面临着更大的挑战。

因此,为了建设科技强国,我们认为需要尽快打造科技金融的“郑国渠”体系。什么是“郑国渠”?实际上就是修炼内功,打造“郑国渠”,把国家大的资金低成本的输送到创新型的企业去,形成滴灌系统,这是真正的国之重器。如果把这个体系训练好之后,我相信中国一定能够打赢这场科技硬战。建议把国家的银行、保险、大基金投放到数个国家级母基金群里头去,大的母基金群把资金投向小的母基金群,再由小的母基金群扶持一批一流的硬科技投资机构,最终由这些投资机构把弹药输送到最创新的硬科技企业上面去。

科技金融就是科技创新这场战争的后盾,早期投资机构就是在战场上开货车的,要把弹药粮草送上去。现在的问题是,得把退出的渠道打通才能不停的送弹药,现在是到了关键的时刻。

硬科技投资不只是支持了经济的发展,其实它同时实现了知识价值、经济价值和社会价值三个价值的增加,这个跟古代中国知识分子最高的“三不朽”追求是完全吻合的,就是立德、立言、立功。我们做硬科技投资,从一开始并不追求经济价值单一价值最大化,而是追求这三个价值的最大化,只有知识价值增加才能够推动经济价值和社会价值产生,形成特别稳定可持续的高质量发展,这才是社会发展的长期方向。

做了这么多探索,我觉得美国的投资理念也有其局限性,所以提出了ESK的价值投资理念体系。美国提出了价值投资,强调的是经济回报,芒格明确的发表观点,他们是不投半导体的。过去很多人忽略了以半导体为代表的典型硬科技,没有看到半导体对下游产业链十倍、百倍的放大作用,也没有看到半导体对整个国家的经济发展是有非常重大作用的。如果只看经济回报,或许投半导体并不够赚钱,但是没有看到它的知识价值和社会价值,这就是价值投资的1.0阶段。这也带来了很多问题,如财务造假等。只强调股东利益,就把财务利润做上去,把股价做上去,同时为了股东利益最大化,要求把重资产剥离,才有了台积电的机会,才有了整个亚洲制造业的机会,导致了美国制造业空心化,包括也出现了很多环境保护的问题,可持续发展的问题,这些问题的出现让西方开始反思,所以提出了ESG,考虑到了社会价值、可持续发展的问题。但我们发现他们这个模型还是有缺陷的,所以我们提出了ESK,把知识价值放到了里面,因为知识才是推动经济发展的原动力和最底层的源泉,所以没有知识价值就没有社会价值和经济价值。知识价值是最底层的,这是ESK3.0价值投资模型。我们希望ESK的价值投资理念,能够给大家一点启发,希望能够推广中国自己的价值投资理念,同时我们也有一整套围绕知识价值、社会价值、经济价值投资的评估体系。

我们的愿景是希望跟社会共建硬科技的创业雨林生态。中国人才实际上是世界级的顶尖人才,但是要给他们一个达到并超过美国的环境,中国人就能够做出世界级的企业,就能够实现创新。我们的使命其实就是去呼吁,从政府、产业界、社会,大家共同搭建一个创新的特区,针对这些真正有才华的天才,给他提供一个小环境。这个小环境做好了,他们就能够创造世界级的回报,我觉得这是最核心的一个方向。

希望跟大家一起来共同努力,通过硬科技来助力早日实现中国梦,谢谢大家!