电生理市场正迎来顺风,全球电生理市场都处于高速增长中。

强生表示电生理全年营收规模接近50亿美元,在全球所有地区实现强劲增长,保持着超过20%的速度增长,电生理市场的增速让强生引以为豪。

除强生外,波士顿科学得益于新产品FARAPULSE PFA 系统在美国的快速采用,2024年Q2电生理业务销售额为 4.28 亿美元,同比增长了125%,财报中形容电生理业务增长非凡。

国内电生理市场增长同样亮眼。微电生理上半年营收1.98亿元,同比增长39.57%;归母净利润1701万元,同比增长689.30%。惠泰医疗2024上半年营收10.01亿元,同比增长27.03%;归母净利润3.43亿元,同比增长33.09%。

心脏电生理手术量的整体增长让全球参与者都赚得盆满钵满,但是国内企业市场份额不增反减。根据IQVIA数据,在心脏电生理、起搏器这些带量不充分的细分领域,带量采购后进口品牌反而获得了更多的市场份额。

国产心脏电生理份额提升难是这一领域的“沉疴久疾”。此前就有业内人士发问:国产电生理产业经历了十几年的发展,其市场占有率不仅没有提升,反而还下跌了,市场份额不到10%。

目前我国心脏电生理市场外资主导地位仍然明显,强生是*梯队玩家,占据50%以上市场份额;第二梯度的企业为雅培、美敦力、波士顿科学三家外资企业,占据约35%的市场份额。国产企业总体市场份额较低。

此前,国产企业市场份额提升受到两方面阻碍。一方面是产品有短板,国产企业普遍缺乏心脏电生理高端房颤市场所需要的磁电三维系统和高端导管系列产品。近两年,国产企业高端产品如高密度导管、压力导管才逐步获批,填补了国产空白。

其次是心脏电生理手术器械的评价标准包括术者观念、立即成功率及手感操作等物理评估的综合评价标准,国内医生大部分由进口品牌教育出来,对于进口品牌有着依赖。这一入院门槛在心脏电生理集采后大大降低。

在上述两大问题得到解决后,国产电生理市场份额为何没有实现快速提升?

01 磁电三维电生理技术成为设备主要壁垒

国产市场份额提升难。从产品角度看是因为高端产品进入市场需要一定培育期,而电生理产品技术壁垒复杂,需要基于大量临床实践迭代优化产品。

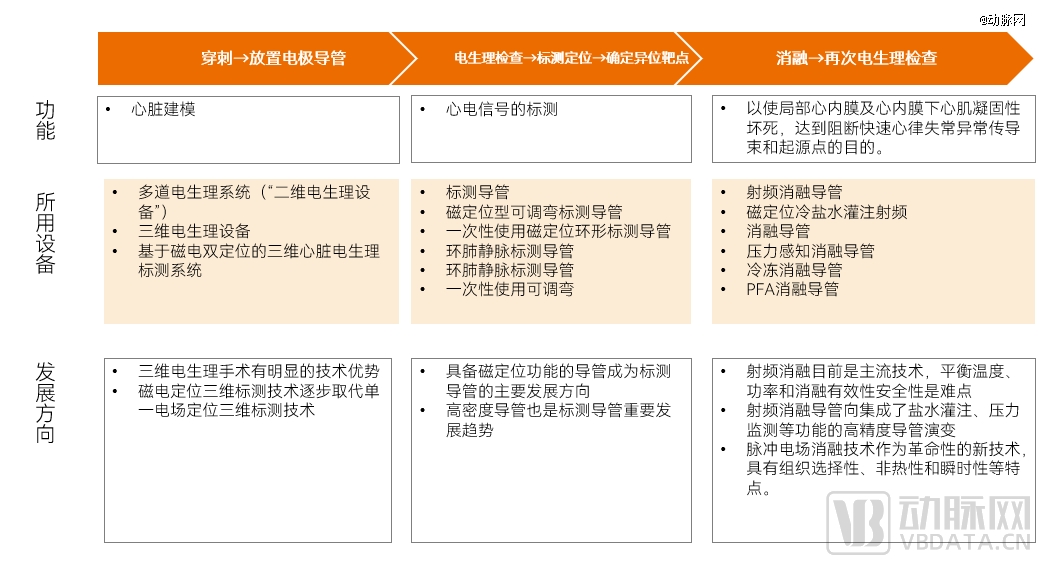

心脏电生理治疗过程涉及通过多种形式的能量刺激生物体,测量、记录和分析生物体的电现象和电特性,以及通过电刺激改变心脏节律。该市场的产品特点包括设备和耗材两类:电生理设备主要包括三维心脏电生理标测系统和多道电生理记录仪等;耗材则包括电生理电极标测导管、消融电极导管和房间隔穿刺针鞘等通路类产品。

心脏电生理诊疗流程与所需主要产品

全球参与者自21世纪以来在设备、标测导管和消融导管方面进行了多次迭代,发展出丰富的产品管线。相比之下,国产企业在上图的产品版图中还处于获得刚入场券的阶段。

在设备产品方面,心脏电生理导航设备从二维发展到三维,三维技术又从纯电导航发展到磁电结合导航。目前,磁电双定位技术是业内*进和主流的技术。

磁场信号定位是通过在手术床下胸腔部位对应位置安放定位板发放磁场信号,三维标测系统利用标测导管内安装的磁场传感器感应不同位置的磁场信号,再通过算法将其转换为磁场位置坐标。

电场信号定位则通过在患者胸腔体表粘贴体表参考电极片,并在体表参考电极片之间施加激励信号,建立覆盖心脏的三维定位电场,然后采集心内导管电极与体表参考电极间电压差值,通过算法将电压值转换为电场定位下的相对位置坐标。

磁电定位三维标测系统结合了磁场定位和电场定位的优势,提高了心脏电生理手术中的标测建模和导管定位的准确性,进而提高了导管消融的成功率和安全性。尤其是在心脏电生理高端市场房颤市场中,由于房颤的发病机制较为复杂,消融手术难度较大,因此房颤治疗中通常需要配备三维标测系统进行更为精确的心脏建模,以便于医生进行精准治疗。

磁电三维系统目前是国内的主流产品,行业标杆产品包括强生的CARTO 3系统和雅培的EnSite PRECISION系统。国产第四代磁电三维导航产品于近两年获批。

国内已上市三维电生理系统

02 耗材壁垒集中于标测导管和消融导管

国产企业除了需要追平设备的代际差距,耗材类也同样存在差距。

电生理治疗耗材也经历数次迭代,其中标测导管朝着精准定位、快速建模方向发展。一款好的标测导管需要具备多方面的优势,包括到达心脏各个解剖位置的能力、精确提取心电信号和快速标测并辅助三维建模的能力。高密度标测导管能够在心脏电生理手术的标测过程中,同时采集患者心脏中多个点位的心电信号和位置信息,进一步缩短标测和三维建模时间,缩短手术时间。此外,磁电定位三维标测系统需要与具备磁定位功能的标测导管配套使用。

电生理耗材中的消融导管则是朝着精准、安全消融方向发展。电生理消融导管有射频消融、冷冻消融和脉冲电场消融三种产品。

射频消融被称为热消融,是全球主要应用的技术,也是全球发展最为成熟的技术,但需要控制对周围组织的热损伤,通常配合冷盐水灌注以避免局部温度过高导致并发症。同时射频消融在手术操作中要确保导管尖端和组织之间的充分接触,但过度用力可能会增加并发症的风险,对导管贴靠组织的稳定性和力度监测要求较高。压力导管可以提高这一操作的安全性。强生在此方面凭借产品多样性仍然是市场*。

从市场格局上看,国产已经初步获得高端化导管如高密度标测导管、压力感知射频消融导管注册证,具备进入对于心脏建模要求更高的房颤高端市场的标准。

冷冻消融术式简单、学习曲线短,但适用范围小,主要用于肺静脉隔离,全球市场以美敦力、波士顿科学的冷冻消融系统为主。

脉冲电场消融(PFA)是一种新近获批的技术,具备组织选择性,安全性高,成为市场关注的技术焦点。PFA技术研发的主要难点在于脉冲参数的设定和优化、与三维系统的结合以及避免并发症。现有的三维导航系统是围绕射频消融设计的,如何开发出更适合PFA系统的三维系统是难点。

目前全球PFA市场波士顿科学、美敦力两家企业产品获得FDA、NMPA批准上市,波士顿科学主导这一市场,强生、雅培的PFA系统待获得FDA批准。国内企业德诺电生理、锦江电子产品获得NMPA批准上市,国内还有玄宇医疗、洲瓴医疗、艾科脉医疗、捍宇医疗、剑虎医疗、惠泰医疗、微电生理等企业布局了PFA产品。

国内电生理耗材布局情况

不难看出,电生理市场复杂程度很高,不同的耗材有不同的要求。国产企业尚处于推出产品的早期,大部分企业管线没有完全覆盖最新一代产品,核心性能稳定性及核心算法精度需要在大量临床数据中迭代。

03 国产企业有望借助PFA弯道超车

进口品牌在心脏电生理市场份额持续增加,国产企业将如何突围?

PFA这一新兴技术有望帮助国产企业弯道超车。相比于射频、冷冻等消融术式,PFA 技术拥有具备组织选择性、并发症少,消融速度快、手术效率高以及术式简单、术者学习周期短等优势,有效解决了现有心脏电生理术式的临床痛点。

当下,全球电生理市场格局正在被PFA改写。PFA上市不到六个月,已经占据了心脏电生理市场15%的市场份额,接下来还将高歌猛进,分析师预计PFA在一年内将占据30%的市场份额,冷冻消融和射频消融市场将被部分蚕食,其中冷冻消融受到影响*。

PFA发展强劲,也是国内企业布局最多的产品,未来国内企业PFA+三维产品的获批,商业化速度有望加快。国内企业可以借助PFA这一新兴技术在心脏电生理市场获得更多市场份额。

集采也为国产心脏电生理企业带来了机遇。一方面,电生理手术集采的落地,推动了手术量的增长,心脏电生理整体市场规模做大。另一方面也降低了国产企业入院门槛,推动了国产心脏电生理手术量的提升。

国内企业也借助集采,实现手术量快速增长。福建、河北等多省组成的心脏介入电生理类医用耗材省际联盟集中带量采购,在一定程度上提高了国产产品的手术量。2024年上半年,惠泰医疗在超过800家医疗机构完成了约7500例三维电生理手术,同比增长超过一倍。微创电生理截至2024年上半年,全球三维手术量突破7万例。国产心脏电生理手术数量增长较快。

广泛的手术应用给国内企业带来迭代和打磨产品的机会,国产企业将抓住这一契机扩大市场份额。