伴随“黄金周”将至,9月26日,东方航空MU785“上海—威尼斯”首航航班起飞。这是中国与意大利威尼斯之间首次开通定期直飞航线,日后将在每周的周一、周四、周六往返于上海、威尼斯两地。

今年以来,上海机场共新增、恢复国际航点15个,今年前8个月,上海两机场客流量超过8300万人次,其中,出入境客流接近2300万人次,同比增长119%。

然而不久前,达美航空和美国联合航空两家美国航司曾先后向美国运输部申请,希望延长多个往返于美国、中国大陆之间未开航的航班。

本月10日,菲律宾亚航也宣布今年将停飞马尼拉至中国大陆的所有航班。更早时,英国航空和另一英国航司维珍大西洋也先后宣布,将分别从10月和今年秋季起暂停伦敦往返北京和伦敦往返上海的航线。

国外航司相继停飞当地往返中国大陆的航班不是个例。以中欧航线为例,按照座位数排名,目前运营该航线的前五大航司分别为国航、国泰、东航、南航和海航,其中国航提供的座位数超过450万个,而维珍大西洋、奥地利航空提供的座位数均不到50万个。

欧洲航司停飞部分往返中国航班的主要原因,来自飞行时间和成本的差距。自2022年2月起,欧洲航司要想飞抵中国不得不绕行俄罗斯领空,这导致大部分航线比原本的飞行时间要多出几个小时,对比中国仍可继续飞越俄罗斯领空,欧洲航司明显处于成本劣势。

基于上述现实因素,国内航司或可在国际客运恢复的过程中夺得更大市场份额。不过分析人士也指出,国内与欧洲航司的这一不对等地位或不会长期持续。

如今年7月,东航试图开航“上海—维也纳”航线时,就遭到奥地利政府拒绝,理由是东航能飞越俄罗斯领空,但奥地利航空不行,属于不平等竞争。

另一方面,国际客运业务优势当前,以四大航司为代表的国内航企股价却“跌跌不休”。如中国国航、中国东航、南方航空、海航控股自去年4月进入下跌区间以来,仅在今年9月24日国新办发布会后大盘上涨的带动下才有所回升。

四大航司自去年4月进入下跌区间 图源:Wind

四大航司自去年4月进入下跌区间 图源:Wind

若按9月23日股价计算,近一年半的时间内,A股市场上四大航司市值累计下跌合计超过3000亿元。

01 “不对等优势”或难持续

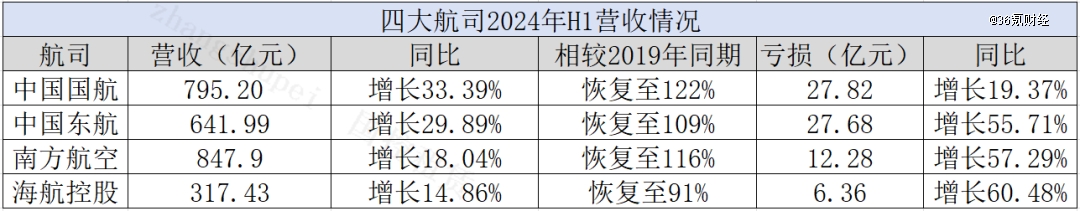

持续亏损的业绩或许是市场对四大航空公司信心不足的主要原因。截至今年上半年,国内四大航司仍未扭转亏损形势,累计净亏损超过74亿元。不过亏损规模相较去年同期已大幅收窄。

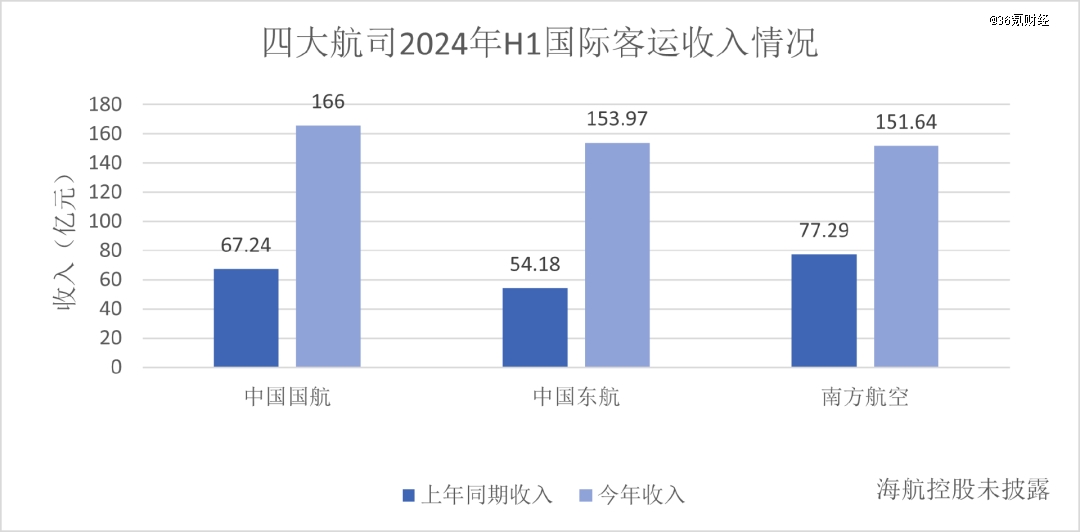

但另一方面,由于洲际航班飞行时长更长、载客量更多,通常利润也更高,因此观察几家国内航司的国际业务,客运收入已大幅改善,且在总收入中的占比也显著提升。

数据源自各大航司半年报 制图:36氪

数据源自各大航司半年报 制图:36氪

相比之下,越来越多国外航司往返中国的航线则处在“淘汰”边缘。

此前达美航空每周有42个航班飞往中国,但针对即将到来的秋冬航季,即今年10月27日至明年3月29日,该公司已申请让其中28个航班进入休眠期。美联航也正寻求对其中 美航线每周63个航班中的42个航班进入休眠期。

今年4月,有达美航空、美联航、美国航空等成员组成的的美国航空贸易协会在致美国国务院和交通部一封信中强调,由于无法飞越俄罗斯领空,美国航空公司与中国同行相比面临"竞争劣势”。

稍早前刚决定停飞伦敦至上海航线的维珍大西洋航空也表示,该航线竞争太激烈——从上海飞伦敦的维珍航班需要14小时20分钟,而中国航司的航班只需不到12小时。这让维珍航线的运营成本大幅高于国内航司。

那么对于国内航司来说,当下无需绕行俄罗斯领空可视为一种利好吗?

对此深圳大学旅游发展研究中心研究员刘杰武对36氪分析,以中欧航线为例,即便当下国内航司具备优势,但如果国外航司大规模退出中国,欧美国家或许对中国航司拥有的价格优势采取限制措施。就如此前奥地利政府拒绝了东航“上海—维也纳”航线开航的申请一般。

“届时相关国家有一定可能会通过系列贸易政策限制国内航司,一旦限制性贸易政策成立,中国航司飞中欧航线的成本也必然上升。”刘杰武说道。

此外对于国际机票未来的价格走势,其认为由于国外航司飞中欧航线成本远高于中国航司,导致大量欧洲航司已经或正在退出中国,国内航司正在加大力度填补这些空缺。前期因为尚有国外航司作为对照,中国航司相关航班的机票价格应该会维持优惠,一旦国外航司大规模退出中国,刘杰武预计中欧航线价格或会普遍上涨。

基于此,其认为需对海外航司中欧航线进行一定补贴,一方面可留住国际航司,保持国际航班的多样性;另一方面也可避免不平等争议,从而形成这一航线上的共利共赢。

02 四大航半年亏损合计超74亿元

长期来看,国内航司无需绕行俄罗斯空域的优势或难以为继,但短期内,这一待遇能否刺激萎靡已久的股价回升?

景鉴智库首席分析师周鸣歧对36氪表示,欧洲航司陆续退出,市场供应量减少,或许会对国内航司提升客座率与机票价格形成利好,但几家航司近年股价下跌主要还是与业绩亏损有关。

观察最新的半年报,国航、东航、南航、海航依旧亏损,规模合计超过74亿元。A股七家上市航司中,仅春秋、吉祥、华夏航空实现盈利。周铭歧提到,春秋、吉祥等作为民营航空公司,成本控制更加有效。而若四大航司业绩无改善,其股价也不会有明显起色。

数据来自各航司年报 制图:36氪

数据来自各航司年报 制图:36氪

从营收来看,四家航司已接近甚至反超疫情前水平,但净利尚未扭亏,这显示与航司成本费用支出及成本控制有关。

据界面新闻梳理,四大航司营业成本占总营收的比重高达90%以上,这意味着,航司每卖出100元的机票,至少要付出90元的成本,利润率堪称微薄。

且今年上半年,四大航营业成本进一步扩大,同比增速均达两位数。

以国航为例,该公司上半年营业成本为774.70亿元,同比增长30.84%。上半年单位ASK扣油成本0.293元,同比下降5.3%,但单位ASK燃油成本0.158元,同比提升5.2%,东兴证券认为这主要系燃油价格上升。今年上半年中国国航航油成本为271亿元,在营业成本中的占比进一步提升至35.02%。

在关于业绩亏损的解释中,多家航司也均提到油价上涨的影响。2024年上半年,国航、东航、南航的航油成本共计达783.09亿元,同比增长约三成。

除航司自身成本管控外,刘杰武还提到几项导致航司自2023年起股价下跌的市场因素。

一方面,普通居民远距离出行有所减少,即使确需出行,由于价格因素选择飞机的也在减少,反而是高铁、自驾等其他旅行方式更受青睐;另一方面自去年以来,国内企业开始降本增效,商务航空旅行的数量在快速减少,商旅作为航司核心业务之一,其减少对航司的营业额影响巨大。

展望后市,四季度已至,今年的规模出行季仅剩最后一个“黄金周”,在暑期票价已明显低于往年的背景下,四大航司要在今年实现扭亏仍有一定压力。