市场传闻,传奇生物的收购谈判买卖双方出现较大分歧,交易破裂的可能性在逐渐提升。

当投资者对这项中国Biotech*收购案的预期降低之时,另一项潜在巨额收购案也几乎“明牌”。

2024 WCLC大会上,Summit/康方生物发布了HARMONi-2研究(TPS≥1%的一线非小细胞肺癌患者)的结果:AK112(依沃西单抗)的PFS显著优于K药(帕博利珠单抗),PFS为11.14月 vs 5.82月(HR=0.51),可以说是碾压性的优势。

值得注意的是,K药是目前全球销售TOP1的药物,AK112以头对头临床击败K药,并且是在K药异常强势的肺癌领域及一线治疗临床中击败的,意义重大。

当然,作为纯国内患者的头对头数据,海外投资者仍有理由可以“挑毛病”,但是如此分明的PFS获益曲线且惊艳的HR数据,持有看衰观点的空头心里预计也不会有多少底气。

对于Summit这种“项目性”的Biotech公司和幕后操盘人罗伯特·杜根的战绩而言,最终的好归属必然是被大药企收购。

在AK112国内一线头对头K药成功后,Summit酝酿着一场“收购谈判风云”,可快可慢,若快,可能一触即发。另外,AK112作为完全“出生于”中国的双抗药物,无疑会让海外药企及机构投资者更加重视对中国原创创新药物的潜力挖掘与投资,进一步的提升国内创新分子的BD频率和驱动Newco模式的热潮。

01

“广阔适应症+优越安全性”,全面提升收购可能

拔高Summit被收购可能性的,可能不仅仅是AK112在HARMONi-2研究的惊人疗效,更是AK112在临床中表现出*的安全性。

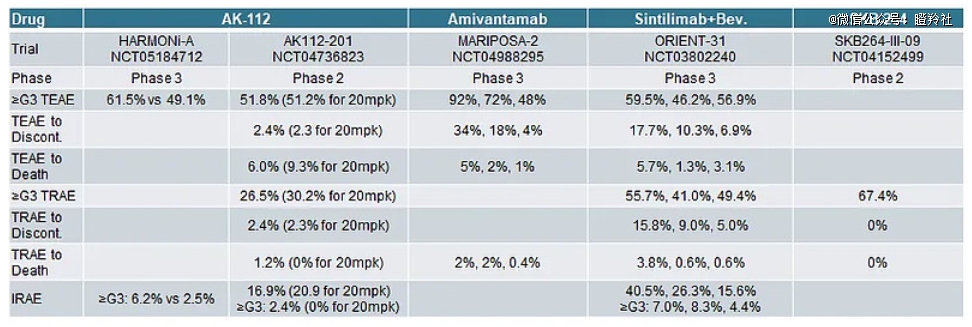

AK112的安全性一度让投资者产生质疑,在2024 ASCO公布治疗EGFR-TKi经治NSCLC三期研究数据显示,AK112组治疗期间出现大于三级的不良事件(TEAE)率为61%,一方面虽然横向对比强生的埃万妥单抗要好的多少,但作为对比ADC和IO单抗免疫联合疗法而言安全性著称的双抗AK-112而言,这一结果优胜的差异度多少令部分投资者担忧;另一方面,AK112在该三期数据上展现的安全性数据,较二期201研究也出现了数据“滑坡”。

因安全性数据的不确定性,部分卖方还曾调低了对AK112的海外销售峰值模型。

(图源:空之客)

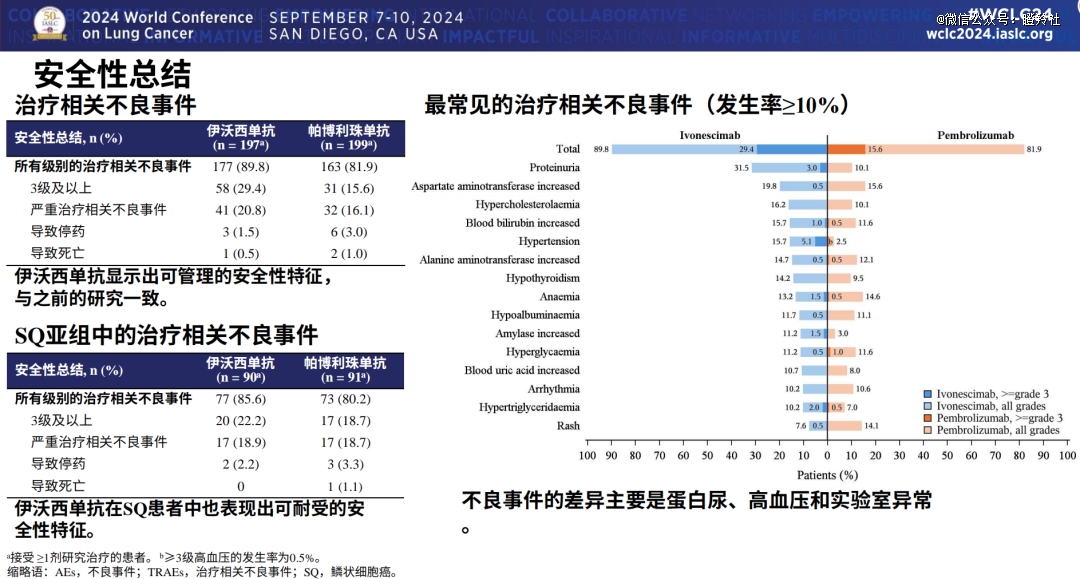

在2024 WCLC大会公布的HARMONi-2研究数据,AK112的安全性数据为自己正名了一波:

1)在两组别患者基线趋同的背景下,AK112组的安全性趋近于K药组,尽管AK112组3级以上不良反应率和严重治疗相关不良事件率高于K药,但AK112组导致停药和死亡事件少于K药,不免让人得出AK112治疗带来的生存获益远大于不良反应带来影响的重要判断;其次在鳞癌亚组分析上,AK112组也同样延续了大组的安全性表现,安全性更趋同于K药组;

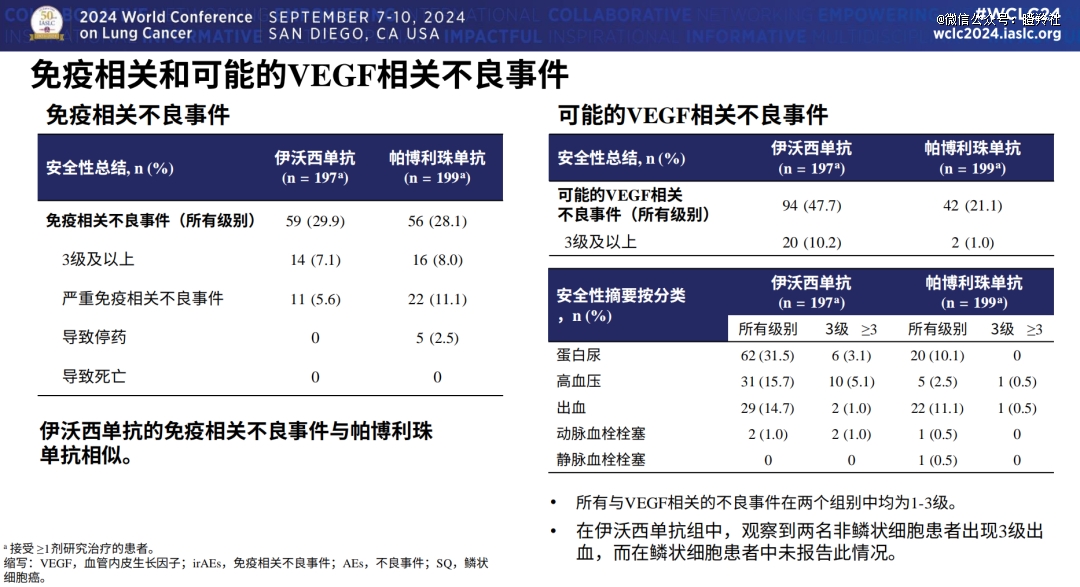

2)AK112做到了低毒高效,由于其在靶点上增加了一个VEGF,使得投资者更加关注AK112是否存在VEGF这类单抗的不良反应;从HARMONi-2研究分析看,AK112组的免疫相关副作用事件与K药组趋近,且严重免疫相关不良事件率少于K药组。在VEGF类药物带来的出血风险方面,AK112组出血事件数略大于K药组,但大于三级事件数相近,意味着AK112较PD-1多了VEGF的功能也没有增加更多安全性风险;

PD-1作为免疫治疗的基石药物以及众多实体瘤的一线疗法,在疗效背后保证高安全性是首要的,AK112在最新的研究中自证了其拥有趋近于K药的高安全性,未来对其迭代各家PD-1成为全新基药意义巨大。

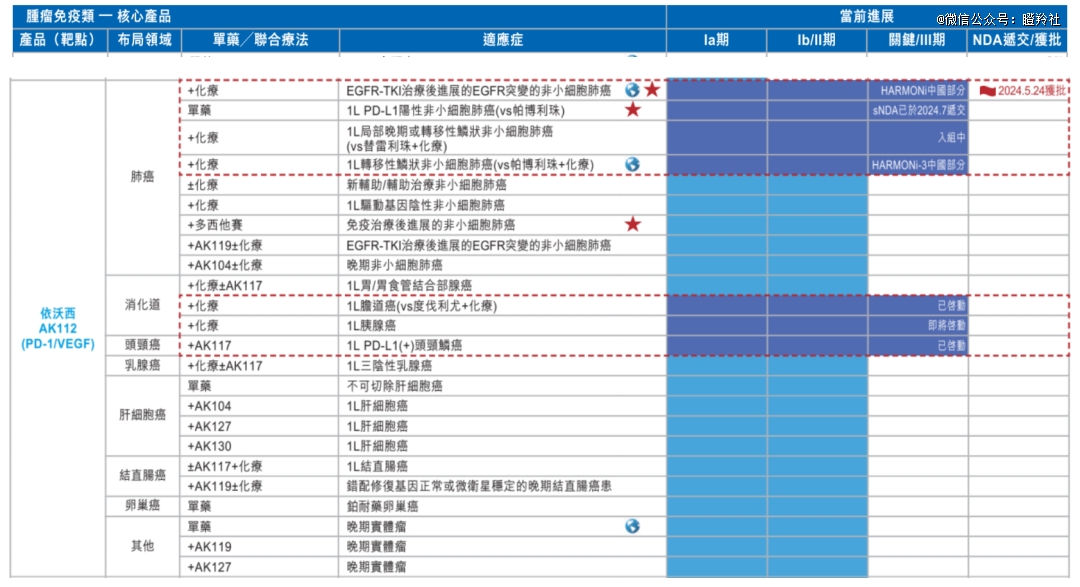

而在适应症的探索上,康方生物在国内也铺的非常“开”。不过从现有临床策略可明确的是,公司也是朝着迭代PD-1的适应症去走的,除了肺癌之外,康方生物开展了一线治疗胃癌、胆道癌、胰腺癌、头颈癌、乳腺癌、肝癌等临床,其中公司即将启动AK112联合AK117(CD47)一线治疗PD-L1阳性头颈鳞癌(vs K药),AK112联合方案一线治疗胆道癌(vs度伐利尤单抗联合方案)以及AK112联合方案一线治疗胰腺癌。

显然,AK112在肺癌领域的成功只是*步,其在跟随K药过去脚步不断的在一线疗法攻克不同的实体瘤适应症,而且康方在部分适应症采用的是更力大砖飞的方式(头对头),这将不断的扩大AK112销售天花板,也从而为Summit获得一个可观的收购价格有着巨大助力。

02

MNC很难没有想法

试问,哪家MNC能够拒绝一款能够挑战K药的潜力管线?

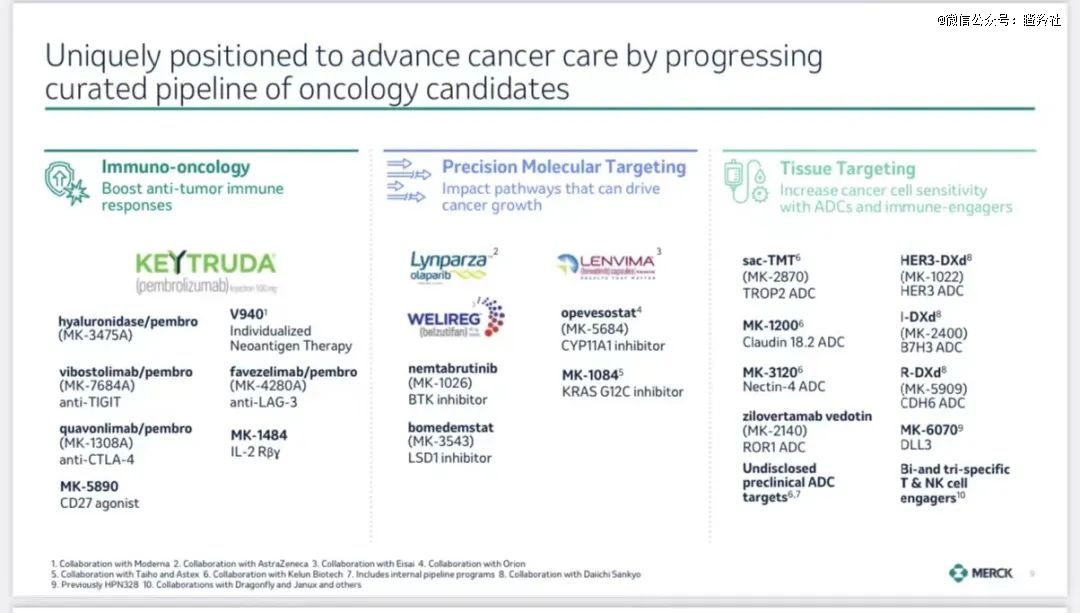

拥有现任“药王”K药的默沙东,被投资者视为最有实力买下Summit的MNC。K药的关键专利于2028年到期,目前默沙东为了避免K药在专利到期后销售快速滑坡带来的公司营收断崖式下降,不仅重金买下了Seagen,而且与科伦博泰和*三共合作重仓ADC,利用“IO+ADC”组合优势不断的迭代创造新的“K药+ADC”一线标准疗法壁垒。

AK112后续海外临床顺利的话,海外临床主要里程碑大约在2025-2026年,美国商业化至少要到2026年后,看起来能够顺利“接班”K药,我想默沙东显然知道如果能够拿下AK112之后意味着什么,但目前按Summit表现来说肯定能要花个大价钱了。

“IO+ADC”组合已成趋势,这也给了AK112更多支撑,康方生物正在大举布局ADC和“双抗+ADC”联用方案:1)早在去年三月康方生物与礼新医药达成联合疗法开发合作,AK112与LM-302(Claudin 18.2 ADC),将开展治疗晚期消化道肿瘤的II期临床试验等一系列临床研究;2)从机理上看,ADC作为传统化疗的迭代,而PD-1双抗作为PD-1的迭代,两者联用具备一定逻辑支撑,尤其在AK112证实其安全性优异的背景下,开拓“双抗+ADC”联合方案临床无疑拥有更多的信心;3)康方生物在今年8月也申报了*ADC产品AK138D1(HER3 ADC)的IND,公司在ADC上的布局给了未来AK112更多想象空间。

O药在与K药的竞争中败下阵来成为了BMS心中的一根刺,BMS同样也尚有再战之力,O药的核心专利到期在2026年,比K药更早,其肿瘤线补强更为紧迫。

同样,BMS肿瘤线的补强很大注码下在ADC领域,BMS先后与卫材、Tubulis、Orum、百利天恒达成合作,获得了FRα ADC药物MORAb-202、CD33-GSPT1 ADC药物ORM-6151、P5偶联ADC平台授权以及百利天恒的EGFR/HER3双抗ADC。值得注意的是,BMS收购了Turning Point,获得了LM-302(Claudin 18.2 ADC)海外权益,这正是前文与康方AK112展开联用的ADC。

同样,对于BMS来说,愿不愿意花费大价钱拿下一个PD-1的迭代产品同样是值得认真考虑的课题,尤其是在ADC布局落后于默沙东的背景下,在其他重点领域扳回一城显然愈发重要。

当然,AK112无论对于已经拥有的PD-1单抗的MNC,还是在肿瘤领域优势不明显的MNC而言,都*吸引力。对于后者而言,AK112可能是一张入场券,通过这样潜在下一代免疫基石管线的打底,能够顺利切入更多实体瘤领域市场,完成一个大的布局。

03

余味,激发Newco潮起

AK112的成功,使得Summit从10亿美元出头的市值,进化到如今140亿美元市值,前后历经时间不足一年。这样的造福效应,无疑让更多的美国风投花费更多精力来挖掘中国潜力分子,这直接催化了Newco模式的爆发。

仅仅以PD-1/VEGF双抗这个赛道为例,继康方生物与Summit合作AK112之后,BioNTech以超10亿美元的总包引进普米斯生物PM8002,宜明昂科又与Instil Bio达成超20亿美元合作,其中合作的核心管线包括PD-L1/VEGF双抗IMM2510。

对于美股这样尊重生物技术创新价值的市场而言,任何有价值的消息异动都能释放Biotech的价值。因AK112头对头三期的成功,Instil Bio同样在昨晚大涨了54.32%。

随着Newco事件的增加,投资者也看到了海外生物医药基金更多样化的项目运作方式,越来越多“中国元素”的新Biotech也走出隐匿模式,以融资、IPO方式呈现在市场投资者眼前。

9月9日,Candid Therapeutics宣布成立,这个事件是一个“组合拳”,其收购了岸迈生物、嘉和生物对外合作成立的Newco公司Vignette Bio、TRC2004,在获得管线BCMA/CD3双抗、CD3/CD20双抗海外权益的同时,还结合了两大Newco公司背后的资本机构,3.7亿美元融资额由Venrock、Fairmount、TCGX、venBio联合领投。

除了看到海外基金资本运作创新手段外和给Biotech带来的潜在资本收益外,我们还需要看到海外机构对于这些产自国内创新管线在海外的高效临床推进,这显然是国内Biotech自己推进临床所不具备的效率。Newco的潮起,实打实的能加速一大批国产前沿分子的海外临床进度,从而加速更多Biotech能够享受海外市场的红利。

结语:国内IPO、再融资渠道收窄,使得更多有实力的Biotech向外生长,以实现求生和进阶,这对于国内未来诞生一批有核心竞争力的新兴Biotech,未尝不是一件好事。