8月20日,长安汽车就公司与华为车BU业务的合作发布了最新公告,根据公告内容,长安汽车顺利成为*入股华为车BU业务的车企。

然而看似的利好事件,市场对此却并不买账。

从8月19日开始,长安汽车陷入了持续下跌通道,累计*跌幅一度接近15%,截至9月2日收盘,近11个交易日的累计跌幅仍然超过11%,市值蒸发近150亿元。

那么,市场悲观预期究竟源自何处?

1、入股引望,但市场并不买账

长安汽车股价下跌的导火索是8月20日关于长安投资华为引望的一则公告。

根据公告显示,长安汽车子公司阿维塔科技拟于2024年8月20日上午与华为签署《股权转让协议》,约定阿维塔科技购买华为持有的引望10%股权,交易金额为人民币115亿元。本次交易后,阿维塔科技、华为分别对引望的持股10%和90%,引望董事会将由7名成员组成,其中阿维塔科技拥有1名董事的提名权。

关于此次合作,可以追溯至去年11月长安与华为签署的《投资合作备忘录》。

在当时,根据长安披露,经双方协商,华为拟设立一家从事汽车智能系统及部件解决方案研发、设计、生产、销售和服务的公司(以下简称“目标公司”),长安汽车及其关联方拟投资该目标公司并开展战略合作,投资比例不超过40%,具体股权比例、出资金额及期限由双方另行商议。双方共同支持目标公司成为立足中国、面向全球、服务产业的汽车智能系统及部件解决方案产业*。

而在今年1月16日,华为正式完成了目标公司的注册,名称为深圳引望智能技术有限公司,也就是前文所提的引望。

然而,看似双赢的局面,为什么市场却并不买账?

从公告发布后市场的反应来看,市场不买账的原因主要有三个方面:一是,因为此次长安并非直接入股引望,而是通过子公司阿维塔来达成战略合作;二是,长安及其关联方的投资比例仅为10%,远低于去年底公告中给的上限目标40%,尤其是采用子公司入股后,实际上分配到长安的股权比例仅为4%左右;三是,长安在公告中没有提及下一步有没有进一步合作的安排。

在去年底市场传出长安与华为的合作后,市场普遍认为,与华为的深度合作不仅可以助力长安提升智能化能力,加快新能源转型的步伐;而且受益于高端化和智能化的加持,也有助于公司估值定价的重塑。

在合作预期拉满后,去年9月底到11月底,长安汽车的股价一度飙涨了近70%,尤其是在《合作备忘录》签订前后的11月22日—28日期间,公司股价出现了连续五个交易日的飙升,涨幅超过了30%,足以看出市场对本次合作的期待。

图:去年9月-11月长安汽车股价表现 数据来源:wind,36氪整理

然而,当今年正式的合作浮出水面后,不管是合作方式还是入股比例显然都与市场的预期有较大差距,自然无法满足市场的期待,加之长安在事后也没有下场为后续合作画饼,因此,在巨大的预期差之下,市场的悲观情绪开始急剧释放,导致了公司股价超10%的下跌。

2、合作会触动长安的基本面吗?

对于长安与华为的合作,市场此前期待通过华为的智能化赋能,长安可以更快速和更全面地获取目前市场先进的智能驾驶、智能座舱等技术,从而提升旗下新能源车的产品力,在电动智能化领域形成差异化竞争优势,从而在激烈的车端竞争中突围,获取更多市场份额,加速公司整体的电动智能化转型。

而正式的合作公告公布后,这次合作主体变成了长安的子公司阿维塔,对此市场开始担忧未来长安与华为的进一步合作是否会生变,从而影响到长安整体的电动智能化转型进程和财务基本面的表现。

但其实在本次的合作公告中,除了阿维塔入股引望以外,长安汽车与华为也进一步签署了《全面升级战略合作协议》。其中不仅明确了双方的长期战略伙伴关系,而且提到双方将全面升级在品牌与生态、云与AI技术、绿色能源、产业链合作等领域的战略合作,充分发挥双方优势,助力产业升级发展。

这表明,即使此次合作的主体不是长安,但长安与华为的战略合作大概率不会受到影响,未来长安仍有望充分受益华为的智能化赋能,而且今年长安的新车型深蓝S07就搭载了华为干昆智驾ADS SE,能同时覆盖高速领航辅助智能泊车辅助等高频智驾场景。

从另一角度来说,长安的基本面除了智能电动化技术能力外,自主品牌的车型布局、产品定位、人群覆盖以及各子品牌之间的差异化和协同发展也是非常重要的考量因素。在此前我们发布的长安汽车深度分析中也曾提到,实际上从2019年以来,受益于自主技术创新累积和品牌矩阵的完善,长安汽车就进入了由自主品牌带动的强产品周期,凭借着爆款车型的不断出圈,近年来长安汽车的营收实现了稳定扩张,且盈利能力不断强化。而目前,从长安的新车上市情况来看,这样的基本面并没有发生变化,2024年上半年,公司仍然实现营业收入767.23亿元,同比增长17.2%。

与此同时,阿维塔作为长安高端化布局的重要一环,以阿维塔为主体入股引望,也更有利于阿维塔与引望的全面合作,对于其构建科技自主、*的智能化整车能力意义重大,更有利于阿维塔提升产品力和市场影响力,而阿维塔的成功也会在一定程度上加速长安汽车品牌向上战略的达成。

而且,以阿维塔为主体入股引望,采取阿维塔自有现金出资的形式,也在一定程度上避免了长安财务数据的短期大幅波动风险。在当下国内新能源车日趋激烈的竞争环境下,车企的利润空间在变薄,加之公司处在新能源转型关键期,24年H1其扣非归母净利润出现了同比5.9%的下跌,考虑到当前市场对确定性的高要求,借阿维塔入股可能也更符合近期公司股东的利益。

3、真正的症结在哪儿?

此前,市场对于长安与华为合作的另一个期待在于,长安作为率先入股车BU新公司的车企,不仅可以因为智能电动能力的提升而获取更高的市场溢价,而且远期还有望通过获得新公司高比例的投资收益而进一步提升估值。

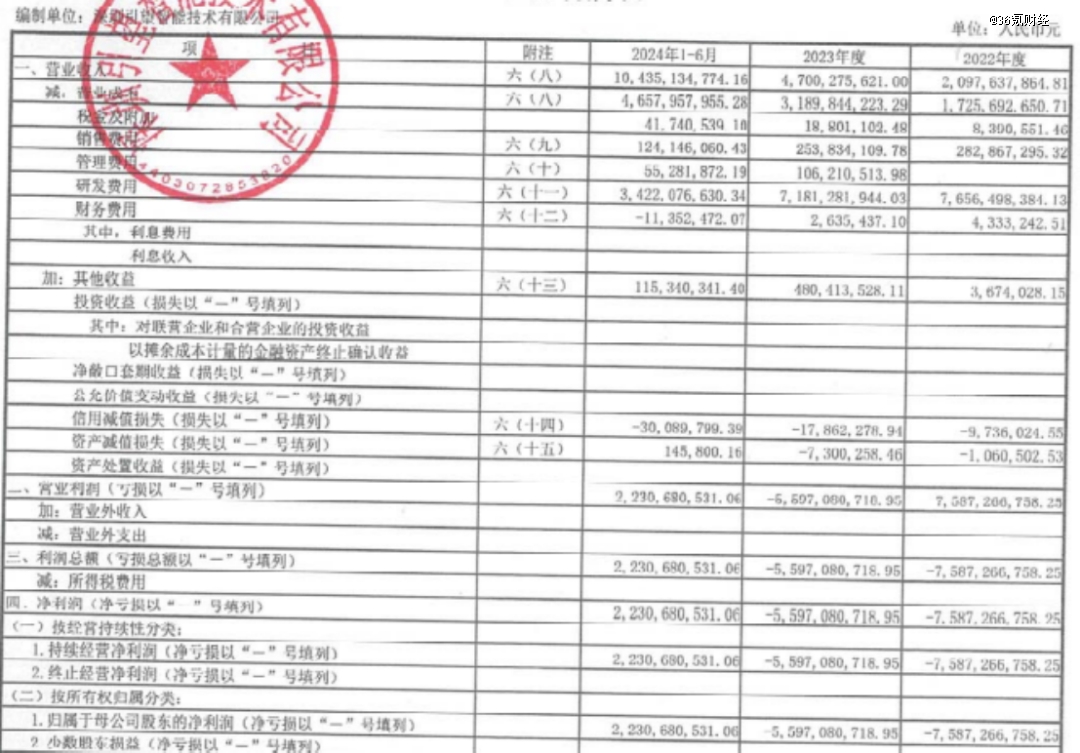

根据赛力斯披露的《深圳引望智能技术有限公司模拟审计报告》的数据,2022-2024H1,深圳引望的模拟财报营业收入分别为20.98亿元、47.00亿元和104.35亿元,主营业务毛利率分别为17.73%、32.13%和55.36%,分业务板块看,硬件业务的毛利率分别为14.47%、15.85%和 33.41%,软件和服务业务的毛利率分别为 24.97%、52.22%和 86.17%;同期的归母净利润分别为-75.87亿元、-55.97亿元和22.31亿元,预估2024年度归母净利润为33.51亿元。

图:引望模拟财报 数据来源:赛力斯公告,36氪整理

也就是说,近三年华为车BU业务以超20%的速度实现高速扩张,且盈利能力同步大幅提升,到目前为止其综合毛利率已经超过50%,远高于同期类似公司的均值;不仅如此,随着规模的起量,华为车BU的规模效应开始显著显现,截至今年上半年,公司已经实现全面扭亏为盈,且2024年的预期利润超过了30亿。

根据长安与引望的合作投资金额测算,目前引望的市场估值约为1150亿元,结合2024年30亿的净利润估算,对应的PE约34倍,整体处在相对合理水平,而这也意味着未来随着盈利能力的进一步提升,引望的估值有更多上行空间。

在引望的乐观增长前景之下,长安入股比例和入股方式的生变,使得市场对其未来乐观的估值预期大幅降温,从而加速了估值的回调,而这可能才是引发长安股价超预期下跌的症结所在。

毕竟在市场眼中,长安汽车“华为概念”的身份远比其基本面更有吸引力。