伟大的公司,总是在“冬天”扩张。

对于巨头而言,稳住基本盘,然后逆势扩张,才是致胜的关键。

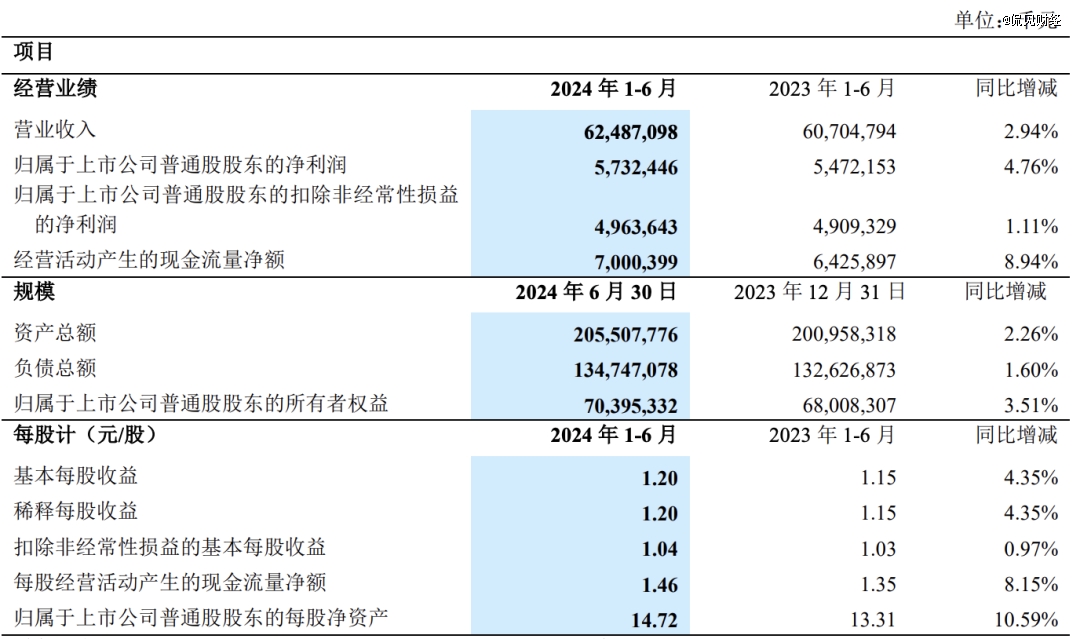

近期,国内通信巨头中兴交出了2024年上半年的中期“答卷”,营收624.87亿元,同比增长2.9%;净利润为57.32亿元,同比增长4.76%;扣非净利润为49.64亿,同比增长1.1%。

这是一份还算平稳,但并不亮眼的半年报。

据此前国内一些金融机构的测算,2024年中兴的营收净利至少要有一个实现双位数增长,才符合预期。很显然,站在上半年的时间点,这样的业绩似乎并不能打动市场。

机构对风险的厌恶总是先知先觉,中兴半年报发布后,部分投行机构表示出了对公司未来成长和盈利能力的担忧,于是调低了公司的目标价格。而投资者端的讨论也有很多,其中有部分表示经济下行,企业能有增长已是非常不易,但也有部分表示,公司正逐渐丧失成长性,需通过裁员、压缩费用等手段降本增效保持利润。

从资本市场的反馈来看,半年报发布后的数个交易日内,中兴AH股整体处于下行趋势,A股甚至创下了二季度以来的新低,这是市场的反馈,也是投资者用自己的筹码进行“投票”的结果。但不管分歧如何,卡在收入增长的关口艰难寸进,始终都是中兴发展路上需要突破的桎梏。

侃见财经曾在《千亿巨头之“困”!新高之下,中兴背后“隐忧”在哪?》一文中便提到,连续多年一两百亿的高额研发投入,却没有带来很好的收入转换,这是中兴需要解决的问题。根据相关统计显示,年内中兴股价并未上涨,反而下跌5.49%,最新市值为1166亿。

1、智算的节奏,中兴跟上了吗?

在本次半年报中,中兴着重强调了自己对智算的重视,并表示能对外提供从算力、网络、能力、智力到应用的全栈全场景智算解决方案,试图通过拥抱AI的技术革命,来实现自身业绩的再次腾飞。

事实上,中兴对算力业务的押注从去年便开始了,管理层多次对外公开表示,要加速从全连接向连接+算力拓展。不过,公司对算力的把握似乎并不如意,在AI算力火爆的2023年,却在年报中告知,智算服务器的推出时间与智算建设节奏匹配有差异。

财报内容显示,上半年,中兴的基石业务运营商网络实现收入372.96亿元,同比减少8.61%,出现较大比例下滑,公司解释称主要受国内整体投资环境影响。

根据年初国内三大运营商披露的2024年规划数据,资本开支合计3340亿元,较2023年同比确实减少约5.4%,但相比于中兴8.6%的收入降幅,似乎显得要更加收敛一些。

与中兴拓展算力业务的思路一样,国内运营商早在2022年就开始调整自身的资本支出结构,从5G网络基础设施的投资,更多的转向了对算力基础设施的投资。

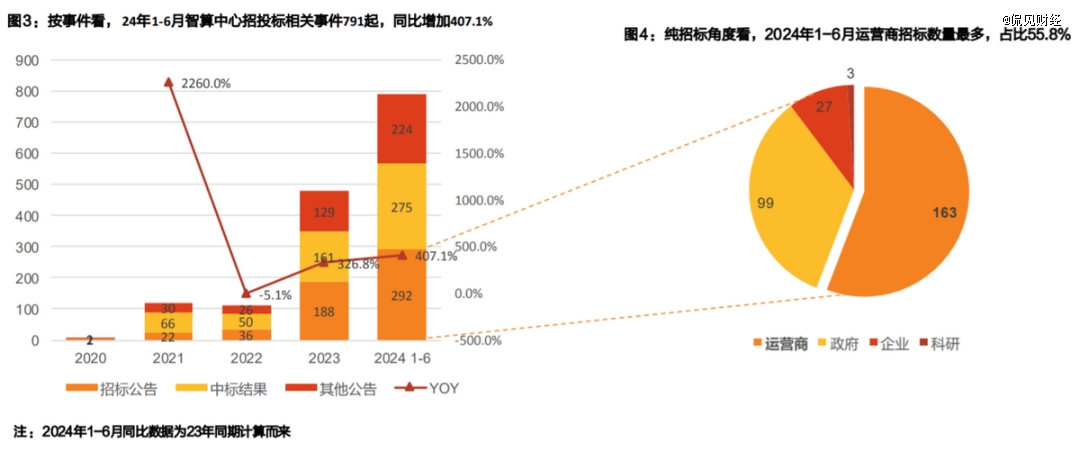

图:2024年1-6月智算项目招标情况

天风证券近期研究报告指出,根据国内三大运营商的规划,2024年全年预计建设31.6EFlops智算规模,同比将增长107%。此外,今年1月至6月国内智算中心招投标活动显著增加,共发生791起,同比增长407.1%,其中运营商占比过半达55.8%。

然而,运营商在智算市场的投资加速似乎并未反哺中兴。中移动、中联通在今年上半年开出了好几个智算中心、人工智能大单,合计金额超过210亿元,涵盖不少AI、液冷等高端服务器产品的集采,但中标方里却鲜有中兴的身影。

不过,凭借过往在网络业务上与运营商建立起的长期关系,中兴也享受了运营商转投算力的红利,只不过更多的是在通用服务器市场。中兴近些年的财报内容均显示,公司通用服务器在国内运营商市场保持*。

但算力业务,未来更大的增量,其实是集中在AI驱动的智能算力赛道,随着智算规模占比的增加,通用服务器市场也可能存在被挤压的风险。

根据信通院发布的《中国算力中心服务商分析报告(2024年)》报告,截至去年6月底,我国智能算力规模占比就已经达到了25.4%,预计到2025年,占比将达到35%。

今年上半年,逐步披露的公司半年报显示,AI产业链公司的业绩已然出现两极分化,跟不上市场节奏的公司,未来成长可能将面临不小的压力。

2、千万年薪,难破创新瓶颈

实际上,除了智算之外,公司高层在更早之前,还推出过第二曲线战略,涉及了终端、新能源、汽车电子等多个领域,以扩大公司的收入规模。时至今日,新能源市场经历了从繁荣到过剩的发展周期,汽车电子行业也实现了快速渗透。

然而,对于第二曲线中的这些业务,到底给公司贡献了多少增量,中兴这两年却似乎总是三缄其口,很难在一些公开的信息中找到答案。

还记得中兴设立第二曲线业务之初,公司数位高管,如执行副总裁谢峻石、首席战略官王翔都曾对外表示,要实现第二曲线40%的复合增长。

与中兴在新业务领域的低调不同,公司管理层的高额年薪,几乎每年都会被市场关注到。

根据东财Choice终端统计的数据,2021-2023年中兴高管年度薪酬总额分别达7159.3万元、7984.5万元和7390.5万元,在申万(2021)通信一级行业的131家公司中遥遥*。

与之形成鲜明对比的是公司2021-2023年的营收复合增长率和归母净利复合增长率,分别为4.2%和17.0%,仅位列申万(2021)通信一级行业131家公司中的第68位和44位。

今年上半年,在A股市场强势增长的通信行业企业天孚通信,2021-2023年营收、归母净利复合增长率分别为37.0%和54.3%。然而,这三年公司管理层的薪资却分别为815.9万元、793.2万元、1,075.9万元,远低于中兴高管薪酬。

同样,中兴最主要的客户,国内三大运营商,过去三年也都保持了相对平稳的增长速度,然而他们管理层的工资也远低于中兴高管。

因此,不管从公司的成长性还是总的业务体量来说,A股市场的通信行业公司中较中兴更好、更大的样本都存在,但各家公司高管的总薪酬规模都低于中兴。

作为一家职业经理人持有的公众公司,高管的薪资一定是要和公司业绩相匹配。

侃见财经认为,当下的市场环境下,高薪酬无可厚非,但是也需要在关键领域进行突围,这样才能享受公司发展带来的增长性红利。