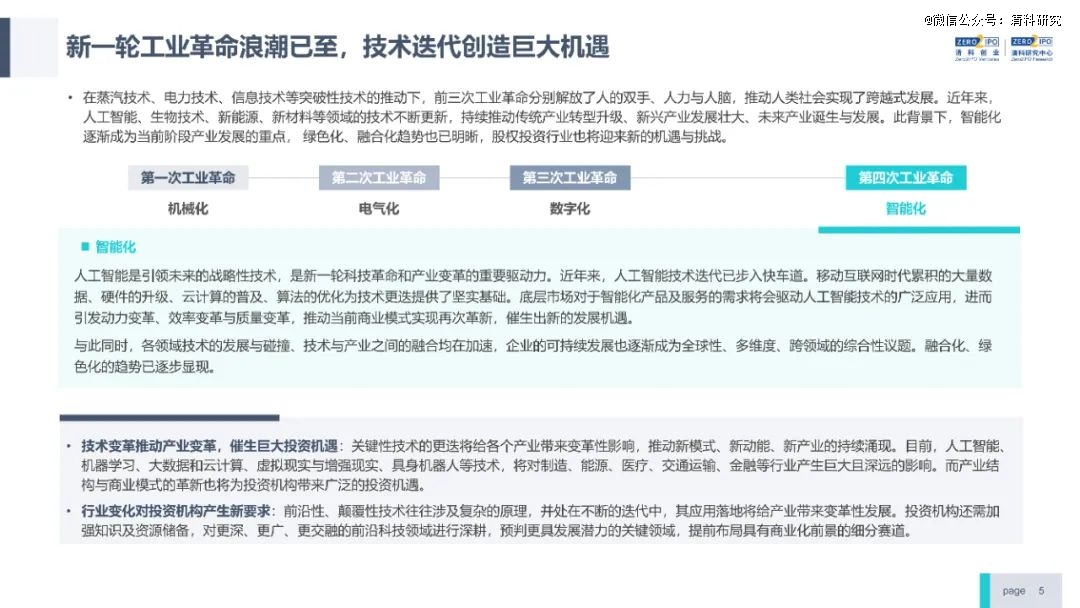

近年来,全球局势复杂多变,世界经济格局不断调整;新技术持续迭代创新,全球产业智能化、绿色化、融合化转型发展势头上升。外部环境变革的持续影响下,我国企业发展及股权投资机构战略布局也迎来新的挑战。国内市场方面,私募基金监管的规范化,多层次资本市场的高质量发展,新质生产力的加速培育对新时代股权投资机构提出了新的历史任务。

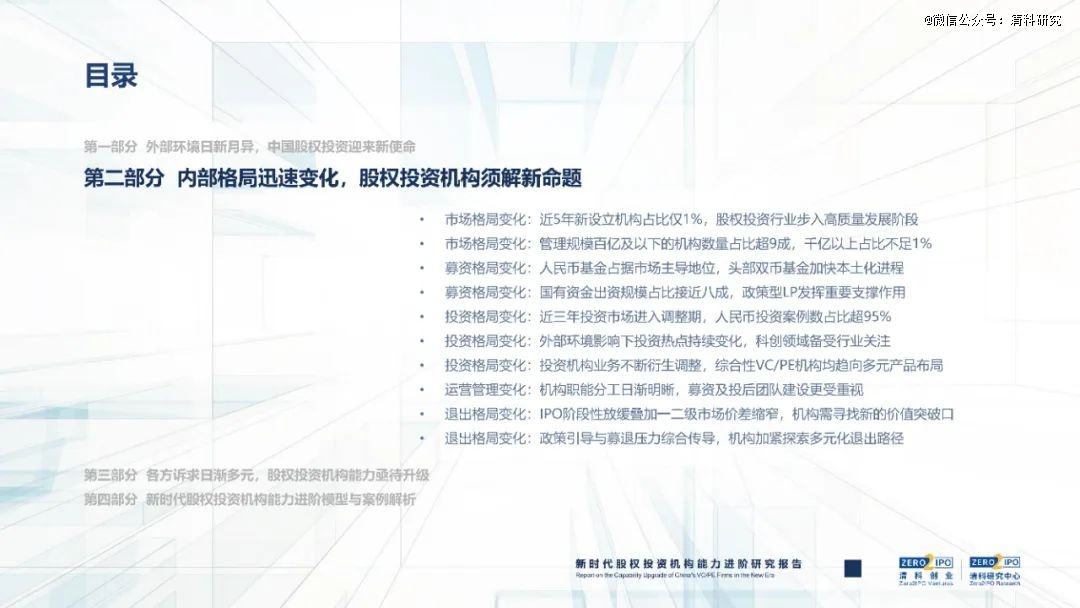

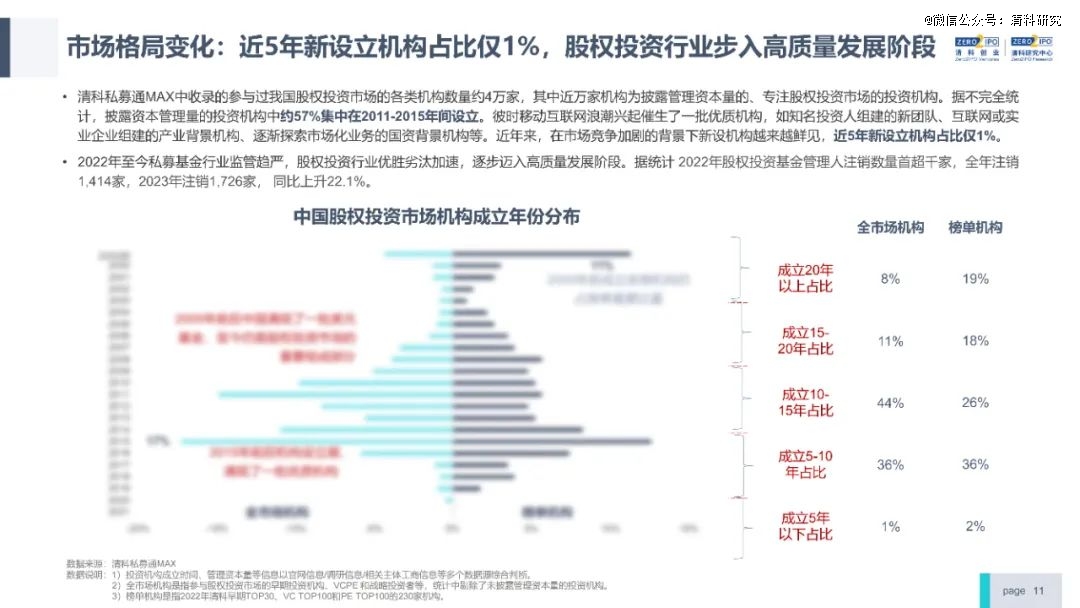

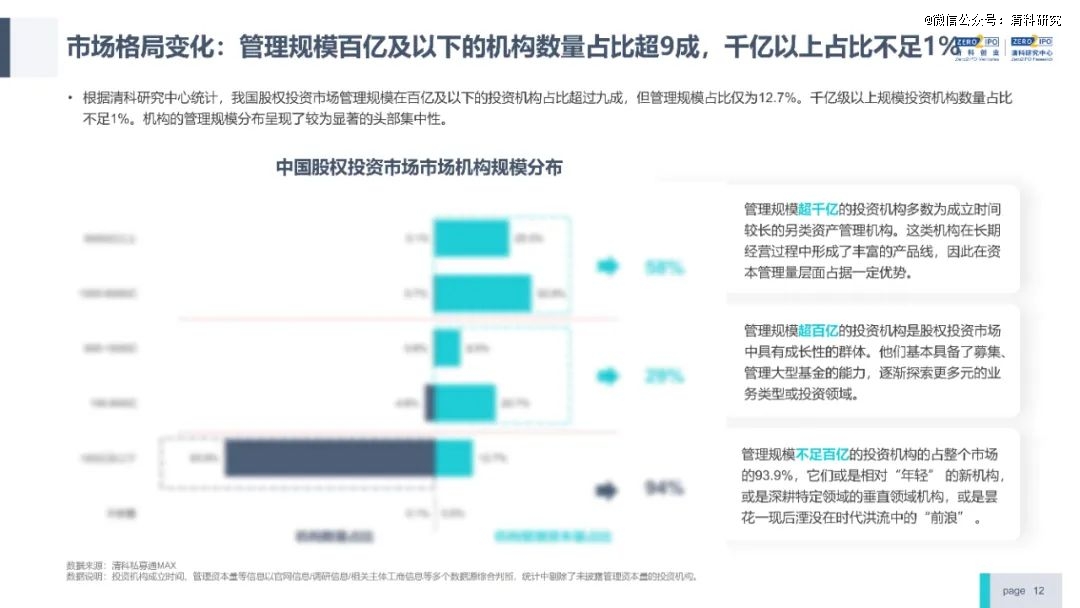

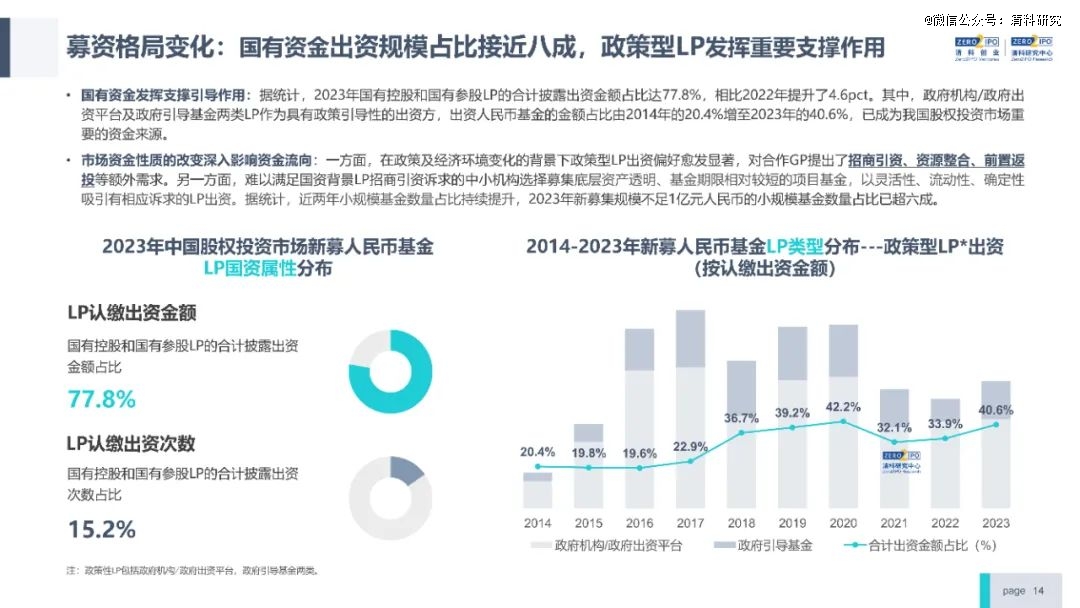

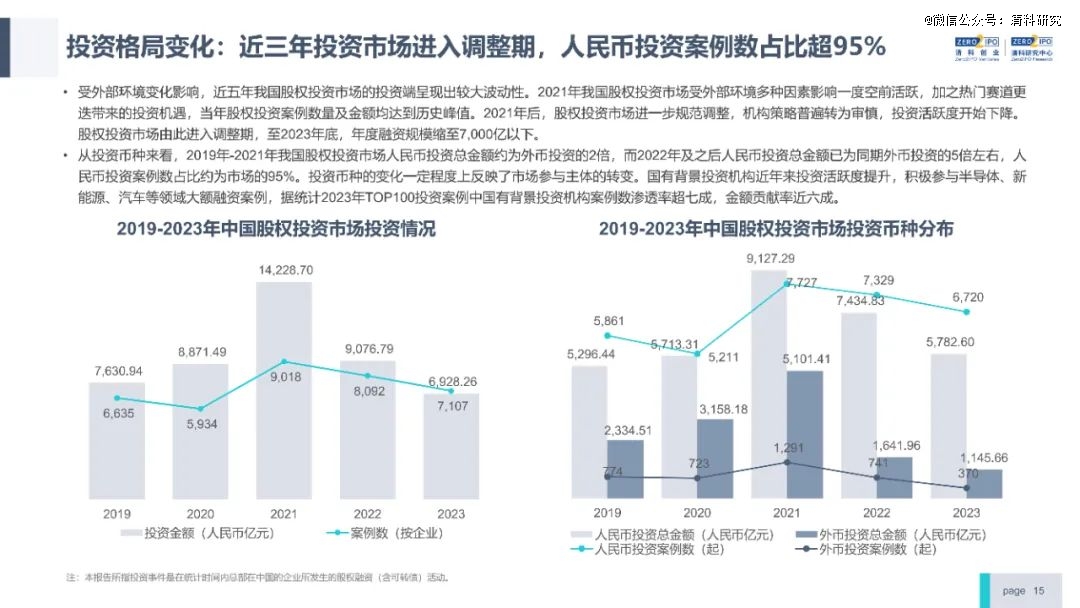

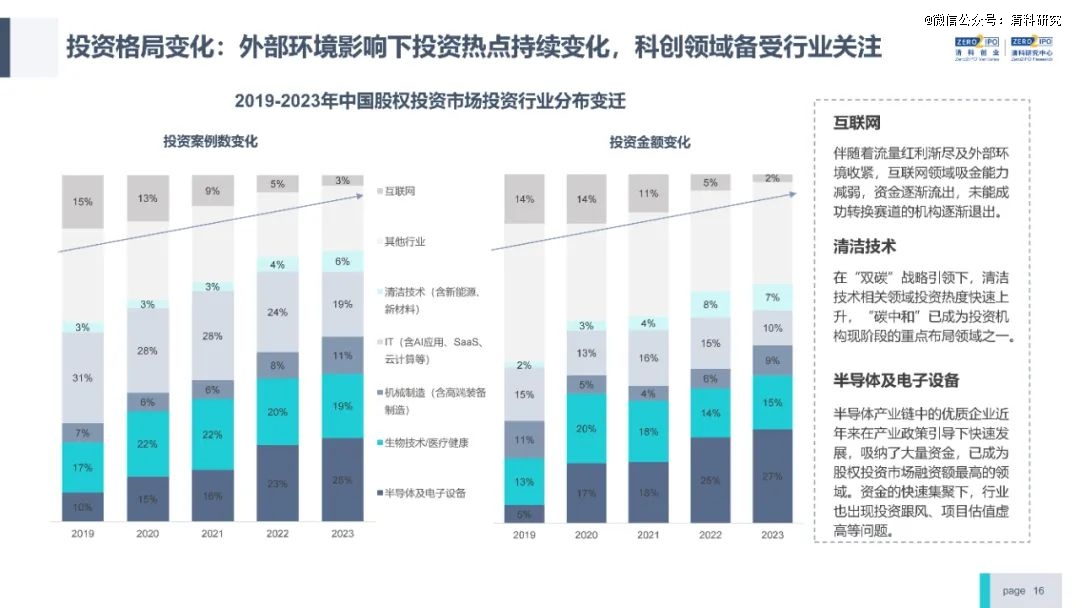

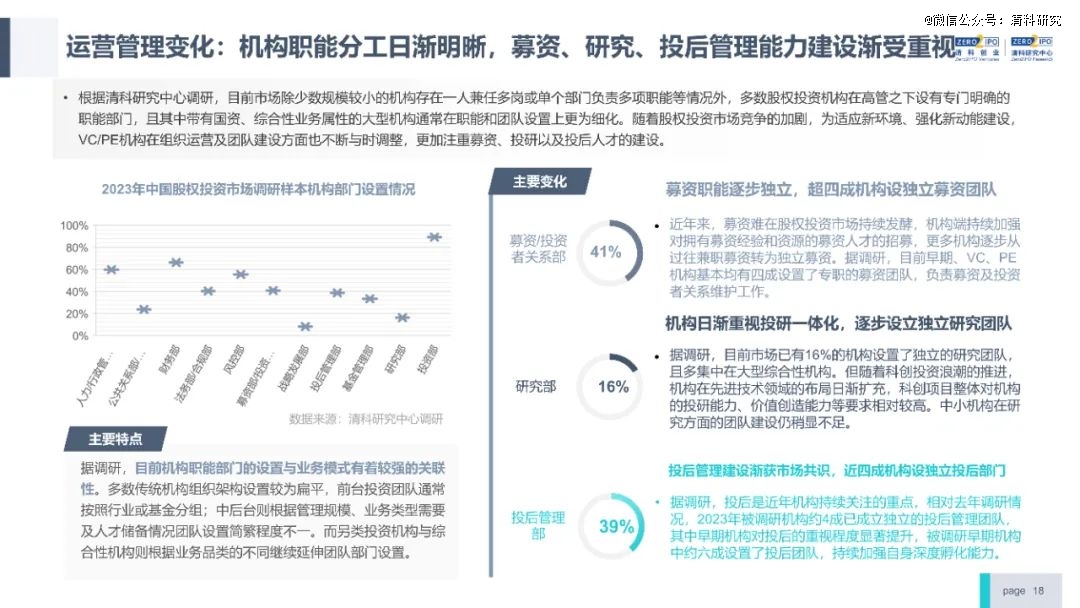

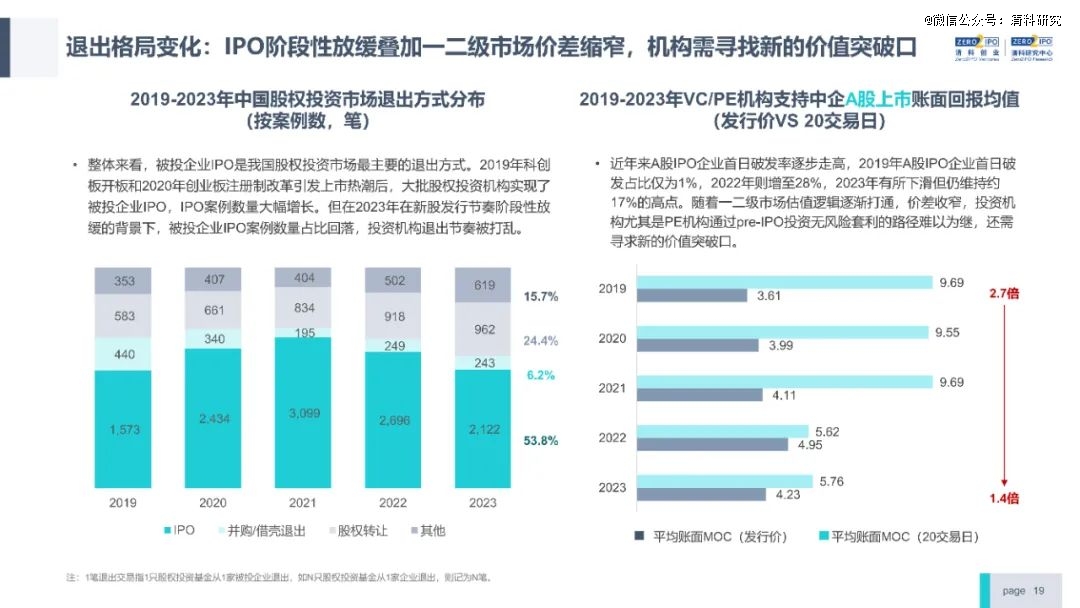

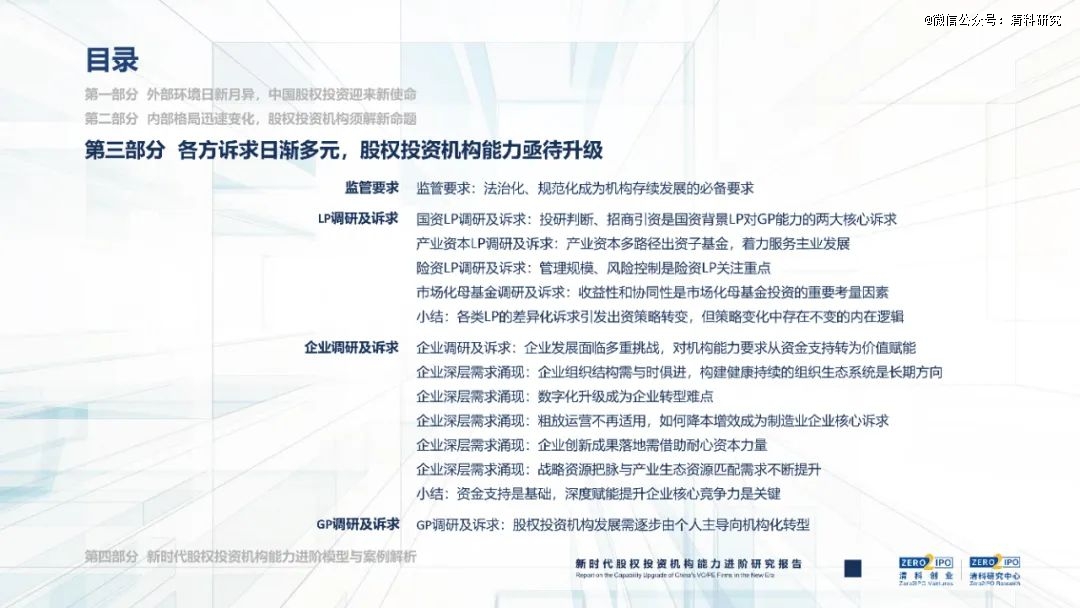

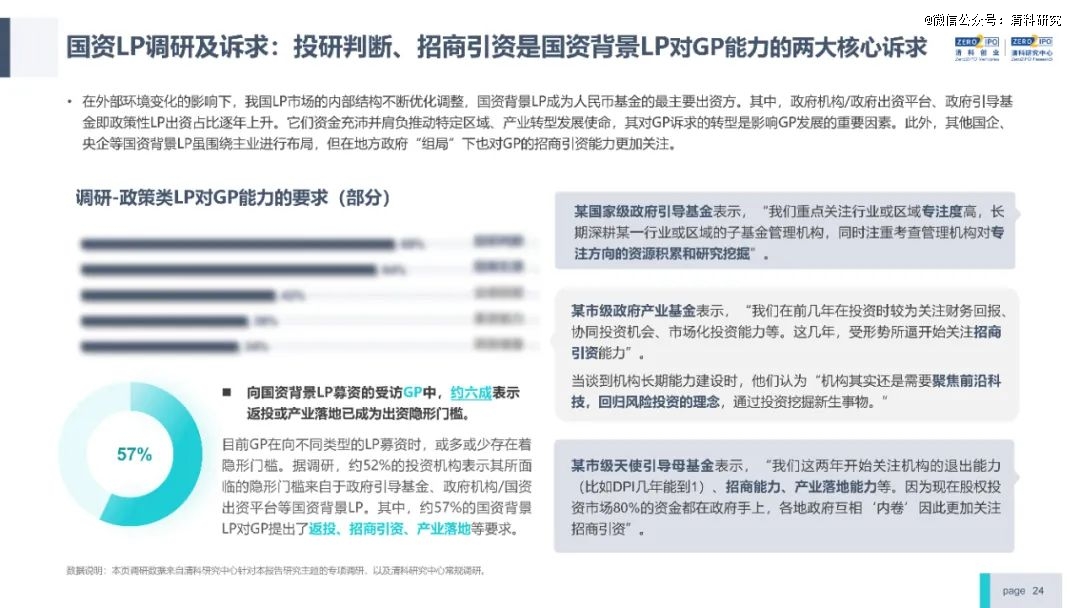

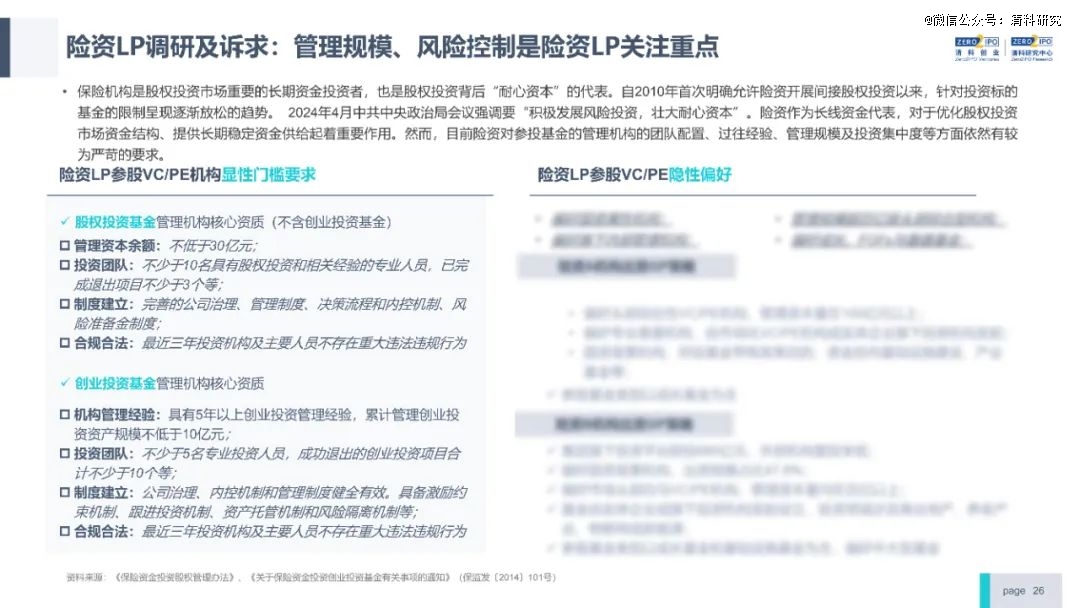

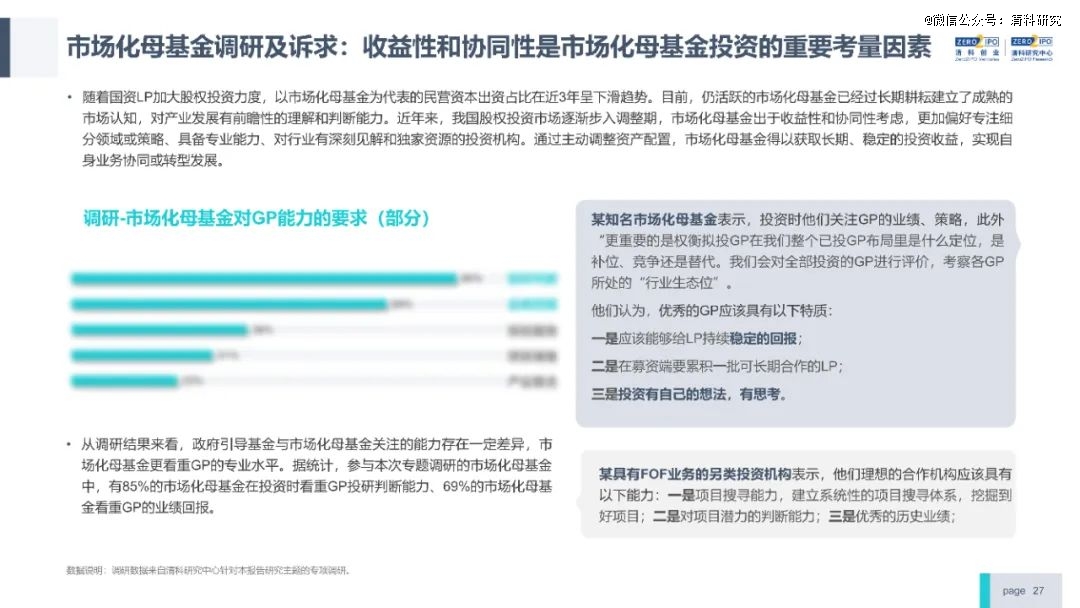

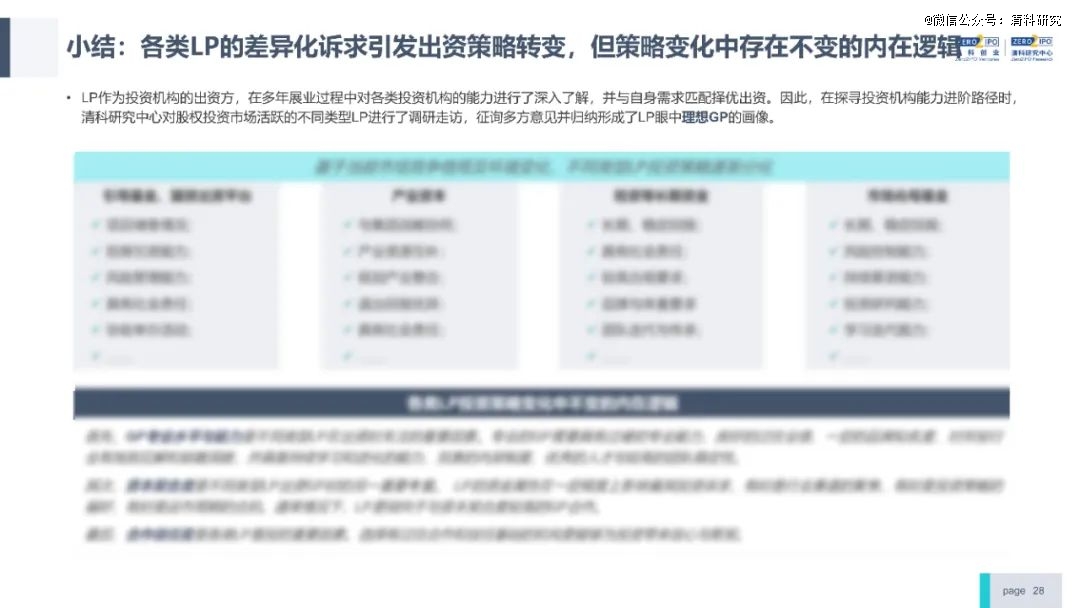

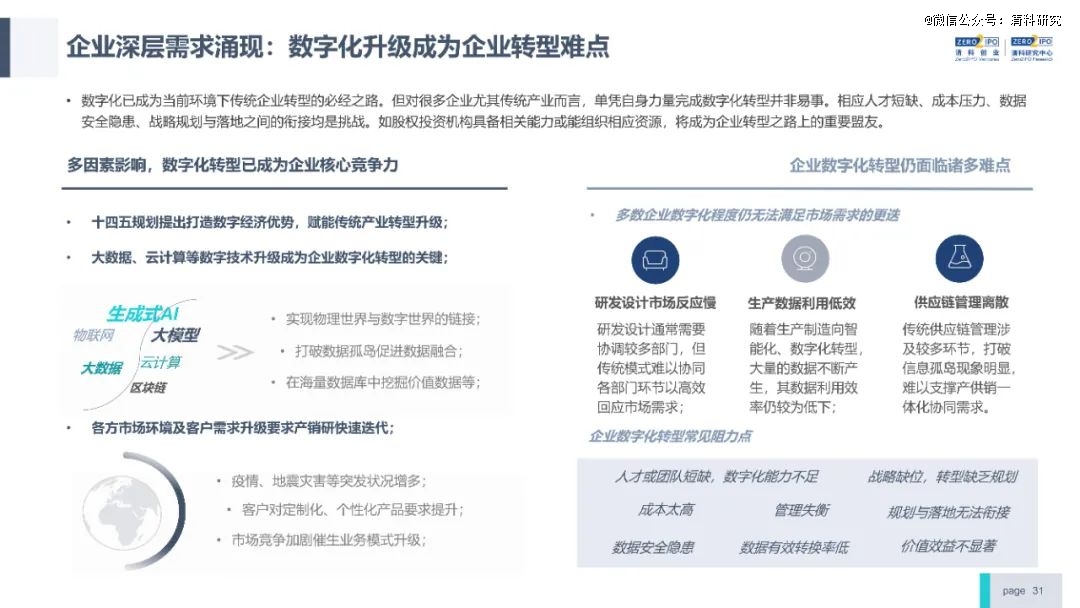

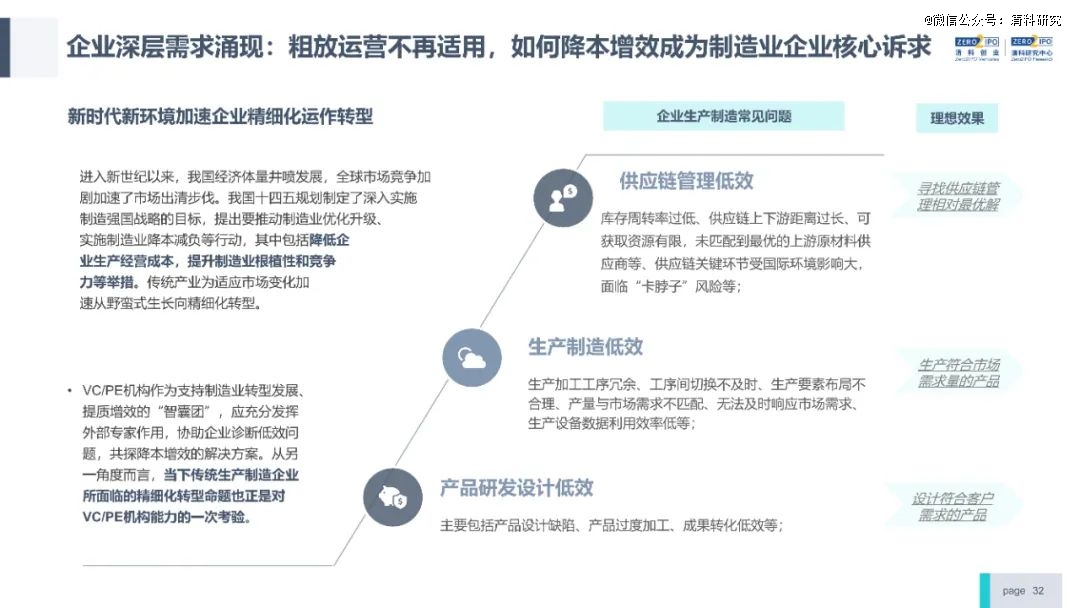

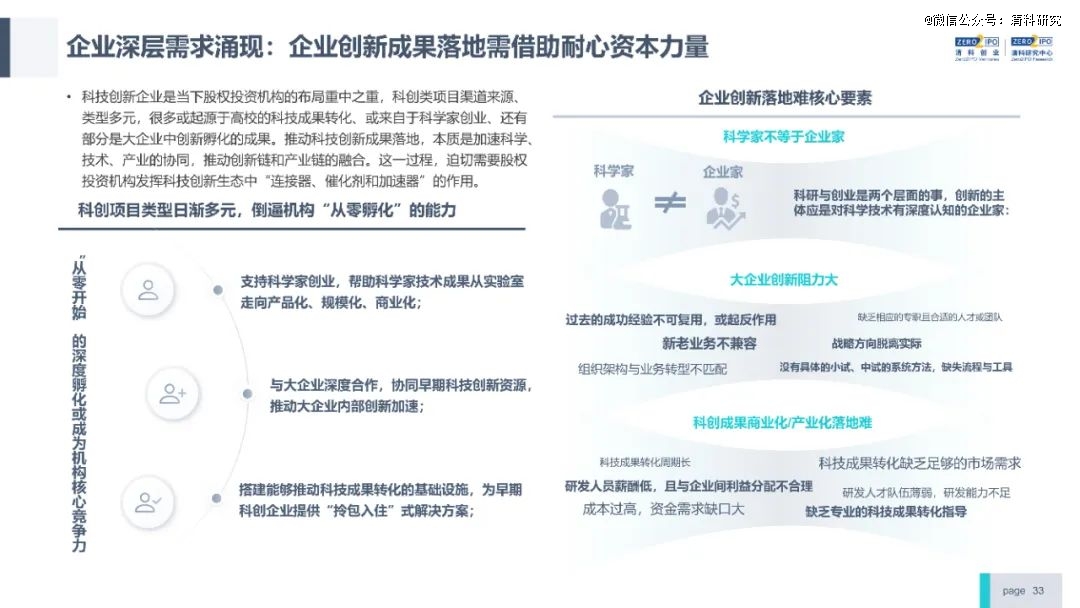

与此同时,股权投资市场格局悄然转变。募资端,国资LP成为人民币基金主要资金来源,国资支持地方产业发展、产业资本服务产业发展等需求迫切;险资风控要求、市场化母基金的收益与协同性要求不断提升,多元化LP诉求是摆在GP面前的首要难题。投资端,政策引导与技术迭代共同影响下,科创领域持续成为股权投资机构的关注焦点,企业对机构的需求也已逐渐从单纯资金需求转为全方位的合作和价值提升,如组织人才升级、数字化转型、生产制造降本增效、创新成果落地、供应链安全、全球战略规划等,这些新变化新诉求已成为企业与机构长期发展需共同做好的必答题。

「 广泛调研 」

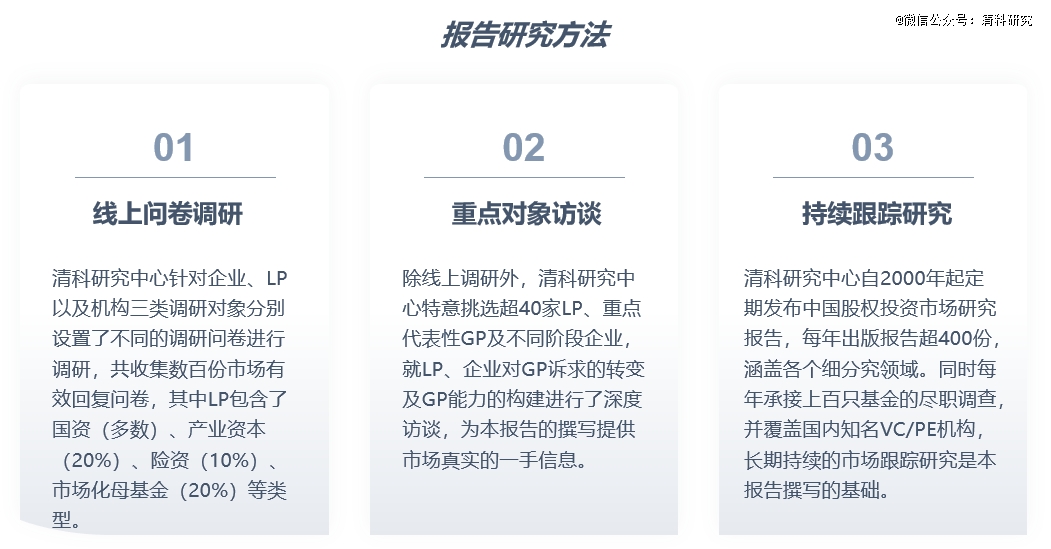

基于此,清科创业(01945.HK)旗下清科研究中心就「股权投资机构的能力进阶路径」这一议题进行了广泛的市场调研。为捕捉市场需求的真实样貌,我们特对LP诉求、企业发展需求以及机构内部发展方向的研究采用了线上问卷调研、重点机构访谈与长期跟踪研究相结合的方法,通过对近200家股权投资市场参与主体(主要包括LP-出资人、GP-投资机构、被投企业)的访谈与调研,在分析市场一手信息的基础上挖掘机构转型的方向,为机构能力构建模型理论的形成提供详实有力的支撑。在综合过往研究、最新调研数据及市场各方观点的基础上,我们形成了市场共识下的「新时代股权投资机构能力进阶模型」,并正式发布《新时代股权投资机构能力进阶研究报告》。

「 核心导读 」

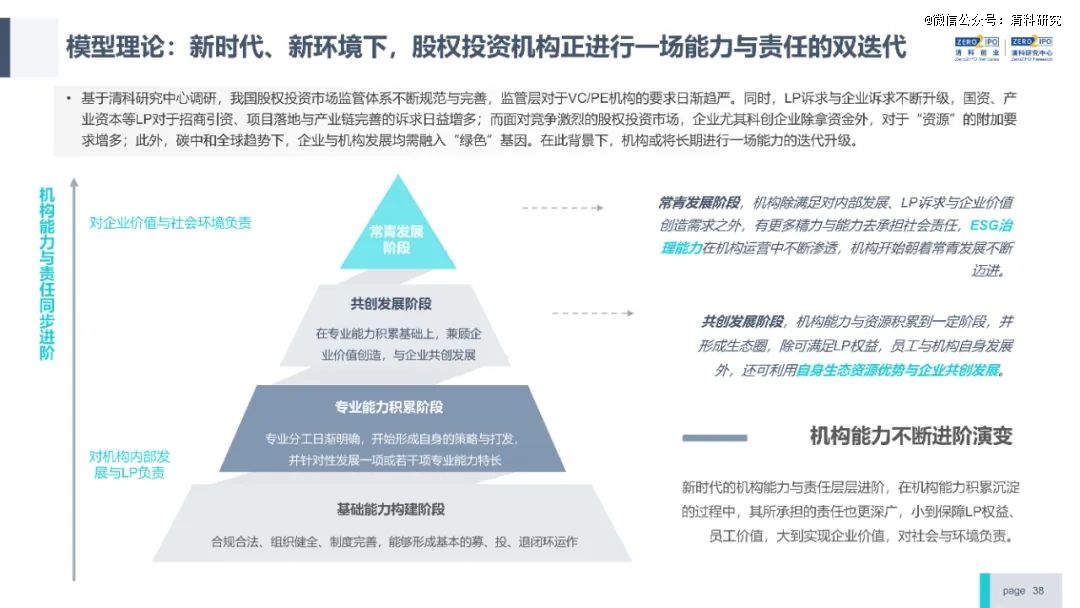

能力越大,责任越大。在新时代、新环境下,投资机构正进行一场能力与责任的双迭代。部分机构已开始从基础能力构建阶段向更高阶层不断进阶,所需能力更加多元且不断精进,所能承担的责任也更加深广。以保障LP权益为基础,投资机构小到可帮助员工实现自身价值、帮助企业实现价值创造,大到可支持社会实现向好发展......在责任与能力不断进阶演变历程中,投资机构也不断朝着常青发展之路迈进。

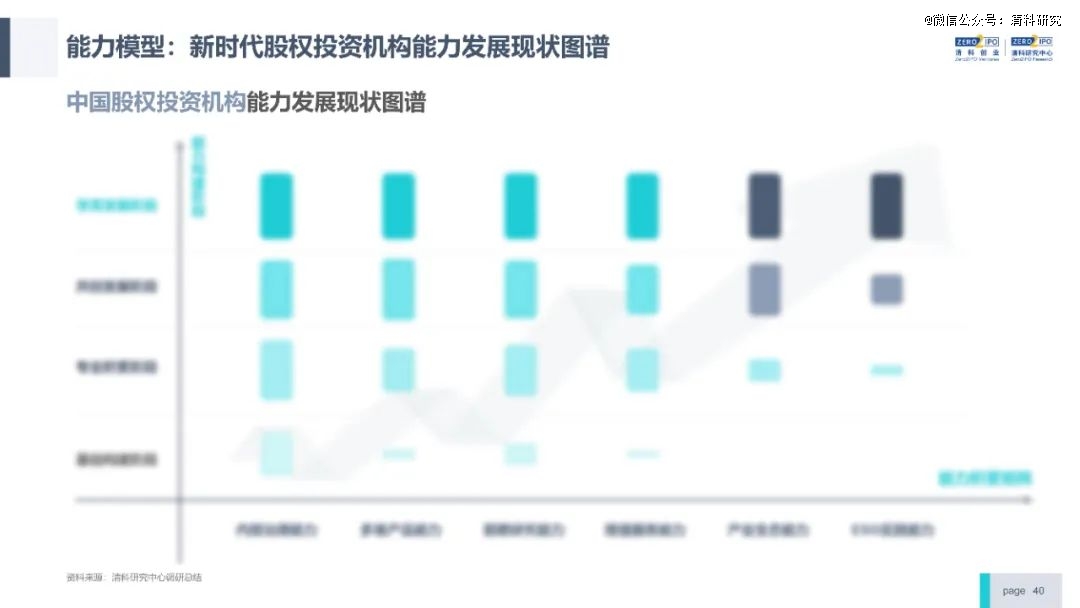

通过汇集各方意见,我们将新时代股权投资机构所需具备的专业能力归纳为内部治理能力、多维产品能力、前瞻研究能力、增值服务能力、产业生态能力与ESG实践六项专业能力。为更好的具象这六大能力,我们总结了六大能力的构建方法,以期为市场提供一定参考。

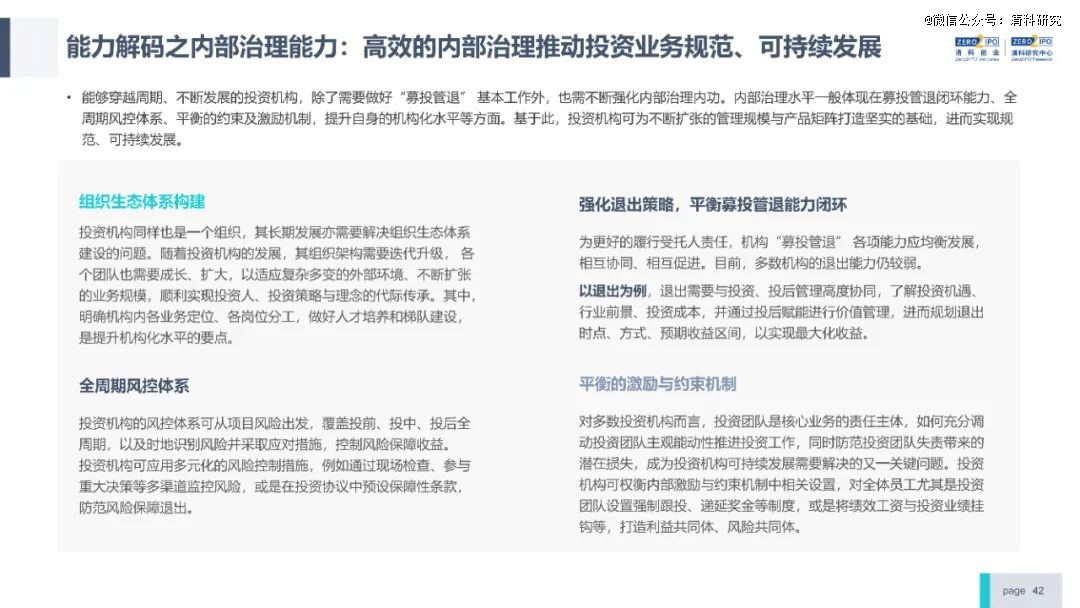

内部治理方面,持续迭代更新的组织生态体系、平衡的募投管退能力、全周期的风控保障及恰当的激励约束机制可推动机构业务的可持续发展;

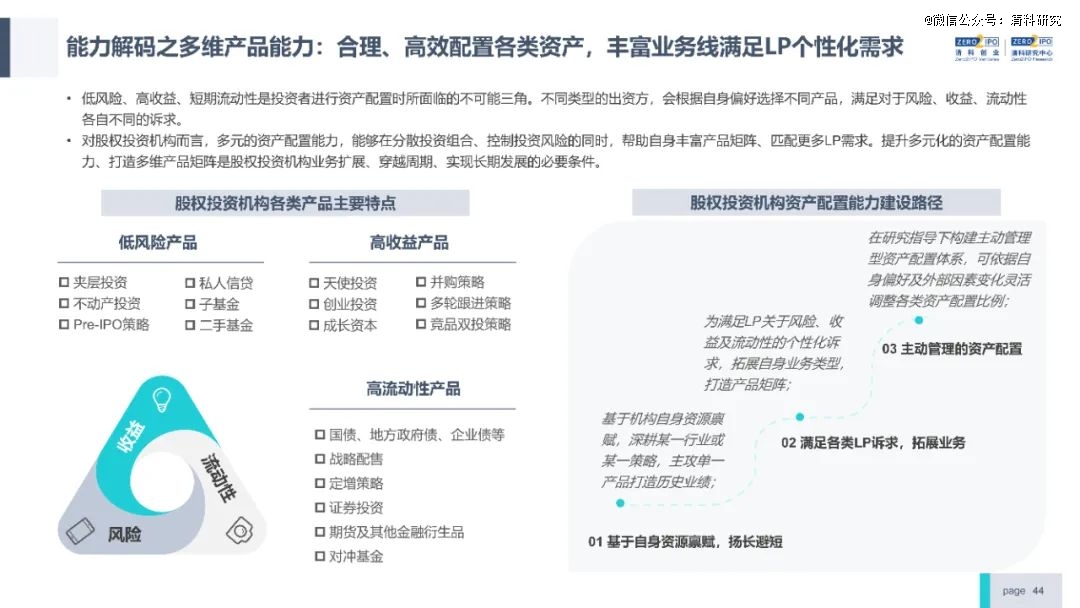

多维产品方面,合理、高效的各类资产配置、丰富的业务线可满足不同背景LP的个性化需求;

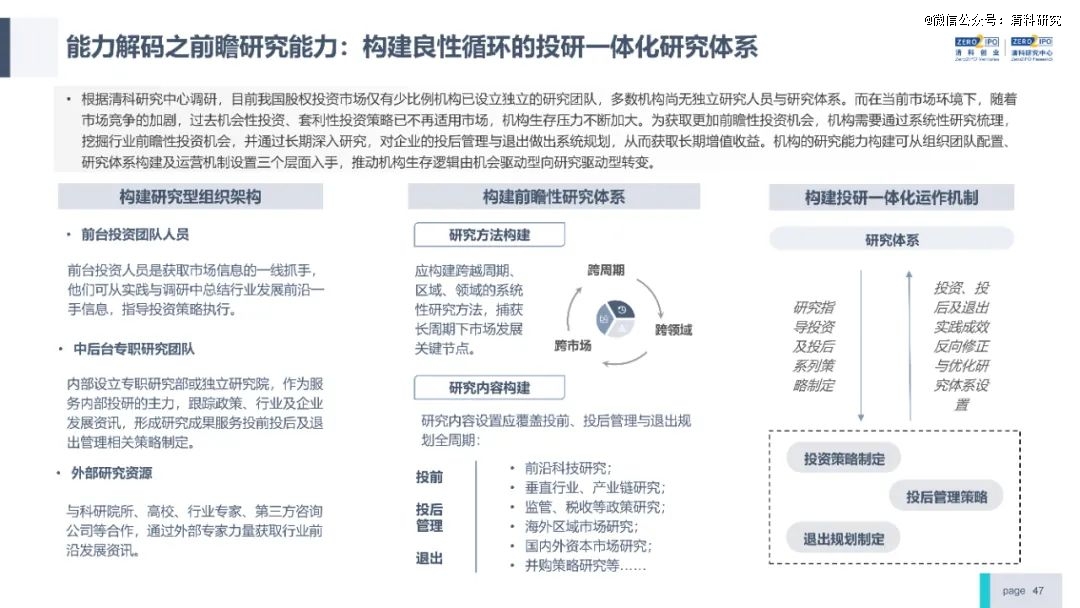

前瞻研究方面,构建良性循环的投研一体化研究体系可推动机构生存策略由机会驱动向系统研究驱动转型;

增值服务方面,不同资源及能力禀赋支撑下的投后增值服务是服务企业深度需求的基础;

产业生态方面,结合机构自身的产业生态资源,链接、整合与重构产业生态,可帮助企业打造第二增长曲线;

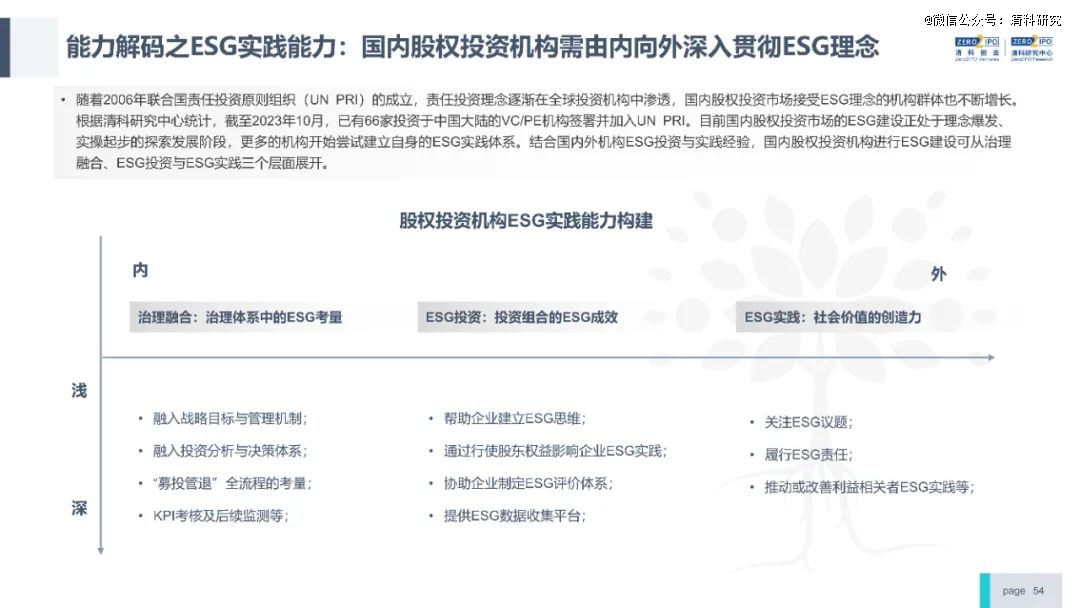

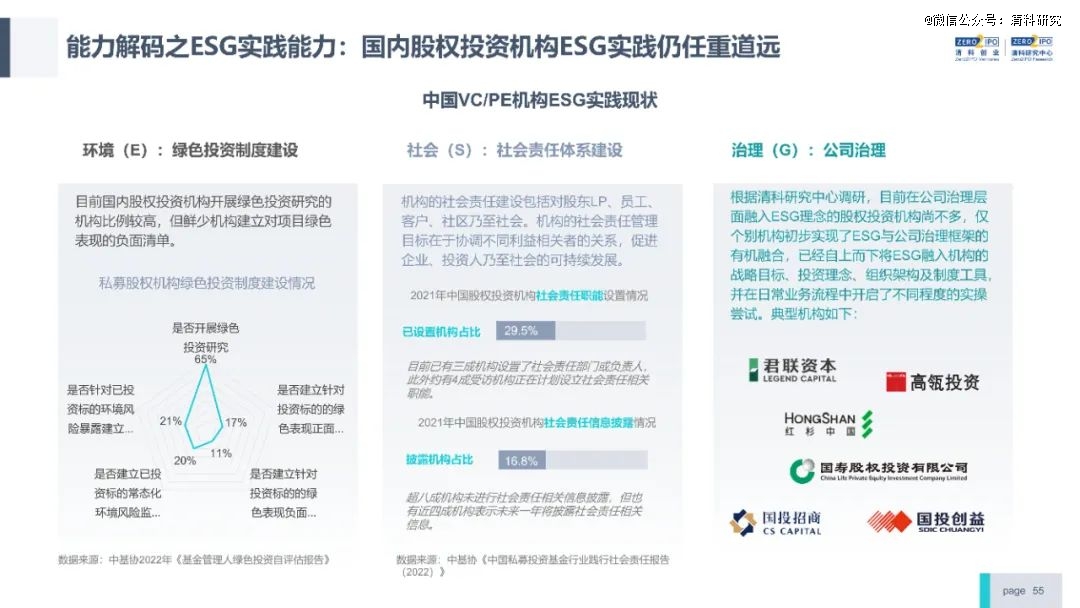

ESG实践方面,从内到外、由浅至深的治理融合、ESG投资及社会价值实践是ESG能力构建的核心要素。

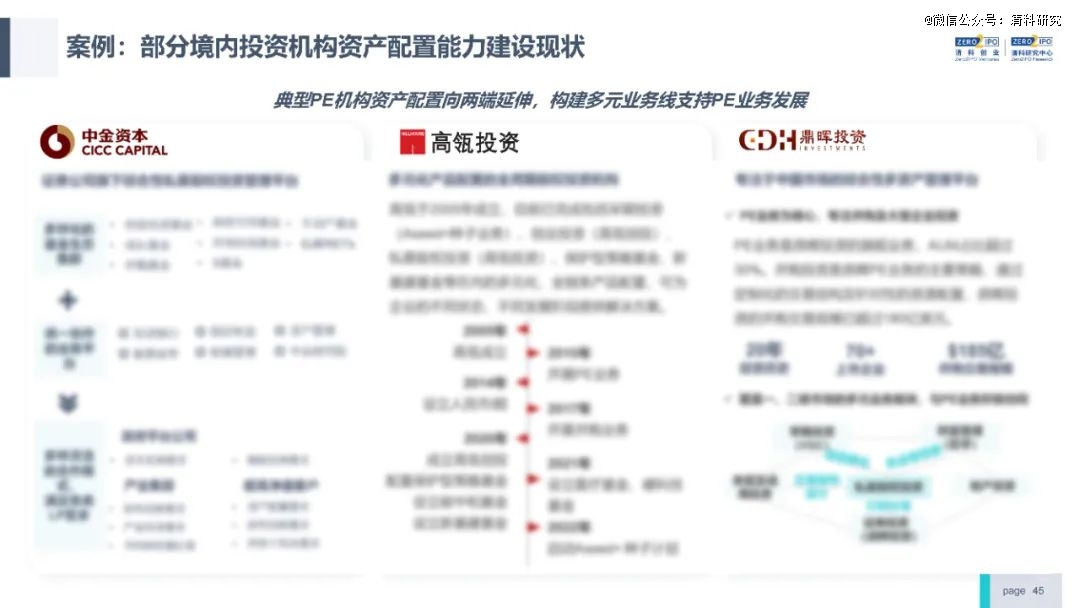

同时,我们选取了目前在六大能力建设方面较为出色的部分VC/PE机构,就其特色/专长能力建设的现状及特点进行案例解析,希望能为以常青发展为目标的股权投资机构提供一些有力的借鉴。如中金资本、高瓴投资、鼎晖投资等机构的多元资产配置能力;深创投、中科创星等机构的前瞻系统研究能力;联想创投、CPE源峰等机构的增值服务能力;高瓴投资、上汽、小米的产业生态构建能力;君联资本、国寿股权等机构的ESG实践能力......当然,在这六大能力建设方面拥有*成就的机构尚有很多,这里受报告篇幅所限我们不再逐一列举。

最后,我们特别感谢参与调研与访谈的所有GP、LP与企业,是他们的真知灼见与积极发声为报告结论提供了详实的依据与真实的信息。受团队经验、访谈对象范围、撰写周期等客观因素限制,本报告所形成的能力模型不一定适用于所有类型的股权投资机构或所有发展阶段,但我们衷心希望它能够为当下股权投资机构的发展、尤其是为寻求常青发展的股权投资机构的建设提供一些思路。

我们欢迎市场各方与我们一起跟踪、探索各时期股权投资机构的能力进阶路径,共同推动中国股权投资行业的健康与高质量发展。

「 报告精彩内容」

以上为报告部分精彩内容分享,获取完整高清版《新时代股权投资机构能力进阶研究报告》点击👉https://report.pedata.cn/1700098909911084.html