7月26日晚,宁德时代发布了2024年中报。

综合来看,宁德时代上半年实现营业收入1667.67亿元,同比下降11.88%,实现归母扣非净利润200.54亿元,同比增长14.25%。

尽管净利润依然维持稳健增长,但资本市场似乎并不买账,7月29日开盘后宁德时代股价一度急跌近5%,最终以下跌2.55%收盘。

那么,宁德时代这份财报究竟是利好还是利空,有哪些细节值得投资者关注?

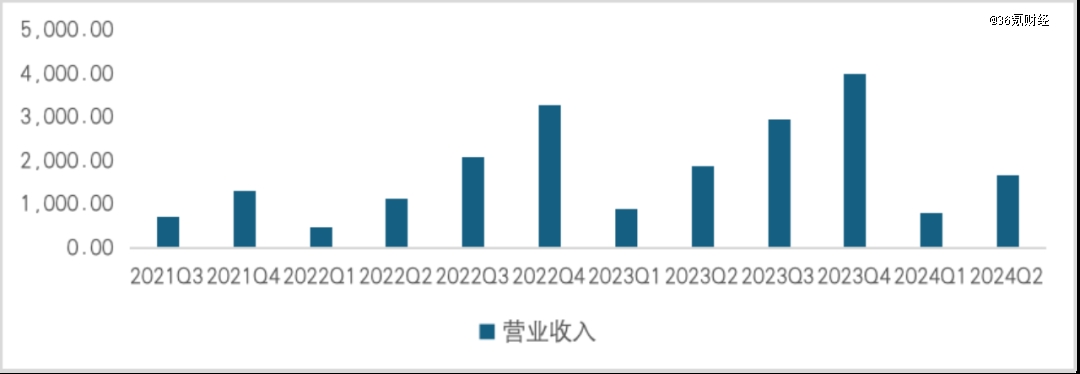

01 二季度业绩表现不佳,但数据可提前推演

单看宁德时代2024Q2单季业绩*值的变动趋势,其实与24Q1并没有本质上的变化,均体现为营收降而利润升。

2024Q2,宁德时代实现营业收入869.96亿元,同比下降13.18%,2024Q1则同比下降10.41%;利润端,2024Q2宁德时代实现归母扣非净利润108.07亿元,同比增长10.81%,而2024Q1则同比增长18.56%。

如果再将24Q2与Q1业绩的同比增速进行比较,会发现24Q2的营收降幅更大,利润增速更低,在一定程度上体现出宁德时代的业绩在边际走弱。

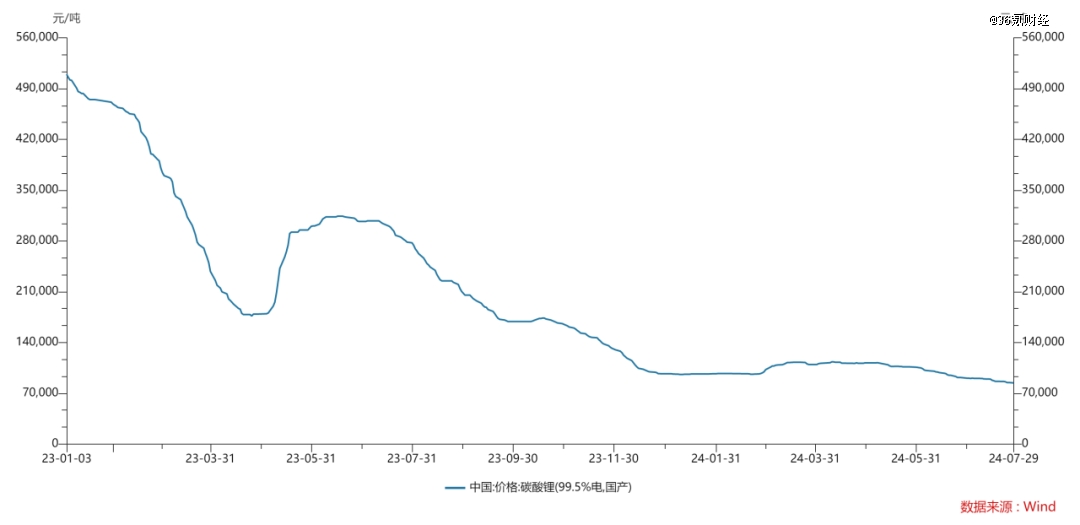

这两个现象背后的原因均与碳酸锂价格直接挂钩。

尽管从去年以来动力电池产能过剩的情况愈演愈烈,对动力电池厂的营收增长造成冲击,但由于上游碳酸锂的价格回调幅度更高,宁德时代等大型动力电池厂相对于下游主机厂的强势地位,反而使得其毛利率不降反升,进而体现为利润增长。

数据上,PVinfolink统计方形磷酸铁锂动力电池价格从约1元/Wh下降至如今约0.4元/Wh,碳酸锂则从超50万/吨下降至不足10万/吨,碳酸锂与动力电池价格的降幅差,一定程度上就是动力电池厂的利润来源。

23Q1-24Q1,碳酸锂均价从40万/吨下降至10万/吨,降幅75%;23Q2-24Q2,碳酸锂均价从25万/吨下降至约9万/吨,降幅64%。很明显的是,24Q2碳酸锂价格降幅在趋缓。

此外在价格端,中金公司指出由于电池降价较中上游材料降价有所滞后,宁德时代Q2动力、储能价格仍处下行区间,动力电池ASP0.69元/Wh,环比下降4.8%,公司动力电池价格在Q2的表现也要弱于Q1。因此,宁德时代24Q2的利润同比增速要弱于24Q1,收入降幅也更大。

展望未来,随着后续季度碳酸锂价格降幅的基数效应减弱,宁德时代动力电池价格即便维持稳态不变,公司利润的同比变化也很难再回到今年一季度的高度,这是引起市场担忧的因素之一。

但需要提示的是,宁德时代这种因数据计算而导致的财务数据上的变化,实际上很容易被投资机构提前捕捉和推演,基于此,我们认为上述财务数据实质的变动并不是引发本次公司股价大跌的根源,而更多的是情绪预期的扰动,这在一定程度上表明业绩表现可能不构成长期的影响。

图:碳酸锂价格变化

图:碳酸锂价格变化

资料来源:Wind、36氪整理

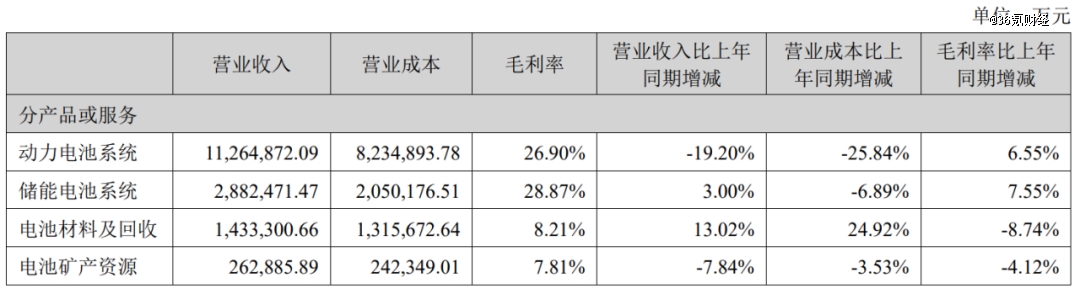

接下来,再看宁德时代2024年上半年细分业务的表现情况。

收入结构上,动力电池系统业务营收为1126.49亿元,同比下降19.2%;储能电池系统业务营收为288.25亿元,同比增长3%。毛利率方面,动力电池系统为26.9%,储能电池系统为28.87%。

图:宁德时代分地区收入增速

图:宁德时代分地区收入增速

资料来源:Wind、36氪整理

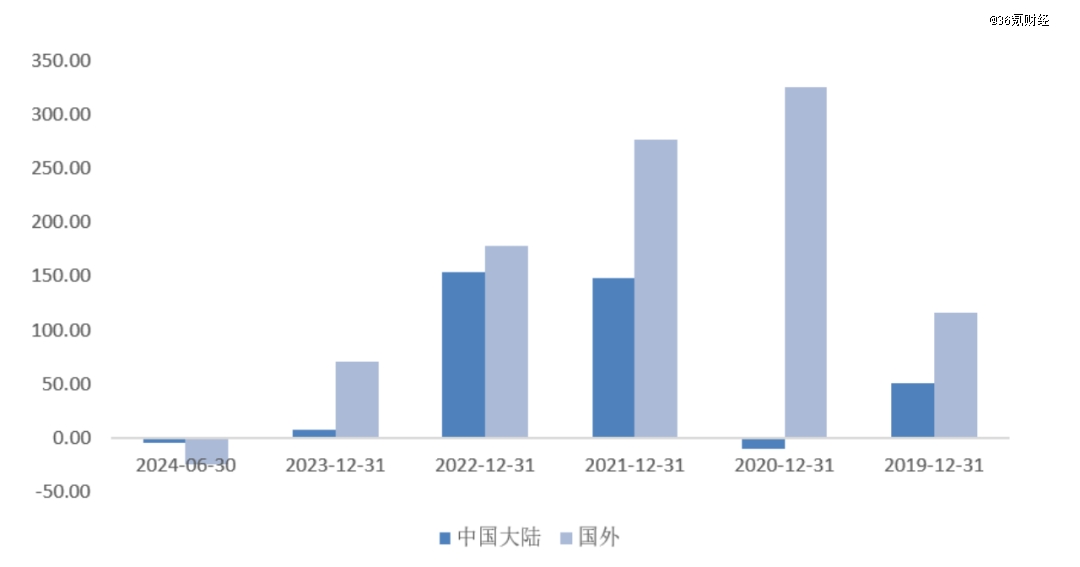

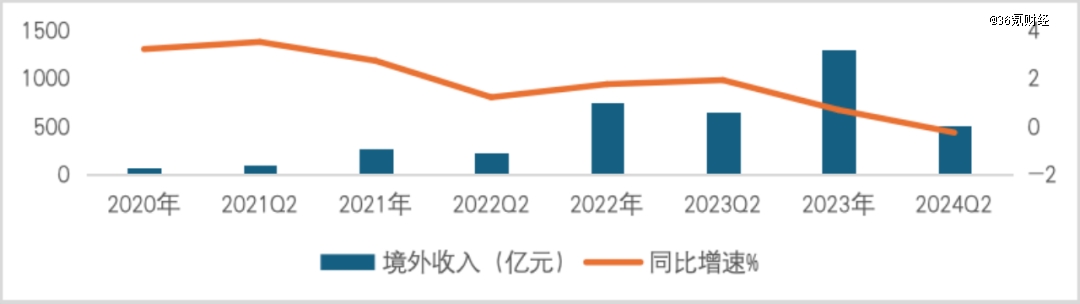

分地区来看,宁德时代境内实现营收1162.38亿元,同比下降4.78%,海外实现营收505.29亿元,同比下降24.77%。公司在海外的收入下滑幅度较大,而在2023年以前,宁德时代海外业务的增速则要一直强于国内。

图:宁德时代分地区收入增速

图:宁德时代分地区收入增速

资料来源:Wind、36氪整理

出货量方面,根据中金公司测算,今年上半年宁德时代锂电池出货约205GWh,同比增长22%,其中动力电池/储能电池出货分别159GWh/46GWh。

公司财报披露,2024年1-5月全球动力电池使用量达285.4GWh,同比增长23.0%。储能电池方面,2024年1-6月全球储能电池出货量则达130GWh,同比增长35%。不难看出,储能行业的景气度整体还是要优于动力电池,上半年宁德时代储能电池业务的量价表现也同样优于动力电池。

行业地位方面,2024年1-5月公司动力电池使用量全球市占率为37.5%,较去年同期提升2.3个百分点,仍排名全球*。同时在今年上半年,公司储能电池出货量继续保持全球*的市场份额,按中金数据测算约35.38%。

02 市场的担忧是什么?

尽管宁德时代二季度的营收增长较为疲弱,但坚挺的盈利能力和稳固的市场地位使得这份财报整体并不算悲观。然而29日开盘后宁德时代股价跳空低开,随后加速下跌,*跌幅一度接近5%,尽显资本市场的悲观。那么市场不买账的原因究竟是什么?

我们认为,当前来看,市场对宁德时代未来的不确定性主要集中在两个方面:

首先,是对宁德时代成长股定位可持续性的担忧。

过去几年,受益于国内新能源汽车行业的快速增长,宁德时代凭借自身过硬的技术储备和*的产能布局,享受到了α+β的双轮驱动,2014年-2023年营收的CAGR超过95%,2021年-2023年营收的CAGR超过70%,是当之无愧的成长股龙头。

在成长股的定位之下,市场对公司未来营收持续高速扩张有着较高的要求和预期。但2024年以来,受行业需求持续下滑和核心技术迭代放缓的影响,国内动力电池的竞争格局恶化,叠加碳酸锂等关键原材料的降价,主要动力电池厂商开始启动价格战抢夺市场份额。与此同时,主机厂为了避免过度依赖,也开始主动寻找二供、三供。这种背景下,以亿纬锂能、国轩高科等为代表的二线动力电池厂商快速起量,在一定程度上加剧了市场对宁德时代业绩扩张的担忧。

从实际的财务表现上看,2024年以来,宁德时代的营收规模连续两个季度维持了负增长,增速分别为-10.41%和-13.18%%,负增长幅度不断扩大。作为成长股而言,营收的持续萎缩无疑在一定程度上印证了市场此前对其成长持续性的疑虑,激发了市场的悲观预期,从而带动公司估值的加速回调。

图:宁德时代季度累计营收表现

图:宁德时代季度累计营收表现

数据来源:Wind,36氪整理

其次,是对宁德时代全球化进展的担忧。

在国内市场前景不明之下,市场将海外市场的突破当作了2024年宁德时代非常重要的一个业绩增量。

但在欧美新能源进展放缓叠加多重政策制约下,年内我国新能源车及动力电池出口前景并不明朗,尤其是欧洲市场的放缓和出口受限直接影响了我国新能源车和动力电池的出口表现。根据国泰君安期货统计数据显示,2020-2023年我国向欧洲的新能源车出口量约为7.2、28.5、54.5和71.8万辆,分别占国内总出口量的32%、48%、49%和41%,占中国总销量的5.5%、8.1%、7.9%和7.6%,有着举足轻重的作用。

而根据欧洲汽车制造商协会数据显示,2024年1-6月,欧洲31国实现新能源乘用车销量144.2万辆,同比增速仅1.6%,在行业疲弱之下,欧盟还通过加征关税、《新电池法》等对我国新能源车和动力电池出口进行限制。欧洲市场的走弱,给年内我国新能源车和动力电池的出口增加了更多的不确定性,2024年6月,我国动力出口量为13.2GWh,同比下降32.1%。

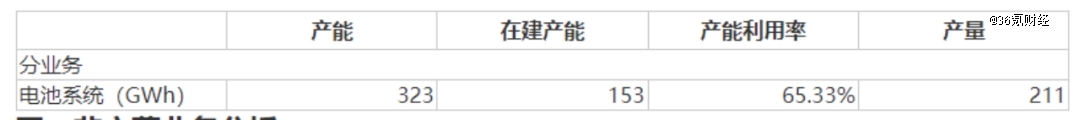

在海外不确定性激增之下,宁德时代自身的扩产节奏和产能释放速度也有所放缓。截至2024年二季度,宁德时代的产能为323Gwh,在建产能153Gwh,Q1的资本开支71亿元,Q1+Q2为138亿,同比降幅分别为32%和25%,扩产节奏明显放缓。从产能释放上看,目前海外工厂新增产能也不多,大多还在爬坡阶段。

图:宁德时代产能及在建产能情况

图:宁德时代产能及在建产能情况

数据来源:公司中报,36氪整理

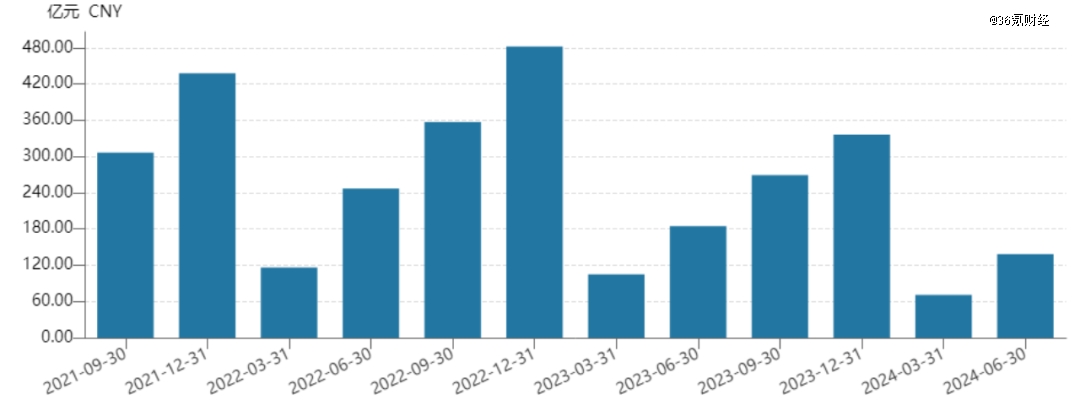

图:宁德时代资本支出变化

图:宁德时代资本支出变化

数据来源:Wind,36氪整理

最终,受出口前景蒙阴以及自身产能扩建和释放主动放缓的双重影响下,2024年二季度,宁德时代的境外营收录得505.29亿元,同比降幅接近25%,使得年初部分投资者期待的强出海逻辑出现一定程度的落空。

图:宁德时代境外收入及增速

图:宁德时代境外收入及增速

数据来源:wind,36氪整理

03 结尾

综合来看,在当下市场环境下,投资者的风险厌恶情绪达到*,对企业确定性的要求也上升到前所未有的程度。这种背景下,尽管本季度宁德时代的盈利能力较为稳定,但营收规模连续两个季度的走弱,利润增速的边际放缓无疑放大了市场的担忧情绪。

与此同时,在年初市场对其出海给予较高预期之下,二季度公司海外营收的下滑也在一定程度上加剧了市场对其未来高成长性和稳定盈利能力的质疑,最终引发情绪面的提前反馈,出现了日内的大跌。

展望未来,宁德时代未来几个季度能否稳住增长,以及如何有效平衡地缘政治冲突下公司出海的进展将成为未来市场主要的观察点。