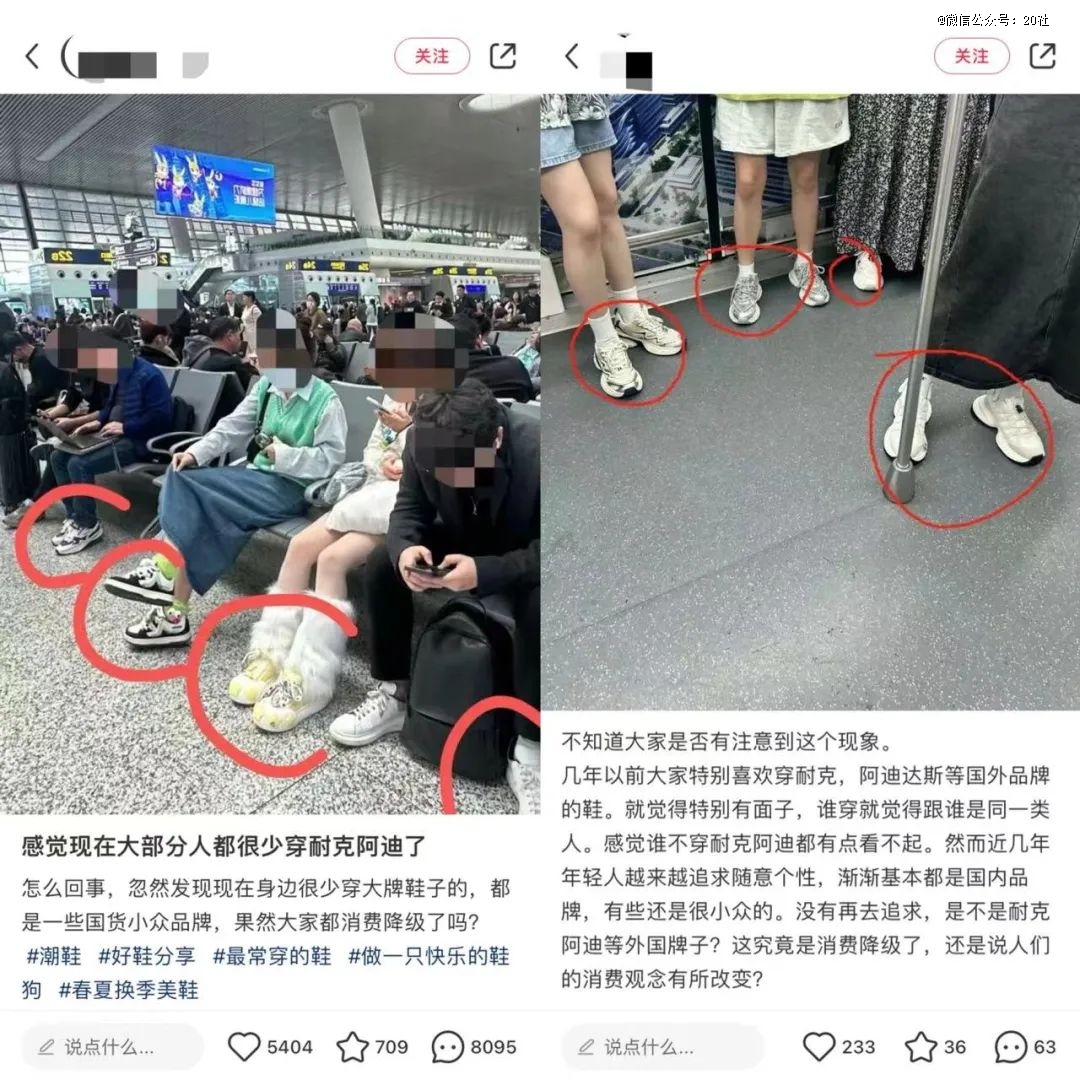

最近烦恼的不止优衣库。不少人在地铁上发现,现在真没多少人穿耐克了。

对于中产来说,Hoka、昂跑、萨洛蒙,才能更好彰显他们(看上去)爱户外的优越生活方式;对于年轻人而言,飞跃、李宁、安踏,便宜好穿,坏了不心疼;对于潮流尖子生而言——贵不贵还是其次,穿你知道的品牌,他们就输了。

这样的体感可以称得上准确。就在6月底,耐克公布了自己的2024年财报,创造了自2001年以来最差的盈利增长成绩,同比仅增长了0.28%;而耐克年度销售额增长速度是除2020年,自2010年以来最慢的。

同时,耐克宣布自己躺平了:耐克CEO约翰·多纳霍说,他们预计下个季度的情况会更糟糕,预计收入会同比下降10%,全年销售额将出现个位数百分比的下滑。多纳霍说,他们也在经历自己的“垃圾时间”:2025年是公司的“过渡年”,他们正在全力开发新的系列,未来会迎来更好的增长。

众所周知,华尔街的finance bro们是天底下最不能延迟满足感的一个群体。电话会一结束,耐克的市值就跌去20%,缩水284亿美元。

曾经是所有青春期男孩子的梦的耐克,怎么就堕落了呢?

01 炒鞋时代结束了

如果要总结耐克*的失误,那就是有做奢侈品的心,但它始终是零售消费品。

现任CEO多纳霍在2020年初赴任耐克CEO,是带着一个核心任务的,那就是让耐克成为一家“科技”公司,直面消费者卖货,掌握消费者一手资料,从而生产出更符合消费者需求的产品。这就是现在备受争议的DTC模式。

这看起来非常良性,但也意味着他来了就是来革经销商的命的,耐克要自己掌握主要销售渠道。当时,耐克面对潮流核心群体的“Drop”模式,已经初见成效。

长期关注奢侈零售的伯恩斯坦分析师Luca Salca曾在给客户一份报告中指出,耐克通过密集地、限量限时的*销售(业内称之为Drop),达到“稀缺性和规模化”兼得的“*局面”。

耐克小规模制造多种不同款式,对这些款式加大投放和联名营销,将其推向前台。短时间内销量提升之后再有意识减少产量,让其自然走衰 。一段时间之后,再于某一节点重复上述动作。

这样的生产模式也多见于奢侈品:用限量款、高定服装来拉高品牌价值,然后相对日常的成衣、美妆来支撑营收——耐克球鞋部门的大头收入也来自大众日常款。

多纳霍继续做的,就是发扬光大这一路线。到高潮时刻,AJ的多款说唱歌手Travis Scott和AJ联名“倒钩”系列,有一款和设计师藤原浩联名(对,三方联名)的“闪电倒钩”,在中国的得物平台上甚至能被炒到超过3万元一双。

那段时间,不少大学男生宿舍,没事就会在SNKS(耐克自有app)抢新发售的限量鞋,为的就是转手赚一笔。

耐克的股价自然也是高歌猛进,在2021年达到了最顶峰,市值超过2800亿美元。而多纳霍自然也被认为是耐克开启名义上是“科技时代”,实则为互联网炒鞋泡沫时代的*功臣。

但球鞋能够支撑的品牌叙事和文化故事是有限的。分析师大加赞扬的“*局面”其实非常脆弱。

耐克在收编亚文化的路途上陆续遇到障碍,比如Travis Scott丑闻缠身,最终让耐克不得不放弃和他的合作;再比如耐克逐渐推高自己的品牌价值,和LV、Dior等奢侈品牌联名,与原本的核心受众——街头文化喜好者渐行渐远。

2022年,一位业内人士曾直言不讳地对澎湃表示:“很多人以前都是耐克的铁粉,但这几年受够了饥饿营销,正价都买不到鞋,想买必须要加价才能入手,铁粉慢慢就受够了,抛弃耐克改穿其他品牌的鞋了。”

当“潮流”让消费者感觉到更像是一种镰刀,人们的狂热就逐渐恢复平淡。2022 年 3 月至 2023 年 3 月期间,eBay 上“Air Jordan”的搜索量从 2800 万下降到 1800 万。

并且,众多经典复刻或曾经的热门款都出现了低于原价、甚至进入奥特莱斯销售的情况,这意味着北美的球鞋市场正在趋于饱和。

本来,经销商可以为耐克去库存,更稳妥地、更有节奏地维护品牌价值。但是,在耐克大刀阔斧地推动DTC的时候,已经砍去了三分之一的经销商,这就让这些货物大量流通在普通消费者手中,更加无法抵挡球鞋价格的一泻千里。

当品牌无法控制价格,也无法控制自己的稀缺性,自然就维护不了之前高昂的市场估值。

02 你不做,有的是人做

耐克下行,阿迪达斯却算得上因祸得福。

在和侃爷因为恐犹言论闹翻以后,阿迪达斯只能放弃每年能带来10亿美元销量的Yeezy(“椰子鞋”)系列,比耐克更早开始开发新产品。

CEO古尔登力排众议,用自己的“直觉”推出Samba和Adidas Orginals多个系列,并且签下包括Blackpink组合的Jennie在内的多个艺人,反而更新了阿迪达斯在新一代年轻人中的新锐形象。

在售价合理的前提下,阿迪达斯重新锚定了品牌在日常潮流时尚的定位,抢走了耐克在年轻人日常穿着上的份额。

在耐克陷入调色盘漩涡,设计乏力,削减经销商份额的同时,还有许多相对而言体量更小的品牌在此时悄悄发力,并在耐克忽视的细分市场,杀出了属于自己的独角兽。

比如,在耐克堪称霸主的跑步领域,就冒出了Hoka One One(下称Hoka)、Asics、New Balance和On(昂跑)等几个品牌,他们的全球市场份额已经达到了35%,而2013-2020期間则是20%。

根据《华尔街日报》,在耐克总部所在的俄勒冈州的波特兰,都能看到耐克被逐渐“偷家”。

一个当地很受欢迎的跑步俱乐部的*说,New Balance、Hoka或Asics的代表,经常会出现在该跑团的活动现场,让跑者试穿新鞋,赠送免费产品,并在运动结束后请他们喝饮料。他们也确实逐渐爱上了这些品牌的产品。

现在,他们已经很少看到耐克代表的身影了。

lululemon自不用说,早已通过瑜伽裤、独特面料、全新版型,来抢走高价值女性消费者。甚至,连lululemon自己都开始面对品牌老化的问题,迎接来自alo yoga、skims等新品牌的挑战。

还有一些品牌,已经开始同时在专业性和时尚度上都呈现上升状态。作为专业户外品牌,萨洛蒙建立了一种在山野中独行的勇者形象,成功和始祖鸟、lululemon一起,成为了“中产运动新三宝,适配后疫情时代人们更想和大自然贴近的生活方式。

萨洛蒙和小众奢侈品牌马吉拉的联名鞋款,也受到了很多时尚先锋人群的追捧。

一位年轻人对《三联生活周刊》说,“看着那些越野鞋、登山杖和冲锋衣,就算我舍不得买,也会有种总有一天能穿着它去休个假的兴奋感。”

被耐克无情削减的经销商,当然也没有错过这个机会。这些品牌崛起的部分原因,就是经销商积极寻求出路,为了引入更多品牌分散主力品牌的风险,与这些小众品牌达成合作,积极曝光,拓展销量。

比如,在中国市场,滔搏体育就在2023年和Hoka、凯乐石(KAILAS)达成合作,同时投资了专业滑雪装备零售商“冷山”及户外内容机构“山系文化”。

最新财报显示,滔搏销售其他品牌同比增长10.5%,高于主力品牌的6.5%,在耐克阿迪之外新的增长点已经开始发力上涨。

而原本和耐克合作、其后却被冷遇的运动员,也逐渐被伺机而动的中国品牌瓜分。

去年7月,国内运动服饰品牌安踏与被耐克解约的美国篮球球星凯里·欧文签约,展开全新合作。2023年NBA总决赛MVP 尼古拉·约基奇也与耐克分道扬镳,转而与另一中国运动品牌361度达成多年协议。

03 问题不在于模式,而在于没有创新

说到底,耐克之前的炒鞋模式之所以成立,*的红利,依然来自于创新。

Air Max 诞生于1979年、Air Force诞生于1982年,而Air Jordan则诞生于1985年。它们在当时利用了最新的气垫科技,启用了用于巩固脚踝的高帮设计,是为了真实使用球鞋去运动的消费者而诞生的。

没有这些创新,哪来的时代经典款?

满足前所未有的需求,创造前人没有见到过的东西,才是耐克长盛不衰的秘诀。DTC模式的本意,也是为了能够更加了解消费者的需求,从而促进创新。

现在,耐克正在努力调头,打算把丢掉的球再一个一个比分地追回来。

多纳霍在会议上表示,公司正在加大对跑步、女装、乔丹品牌的投资。耐克的女装业务估值约90亿美元,过去三年来,旗下女装业务平均实现了高个位数增长。

并且他透露,耐克40%的会员为女性消费者,“她们在新会员中所占的比例更大,并且会员的需求增长得更快。

另外,他们正在开发更多100美元以下的球鞋,来吸引更多对价格敏感的消费者。原因是他们发现,耐克销售打折鞋类和服装的工厂店客流有所减少,凸显出目前消费这感受到的日益增长的通货膨胀压力。

耐克也希望重建和零售商的关系。去年12月,耐克宣布20亿美元的成本节约计划,并表示将逐步恢复对批发业务的关注,也承认了DTC增加了零售商运营的“复杂性和低效率”。

在2024年财年第三季度财报电话会议上,耐克CEO John Donahoe也明确指出,“回归批发”是改善公司业绩的重要举措之一。

而现在,他们把*的希望,寄托在了巴黎奥运会上。耐克消费者和市场业务总裁Heidi O'Neill于4月份就已公开表示,耐克在巴黎奥运会上投入的广告营销开支将超过历届奥运,是多年来*的一笔投资。

对于中国运动员,他们也赞助了中国女篮、中国田径队等多支队伍的比赛服和装备。在财报公布后的电话会议上,John Donahoe等管理层话里话外都把巴黎奥运会视作品牌复苏的强心针,“巴黎奥运会的到来为我们提供了一个增长时刻,耐克今夏将打破混乱,重新拿回优势。”

但巴黎奥运会始终只是一个时刻。耐克面临的却是时代问题:消费者不再相信浮华标签所带来的溢价,而是实用、尊重和亲近。