怡宝离农夫山泉更近了。

随着证监会关于华润饮料(控股)有限公司(以下简称“华润饮料”)境外发行上市备案通知书的发布,意味着华润饮料的港股上市进程又进一步。

自华润饮料正式在港交所披露招股书,而农夫山泉紧接着便推出“小绿瓶”纯净水后,怡宝和农夫山泉两位老对手之间的交锋就颇受外界关注,被认为是水战要再起的信号。

2020年9月8日,农夫山泉成功登陆港交所当天,其创始人钟睒睒凭借578亿美元的身家一举超越马化腾、马云,*中国首富。也给大众揭示了卖水这门生意有多赚钱。

从招股书来看,怡宝的赚钱能力略逊农夫山泉一筹。不过,怡宝的*对手,不是农夫山泉,而是自身产品单一和同质化问题。

1、水之外,没有故事

虽然公司名字叫华润饮料,但其发展*的业务却不是饮料,而是怡宝饮用水。

华润饮料招股书援引灼识咨询报告数据表示,按零售额计,2023年其在中国包装饮用水市场排名第二,市场份额18.4%;在中国饮用纯净水市场*,市场份额32.7%。

具体来看,2023年市占率高达32.7%的华润饮料饮用纯净水,零售额达到了395亿元。而同期,第二名到第五名公司的市场份额分别为8.9%、6.1%、3.7%和2.6%,四家总和只有21.3%,远不及华润饮料一家市占率。

饮用水在华润饮料的收入中占据主导地位。

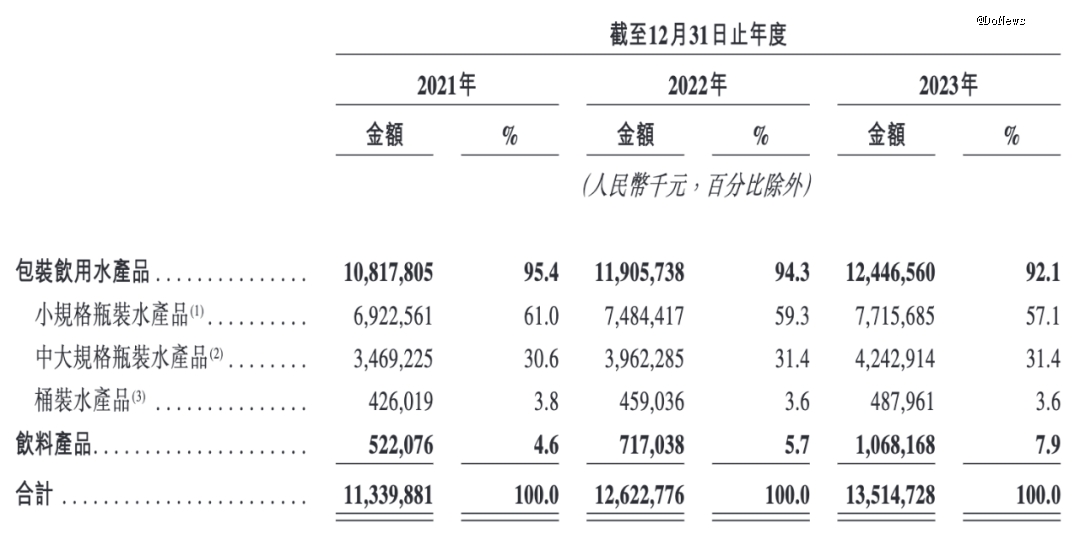

氢消费查询华润饮料招股书了解到,2021-2023年,其包装饮用水产品分别产生收入108.18亿元、119.06亿元及124.47亿元,分别占当期总收入的95.4%、94.3%及92.1%。

图源:华润饮料招股书

不过,在中国饮用纯净水领域优势满满的华润饮料,饮料业务发展却相当一般。

华润饮料旗下除了怡宝,还包括至本清润、蜜水系列、假日系列及佐味茶事等,共13个品牌的产品组合、56个SKU,除了包装饮用水,还覆盖茶饮料及果汁类饮料等品类。

然而,饮料市场竞争激烈,消费者口味挑剔,不仅有可口可乐、康师傅及统一等老牌巨头,近年崛起的元气森林以及喜茶、霸王茶姬等网红即饮类品牌都在分流市场。

虽然华润饮料援引灼识咨询报告,以2023年零售额计,其在中国菊花茶饮料市场*,以及在风味水市场排名第二。但实际观察来看,华润饮料旗下饮料产品在市场上的影响力相当有限,市场知名度也不显,表现在收入上,也没有取得很好成绩。

2021-2023年,华润饮料的饮料产品收入分别为5.22亿元、7.17亿元及10.68亿元,近两年增速达到37.3%和49%,但占总收入的比重分别只有4.6%、5.7%及7.9%。

可见,虽然看起来华润饮料旗下品类众多,但究其实质,产品矩阵可以说相当单薄,仅靠怡宝一个大单品打天下。

“水为主,饮料为辅”的产品结构,并不少见,农夫山泉同样如此。

不过,农夫山泉的多元化较华润饮料要好上许多,其旗下东方树叶、茶π、尖叫、维他命水、农夫果园和水溶C100等饮料类产品在市场上具备一定影响力。农夫山泉招股书指出,以2019年零售额计,其在茶饮料、功能饮料及果汁饮料的市场份额均居于中国市场前三位。

值得注意的是,随着这几年消费者健康意识的觉醒,无糖茶逐渐成为一款健康的“水替”产品,东方树叶、茶π等茶饮料产品对农夫山泉的业绩助力大增。2023年,农夫山泉的茶饮料产品同比增长83.3%,126.59亿元的收入占农夫山泉总收入的比重增加到了29.7%。

而反观华润饮料,空有多元化的架子,在怡宝纯净水之外,却没有讲出新的故事。

2、增长乏力

曾经,在大众印象中,怡宝是一个南方水品牌,跟全国性发展的农夫山泉没法比,但不知不觉间,怡宝已经走向了全国,实现“南水北调”。

华润饮料招股书显示,目前合作的经销商遍布全国,合计超过1000家,累计覆盖中国超过两百万个零售网点。

广东省是怡宝的大本营,在南方地区怡宝占据优势地位。

华润饮料招股书援引灼识咨询报告显示,2023年,其包装饮用水产品在中国广东、湖南、四川、海南、广西及湖北6大省份占有最高的市场份额。

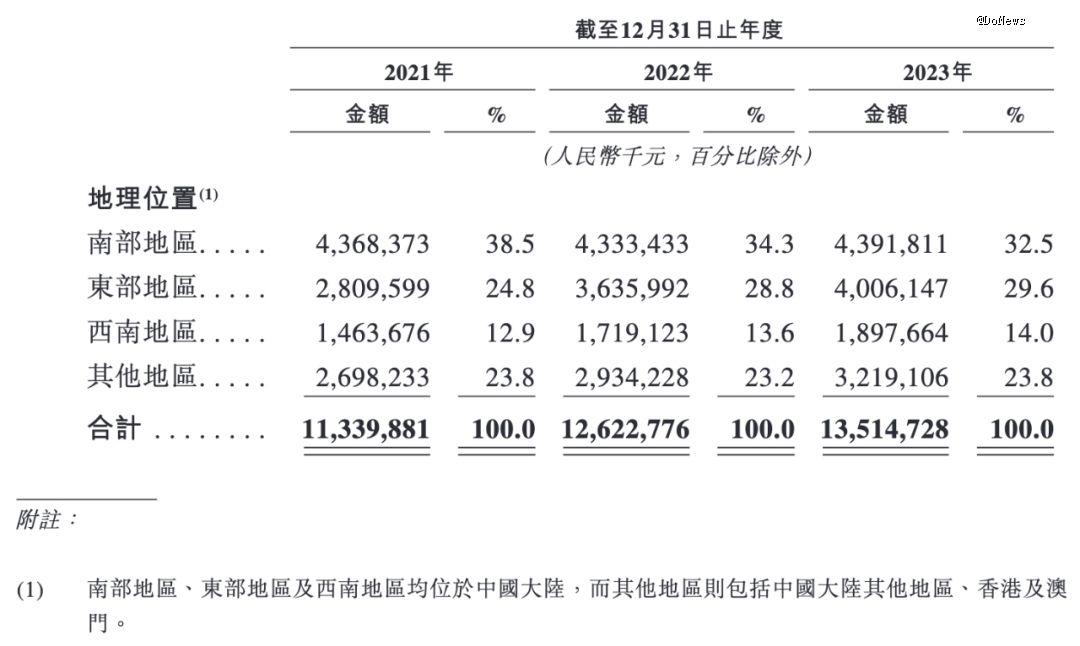

2023年,南部地区为华润饮料贡献了43.92亿元的收入,占总收入的32.5%,在各大地区中占据*位;东部地区以40.06亿元的收入占比29.6%,居第二位;在西南地区华润饮料也有18.98亿元的收入,占总收入的14%。

图源:华润饮料招股书

纵向对比2021-2023年来看,华润饮料在南部地区的市场已现饱和,2022年其在南部地区实现收入43.33亿元,同比下滑0.8%;2023年实现收入43.92亿元,同比微增1.35%。

虽然华润饮料在东部地区、西南地区的收入都为增长状态,但增速已现颓势。2022-2023年,华润饮料东部地区的收入增速从29.41%下降到了10.18%,西南地区从17.45%下降到了10.39%。

值得注意的是,华润饮料包装饮用水产品也就是怡宝的收入增速也出现下降,2022年、2023年,其包装饮用水产品增速由10.06%降到了4.54%。

从总收入来看,华润饮料整体增长同样现颓势。2021-2023年,华润饮料分别实现营收113.4亿元、126.23亿元及135.15亿元,近两年增速分别为11.31%、7.07%。

同期,体量更大的农夫山泉营收分别为296.96亿元、332.39亿元及426.67亿元,近两年增速分别为11.93%、28.36%。2022年、2023年,农夫山泉包装饮用水产品收入分别为182.63亿元、202.62亿元,同比增速分别为7.06%、10.95%。表现都优于怡宝。

或许是为了在包装饮用水上找到更多增量,华润饮料近两年接连推出天然矿泉水产品。

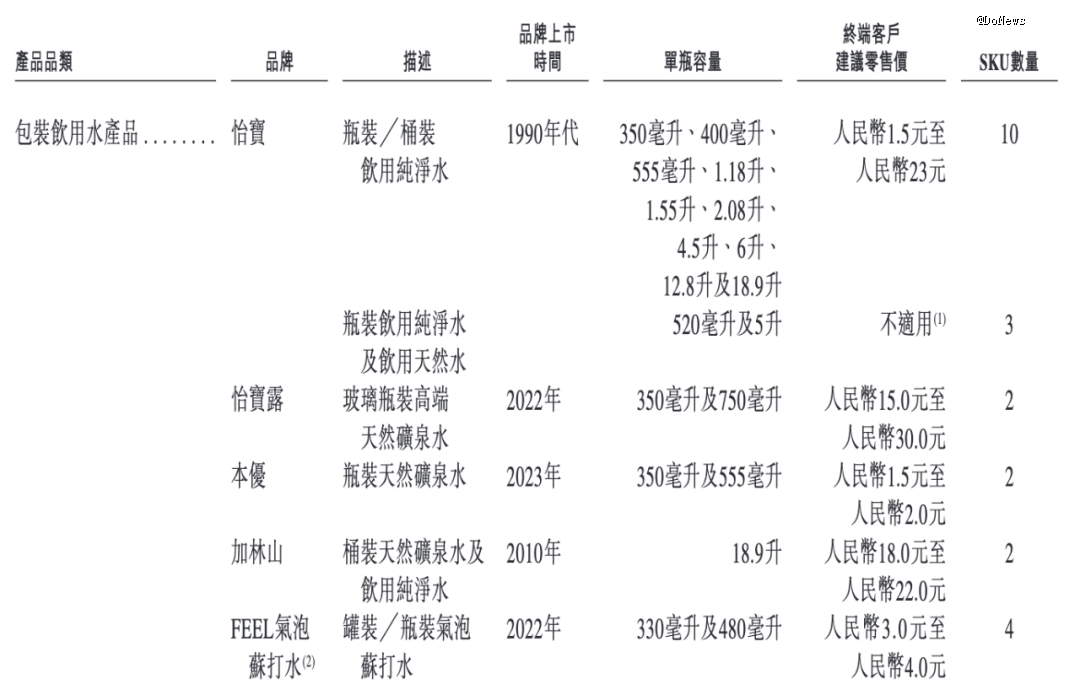

2022年,华润饮料推出高端天然矿泉水品牌怡宝露,该产品采用玻璃瓶包装,分350毫升及750毫升,售价分别为15元、30元,专为高端商务场所、酒吧、星级酒店,高级餐厅和咖啡厅等高端消费场景量身定制。

2023年,华润饮料又推出另一款天然矿泉水品牌本优,该产品分为350毫升及555毫升,售价分别为1.5元、2元,价格十分亲民。要知道,除了吉林的泉阳泉、青岛的崂山矿泉水等占据水源地利的部分区域性饮用水企业,极少有全国性品牌能将矿泉水产品售价控制在2元以下,华润饮料可谓下了血本。

图源:华润饮料招股书

7月19日晚,氢消费在怡宝天猫旗舰店内并未搜索到怡宝露相关产品,倒是本优有四款产品链接,且都免运费。

其中,仅限会员购买的本优款泉水350ml*12瓶装仅售9.9元,折算下来单瓶售价为0.825元,有10万+人付款,位列矿泉水好评榜*名,排在其后的分别为百岁山和巴马百年。

另一条链接下的本优款泉水555ml*24瓶装活动价仅售36元,券后价更是低至31.2元,比同样容量的怡宝纯净水还便宜3元,折算下来单瓶售价为1.3元。该款产品已有3万+人付款,在矿泉水热卖榜上位列第三名,前两名分别是泉阳泉和依云。

可见,华润饮料正通过降价让利的方式推广新品。

值得注意的是,这样的让利并非所有地区都能享受。氢消费尝试使用广东、广西、贵州的地址下单前述555ml*24瓶装的本优款泉水,显示售罄、缺货或不支持在当前地区销售;使用吉林、北京的地址下单则显示可正常发货,发货地分别为辽宁沈阳和天津。

或许,华润饮料试图以低价矿泉水撬动北方市场。不过,这对华润饮料的物流成本带来考验。

据华润饮料介绍,怡宝露、本优牌天然矿泉水产品及「加林山」牌桶装水均产自广东省加林山天然矿泉水水源地。

怡宝主打纯净水,是利用水净化工艺加工而成的人工水,但天然矿泉水是从地下深处自然涌出或钻井采集的水,需要优质水源地保障品质,储量相对稀少,要大规模扩张并不容易。

天然矿泉水水源地有限,包装水自重大不适宜远距离运输。华润饮料在招股书中提及,已前瞻性地作出战略布局以获取广东省加林山、广东省万绿湖、福建省武夷山及湖北省丹江口等中国知名优质水源。

不过,华润饮料招股书中并未提及怡宝露、本优的产销量及铺货情况。显然,华润饮料的新增长极仍需不少时间打造。

3、同质化难解

如前文所述,怡宝主打的纯净水对水源地要求较矿泉水、天然水都比较低。也因此,怡宝远不如农夫山泉的天然水那般依赖优质水源地。

华润饮料招股书介绍,截至2023年12月31日,其在中国拥有12家已投产的自有工厂及34家合作生产伙伴,拥有47条自有生产线及81条由合作生产伙伴拥有的生产线,生产包装饮用水及饮料产品。

所谓合作生产伙伴,直白一点说,其实就是代工厂。遍及全国的代工厂不仅帮助怡宝节省了成本、解决了生产问题,也节约了运输成本,使得其产品能够快速触达市场。

然而,这种“自有+代工”的生产模式有利有弊,弊端在于侵蚀了华润饮料的利润。

根据华润饮料招股书,2021-2023年,其年内利润分别为8.58亿元、9.89亿元及13.31亿元;毛利率分別为43.8%、41.7%及44.7%。

每年,华润饮料须向代工厂支付服务费,这对其利润造成直接影响。据悉,2021-2023年,华润饮料支付的合作生产伙伴服务费分别为19.92亿元、20.4亿元及20.67亿元,分别占总销售成本的约31.3%、27.7%及27.6%。

农夫山泉则没有这项费用支出。截止2023年底,农夫山泉在中国不同区域布局了十二大优质水源地,并在水源地自建工厂生产,拥有106条饮用水生产线及31条饮料生产线。

2021-2023年,农夫山泉的年内利润分别为71.62亿元、84.95亿元及120.79亿元;毛利率分別为59.5%、57.4%、59.5%。远高于华润饮料。

值得注意的是,在怡宝提交招股书后,颇有危机意识的农夫山泉推出了“小绿瓶”纯净水,据媒体报道,该产品在渠道中压低至0.74元/瓶,直接冲击了怡宝的核心产品。

纯净水对水源要求低、可代工,一定程度上促成了怡宝在全国的快速扩张,但同时,这也意味着其产品门槛低、可替代性强。这就造成了农夫山泉推出纯净水打价格战,杀进怡宝的腹地,想做就做了,但怡宝要杀进农夫山泉的腹地,却很难。

曾在深圳、珠海、中山等多地工作过的曾婷(化名)告诉氢消费,当时她算是怡宝的忠实用户,一直买怡宝4.5L的桶装水,“在广东怡宝是龙头品牌,而且优惠活动又多,很划算。”

但在回到贵州老家小县城后,除了偶尔出门会买一瓶555ml的怡宝水,曾婷再也没买过怡宝的大桶装。“说实话,我没喝出怡宝比别的水好喝,喝起来都那样,而且县里超市也没什么优惠活动。最主要的,还是县城本地的纯净水品牌太多太便宜了。”

曾婷告诉我们,在她所在的县城,几乎是有地下溶洞水源出来的村寨,这几年都兴建了自己的纯净水厂,在县城的价格战打得非常激烈,一桶18升多的纯净水,基本只需要5元左右就可以买到。

一位乡村纯净水厂的负责人称,两三年前他们的纯净水品牌刚刚起步时,县城的桶装纯净水市场基本被另一个村的纯净水厂垄断,他们硬是靠打价格战在县城抢下了一些市场份额。

“他们卖6块、7块一桶,我们就卖5块,我们有刚合伙的经销商更狠,为了撬下来客户,3块一桶也送水上门,反正我们也不限制卖的价格,只要能卖出去,就是好的,毕竟这个水厂建的时候投入也才10万元左右。之前市里有纯净水品牌卖到我们县要18元一桶,在打了几年价格战后,那个品牌基本只有那些真正的有钱人在喝了。”该负责人说道。

如今,中国饮用水行业已然进入了高同质化的节点,同时,龙头企业在谋求更大的市场份额,地方水品牌也在着力走向全国。包装水品牌在维持自身发展的同时,也需要不断地杀入对手的腹地,才能不在竞争中落败。

然而,怡宝的产品特性却决定了农夫山泉可以撼动怡宝的市场,怡宝却很难撼动农夫山泉的市场。

即便越过农夫山泉这座高山,怡宝仍然要面对品类单一、渠道单一、产品同质化严重的难题,怡宝的*对手,从来都是自身。