“我讨厌当我在跑步机上跑了20分钟时,低头一看,计时器显示43秒。”末尾,Aria又加上一个哭泣的表情包。

作为探店博主,Aria的账号里多是关于旧金山美食探店的帖子。进入2022年,她的健身频率显著提高,保持每3、5天一次的频率。随之而来,无氧运动的枯燥让她头疼。

今年春天,在TikTok上刷到智能跑步机后,Aria火速到亚马逊上下单一台。

疫情期间,居家运动场景极大普及。这之后,多数人都想穿着居家服,不受时间、空间限制,用碎片时间在家健身。

家用跑步机成为疫情期间被捧红的众多产品之一。

据中国海关总署统计数据,2017-2021年中国健身器材出口总值年复合增长率为32.88%,主要是2020年疫情爆发后,境外家用健身器材需求井喷所致。

中国是健身器材*制造国,生产的健身器材在国际市场上所占份额接近50%。

过去,国内头部健身器材品牌,如乔山、舒华、英派斯、金陵体育等,只能占据国内中端市场,出海多是靠为知名品牌做贴牌代工、委托加工。

如今,具有渠道整合优势的老牌健身器材品牌,Keep等玩得转用户/社区运营的互联网公司,赛维时代等鞋服品牌,小米、华为等头部科技企业,以及具备创新能力的初创企业,纷纷跑步入场。

01

跑步机智能化

第二次工业革命改变了社会运作方式,*杀手肺结核与流感肺炎让出了位置,久坐和长时间高负荷工作,让心脏问题成为死亡率最高的疾病。

为检测心脏问题,心血管医生Robert A.Bruce改善了手动的家用跑步装置,装上可调电机,监控不同速率下病人心跳。

给跑步机装上电机马达,这已经接近现代跑步机形态。

20世纪60年代末,世界上*台批量生产的家用跑步机问世。不过,在跑步机被发明出来的之后几十年,其底层技术并没有太大变化,*的进步可能在于添加额外的功能。

早在1991年,北美健身器材巨头Life Fitness的跑步机,就采用了专利减震系统,将跑步机抬离地面。比起在地面上使用跑步机,其最高可以减少30%的关节冲击。

2003年,Life Fitness又率先将触摸屏控制台引入跑步机,后来又增加了iPod/iPhone连接等功能。再往后,许多附加功能被搭载进跑步机,比如内置电视、WIFI连接、心率检测等。

但真正的技术跃升,来自近两年。

疫情以来,居家健身的全新运动场景极大普及,在家里,这个相对私隐的地方,人们可以穿着居家服,不受时间、空间限制,用碎片时间运动。

随着IoT技术的发展,健身器材智能化水平不断提高,相配套的人体机能监测和运动记录的可穿戴设备在技术层面也日渐趋于成熟。

传统家用健身器材,存在无法与专业人士互动、缺乏社区交流等问题,产品普及受限;而健身房在内容和专业服务方面有优势,但健身便利性、花费是硬伤。

相比之下,家用智能化健身器材通过搭建智能健身平台,不仅具备健身计划制定、运动数据采集、用户场景转换等功能,还能实现用户间游戏互动、运动竞技、社交分享等功能。线上健身教学APP的完善,进一步模糊了家用锻炼和健身房的界限。

以小米米家(Xiao MI MIJIA)跑步机为例,除却专业课程外,还可联动小米手环、手表等穿戴产品,精准检测心率,也可以和家电进行全屋互联。另外,配备1.25HP电机,电力足噪音低和无人跑步时15s自停模式,均为其核心卖点。

目前,MI MIJIA智能跑步机在亚马逊美国站BS榜上排到271名。

小米运动健康品类主力生态链公司,出海*运营合作伙伴,是总部位于深圳的之乐科技,其海外市场综合运营能力获得小米认证。

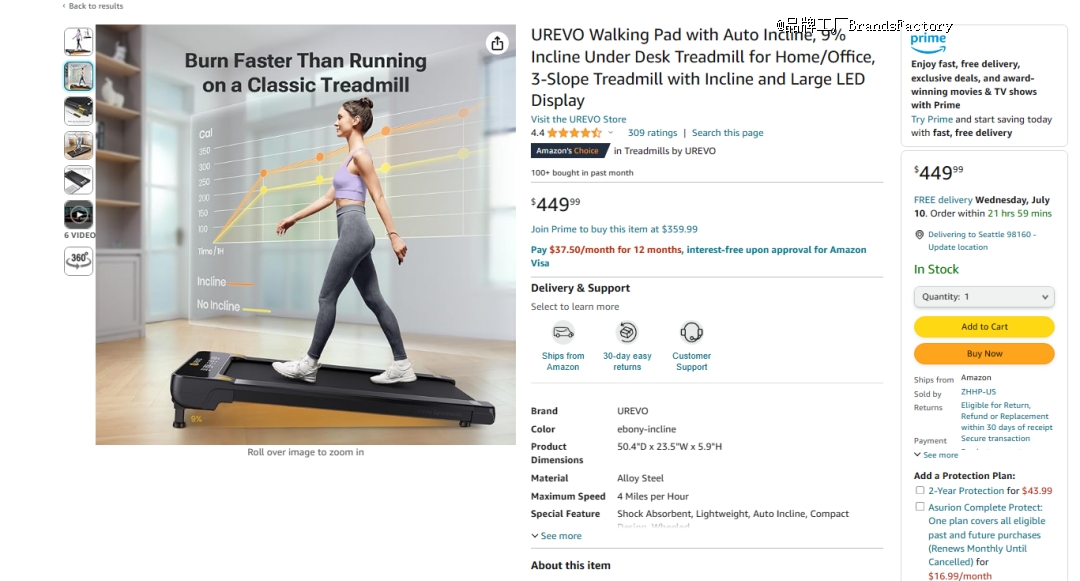

2020年成立后,围绕“米家”及自主品牌“UREVO”,之乐科技打造出“硬件+软件+内容”一体化的智能运动健身产品生态链。产品包括跑步机、 健身车等。

之乐科技BS产品

除了常规的LED显示屏,集显示速度、燃烧的卡路里、倾斜程度、时间和距离等数据功能外,UREVO核心卖点还包括,在倾斜跑步机上走1小时,与在传统跑步机上跑1小时的燃脂效果相当。

此外,Statista曾对美国消费者做过一项健身器材购物因素的调查,其中,注重产品舒适性的消费者最多,占比53%,其次是产品质量和合身度,占比分别为51%和50%。

这组数据说明,消费者购物时最关注的仍是产品本身。而健身器材产品使用频率高,对产品的安全性、耐用性要求高,对产品品质和生产工艺的要求自然也高。

UREVO智能跑步机升级了冷却系统,可确保电机输出稳定,防止过热,并使机器使用寿命延长一倍。倾斜式跑步机的2.5马力电机可支持大容量,最高速度可达4英里/小时。

从高渗透、高价值产品切入,之乐科技成功打爆走跑一体机、动感单车两款可多场景、多形态的产品。目前,品牌的2款家用智能走跑一体机产品在亚马逊美国站点BS榜中,分别冲上第16和第24位。

渠道上,一位出海投资人告诉品牌工厂,新的运动器械公司或品牌多从线上兴趣,尚不具备打入线下能力。

然而,之乐科技已然打通了“线上+线下”两种渠道。布局亚马逊、eBay、独立站等线上平台,兼顾The Home Depot、Target、Costco等线下渠道,覆盖中国、美国、欧洲等国际市场。

02

旧时代刑具,如何变成香饽饽?

19世纪维多利亚时代的英国人正将囚犯们驱赶上巨大的齿轮,让他们在上面随着齿轮转动而跑步作为惩罚,这是跑步机的原型。

随着时间的推移,跑步机有了更广泛用途,它被用作医疗设备和健身设备,人们可以在自己舒适的家中和健身房中使用它来保持身材。

但在跑步机上做有氧,依旧是一件度日如年的事情,有人宁愿做一小时的力量训练,也不愿意在跑步机上度过二十分钟。

智能化设备改变了这一状况。

根源上看,智能跑步机最被消费者青睐的功能,是社区生态——用户可在线上进行1V1跑步比赛,或者加入一场多人马拉松竞赛。

硬件搭载社区化运营,很大程度上降低了有氧运动的枯燥性,加快了家用智能跑步机的普及。

同时,加入线上课程,一定程度上提升了居家健身的专业性、互动性。

风靡海外20余年的居家健身服务品牌sunnyhealth&fitness,其以健身器材为载体,全系产品包括动感单车、划船机、健身车、椭圆机、跑步机、力量器械及各类健身辅助配件等。目前,还增设了智能APP、国际教练团队、专属用户服务等软性价值。

目前,市面上已有多种智能健身器材,包括智能跑步机、健身镜、哑铃、跳绳、健身车等。更多力量型健身器材正在向数字化发展,通过UI交互、手机指令、遥控产品等方式,帮助不同健身需求人群制定相应的训练方案。

智能健身器械技术功能,来源:头豹研究院

而火透半边天的TikTok,为这个注重体验的品类,找到新的传播场景。国内某智能跑步机跨境品牌,在入驻TikTok几个月后,就做到了单品销售超1万件的成绩。

相比之下,作为美国最早进入线上电商的健身器材品牌之一,以sunnyhealth&fitness为代表的老牌家用健身器材龙头,则持续与亚马逊、沃尔玛、Macy's、Target、Kmart、Wayfair 等多渠道深度合作,并把控着该品类海外线下销售网络。

现阶段,全球健身器材行业集中度较高。2017年,健身器材行业集中度超过70%。其中,美国头部运动器械品牌爱康(IFit)市场份额约为26.8%,排全球*,旗下拥有Nordic Track、PRO-FORM、WESLO等20余个品牌,在美国市场占有率超过50%;其中,Nordic Track常年位列亚马逊家用跑步机BS榜。

力健(Life Fitness)、必确(Precor)、泰诺健(Technogym)等美国公司市场份额分别为17.2%、14.4%和11.9%。

此外,以派乐腾(Peloton)、国内的Keep为代表,擅长用户/社区运营互联网健身企业,锐步Reebook等消费品牌,和前述之乐科技为代表,以产品革新切入市场的初创型企业也在快速崛起。

他们代表的,正是目前下场做智能跑步机的四种企业类型:具有渠道整合优势的老牌运动器械品牌、玩儿得转用户/社区运用的互联网公司、鞋服品牌和具备创新能力的初创企业。

从产品角度看,搭载智能化软件,不仅对头部品牌来说不算难,各大跑步机制造商几乎都能做到。

力健Life Fitness发力VR场景跑步机、单车等智能化器械。但场景化跑步已经算基础功能。2017年,中国跑步机品牌小乔XQIAO(上海温嘉实业有限公司)在实景跑步中,加入模拟真实跑步时的风速功能,可根据实际速度调节出风量,在出风的同时补充氧气负离子;并利用压强模式,调节机械式跑道硬度,模拟出道路、沙滩、草地、橡胶跑道等不同地形。

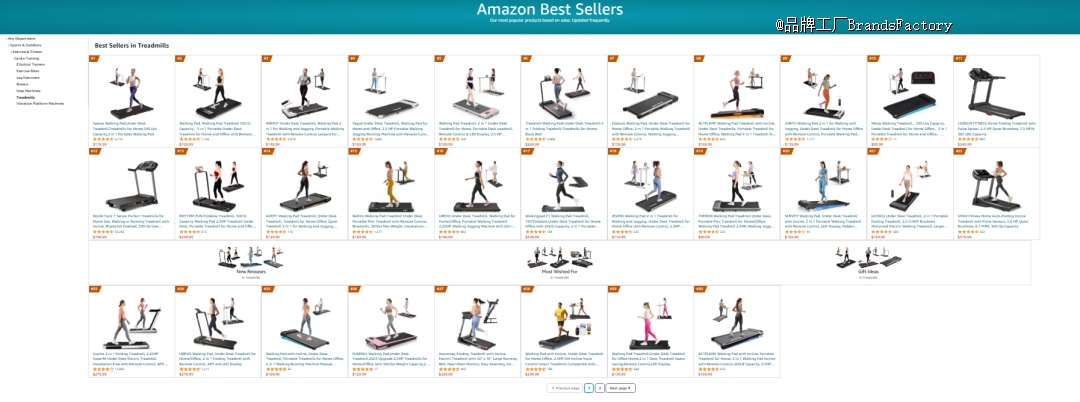

目前,亚马逊美国站点家用跑步机BS榜上,排在前30位的走/跑步机品牌,都已搭载了智能化软件。老牌健身器材品牌也多把智能化、数字化作为未来战略。

亚马逊家用跑步机BS排名

03

智能健身器材是伪需求吗?

国内头部品牌,如乔山、舒华、英派斯、金陵体育等只能占据国内中端市场方面,出海则以给知名品牌做贴牌代工、委托加工的方式进行。

Frost & Sullivan调查显示,中国是健身器材*的制造国,生产的健身器材在国际市场上所占份额接近50%。

据中国海关总署统计数据,2017-2021年中国健身器材出口总值年复合增长率为32.88%,主要是2020年疫情爆发后境外家用健身器材需求出现井喷所致。

这之后,整体出口量有所回落,竞争愈发激烈,中国健身器材制造商也逐渐开始做智能化产品迭代。

国内参与智能跑步机企业,除却上述提及的三种企业类型外,还包括小米、华为头部科技企业。

在智能可穿戴设备不断更新迭代的当下,这些功能的替代选择尤其多——智能手表、智能耳机、智能眼镜,越来越多的可穿戴设备能够“杀死”枯燥的有氧时间。并且,健康监测、线上课程实时播放等功能,成为各家智能可穿戴设备的入门级功能。

这方面,小米米家智能跑步机是代表性产品。

中国健身器械厂商

从用户运营、社区运营角度看,和智能跑步机同期崛起的另一大品类,智能健身镜已经以身试法、败走市场。

作为美国智能健身镜品牌鼻祖,Mirror在2018年推出全球*高科技健身镜,获得广泛关注。尽管其价格相当昂贵,达到万元级别,并且,用户每月还需要支付大约250元的内容服务费,才能观看内置健身视频。

到2020年,疫情使Mirror再度实现爆发式增长。

同年6月,Lululemon下场,以5亿美元价格收购风头正盛的Mirror。被收购前,后者估值就已经达到3亿美元。

2019年,Mirror的收入约为4500万美元,收购当年实际收入达1.7亿美元,超出预期。因此,Lululemon将Mirror在2021年的预期收入设为2.5~2.75亿美元。

然而,不久之后,公司便将预期收入降低了一半。

事实上,Lululemon收购Mirror投入的资金远远超过5亿美元。

2022年,Lululemon将Mirror部门更名为lululemon Studio,同时推出捆绑式订阅会员服务,包括硬件健身镜、线上健身课程以及限定产品折扣,并将健身镜的售价降低至原价的50%,即795美元。

借助Lululemon品牌的影响力和半价促销优惠,这项会员服务本该为公司带来高额的营收。

但是,Lululemon在推广这项服务上不仅需要支付营销费用,还需花费4亿美元来维修健身镜。

2023年6月,Lululemon被传计划以5800万美元估值出售Mirror,深谙营销和用户运营之道的Lululemon,被迫割肉离场。

显然,这场交易失败的原因在于,低估了Lululemon的社交属性,高估了市场对智能健身镜的需求程度,以及产品本身的定价问题。

从这个角度看,智能跑步机定价普遍在600美金以下,最畅销单品售价仅179.99美金,对于智能跑步机主要需求市场——欧洲、北美——来说,并不算昂贵。

定价之外,一款让消费者主动下单的智能跑步机,真正要做好的是什么?健康监测、跑步指导,还是打造独特的用户生态?抑或是整合更多功能,一站式满足更多伴随运动产生的需求?

在原有产品和技术基础上加电、加芯片,是目前多数品类的迭代方向。但迭代之后,能够解决多少真问题?这个问题的另一面是,智能健身器材满足的是伪需求吗?

接下来,智能跑步机会复写智能健身镜的昙花一现吗?