由于高门槛、高失败率,生物技术注定是一个淘汰率极高的产业。

过去15年间,生物技术蓬勃发展带来了无数的机会,超过28000家生物技术公司在这期间成立,但走出来的公司寥寥无几。

尽管如此,生物产业仍然硕果累累,行业见证了COVID疫苗、PD-1抑制剂、GLP-1激动剂等大爆品的诞生。

同时也走出了Moderna、Karuna Therapeutics、Roivant Sciences这样的佼佼者。

这些公司都是通过怎样的路径成功的?有没有一个能够总结的框架?

按照市值,名为PEER的早期VC复盘了过去15年间脱颖而出的50家生物技术公司。

仔细分析了这些公司的主要项目和技术的起源、创始地点、初始退出时间以及其他特征,介绍了通往成功的不同途径。

简单总结Top50 biotech的特点:

44%的公司是VC主导孵化和创办

肿瘤学和罕见病是主要适应症

大多数公司都有获批上市的药物

平台驱动型公司略多于资产驱动型公司

最终被收购完成退出的达到52%

过半的创始CEO在首次退出前一直留在公司,保留了5.6%的股权中位数

位于湾区(15家)比波士顿(10家)多

1、560:1的淘汰率

2009年-2023年,这15年间成立的制药、诊断/器械公司多达28000家。

绝大多数biotech的归路是倒闭、消失。只有非常优秀的biotech才能够脱颖而出,推动产品上市。

而要成为其中的Top50,至少需要27亿美元的市值/估值,已经是前0.17%的幸运儿。

这Top50的生物技术公司究竟是怎么选出来的?

简单来说,作者从Crunchbase、公司网站、新闻稿、SEC 文件等信息,筛选2009年至2023年在美国、加拿大和欧洲成立的制药、诊断和生命科学工具公司。

根据它们的IPO、收购或者当前的市值,按照由高到低最终选择了50家公司,其中市值*门槛为27亿美元。

注意,这里排除掉了一些曾经看起来“虚胖”的公司。

因为一些生物科技公司在IPO的时候估值非常高,但是随着上市后公司业务的进展和临床信息的公布,不少公司大跌、裁员甚至退市。

最终结果显示,这50家公司中,多达46家(92%)是制药公司,3家(6%)是诊断公司,只有1家(2%)是生命科学工具公司。

也就是说,制药公司仍然比诊断/器械公司更加有想象力,商业模式也更完善。

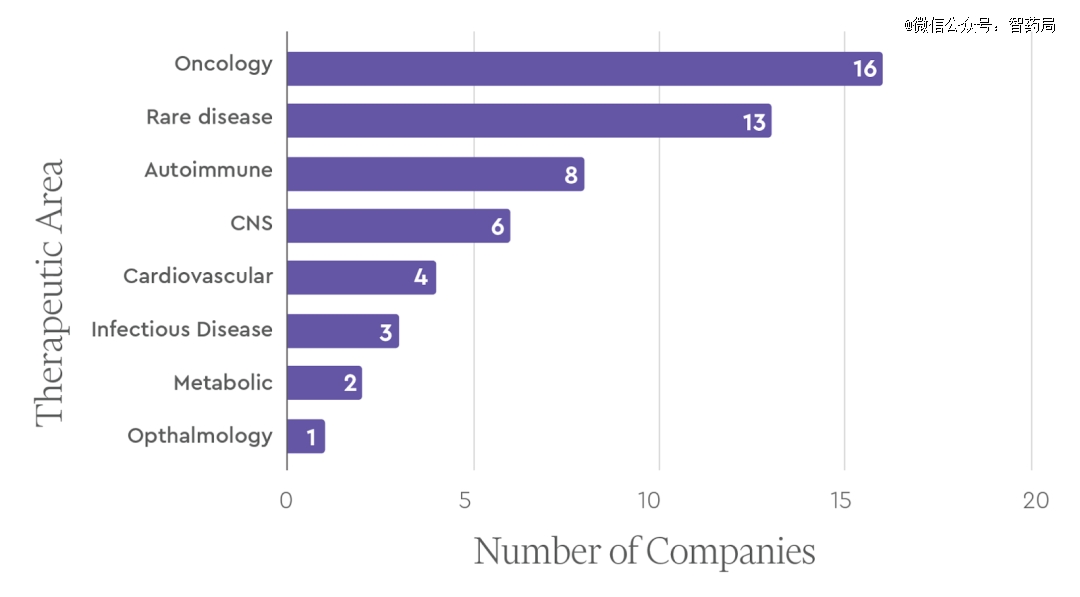

这46家药企中主要涵盖的领域包括肿瘤学、免疫学、中枢神经系统疾病和传染病。

肿瘤学是最常见的主要治疗领域(16家公司,34.78%),其次是罕见病(13家公司,28.26%)。

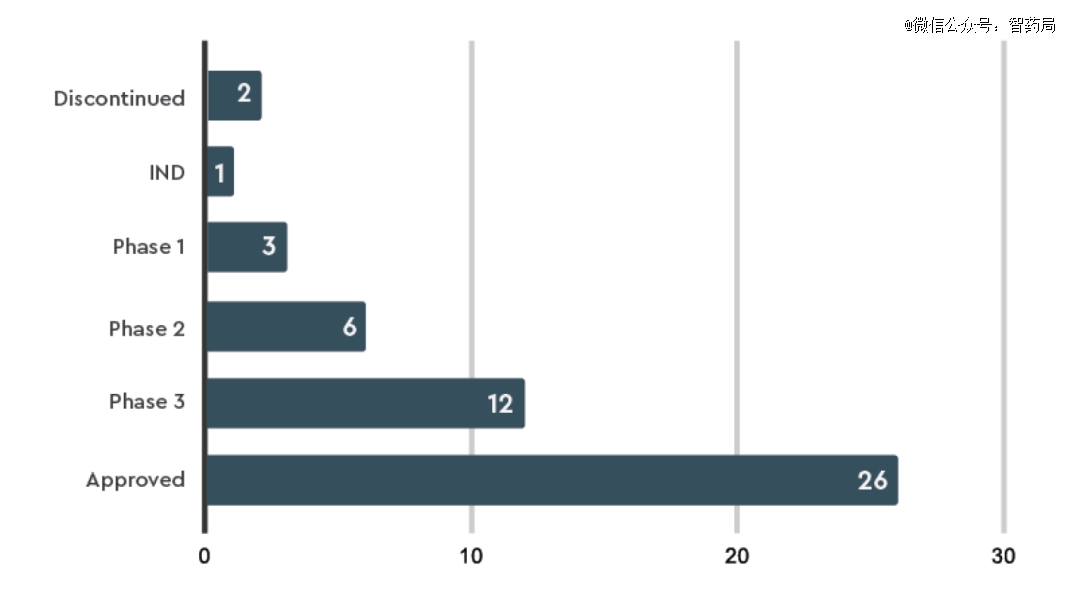

同时可以看到,超过一半的公司拥有获批的药物,12家公司有III期临床药物,如果没有后期及上市药物,一家公司的市值很难提升。

2、平台驱动还是资产驱动?

在46家biotech中,平台驱动型公司(46家中的24家)略多于资产驱动型公司(46家中的22家)。

近年来平台型公司的概念非常火,简单来说平台定义为可以带来多种资产的关键技术或发现方法。

它们可以分为几个类型,专注于细胞疗法的公司(Juno、Kite、Sana、Lyell、Arcellx);基因疗法(Avexis、Spark、Krystal Biotech、Audentes);CRISPR技术(CRISPR Therapeutics,Intellia);以及计算驱动的药物发现(Nimbus、Recursion)。

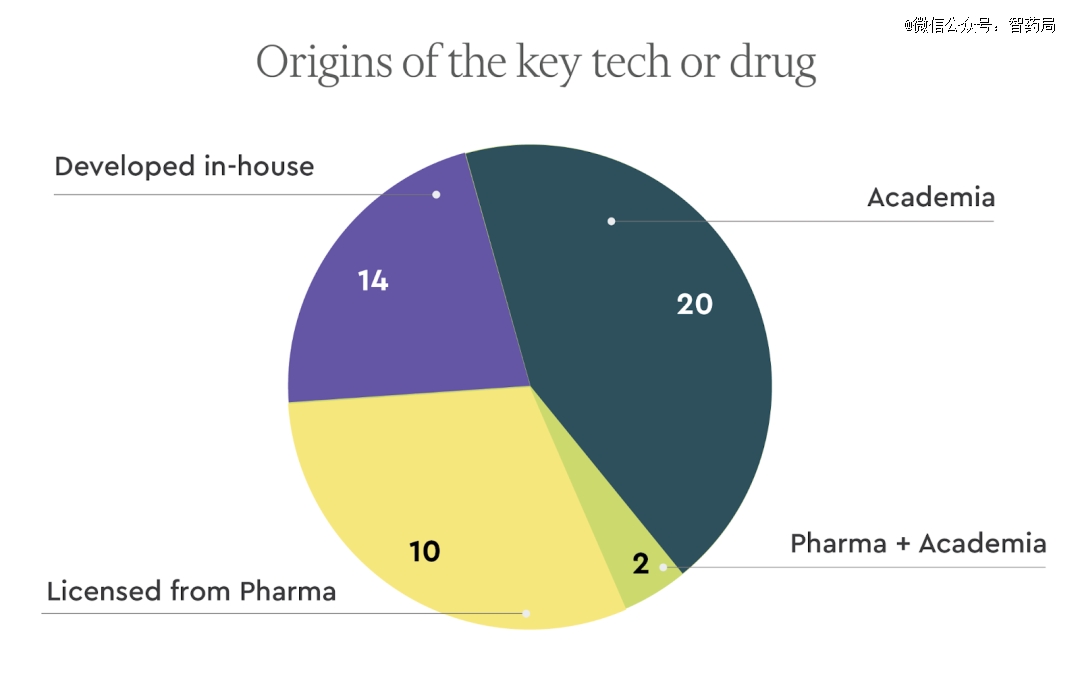

产生关键技术/药物的机构

意外的是,初创公司的药物不一定是自己研发的,50家公司中大部分*药物来自学术机构,或者从pharma授权而来。

授权的学术机构分布广泛,排名前两位的学术机构是斯坦福大学(4家公司)和加州大学旧金山分校(3家公司)。

地理位置

这些biotech中有一半在湾区(15家)或波士顿地区(10家)建立的。很大一部分也在南加州成立(圣地亚哥和洛杉矶的 50 家中有7 家)。

在50家公司中,只有三家在美国以外成立:AbCelera(加拿大)、CRISPR Therapeutics(瑞士)和Acerta Pharma(荷兰),尽管后两家公司分别在波士顿和湾区建立了重要的业务。

3、创始人背景

投资先投人,因此分析初创公司的创始背景非常重要。

从创始背景来看,Top50的生物技术公司中,有44%是VC孵化和投资创办的,毕竟该领域有VC成立和孵化公司的传统。

在风险投资孵化的21家公司中,最常见的公司是Third Rock(5家公司)、ARCH(4家)、Atlas(3家)、Flagship(3家)和Versant(3家)。

经过调查发现,这些Top50生物技术公司成立时创始CEO的平均年龄为46岁。

其中药企的创始CEO平均年龄约为47岁,医疗诊断/工具行业的平均年龄要低一些,大约在38岁,可能和样本量较低有关。

同时作者还发现,那些VC投资孵化的公司,和非VC孵化的公司,创始CEO的平均年龄在成立时没有实质性差异。

创始CEO是否有管理经验

实际上,这些优秀biotech的创始CEO中,有53%的人是*次担任CEO,其他的都曾经一次或者多次担任过CEO。

创始CEO的教育背景

已知的49位创始CEO的教育背景中,超过21位拥有博士学位,其中绝大多数获得了医学博士(15人),其次是MBA博士(13人),有双学位的出现。

几乎所有创始CEO都有研究生学位,超过43人。大多数人在创办生物技术公司之前都通过研究生院接受过专门的技术或科学培训。

科学创始人的学术隶属关系

对于生物技术这类硬科技公司,很多的技术源头来自学术界,通常会有一个科学创始人。

50家公司中,有30家公司的创始人隶属于至少一个学术机构。

拥有最多创始人的机构是哈佛大学(7 人)、斯坦福大学(4 人)和加州大学洛杉矶分校(3 人)。紧随其后的是麻省总医院(2)、弗雷德哈钦森癌症中心(2)、加州大学旧金山分校(2)和麻省理工学院(2)。

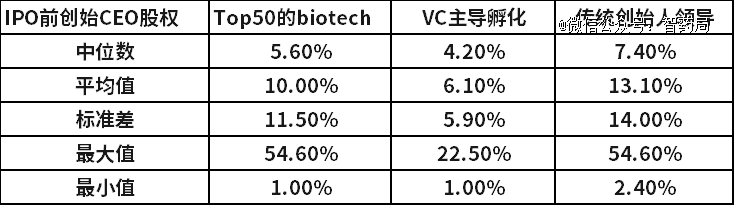

创始CEO股权

作者还调查了这些公司IPO前保留了股份的创始CEO的持股比例。结果显示,这些CEO持股比例中位数为5.6%。

也许正如预期的那样,那些由风险投资孵化的公司(4.2%)的CEO所有权中位数低于那些由创始人领导的公司(7.4%)。

4、投资回报与退出时间

投资回报率

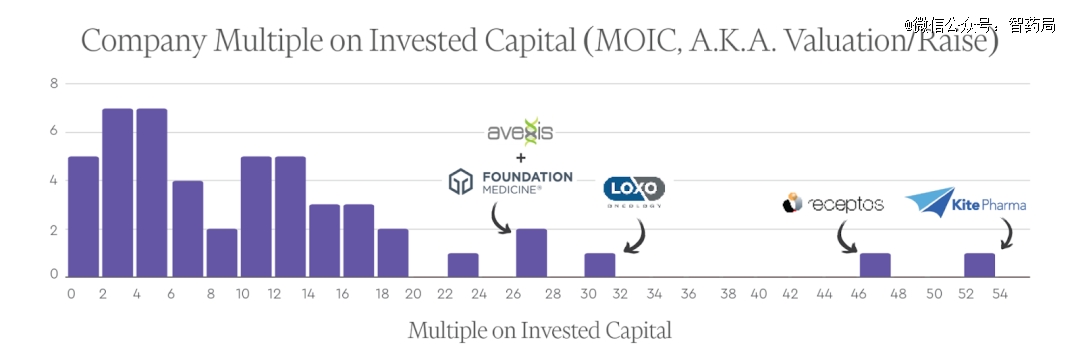

排名前50的生物技术初创公司的总市值为3220亿美元,这些公司总共融了430亿美元,投资回报率约为7.5倍。

但也有公司创造了强劲的回报率,例如手持两款重磅CAR-T疗法的Kite Pharma回报率达到52.5倍,被赛尔基因收购的Receptos回报率为46.2倍。

成立和退出时间

生物技术涉及的开发时间很长,因此成立和退出时间有很大的差别。

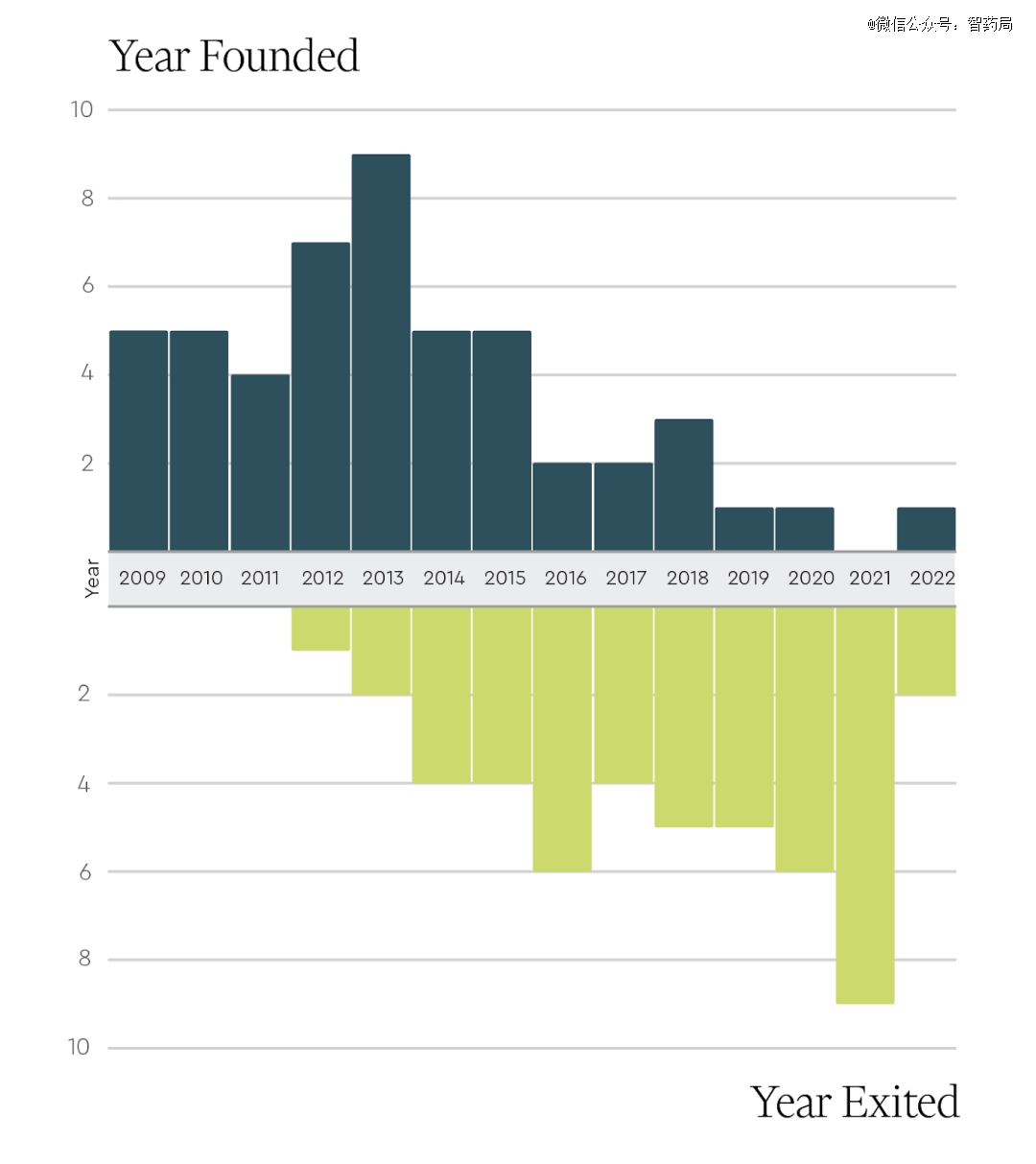

50家公司中最常见的成立年份是 2013 年,有 9 家公司(Biohaven、Juno、Loxo、Vaxcyte、CRISPR、Spark、Turning Point、Eidos 和 Recursion)。

退出时间则主要在资本市场繁荣的时期,*的日子是2021年,其次是2020和2016年。

此外,并购对于生物技术公司非常重要。通过收购完成退出的初创公司达到24%,公司上市后最终被收购的达到52%。

这也意味着,相比于科技领域,尽管biotech们的投资回报率一直被诟病,但是不少公司被收购后,也会让投资人更快地收回成本。

总结

回顾到这里已经很清晰了,生物技术巨头绝大多数是制药公司。

尽管诊断/工具公司也能为行业创造价值,但是与制药企业相比,商业模式决定了它们的定价能力和利润率都较低。

有没有一个明显的规律,能够让我们找到提前锁定这些潜力的biotech呢?

显然这几乎没法做到。明明绝大多数公司专注于肿瘤学或罕见病,但是Moderna和Biohaven分别靠新冠疫苗和偏头痛药物起家。

此外,一些公司内部开发了自己的产品和技术,但大多数公司从学术界或其他制药公司获得许可。

投资平台型公司和资产型公司也看不出差距,创始人此前是否担任过CEO也并不准确。

一些公司有经验丰富的首席执行官,但不少创始人*次担任首席执行官。

下一代头部biotech会是什么样子?作者给出了一些预测。

制药公司将继续占据主导地位。尽管《通胀削减法案》还在推进,但长期来看,相对于诊断或生命科学工具,商业模式仍然有利。

随着GLP-1药物、阿尔茨海默症、抗淀粉样蛋白抗体等药物的逐步突破,更多的优秀biotech可能从这些领域诞生。

创新型平台公司将继续获得资金支持,为药物研发带来新的范式。

生物制药软件公司市值达到 3-50 亿美元。制药公司在全球研发上的支出超过2000亿美元,但在软件上的支出却很少。未来研发经费在软件方面会加大投入。

随着资源聚集效应加强,湾区和波士顿将继续在排名中占据主导地位。

biotech的CEO将继续比巨头的CEO更老。因为Biotech取得成功需要大量的经验以及对于风险的把控。

创始CEO将在种族和性别方面变得更加多样化。