近日以来,国内医药龙头恒瑞医药和胰岛素龙头甘李药业股价剧烈波动,均与海外市场消息影响息息相关。

7月初,恒瑞医药的全球首仿布比卡因脂质体注射液在美获批上市,布比卡因脂质体相关剂型全球销售额约为5.38亿美元,“首仿+中型品种”无疑让恒瑞医药今年海外收入更加添色。

7月2日,美国总统拜登在一篇评论中直指诺和诺德等制药企业,明确要求其大幅降低GLP-1明星产品的处方药价格。呼应2023Q1美国胰岛素的大幅降价,这种对降糖药物降价的趋势和呼吁,显然影响到了国内降糖药物厂商旨在出海的战略预期,尤其是甘李药业未来多款胰岛素要在美国销售。

以上两个消息,与一般我们重点关注的创新药出海无关,而是与仿制药、生物类似药的出海息息相关,那么到底国产非创新药物在海外的销售如何?我们今天来一探究竟。

01

海外仿制药的残酷

国内仿制药出海获得ANDA批文实现“零突破”最早追溯到2009年,为华海药业的苯那普利片。

随后越来越多的国内仿制药企注意到了美国仿制药市场的机会,2009-2011年每年国内药企每年拿到ANDA批文的量级在个位数,2012-2015年数量在10多个,2016年之后快速攀升,到2018年国内当年获得ANDA批文已经到达了70个左右,而随后2019年以来国内每年获得新的ANDA批文在80个左右。

那么,既然国内厂商获得了如此多的批文,凭借着批文数量多快速壮大公司营收的情况存在吗?国产仿制药又能占据多少市场份额?

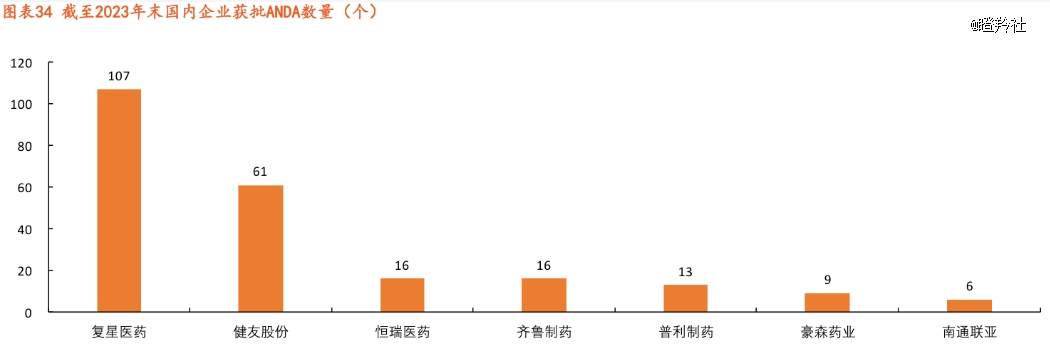

截至2023年底,国内获得ANDA批文数量最多的企业分别是复星医药、健友股份、恒瑞医药、齐鲁制药、普利制药和豪森药业等。

剔除掉复星医药这种海外收入遍布全球的“巨鳄”和健友股份这种肝素原料药出口占大头的公司,选取恒瑞医药、普利制药这两家上市公司的海外收入分析,2023年恒瑞医药海外收入为6.17亿,2022年普利制药的海外收入为2.95亿。

如果按照粗线条估算,恒瑞医药每一个ANDA的批文平均贡献销售金额不足4000万元,普利制药则更低。

仿制药出海真的能实现破除内卷,赚取传说中1.5-2亿美金的销售额吗?

答案显然是存在可能性,但非常难。

对于首仿药物,美国有一个180天的“独占期”,也就是说在这180天内首仿药物厂商甚至可以定价原研药的70%,如果原研药是大品种,是可能在这180天内创造上亿美元的收入的。

但180天后,这样的窗口期就不再,进入激烈的搏杀环节。

随着越来越多国家仿制药厂商的涌入,美国的仿制药价格正在逐年下降。据不完全数据统计,美国的仿制药平均价格只有原研药品的15%,部分产品甚至跌到原研药价格的10%以下。

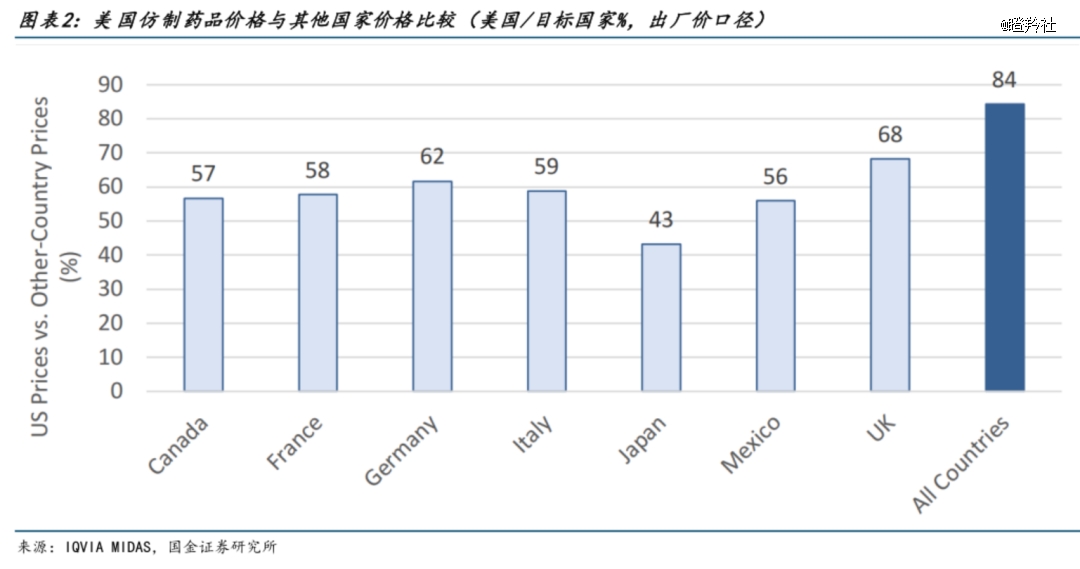

据IQVIA MIDAS统计,美国仿制药的出厂价格在发达国家中是中等偏低的,如所示仅有日本的43%、墨西哥的56%。

综上,国内仿制药企想要靠少数几个ANDA批文就“撑起营收一片天”的可能性几乎是不可能的,除非你在大品种和高难度制剂上的首仿下大功夫,未来可能更多是以合规、质量和数量等取胜,尤其是批文数量。

02

生物类似药,似乎更缓和

近年来,生物类似药赛道成为了国内厂商热门的出海领域,包括复宏汉霖的曲妥珠单抗、百奥泰的托珠单抗已经获得了美国FDA的上市批准,另外齐鲁药业的雷珠单抗也获得了欧洲EMA和英国的上市批准。

无论是在欧美国家和新兴国家,生物类似药都具备不俗的发展潜力。

据IMS在2016年统计的数据显示,美国仿制药处方量占总处方量比重已经接近90%,而仿制药销售额仅占整个药品市场很小的一部分(约20%);相对于创新药高昂的药物价格,鼓励推广生物类似药是作为政府降低药价很好的一个抓手。

据平安证券统计,部分新兴拉美国家仿制化药销量平均占比约6-8成,而生物类似药销售量平均占比不足1成,超9成生物药市场规模被原研药所占据,考虑到生物类似药性价比优势,拉美新兴市场生物类似药原研替代空间广阔。

生物类似药的发展前景广阔,但对于定价和抢占市场份额,需要一事一议。

据三星生物最新发布的美国生物类似药市场报告显示,目前美国FDA批准了15个原研生物药品种的生物类似药,一共48款生物类似药。并且报告还指出,平均生物类似药在美国上市三年后大约会占据53%的市场份额。

值得注意的是,不是所有品种都能在三年后达到如此高的渗透率,往往肿瘤、肿瘤相关的长效粒细胞集落刺激因子、眼科领域的生物类似药可迅速放量,某些品种上市三年后市占率可能超过70%,而自免、胰岛素和红细胞生成素等领域的生物类似药则上市后抢占市场份额进程相对缓慢。

生物类似药的定价,也与品种的竞争格局和前述所属疾病领域息息相关。

以肿瘤药物曲妥珠单抗为例,2019年*生物类似药上市,其定价仅比原研药低15%。而等到2022年第五款生物类似药上市时,其定价较2019年的原研药低58%。

再以自免药物阿达木单抗为例,至少有两款近两年新上市的阿达木单抗生物类似药定价较原研药物低85-90%,但2024年2月阿达木单抗的生物类似药市场份额也仅从2%提升至了4%。

从阿达木单抗生物类似药的例子可以看出,除了考虑疾病领域、竞争格局因素,商业化层面批发零售推广方的让利、关系维护也是重要考量因素,阿达木单抗的原研厂商便是通过对PBM进行高额的回扣让利,使得其原研药拥有更长的生命周期,从而对后来者生物类似药进行市场空间的挤压。

分析后不难看出,生物类似药出海尽管同样会面临激烈的竞争,但更宽松的定价环境、政策友好型很有可能使国产生物类似药企业能够通过出海赚取亿级美元的利润,但要快、准、狠。

结语:药物出海,高价值的品种不局限于创新药,在这种复杂多变的全球环境下,“高筑墙、广积粮”式的出海储备显然是明智的,这样一来可以更清楚的理解“生物类似药+创新药”并行的一些Biotech甚至Biopharma的生存方式和成功之道。