创新药是世界上*钱的产业之一,其本质就是一种专利寻租权模式。

依靠专利保护,在某一适应症形成垄断,从而获得很高的药物销售价格。这种高售价实则就是“租金”,而创新药正是依靠这份租金进而创造利润。所以患者买到的创新药,大部分花费都相当于向药企支付了专利“租金”。

基于此,对于药企而言,真正赚钱的正是这一份专利“寻租权”。仿制药价格低,根本原因就是失去专利保护后,大批竞争者涌入,使得药物价格趋向于市场化。因为整个药品制造流程成本并不高,除部分特殊工艺的药物外,仿制药的售价普遍极低。

看透药物本质,投资者也就很容易找到中国创新药的病根:核心专利的缺失。

近些年,创新药产业在国内大步向前,诞生诸多获批的创新药,但它们的本质依然是对于海外明星药物的仿创。虽然这些药物在国内获得了专利,可药物设计理念及思路都是借鉴的,这就无法避免内卷竞争,你可以借鉴,别人同样也可以。正是这种“仿创”思维的局限,导致热门赛道涌入了大量资本,而真正存在临床空白的领域却鲜有人研究。

创新药专利悬崖的本质在于竞争。在国内市场中,由于大家都是借鉴的海外明星药物,因此很容易出现产业内卷的情况,这就导致“专利期”尚在,但各家公司却不得不因内卷而降价竞争,这本质其实与竞争带来的“专利悬崖”如出一辙。

内卷,就是中国医药产业的“专利悬崖”。如何避免陷入内卷之中,这也正是中国创新药企业所探寻的“生路”。

01

生路一:源头创新

对于中国医药产业而言,日本汽车产业的崛起之路值得借鉴。

二战之后的日本百废待兴,美国人只将日本视作廉价的代工厂,压根看不上日本商品,这其中就包括日本汽车。然而,1970年颁发的《马斯基法案》彻底改变了一切。

《马斯基法案》又称《大气净化法案》,是美国环保人士长期施压换来的产物。这是一项极为严苛的法案,要求1975年后生产的汽车要达到1970-71年汽车排放污染物十分之一水平。即使美国汽车“三巨头”(通用、福特、克莱斯勒)也都直言无法实现,毕竟大排量是当时美国汽车市场的核心主线。

但同样面临这一产业变故,名不见经传的日本公司本田却给出了几近*的方案:研发往复式CVCC发动机(复合涡流调速燃烧)。仅在《马斯基法案》法案提出的两年后,本田就正式发布CVCC发动机,并顺利通过美国EPA的检测,这也让其成为*个满足要求的发动机。

凭借CVCC发动机的成立,日本汽车顺利在美国打响知名度。恰逢当时第四次中东战争爆发,石油输出国组织(OPEC)宣布石油禁运,石油价格攀升,更是让小排量的日本汽车成为当时美国最畅销的商品。至1980年,日本汽车年产量达到1100万辆,取代美国成为全球*的汽车生产国,日本汽车在美国市场的份额也迅速攀升至24%。

日本汽车崛起的根本,正是在于对CVCC发动机的源头创新。

从PD-1,到ADC,中国创新药企已经用产品证明,我们拥有能够比肩MNC的研发链条。但较为可惜的是,虽然中国创新药产品数据很多,但却始终缺少“药王级”产品,PD-1药物原本是中国药企的机会,但却最终被内卷所摧毁。

造成这种现象的本质原因在于,我国医药研发体系中,源头创新是一块极为明显的短板。虽然国内创新药企能够很好地完成已知靶点的创新转化,但在更加前沿的未知靶点上,几乎处于产业初级阶段。

源头创新拥有巨大的产业价值与商业价值。谁能抢先完成成药性证明,谁就拥有极为针对的先发优势,并且能够牢牢专注核心知识产权。即使核心知识产权在短期内无法迅速成药,它也能吸引MNC的目光,获得对方不菲的引入对价。

据FDA数据显示,在2015-2021年中,FDA一共批准了323款新药,其中源头创新药物比重逐年增加,到2022年在新药中的占比已经超过一半。这一数据表明,美国创新药价格之所以昂贵,除地区溢价外,更为关键的地方在于对源头创新类药物的关注。只有源头创新的产品,才没有直接对手竞争,也是“寻租权”最贵的产品。

回溯全球医药史,同靶点获批的*药物往往会取得*的销售业绩,而后续获批的产品的销售则会依次递减。后续获批的产品想要获得比*产品更好的数据,就需要向业界证明其拥有更为显著的疗效。“头对头”试验是*的对照方式,但这其中的难度并不亚于再做一次临床试验,这就导致后续产品的商业价值远不及*产品。

当然,源头创新虽然存在偶然性,但同时它又是一种必然。如果仅验证单一靶点就想找到源头创新的机会,这显然概率极低,但如若在长期积累中持续探寻源头创新机会,那么一定会有所收获,甚至可能找到探寻“潜在靶点”的成熟方法论。

现阶段的中国创新药产业太热衷于“拿来主义”,总是愿意使用大药企已经验证过的成熟靶点,而鲜有人愿意建立一套针对未发现靶点的探索体系。这本质上是一种聚焦短期的“急功近利”,毕竟成熟靶点成药概率更大,更能换来稳定的现金流,但这显然并非创新药的核心。所谓创新药,创新才是内核,药物只是表象。只有足够的创新,才具备商业化价值,才能换来“寻租权”。

中国创新产业当下*的问题就是内卷的人太多,专注源头创新的人太少。并不是所有的创新药都具备同样的价值,兼具创新性与稀缺性才拥有更高的产业价值。

因此,源头创新是中国创新药打破内卷的首要“生路”。

02

生路二:出海海外

以日本汽车全球化破局为鉴,出海是中国创新药的另一个机会。

日本汽车的崛起自然触动了美国既得利益者的利益,很快美国的“制裁”大棒就挥向了日本。美国汽车“三巨头”对日本车企提出反倾销诉讼,最终美国国会顺利通过了“限制日本汽车进口”的法案。受此法案影响,日本汽车制造商受到了严重的损失,而陷入亏损旋涡的美国车厂则从破产边缘回归。

不过,木秀于林的日本汽车产业最终并未被美国的贸易保护主义所击溃,经历短暂的磨炼后,它们凭借全球市场的爆发依然保持了*身位。在最新披露的2024年Q1全球汽车销量排名中,日本车企丰田依然稳居全球*,TOP 10车企中有4家是日本公司。

图:2024年Q1全球汽车销量情况,来源:锦缎研究院

现阶段,中国创新药*的问题并不是研发能力不足,而是本土市场的严重内卷造成恶心竞争。纵览全球市场,中国创新药实则都是具备一定竞争力的,但当如此多的优秀产品全部聚在国内市场,自然就会因内卷而造成严重的创新折价,可若他们出海到海外,则有可能迎来属于自己的一片天地。

美国市场拥有极高的药价,自然是最理想的市场,可由于美国市场高度聚焦源头创新,因此我们现阶段的产品是很少能够符合要求的。

美国确实是全球*的细分市场,但这并不意味着美国之外的市场就没有意义。日本汽车之所以在美国打压后能够再次崛起,主要是提早进行的全球化布局,在两大块市场找到了出路:具备相对要素成本优势的亚洲市场,拥有庞大内需的欧洲市场。

日本汽车能够畅销全球,其本质原因还是在于能够将形成的技术红利输送至全球。在上世纪80年代全球石油紧缺的背景下,日本汽车CVCC发动机省油的优势被全面放大,而美国汽车“三巨头”则因工会问题迟迟无法取得技术突破,技术层面的显著优势才是日本汽车全球化的根本。

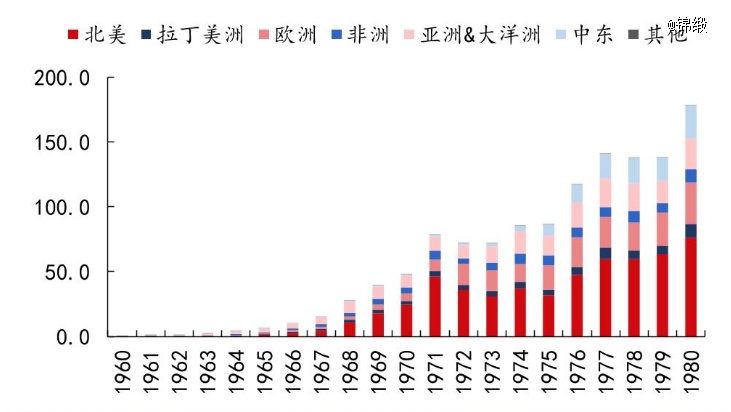

图:丰田汽车1960-1980年出口数据,来源:国联证券

与之类似,中国创新药们也应该积极拥抱海外市场,能登陆美国市场固然*,但如果无法获得FDA的批准,那么就应该迅速聚焦于欧洲、东南亚等其他市场。这些市场虽然支付能力没有美国高,但却是一片蓝海市场,以中国创新药的品质和性价比优势是有能力在海外闯出一片天的。

当然,中国创新药出海并非只有产品出海一条路,与海外药企合作出海的License-out模式同样值得投资者关注。在海外渠道能力不足的情况下,借助当地企业的渠道不失为一种智慧。

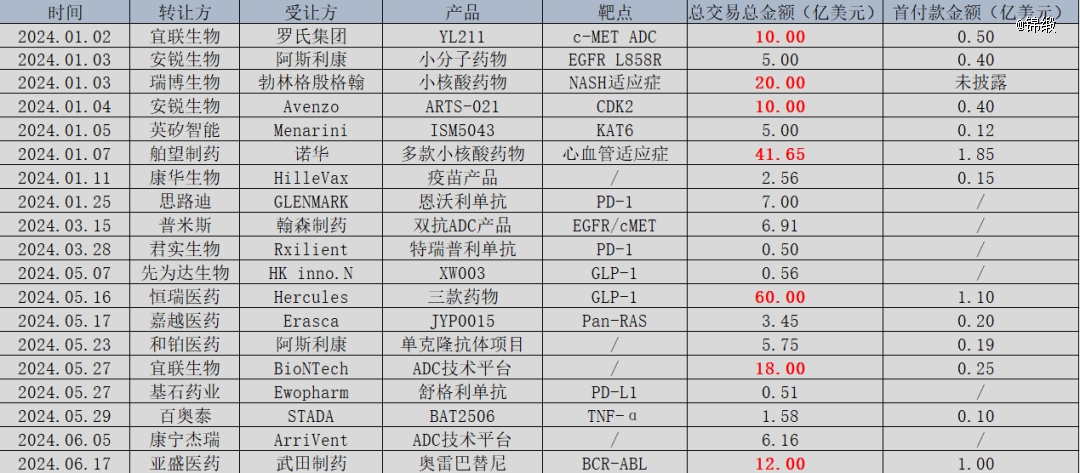

据不完全统计,今年上半年共有近20家中国创新药企完成了License-out交易,瑞博生物、安锐生物、舶望制药、恒瑞医药、宜联生物、亚盛医药均完成了总交易金额10亿美元以上的交易,合作对象中也不乏罗氏集团、阿斯利康、诺华、武田制药这样的MNC。

图:2024年上半年License-out交易一览,来源:锦缎研究院

从地域性企业,走向全球性企业,这是被内卷包围的中国创新药公司的第二条“生路”。

03

“破内卷”是一道必答题

世人皆说国内没有适合创新药生长的土壤,这句话其实只说对了一半。

从本质上看,我们医药产业已经完成了从“仿制药”向“创新药”的转变,只不过源头创新的匮乏限制了产业的进一步成长,使得我们的创新药很难在高端市场立足。同时,国内医药市场又是一个存量盘,“仿创型”创新药是难以持续保持高利润空间的,因为这是一个充分竞争的市场,大家都可以去抢利润,最后终将陷入内卷。

中国创新药真的不行吗?这其实是一个相对的问题,如果将中国“仿创型”产品放到全球大市场,就会发现它实则还是拥有竞争力的,关键问题在于如何走出去,如何找到核心市场。

怎样突破“内卷”的枷锁,正是中国创新药下一阶段破局的关键。从0到1的源头创新是最重要的,因为它决定了中国创新药产业的高度;从1到100的出海同样也是重要的,因为它决定了中国创新药广度。只有当高度与广度同时扩增,中国创新药的空间才能真正得到释放。

日本汽车之所以笑傲全球,其本质就是做到了源头创新与海外出海的双重破局,当这两件事做到了,中国创新药自然也就无需再看FDA的脸色。从源头创新与海外出海层面,中国创新药企业实则已然有所动作,还是那句话,中国创新药仍然需要一点时间。