01

整体回顾

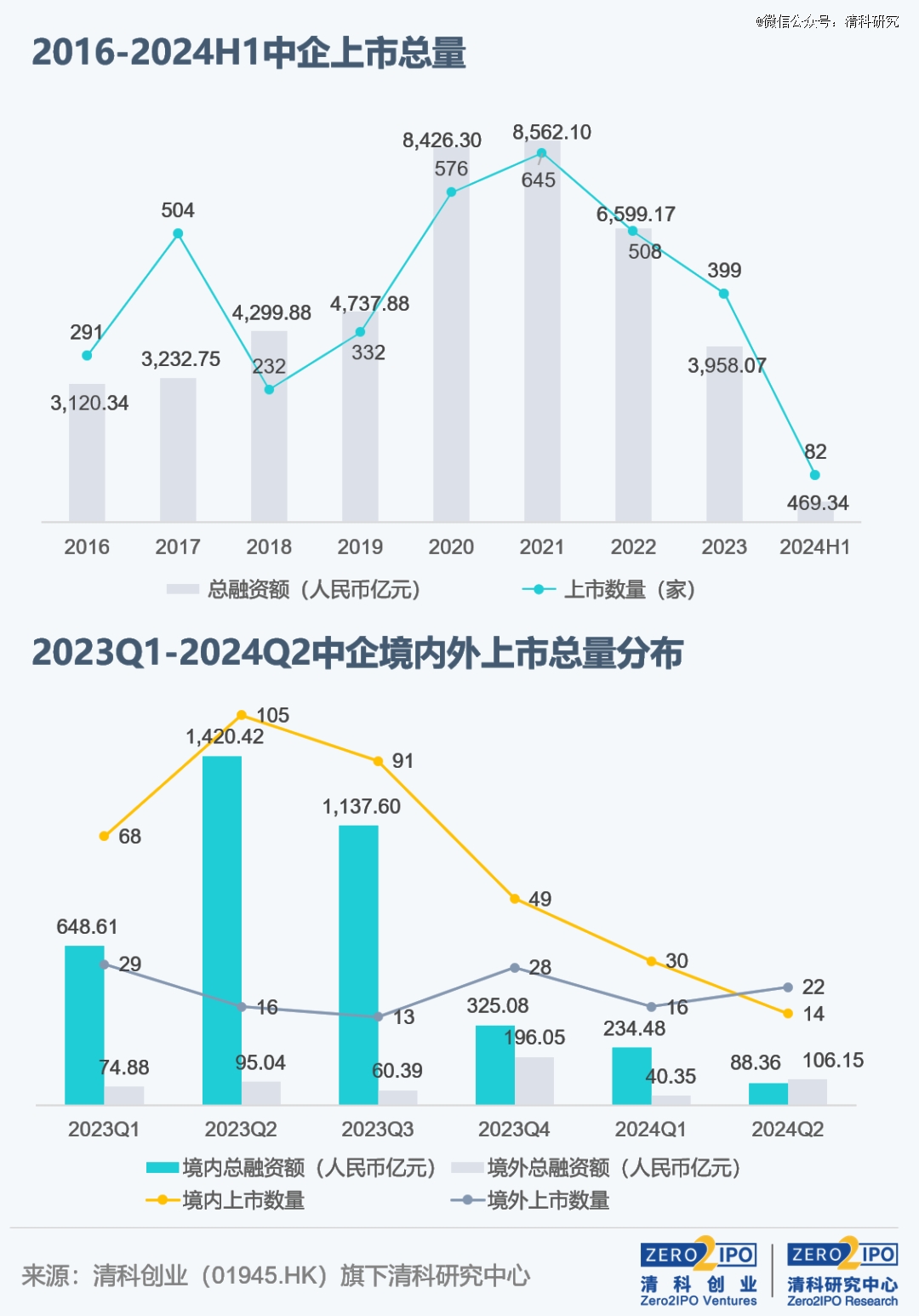

2024年第二季度,中企IPO市场总体延续阶段性收缩态势。根据清科创业(01945.HK)旗下清科研究中心统计,2024年上半年,中企境内外上市82家【1】,同环比分别下降62.4%、54.7%;首发融资额约合人民币469.34亿元【2】,同环比分别下降79.0%、72.7%。分市场来看,2024年上半年A股共有44家企业上市,同环比分别下降74.6%、68.6%;境外市场共38家中企上市,同环比分别下降15.6%、7.3%。地域方面,广东上市企业数量及首发融资总额均居于首位。行业方面,因市场整体处于低活跃期,各行业IPO总量相应收缩,半导体及电子设备行业表现相对稳健。

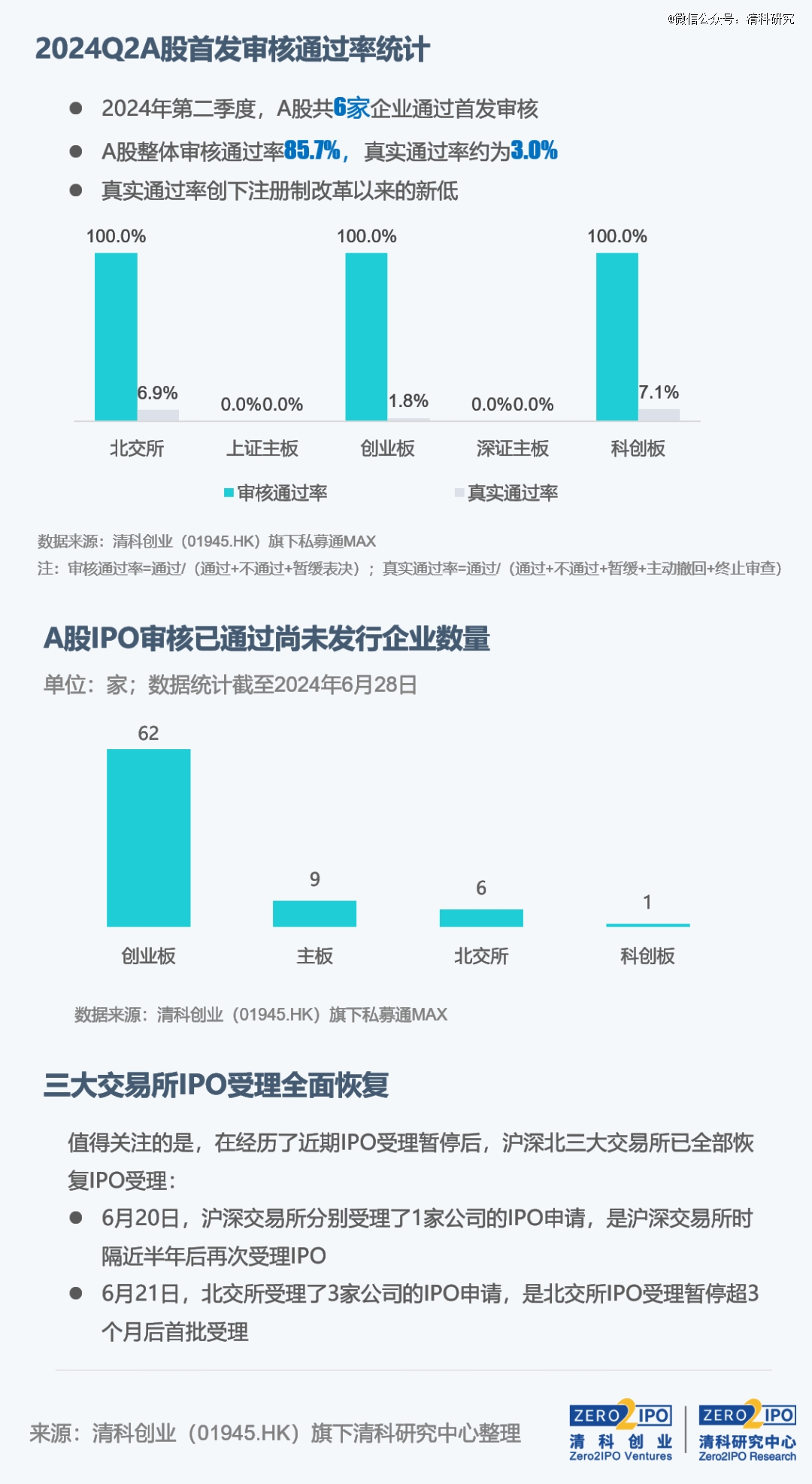

综合来看,现阶段为A股IPO监管节奏调整期,因此A股IPO市场呈现阶段性收缩。2024年4月,国务院印发资本市场新“国九条”,“1+N”政策体系持续建设中,聚焦严把IPO准入关、从源头提升上市公司质量,随着相关政策的不断完善和落地见效,上市公司质量将从源头上实现提升,资本市场有望步入高质量发展新阶段。

02

市场分布

A股IPO总量同比收缩超七成,创业板和北交所上市企业数量相对较多

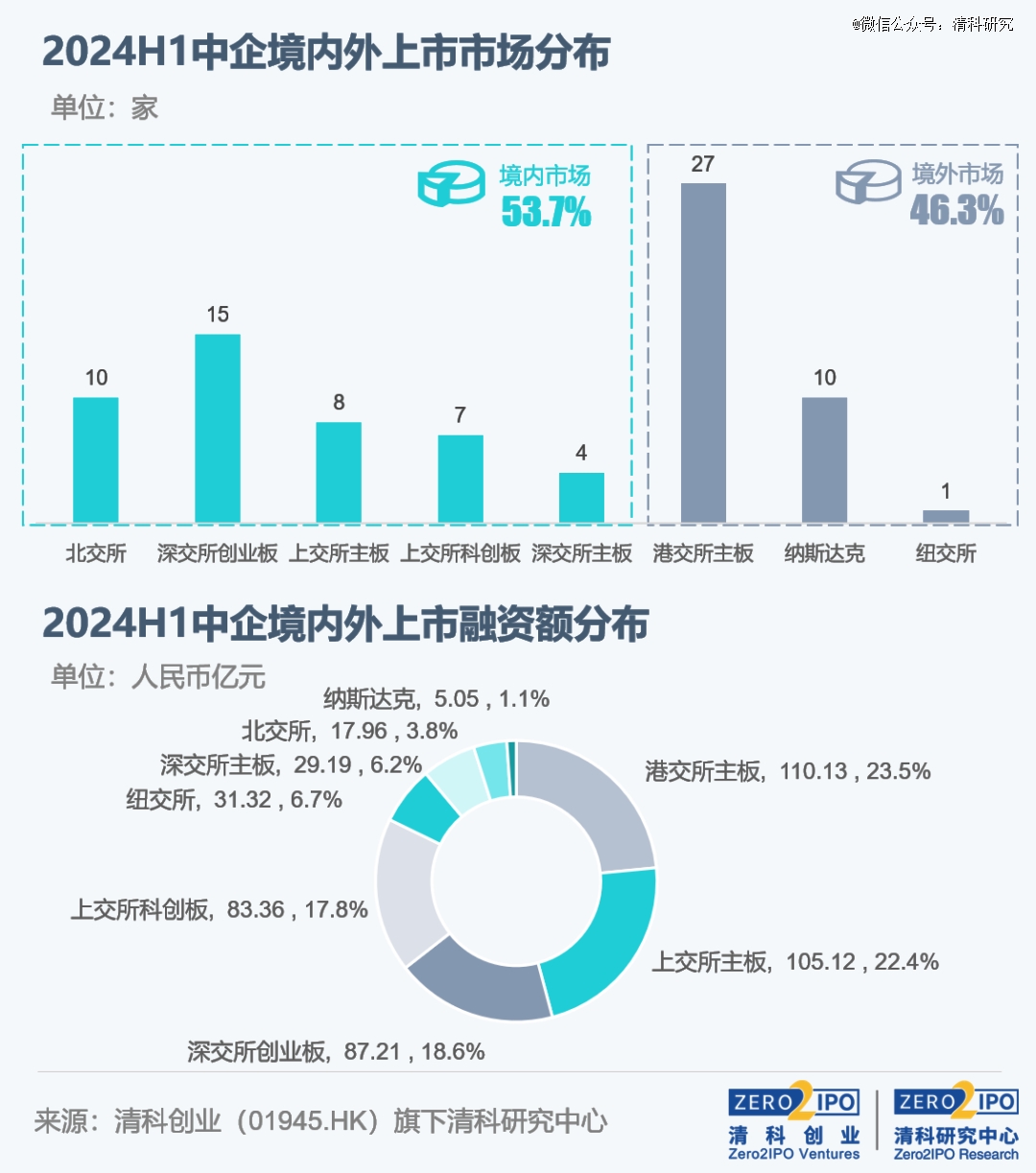

上市数量方面,2024年上半年A股上市企业数量共44家,同环比下降74.6%、68.6%。其中第二季度仅14家中企在A股上市,创近10年来单季度上市数量新低。分板块来看,创业板和北交所分别有15家和10家企业上市,数量略*于其他板块;上交所主板和深交所主板分别有8家和4家企业上市,均不及去年同期六成;科创板仅7家企业上市,同环比分别下降82.9%、73.1%,半年度IPO数量创下2019年开板以来的*值。

首发融资额方面,2024年上半年A股首发融资额合计322.84亿元,同环比分别下降84.4%、77.9%。分板块来看,上交所主板与其他板块相比具有一定优势,规模合计105.12亿元,同环比分别下降62.0%、52.4%,其中环保科技企业永兴股份首发融资额为24.30亿元,募资金额*。创业板融资规模次之,为87.21亿元,同环比分别下降86.6%、84.8%。科创板的降幅相对更大,首发融资额同比分别收缩90.2%、85.2%;深交所主板和北交所融资规模同比降幅也分别达到86.3%、76.6%。

境外IPO募资以中小规模为主,港股IPO二季度有回暖迹象

2024年上半年共38家中企在境外上市,同环比分别下降15.6%、7.3%,总融资规模约合人民币146.50亿元,同环比分别下降13.8%、42.9%。

美股方面,上半年共11家中企上市,同比下降31.3%,环比上升175.0%;总融资金额约合人民币36.37亿元,同环比分别上升33.0%、220.8%。其中10家中概股登陆纳斯达克交易所,同比下降37.5%,环比上升400.0%;首发融资额约合人民币5.05亿元,同比下降81.5%,环比上升10.8%,同比大幅下降的主要原因是2023年上半年为赴美上市回暖周期。此外,极氪于二季度在纽交所上市,是第四家登陆美股的中国新能源车企,融资金额约合人民币31.32亿元,是近3年来赴美IPO*规模的中企。除极氪外上半年中概股赴美上市单家企业平均融资规模约合人民币仅0.51亿元。

港股方面,上半年共有27家中企上市,同环比分别下降6.9%、27.0%;总融资金额约合人民币110.13亿元,同环比分别下降22.8%、55.1%。值得注意的是,二季度共有17家中企港股上市,同比上升70%,呈现回暖迹象。茶饮企业茶百道为上半年港股*一起首发融资额超10亿元的上市案例,首发融资额约合人民币23.45亿元。

03

地域分布

广东上市企业数量及融资规模均居首位,江苏总体表现亦相对良好

从上市数量来看,广东以16家中企上市的成绩*,江苏和北京次之。首发融资额方面,广东、浙江和江苏居于前列,三个地区合计融资240.82亿元,占比全市场51.3%。

北京市上市企业数量*,上海市融资规模与其他城市拉开差距

从城市排名来看,共9个城市的IPO企业数量不少于3家,其中北京以11家的数量居于首位,上海及深圳次之;首发融资额方面,上海以57.30亿元的规模与其他城市拉开差距,另有成都、宁波、北京和广州四个城市的融资规模不少于30亿元,其中成都与宁波融资规模跻身前五分别受茶百道(23.45亿元)和极氪(31.32亿元)推动。

04

行业分布

半导体及电子设备行业上市数量持续*,机械制造企业IPO活跃度亦亮眼

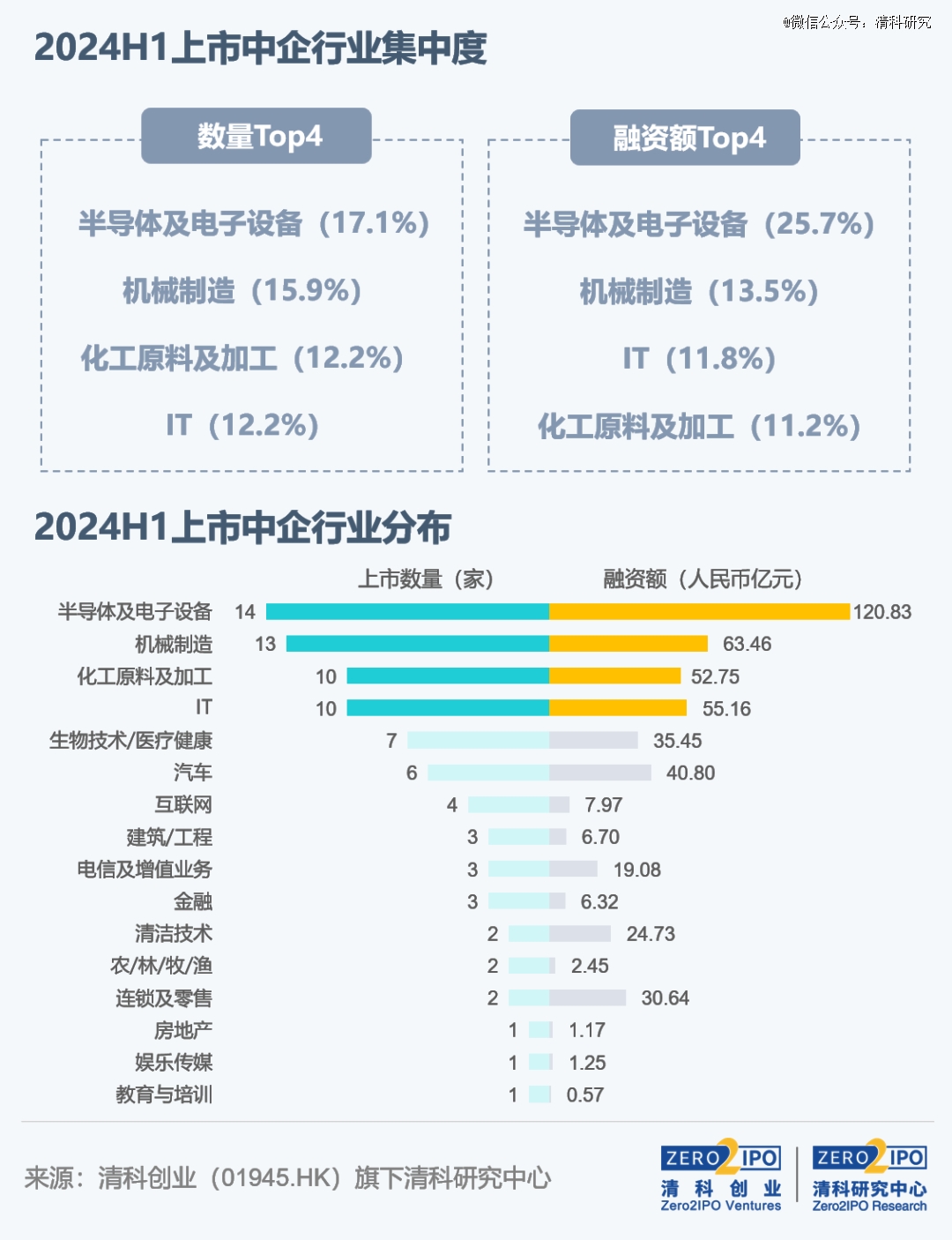

2024年上半年,约6成IPO企业集中在半导体及电子设备、机械制造、化工原料及加工、IT四大行业,融资规模合计占比62.3%。2024年上半年对比2023年全年,行业上市数量前五排名基本不变,半导体及电子设备、机械制造、化工原料及加工行业持续领衔,生物技术/医疗健康排名下降至第五,IT行业排名上升一位进入前四。

05

典型融资案例

06

IPO审核情况

07

政策监管动态

国务院印发新“国九条”,引导建立以强监管、防风险、促高质量发展为核心的“1+N”政策体系

2024年4月12日,国务院印发《关于加强监管防范风险推动资本市场高质量发展的若干意见》(新“国九条”),是继2004年、2014年两个“国九条”之后,时隔10年国务院再次出台的资本市场指导性文件,强调了严把发行上市准入关等多项重要内容。

新“国九条”与证监会同相关方面组织实施的落实安排,将共同形成“1+N”政策体系。“1”即新“国九条”本身,“N”即若干配套制度规则,上半年已陆续发布严把发行上市准入关、加强现场督导、加强上市公司股东减持管理、加强退市监管、加强上市公司持续监管等配套政策文件。

综合来看,“1+N”政策体系的主线是强监管、防风险、促高质量发展,从投资者保护、上市公司质量、行业机构发展、监管能力和治理体系建设等方面为A股资本市场勾画了一幅高质量发展蓝图。展望未来,随着近期“1+N”政策体系的持续落地,A股IPO市场新生态将逐步形成,上市公司质量有望从源头实现提升,资本市场的整体质量和效率将同步提升,也将为投资者创造更为安全透明的投资环境。

A股IPO门槛进一步提高,各板块定位实现精准优化

2024年4月30日,为贯彻落实新“国九条”,中国证监会及沪深交易所正式发布《股票发行上市规则》《科创属性评价指引(试行)》等多项规则,通过适度提高主板和创业板企业的财务指标、科创板科创属性评价标准等,从源头上提高上市公司质量。政策落地两月已显成效,2024年上半年逾200家拟IPO企业主动撤单。

不同板块对板块定位均做出了精准优化。其中,主板突出大盘蓝筹特色,重点支持业务模式成熟、经营业绩稳定、具有一定规模的企业。创业板适度提高营业收入复合增长率指标,支持有发展潜力的成长型创新创业企业在创业板上市。科创板适度提高拟上市企业的研发投入、发明专利数量及营业收入复合增长率要求,旨在引导科创企业更加重视科研投入和科研成果产业化,促进申报企业质量进一步提升。北交所则从坚守板块定位、加强信息披露监管和优化审核程序要求等方面,严把发行上市准入关。

本次不同板块上市标准修订后,多层次资本市场的板块架构更加清晰,有利于让不同行业、不同类型、不同发展阶段的优质企业在合适的板块上市,有助于A股资本市场实现新阶段高质量发展。

【1】中企指总部在中国境内的企业,不包含港澳台地区。

【2】清科研究中心统计的IPO融资金额均指企业首次公开发行股份所募集资金总额,不包含超额配售部分金额。

更多内容👉https://free.pedata.cn/1440998437472868.html