我们曾对中国医疗器械现状进行了整体复盘,并抽离出国产替代、全球竞争两条发展主线。

但我们亦深知,这个世界并不是平的,企业发展也并不会像预想中那样顺畅,任何趋势的产生实则都是大量博弈后所产生的结果。有基于此,在我们看来,仅仅聚焦中国本土医疗器械产业显然是不够的,想要洞察更深层次产业逻辑,尚需对全球医疗器械市场有更为全貌的把握。

本篇研究中,我们将以市值为坐标轴,揭示中 美主要医疗器械公司的竞争格局。希望通过美国这面镜子,映射出属于我国医疗器械产业的短板,并借此捕捉面向未来的产业发展与个体财富机遇。

01 中国格局:国产替代不应是长期逻辑

如是地说,中国医疗器械公司的竞争力远不及创新药公司。

虽然我们在创新药领域仍扮演追赶者角色,但百济神州、传奇生物等创新药公司已经在全球市场具备一定充足竞争力,而恒瑞医药、华海药业、科伦药业等传统药企也基本能够实现国产替代。也就是说,中国创新药虽然亦相对弱,但绝非毫无还手之力。

与之相对,中国医疗器械公司竞争力较差,大多数公司只能在低端领域实现国产替代,高端市场依然要依赖于海外巨头企业。这也是为何我们在制药领域的竞争已经到创新维度,而医疗器械领域的主线却依然停留在国产替代。

纵观中国所有的医疗器械上市公司,除迈瑞医疗外,只有联影医疗市值能够勉强突破千亿,其他公司的市值都在400亿(55亿美元)以下,市值超过200亿元的公司不足十家。

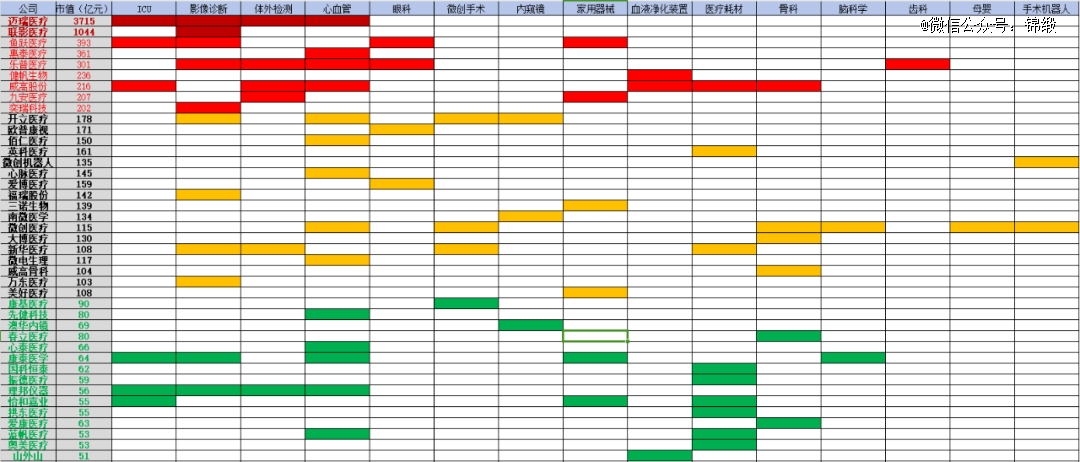

图:中国主要医疗器械公司一览(不包含纯IVD),来源:锦缎研究院。点击可看大图。

从覆盖板块看,目前中国市值靠前的医疗器械公司主要集中在ICU、影像诊断、心血管三大传统板块之上,眼科、手术机器人、脑科学等前沿领域并未出现被市场一致认可的公司。

对于大多数投资者而言,国产替代是他们关注医疗器械赛道最直接的逻辑,同时也是助推公司业绩爆发的*重推力。探寻能够在短期内迅速完成国产替代的标的,这无疑是医疗器械产业最容易的投资之道。

但国产替代毕竟有上限,如冠状支架赛道在几年前凭借国产替代率的提升,成为一个极为优质的赛道,可当渗透率已经达到一个较高的点位时,那么这个赛道也就失去了进一步国产替代的空间。

国产替代的极限,就是产业内卷。

由此不难预见,国产替代只是暂时的发展主线,中国医疗器械公司想要真正的走向全球,必须能够在创新领域站稳脚跟——就像现如今创新药正在经历的磨砺。

02 全球格局:牌桌并不只有一个

站在全球视角,医疗器械格局实则是百家争鸣,百花齐放的。

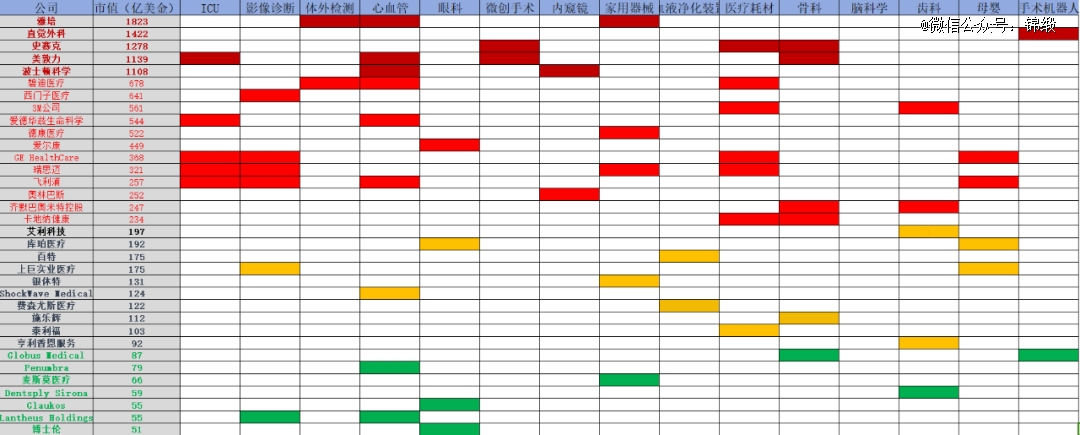

经过全面复盘全球主要的医疗器械公司,雅培、直觉外科、史赛克、美敦力、波士顿科学是竞争力最强的5家公司,处于*梯队(市值1000亿美元以上);西门子医疗、GE医疗、飞利浦医疗、奥林巴斯等老牌公司处于第二梯队(市值200-1000亿美元);艾力科技、银休特等十多家公司处于第三梯队(50-200亿)。

图:全球主要医疗器械公司一览,来源:锦缎研究院

从覆盖版块看,这些市值可观的公司并没有像国内市场那样聚集于某几条赛道,而是呈现出多元化的竞争格局:内窥镜、手术机器人、家用器械等赛道均有市值破千亿的明星公司。如果一条赛道就是一个牌桌的话,那么全球医疗器械的牌桌并不仅有一个。

想要在全球市场获得机会,就必须能够坐上牌桌。以当下估值计算,中国医疗器械公司中,只有迈瑞医疗和联影医疗堪堪靠近牌桌:其中,迈瑞医疗基本处于赛道中的第二梯队,而联影医疗则基本处于第三梯队,其他公司尚未在全球具备挤上牌桌的能力。

中国医疗器械厂商如何才能挤上牌桌?唯有产品竞争力,亦可谓先进生产力、新质生产力。对于一家医疗器械公司而言,当先进生产力不再先进,就是离开牌桌的一刻。

那么怎样才能提升竞争力?道理很简单:

不同于创新药薛定谔般的验证流程,医疗器械竞争力更加直观。参考全球医疗器械竞争格局,国内企业应该开拓思维,不要聚焦于传统成熟赛道,而应该在各自领域寻找机会。骨科、齿科、眼科这些看似小众的赛道,实则都能孕育出巨头公司。

内卷绝不是中国医疗器械的破局之道,唯有行业内的持续积累,并最终在创新领域取得硕果,坐上全球市场牌桌,才是实现有质量增长*路径。

03 误区:规模≠价值

很多投资者看好医疗器械赛道,并给出了“药不如械”的观点。作为产业观察者,我们对这样的论调并不完全认同。

“药不如械”观点的核心逻辑在于,医疗器械公司确定性更高,并不存在创新药那样的高风险,投资者可以根据药械公司的经营数据来预判企业的增长。不可否认,在稳态市场中,这样的观点似乎符合产业发展逻辑。

但实际上,如果我们跳脱公司本身,从产业逻辑去思考,就会发现医疗器械的核心逻辑其实更是创新。

延续性增长,这只是此前创新所带来的结果。对于医疗器械公司来说,规模绝不是最重要的东西,企业在创新业务上的研发能力,才是医疗器械公司长期发展的*逻辑。

复盘全球医疗器械公司2023年财报,那些规模居前的公司并不一定就是市值最高的,甚至像迈朗一年营收高达212亿美元,但市值却只有25亿美元,其核心原因就在于创新力的不足。

如果没有创新的加持,那么所谓业务规模再大又有什么意义呢?

图:全球主要医疗器械公司营收与市值研究,来源:锦缎研究院

如果我们用PS值来衡量市场对于医疗器械公司的估值溢价,雅培、波士顿科学、直觉外科、爱德华兹、瑞思迈、德康医疗的PS值超过8倍,如德康医疗的营收虽然仅为36亿美元,但凭借CGM的成功获得了市场给出的519亿美元的市值。

这6家公司虽然出自不同的赛道,但却有一个共同的特点:那就是他们全部都是各自赛道的*创新先锋。

雅培的人工心脏、波士顿科学的人工瓣膜、直觉外科的手术机器人、瑞思迈的呼吸机,全部都是引领产业创新的弄潮儿。经过这样的分析,再次印证了我们之前的观点:对于医疗器械公司而言,规模并不是最重要的,创新源动力才是。

现阶段国产资本市场,对于医疗器械长期发展尚未有清晰的认知,依然停留在过往规模为王的陈旧逻辑中。短期看,规模确实能够带动股价上涨;但长期而论,唯有创新才能破局。

04 一枝独秀不是春

通过中 美医疗器械公司的全面对比,投资者应该可以较为清晰的发现我们的短板究竟在哪里:

中国医疗器械,不能只依靠一家迈瑞医疗或一家联影医疗,而是应该百花齐放,在更多领域涌现出具备全球竞争力,能够挤上牌桌的企业。

当然,这里并不是否定迈瑞医疗、联影医疗这样已经挤上牌桌企业的价值,只要他们仍坐在牌桌上,那么就是中国医疗器械公司的典型代表。但从投资回报率角度考量,这两家已经挤上牌桌企业的投资回报率,一定低于那些空白赛道中潜力公司。

如雅培代表的全磁悬浮技术人工心脏赛道,直觉外科代表的手术机器人赛道、史赛克为代表的骨科赛道、爱尔康为代表的眼科赛道,都是由创新所驱动的赛道——对于中国医疗器械公司而言都是机会,完全可以诞生属于我们自己的医疗器械巨头公司。对于这几个海外明星标的,我们也会在后续文章中展开细致追踪分析。

只做低端市场的内卷,中国医疗器械公司可以活下去;但想要挤上全球竞争牌桌,我们必须学会如何去创新。这样的逻辑变更,不仅需要企业准确洞察,同时也需要投资者与专家及早适应。