郝旭东在鹤岗开了家喜茶店。

一座因煤炭资源枯竭走向衰落的东北小城,一个备受资本追捧的“高端新茶饮品牌”,因为年轻人的喜欢,有了交集。

鹤岗的城镇人口不到80万,老龄化进程也在不断加快,却随处可见各式各样的奶茶店。

36氪查询大众点评不完全统计,鹤岗市区共有近100家贩售现制茶饮的门店。鹤岗市下属接近中俄边境的萝北县、绥滨县,又分别有至少38家与16家奶茶相关门店。

其中不乏常见的连锁品牌,包括20家蜜雪冰城、10家沪上阿姨、10家大杯茶、8家甜啦啦、3家茶百道、1家茉酸奶、1家霸王茶姬,以及去年6月,在鹤岗市比优特时代广场开出的喜茶门店。

“躺平圣地”鹤岗曾凭借低房价成为网红城市,东北许多城市和鹤岗一样,物价低、节奏慢,但换个角度看,这也意味着足够多的机会与增量。

2023年4月,郝旭东的*家喜茶店在佳木斯万达广场开业。半个月后,他就迎来了喜茶与FENDI的联名活动,一时间,提着“小黄袋子”的年轻人在佳木斯随处可见。

试水成功后,郝旭东与他的团队将目光转向与佳木斯接壤的鹤岗。而后,他又与好友共同成立公司,在富锦、大庆等其他城市开了数家喜茶门店。

高端茶饮品牌的“自降身价”,将竞逐重点转向商业逻辑全然不同的下沉市场,折射出行业的集体焦虑与妥协。

市场竞争持续白热化,“向北下沉”是新茶饮企业的心照不宣,但这场由资本助推的奶茶品牌连锁化浪潮,汹涌无比。

01 当下沉成为默契

中国有293个地级市,388个县级市。

只要是城市,有行政区,就有一定的教育人口保有量,就能支撑几个商业综合体的发展。奶茶品牌,尤其是高端新茶饮品牌,也基本开在人流密集的街边及商业综合体之中。

“对于从业者,开一家奶茶门店的门槛比餐饮更低。”

和弘咨询总经理文志宏认为,在低线城市,奶茶的饮用习惯不需要像咖啡一样教育。“人手一杯奶茶”早已成为年轻人常见的生活习惯。

经济稍显不景气的时期,非必要、客单价不高的奶茶产品,为人们提供的情绪价值更高。与“口红经济”类似,新茶饮消费,也创造了餐饮业的销售奇迹。

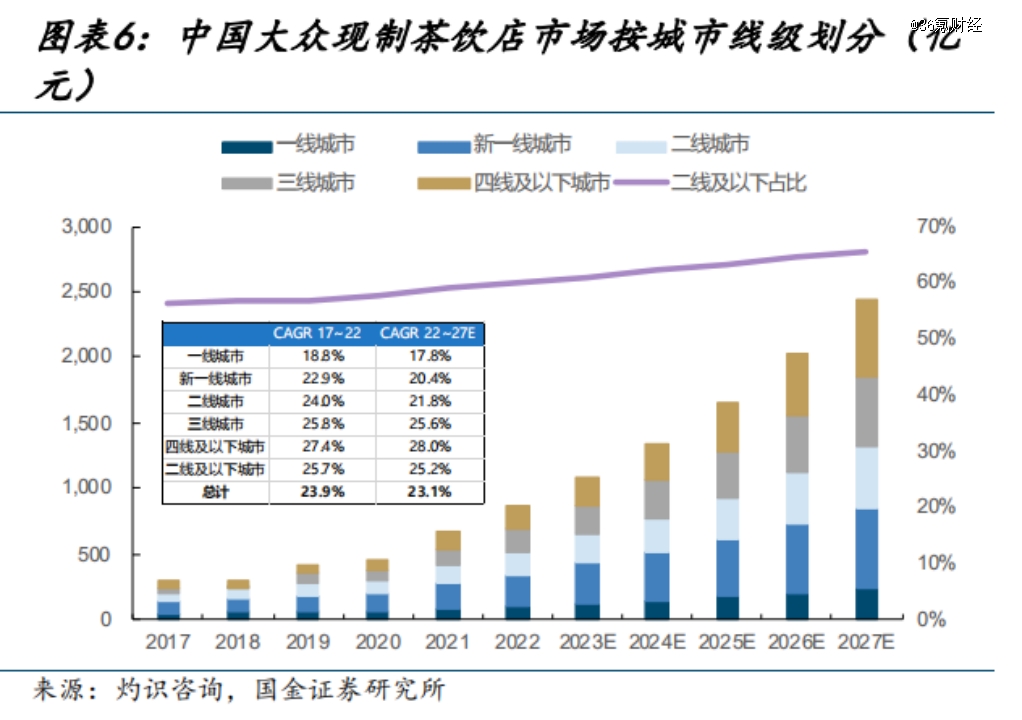

据灼识咨询数据,2017年至2022年,三线及以下城市市场复合年增长率达30.2%,从2017年的196亿元扩大至2022年的732亿元。2023年,三线及以下城市市场增速预计达31.4%,未来两年增速仍将保持在20%以上。

图片截自国金证券研究所

图片截自国金证券研究所

身为曾经的资源型城市,鹤岗并非没有商业基因,这里走出过两家全国连锁品牌——遍及全国的喜家德水饺、东三省的龙头商超品牌比优特。

郝旭东的喜茶门店就位于比优特时代广场1层,门店占地面积约80平方米,在整个购物中心位置较好。

据他介绍,这家喜茶门店在开业当天,就受到本地年轻人的热捧。在日常的销售旺季,门店每日能卖出1700至1800杯饮品,是淡季销售量的3至4倍。

“东北一入冬,客流量会明显降低,遇到雪灾更是惨不忍睹。”但就算如此,在郝旭东的认知中,以鹤岗、佳木斯为代表的低线城市,开新店的机会更多,市场受消费降级的影响更小。

“这边的年轻人有闲,也更有消费意愿,在尝试了好的产品后,就算是降低消费频次,也不愿意降低消费品质。”

郝旭东是典型的东北人,过着“候鸟式”的生活,平日里在黑龙江做生意,到了冬季就拖家带口地迁移到海南。

一个有趣的现象是,新锐的茶饮品牌,也总是“前后脚”地在东北与海南两地开店。

2022年,甜啦啦在哈尔滨、海口两地建立分仓。截至目前,甜啦啦在海南省的门店数也已达到180家。

从体量上看,新茶饮品牌想要在全国市场快速放店,东北地区是最不可缺少的一环。

甜啦啦副总经理许周告诉36氪,在其品牌大本营安徽,皖北以平原为主,皖南多是山区丘陵。“平原地区的人口相对集中,门店覆盖的人口规模更广,口感差异不会很大,市场能够更快形成规模效应。”

也因此,华北市场率先成为甜啦啦“北上”的发展阵地,这样的商业逻辑,在东北平原同样适用。截至目前,甜啦啦在东三省的门店数已近800家。

许周对36氪提及,甜啦啦最初的产品价格基本在5元左右,“这样的价格更适合在北方县域扩张,南方市场的价格普遍还要再高一些。”

当下南方新茶饮市场已趋于饱和,大的茶饮品牌在成熟的区域已杀入“小镇社交”环节。

在茶饮行业深耕十余年的品牌营销专家孟繁伟认为,经历了多轮洗牌后,以河南、浙江为代表的成熟市场,已形成寡头垄断的局面,各大品牌的市占率排序稳定。但在部分长江以北的区域,品牌渗透率不足,仍有机会。而在众多区域市场的竞逐中,江苏较为激烈。

具有典型代表的,是另一家高端新茶饮品牌——奈雪的茶。

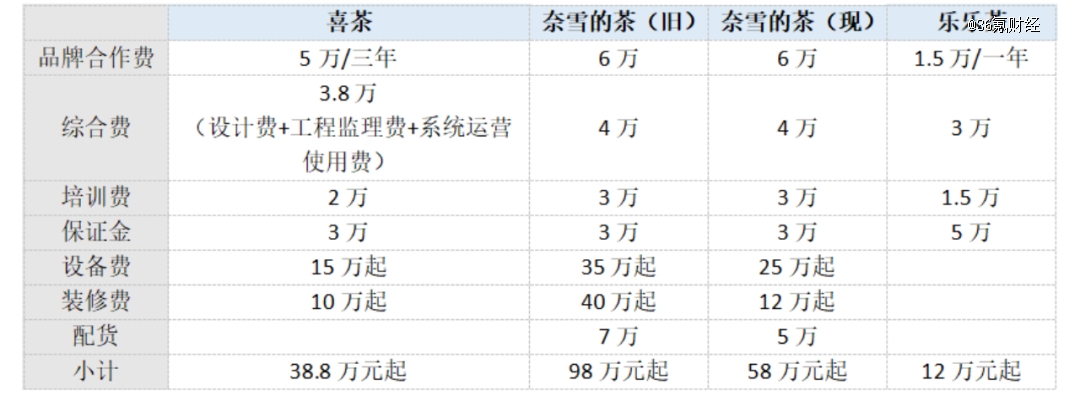

2023年7月,继喜茶与乐乐茶相继开放加盟后,奈雪推出了“史上最高”的加盟门槛。当时奈雪要求加盟门店的面积在90平方米至170平方米,加盟一家奈雪门店的前期投入98万元起(已降至58万元起),明显高于喜茶的50万元以及乐乐茶的12万元。

加盟高端饮品所需费用,36氪根据公开资料整理

加盟高端饮品所需费用,36氪根据公开资料整理

奈雪开放加盟的行为,得到了资本市场的正向反馈,其股价在当日涨超12%。而奈雪最早公布的*批加盟门店,都在江苏省内。

一位在奈雪的茶负责加盟运营的人士告诉36氪,因为注重第三空间的大店策略,奈雪加盟店的选址多在头部商圈的*位置。“但这一类店铺需要档期调配,这也是外界起初认为奈雪加盟速度偏慢的原因。”

在上述人士的表述中,江苏茶饮市场既有本土品牌深耕,又有全国性的连锁品牌进驻。奈雪则在原有直营门店的基础上,通过加盟提高市场占有率。

现如今,奈雪的门店已“占领”江苏所有县级以上的城市,在吃透江苏市场的过程中,也向着周边省份扩进。

问题的关键在于:下沉市场,真有如此巨大的新茶饮消费需求吗?

02 与“雪王”短兵相接

下沉就意味着降价,意味着要去和蜜雪冰城们抢市场。

从当下的客单价看,县镇市场奶茶产品价格多在10元,甚至5元的水平。

2022年初,“喜茶告别30元”的话题登上热搜;在刚刚过去的12周年庆典中,喜茶再度推出限时的买赠活动。

据此前“市界”报道,原价15元的“芝芝金凤茶王”,券后折合7.5元一杯,而原价8元的“纯绿茶妍后”,券后价格更低。

“这等同于,在品牌大促时期,消费者用原先茶百道的价格,就能喝到一线城市头部茶饮品牌的产品,这一定会支撑高端茶饮品牌在下沉市场的发展。”中国连锁经营协会副会长兼秘书长王洪涛表示。

在下沉市场,光是一个“雪王”的称号就能表明蜜雪冰城的地位。

与喜茶、奈雪等注重鲜果、鲜奶、鲜茶的“新茶饮”不同,蜜雪冰城以冰激凌起家,主打“性价比”产品。

2014年,蜜雪冰城正式进入茶饮行业。以郑州这座二线省会城市为中心,向河南的83个县城、39个地级市不断渗透,按照“农村包围城市”的策略,快速发展到其他省市。

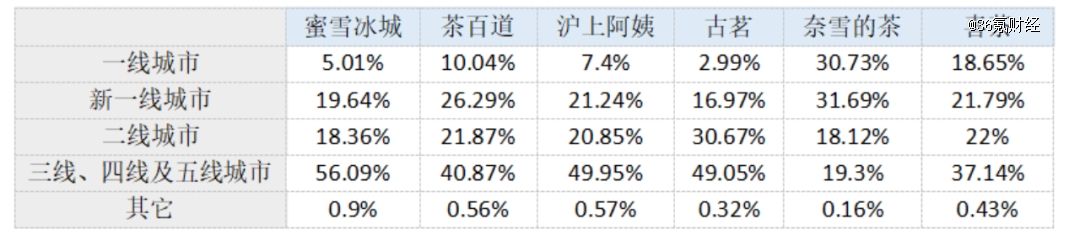

根据蜜雪冰城招股书,截至2023年9月,其门店总数达到3.6万家。其中,三线及以下城市有1.8万家店,占全国总数的56.9%。作为对比,同期沪上阿姨的门店数占比为49%,茶百道的比例还要更低。

各品牌门店城市分布情况;36氪根据“窄门餐眼”整理制表

各品牌门店城市分布情况;36氪根据“窄门餐眼”整理制表

孟繁伟的观点是,蜜雪冰城快速扩张的背后,是中国市场,尤其是三四五线市场消费力红利的释放。

更早前,蜜雪冰城以售价4元一杯的柠檬水,首先替代了广大下沉市场中,人们对瓶装饮品的需求。也因为蜜雪冰城的产品多以粉质原材料为主,使其能快速形成供应链规模,替代下沉市场的低质夫妻小店,与“快招型”的连锁品牌。

王洪涛对36氪介绍,连锁行业内部有两个重要的考核标准:一是门店的存活率,其开店数量要跑赢关店数量;二是加盟复购率,即同一个加盟商,能够加盟多个门店。

如果老加盟商不断开新店,不仅能从侧面证明首店的投资回报效益,品牌方的沟通成本也会大幅降低。

放下身段,重新和“雪王”站在一条起跑线的高端新茶饮品牌,基本交出了满意的答卷。

郝旭东名下所有的喜茶门店,8个月左右就能打平前期投入。基于对未来营收的预判,他计划在鹤岗开设第二家喜茶门店。

在福建省龙岩市,与鹤岗遥遥相对、距离3400多公里的革命老区,李迦明也在筹划自己的第二家奈雪门店。

李迦明是奈雪早期“大店型”的加盟商之一,他的门店于去年10月正式开业,前期投入120万元左右。

其中,品牌合作、综合服务、培训等前期投入费用共计13万元,保证金3万元;门店装修的图纸由奈雪总部提供,总装修费用在30万元左右。

从选址、设计图纸、装修到开业,时间成本2个月有余。这段时期,李迦明还去了奈雪的上海总部进行了26天的培训,包括15天的门店实操课程。

龙岩市位于闽西,是客家土楼的所在地,有较为丰富的旅游资源。2023年,龙岩市的GDP总额近乎为鹤岗的10倍,往来的旅人与城市经济实力的底气,也为李迦明的奈雪门店注入了活力。

李迦明透露,奈雪龙岩门店的首月营业额达到了70万元,在他的预计中,如果门店能始终保持这样的营业额水平,李迦明的门店一年至一年半时间可以回本。

从行业的平均数值来看,加盟商门店若能在18个月以内打平成本,则被视作良性的投资回报水平。尽管如此,茶饮行业两年之内的换店率,依然能达到30%,甚至是40%以上。

孟繁伟告诉36氪,未来值得关注的,是喜茶、奈雪的茶等高端茶饮品牌的整体盈利情况、加盟店的品质稳定性,以及品牌在国内市场的门店数量上限,这也要看各品牌的加盟管理能否真正“沉”得下去。

03 2024成为行业分水岭

“如果茶百道能在鹤岗开三家门店,喜茶也能开出第二家。”这是郝旭东之前常挂在嘴边的一句话。

和他持有一样想法的加盟商不在少数。2022年11月,喜茶开放加盟后的发展速度,明显超出了行业的预期。

一个流传甚广的说法是:在喜茶加盟入口开放后的24小时内,总部收到了数万份的合伙人申请书。

喜茶发布的《2023年度报告》显示,截至2023年底,其门店数已突破3200家,其中事业合伙门店超过2300家,门店规模同比增长280%。

不过,当前郝旭东需要面对的,是来自霸王茶姬的分流。

4月上旬,主打原叶奶茶、口感清爽的霸王茶姬在鹤岗比优特广场开出首店,并登上了鹤岗大众点评美食榜*的位置。

不仅是霸王茶姬,同质化浪潮下,茶饮品牌之间的厮杀已陷入一场混战。

在大部分茶饮品牌降价、下沉的同时,茉酸奶凭借高定价反其道而行,承接了喜茶、奈雪退出的部分高端市场。

由于供应链搭建难度不高,操作简单,门店更易复制,“雪王”的斐然战绩更是蔓延至了海外。招股书显示,蜜雪冰城在海外的门店数量已近总门店数量的十分之一,更多集中在东南亚。

这样发展下去,中国茶饮行业难免经历“大鱼吃小鱼”的过程。一位业内人士对36氪表明心迹,“大家对行业的预期非常一致,都认为这两年,一定会有茶饮品牌死掉。”

王洪涛给出的判断则是:对于整个新茶饮行业,2024年会成为分水岭。

据他估计,整个行业“杀红眼”的现象会在2024年下半年逐渐显现,会有品牌退出,也会有品牌崛起。再度竞合后,整个赛道的盈利水平会出现一定程度的下跌,之后会趋于平缓。

王洪涛告诉36氪,短期内,中国的茶饮行业或许还会有一定的新增量。两三年后、最多五年后,整个行业会出现盈利水平、扩张速度的下滑。

“这与连锁餐饮品牌相似,当进入市场的玩家过多,供大于求,门店的营收就会降低。”

在未来,供应链能力很可能成为决定胜负一张王牌。茶饮行业在规模化扩张的过程中,必须保证强有力的供应链配送。如果供应链的发展不够成熟,门店开得越分散,就越难管控。

以喜茶、奈雪为代表的高端新茶饮的产品结构中,超过一半都是鲜果茶饮,为了保证口感与食品安全,门店端一定会有较高的配送频率。

在孟繁伟的经验中,实现万店规模的连锁茶饮品牌,一个县域至少要布局10至20家门店,才能保证以地级市为主的物流线路、专车配送时的经济效益。

“总不能跑一趟车,只能配送两三家门店,如果不能专车配送,鲜果的品质也无法保障。”

都说“投资不过山海关”,除寒冷天气带来的消费淡季外,东三省的品牌连锁化还受制于“地广人稀”的客观条件。

想要在这样的区域解决供应链效率与物流配送难题,王洪涛建议,品牌方可在当地开放采购权限。

“比如,采取区域加盟、大加盟商的合作模式,再用较高的产品标准化程度,让当地的合作伙伴自己采购。或者直接设置分仓、独立的区域公司,统一规划管理。”

无论是哪种形式,都要求品牌能在当地达到一定的门店密度。

据36氪不完全统计,截至目前,喜茶在黑龙江省的门店数为40余家。

据郝旭东透露,筹划在佳木斯开店时,喜茶曾向加盟商了解其自身的物流配送能力,考虑借用加盟商的物流配送能力。但在数月后,黑龙江省内的物流迅速打通。

“门店一开始是两天一配,现在是一天一配。”

此外,无论是喜茶还是奈雪,都采取了数字化的门店订货系统,可以通过门店往日的客流测算出不同产品的进货数量,以规避产品滞销带来的浪费。

04 内卷的尽头是降速

资本如“鲶鱼”,自觉卷入市场竞逐已成为生存法则。

对于当下的茶饮企业,谁拥有话语权,才能成为下一阶段的规则制定者,于是纷纷争相上市进入资本市场。

4月23日,知名新茶饮品牌茶百道成功上市,成为继奈雪的茶之后,第二家在港股上市的新茶饮公司。截至上市当日收盘,茶百道每股报价12.8港元,较发行价下跌26.86%。

普遍的观点是,茶百道的市场表现不如预期,主要因为投资者对加盟店的盈利模式,以及新茶饮赛道的成长性保持谨慎。

也有近资方人士告诉36氪,茶百道的破发,更多原因在于没有引入基石投资者。这或更多源于企业高层对市场的乐观,且港股的融资能力也尚未恢复到*状态。

上市即破发的“老桥段”也曾在奈雪身上上演。

茶百道和奈雪的遭遇,给诸多排队上市、准备在资本市场“借力起跳”的茶饮品牌们泼了冷水。

36氪不完全统计,截至发稿前,已有包括蜜雪冰城、古茗、霸王茶姬在内的9家头部企业向资本市场递交招股书或被传出有上市计划。

36氪根据公开资料制表

36氪根据公开资料制表

从当下的盈利水平看,以沪上阿姨、古茗、茶百道为代表的“中低端”茶饮品牌,造血能力更强。

为了品牌形象和消费体验,喜茶与奈雪也付出了巨大的成本。怀揣“茶饮界星巴克”梦想的奈雪,2023年上半年降本增效后,才实现盈利,净利率也只有2.5%。

作为对比,2022年,沪上阿姨、蜜雪冰城、古茗的净利率为6.8%、14.8%、14.2%,茶百道的净利率则达到22.8%。

36氪根据公开资料制表

36氪根据公开资料制表

“如果是十年前,有奶茶品牌说自己想要上市,投资人大概率会觉得这是个问号,至少是个遥不可及的梦。”

毕马威中国消费品零售行业主管合伙人林启华向36氪表示,目前茶饮企业的成长性已相当优秀。尽管茶百道的上市遇到了较大挑战,对于茶饮赛道仍是具有里程碑意义——资本市场迎来了新鲜的血液,茶百道也成为2024年港交所*的IPO事件。

受当前一些客观因素影响,茶饮企业上市受阻、市值下跌也在情理之中。在他的观察中,部分茶饮品牌对A股市场仍处于观望态度,希望主板市场能在未来对连锁企业开放。

林启华也强调,在茶饮企业寻求上市的过程中,财务合规,尤其是税务问题成为关键。

“奶茶行业有一定独特性,在企业起步阶段,通常是以单店经营、个体股东直接经营为主。所以很多加盟商有股权代持的问题,甚至还有不少加盟门店存在员工内部持股的情况。对于品牌,股权架构调整也涉及较高的税负及操作成本。”

在茶百道宣布通过港交所聆讯后不久,霸王茶姬也被传出最快将于今年赴美上市。

值得玩味的是,这家可以媲美喜茶、奈雪的高端茶饮品牌,与定位相对低端的茶百道存在着利益捆绑——2023年11月,霸王茶姬与茶百道联手成立了新材料公司。

有观点认为,对于新茶饮品牌,吸管、塑料杯等包装是不小的支出,品牌联手打造上游供应链,成为必然选择。且相较于品牌,资本市场对供应商的认可度更高。

2021年,植脂末龙头供应商佳禾食品上市沪市主板。之后,蜜雪冰城供应原料果汁商田野股份登陆北交所。

只不过,伴随新茶饮品牌方开放加盟,整个行业势必卷到上游,小的供应企业也会退出舞台。

孟繁伟告诉36氪,原来的茶饮品牌,没有做到3000家以上的规模,不会深度布局供应链端,只会靠社会化的供应链定制原材料产品,靠加盟店的批发差价或直营门店盈利。

喜茶、奈雪走上加盟的道路,其总部的身份也有所转变——即从注重C端的门店生意,转为向加盟商提供原材料、设备的B端经营者。

而以蜜雪冰城、甜啦啦、古茗为代表的,本就主打加盟的中低端品牌,会更注重主要原料的生产成本管控、品质稳定,同时维持产品自加工的高比例。在物流供应链方面,很多品牌也已逐渐控制从仓配到门店端的全过程。

在孟繁伟看来,上游原材料与物流这两大供应链,是会拥有5000家以上门店品牌的核心竞争力。

未来,中国的茶饮市场至少会诞生5家的万店品牌,5家以上5000家门店的品牌。“这10家品牌,基本会占到整个行业35%至45%的门店比例。”

统计时间截至发稿前;36氪据“窄门餐眼”数据制表

统计时间截至发稿前;36氪据“窄门餐眼”数据制表

这也意味着,在消费升级与降级并存的阶段,新茶饮品牌仍可通过差异化经营、成本管控、提升品质,在细分市场及下沉市场实现突破。

品牌方对于管理上的严格,*步就要在对加盟商的挑选上体现。

郝旭东复盘,自己十五年的餐饮从业经验、向面试官重点展示的门店后厨环境,是能顺利通过复试的关键。

郝旭东仍清楚地记得,2018年在三亚排了好久的队*次喝到喜茶,那是一种全新的味觉体验。现如今,他已参与加盟了好几家喜茶门店,但当下的市场环境、消费氛围和当初已大相径庭。

“排队狂潮”不再是新茶饮的标志,以茉酸奶的食安风波为代表,消费者对新茶饮的关注重点,从“好喝”降级到了“安全”。

奶茶江湖“卷生卷死”,当“洗牌加速、搏杀在即、刺刀见红”这样的形容词开始频繁被用来描述一个行业,是时候提高警惕了。

(郝旭东、李迦明皆为化名)