作为“安防茅”,海康威视一度被众多基金经理视为核心资产。

然而,这几年海康威视也不香了。

海康的股价从2021年7月的68.84元,下跌至2023年5月13日的33.22元,腰斩了。

资本逐利,树倒猢狲散。

当下,海康威视已经从易方达等明星基金产品的十大重仓股中消声灭迹。

与此同时,海康的业绩增长也下滑明显。2022年、2023年海康的营收、归母净利润增速仅为个位数。

这些年,海康威视的成长性到底怎么了?海康威视还能重启增长引擎吗?

#01国内市场需求下滑

妙投认为,近几年海康威视的业绩增速下滑主要原因在于,国内市场需求下滑。

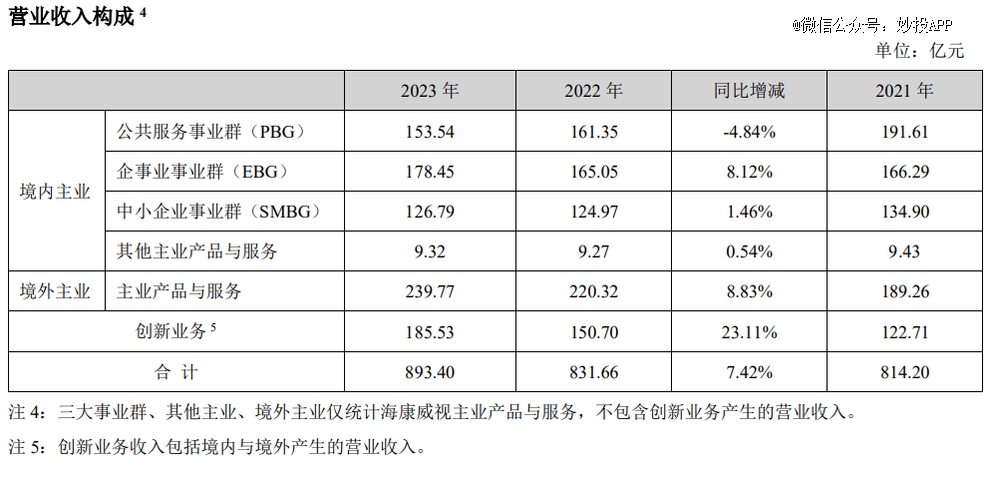

海康威视业务主要分为三大板块,分别是境内主业、境外主业和创新业务。在三大业务中,公司的境内收入占比从2021年的61.68%下滑至2023年的52.40%。

在前些年平安城市、雪亮工程建设时,以政府、公安为首的部门对安防需求增加。为追求经济利益*化,不少企业将重心放在集中型市场。

海康,亦是如此。

作为国有控股的上市企业,海康威视背靠中电海康集团,相对于民企大华股份,在安防赛道更容易被政府等客户青睐。

因此,政府客户代表的公共服务事业群(PBG业务)也成为,海康过去发展至今*的事业群收入来源。

随着雪亮工程建设逐渐步入收尾阶段,政府投资总体下行。2022年、2023年,公司的PB业务的营收略有下滑。

此外,中小企业事业群(SMBG业务)即长尾客户在安防领域投入的信心,与宏观环境高度相关。在宏观环境承压的背景下,2022年、2023年,公司的SMBG业务的营收仍低于2021年。

尽管国内企业数字化转型进程加快,公司的EBG业务增速快于PBG、SMBG,但无法带动整个国内业务的增长。

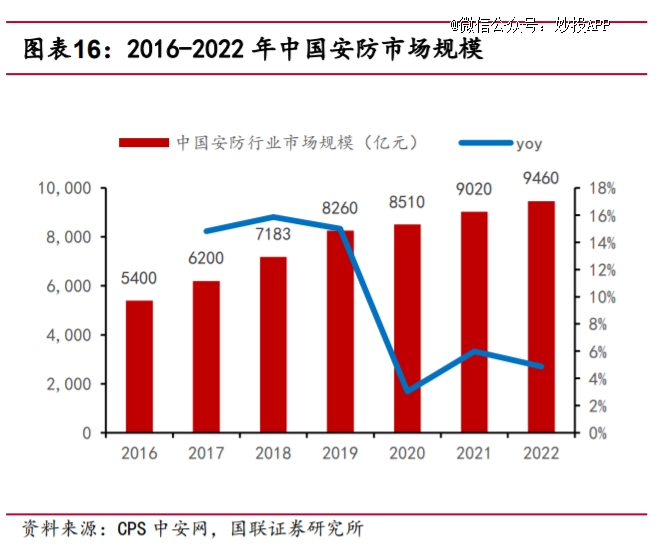

另外,从国内安防市场规模来看,2020年~2022年中国安防市场规模分别为8510亿元、9020亿元、9460亿元,分别同比增长3.02%、5.99%、4.87%。

国内市场需求的增长,也不如前几年快了,有“见顶”的趋势。

可见,海康威视的国内安防业务增长也遇到了天花板。

#02“海战”已成趋势

正因如此,安防企业开始瞄准海外市场。

2023年,安防企业出海已成必答题。“不出海,就出局”,早已成为安防行业的共识。

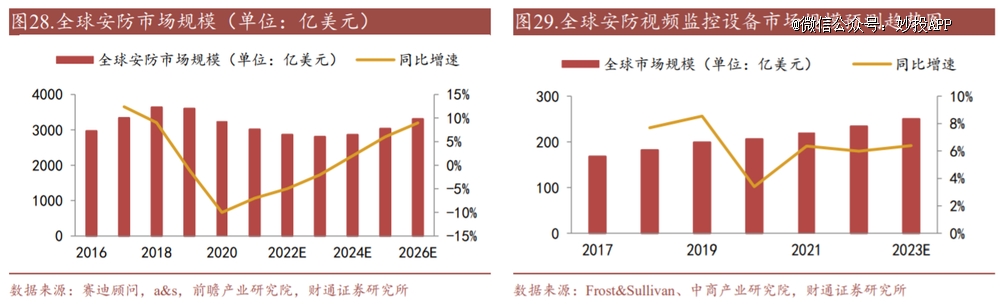

据前瞻研究院预测,全球安防市场将会在2024年后开始恢复增长,预计到2026年全球安防行业市场规模为3306亿美元。不少海外新兴市场增速较快,也让安防企业出海看到新的机遇。

由于安防涉及国家安全,地缘政治成为影响安防企业的出海不可忽视的问题。

国内安防企业长期面临地缘政治的冲击,如:大华股份已经出售美国全资子公司,撤离美国市场。

另外,海康威视的子公司萤石网络,也把重心放到了除美国以外的其他市场,比如欧洲、东南亚、中东。

除了地缘政治,相对于北美这个充分竞争的市场,拉美、东南亚、中东等新兴市场增速更快。

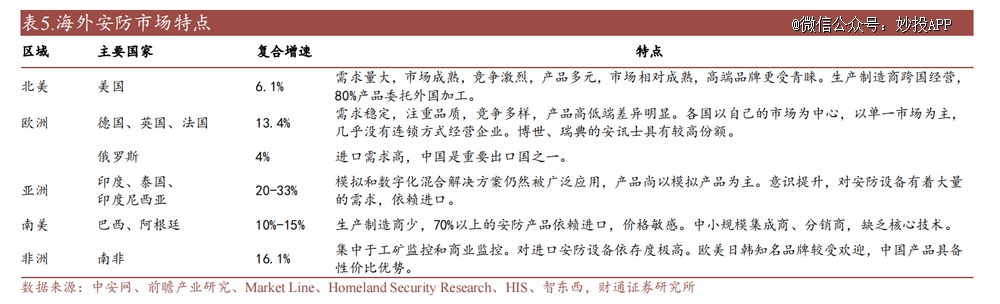

据有关机构统计,东南亚(印度、泰国、印度尼西亚等为代表)安防市场的市场规模复合增速达到20%~33%,南美为代表的非洲安防市场的市场复合增速达到16.1%,远高于北美市场。

不同地区的市场差异化也较为明显。

以欧美为代表的成熟市场有较为完善的消费体系,消费者也有较高的认知,比如:消费者已经习惯了把摄像头当作一个消费品,像买手机一样,对比性能参数。

而,东南亚、非洲、拉美等新兴市场仍处于产品普及的阶段,消费者认知有限,其线上、线下的商业形态也在变化。

另外,新兴市场呈现出价格敏感、本土厂商较少且依赖进口等特点。

那么,海康威视能够将在国内的成功模式复刻到海外市场吗?

#03引领“海战”

海康威视在国内的成功,不仅体现在能够斩获政府客户的订单,还将碎片化的长尾市场吃透了。

国内安防市场*的特点就是碎片化——用户分散,应用分散,产品分散,客户的“既要又要还要”的定制化需求。

对于安防企业,产品定制化,单个项目金额小(几万到几百万不等),用户基数大,并不是好的生意模式。

试想一下,用户通常会有针对性对摄像头进行选型,各摄像头单品采购规模相对不多,在单品不上量的情况下,单位生产成本就会很高,难以实现规模经济。

近些年,海康威视凭借先发优势打造出了下沉的渠道网、快速交付体系,最终实现了规模效应。

目前,海康威视的硬件产品型号已超过3万个。其中,海康针对细分场景,推出的摄像头就有数千种。除了硬件设备品类丰富,海康的软件产品达到200多款。

这样一来,海康凭借丰富的产品库,对软硬件产品选型并排列组合,犹如,使用乐高积木搭建不同的建筑,去贴合“碎片化”的应用场景以及长尾的安防市场,快速交付。

从产销量来看,近些年海康威视的物联网产品及服务的产销量均有提升,且*市场老二大华股份。

在规模效应方面,海康威视的毛利率高于大华股份。

而海外民用市场同样呈现出“碎片化”的特点。

经过“国内一战”之后,海康拥有了丰富的产品库,规模效应让单品边际成本低于竞对,且有一定的品牌口碑。

而不少新兴市场看品牌之外,同样也注重性价比。海康凭借这些优势可以直接去敲开海外市场的大门。

对于海康而言,*需要大力建设的便是渠道。

在国内,海康不断将渠道下沉,从2018年开展省级业务中心建设、重点地市下设二级分公司,到2021年的渠道可触达区县级店铺,获取碎片化的市场。

异曲同工,海康威视也将海外战略不断细化。

海康的国际业务从最初的对外贸易模式,逐步发展为设立区域中心开展本地化销售,再到以“一国一策”战略做本地化营销。

据2023年年报,在海外市场,海康以城市为中心做渠道下沉,一二线城市“渠道做深”,聚焦次级渠道的战略产品导入和复购;三四线等城市“渠道做宽”,聚焦次级渠道的覆盖和转化。

截至2023年,海康已在国际及港澳台地区设立80个分支机构,为150多个国家和地区提供本地化服务。

而,大华股份在海外营销中心设立69个境外分支机构,产品覆盖180多个国家与地区,公司在全球具备服务合作伙伴1000多家。

在渠道方面,海康的优势并不明显。

从效果来看,2021年~2023年,海康的境外主业收入分别为189.26亿、220.32亿、239.77亿,分别同比增长15.09%、16.41%、8.83%。

2021年~2023年,大华的境外收入分别为134.9亿、147.7亿、153.3亿,同比增长28.62%、9.48%、3.79%。

对比来看,海康虽然营收基数较大,但增速快于大华股份。

可见,海康的“海战”能力也不在话下。

此外,根据投资者记录表,海康管理层判断未来几年海外业务有望持续增长,较为乐观。

从业务增速来看,管理层认为2024年公司业务增速从高到低的排序依次是,创新业务、海外业务、EBG、SMBG、PBG。

在海外业务的乐观预期下,海康管理层预计归母净利润将达160~170亿,同比增长13.47%~20.49%。

若果真如此,2024年海康的业绩将重回双位数的增长,重启增长引擎。

而,重注押宝海康的基金经理冯柳,或许能看到基金产品“回血”的希望。