热闹的美妆市场,又有品牌有新动作。

给女孩们“换头”的毛戈平日前再次递表申请IPO,这意味着,自2016年起8年谋求A股上市不得的毛戈平转战港股。

创立20多年的毛戈平,旗下已经拥有MAOGEPING与至爱终生两大品牌,产品覆盖彩妆、护肤系列,还从事化妆技能培训业务。

主品牌MAOGEPING定位为高端品牌,根据弗若斯特沙利文的资料,毛戈平是中国市场十大高端美妆集团中*的中国公司,按2022年零售额计算排名第八。

与此同时,毛戈平的美妆培训业务也可谓久负盛名,其创办的形象艺术学校收获了超过170名培训人员及超过2500名课程参与者。

毛戈平历经8年IPO征程,屡屡受挫,其最新招股书揭示了哪些危险信号与潜在优化空间?

1、解码毛戈平招股书:站稳高端调性,多渠道发力

单看此次毛戈平交出的招股书,可谓风光无限。

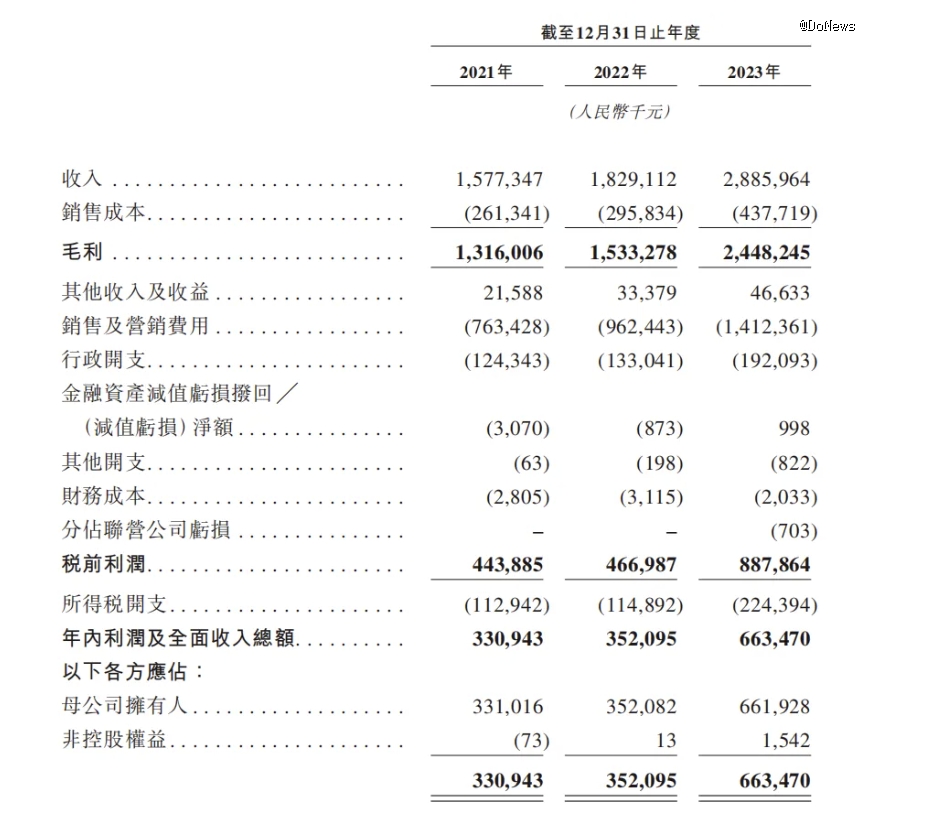

招股书披露,毛戈平化妆品股份有限公司在2021年至2023年间,营业收入呈现出稳健攀升态势,分别录得15.77亿元、18.29亿元以及28.86亿元,三年间的复合年增长率达到了35.3%。

与此同时,净利润亦同步增长,对应数值为3.31亿元、3.52亿元和6.64亿元,复合年增长率高达41.6%,且净利润率保持在较高水平,各年分别为21.0%、19.2%和23.0%。

这一数据,明显高于行业平均水平,特别是2023年收入和净利润的同比增幅分别为57.8%和88.6%,可谓势头强盛。

图片来源:招股书

不错的成绩,也许与毛戈平在稳住彩妆基本盘的同时,在护肤产品上也进一步发力有关。目前,毛戈平拥有两个类别的378个单品,基本覆盖彩妆和护肤品类,彩妆和护肤产品销售收入分别占产品销售总收入的58.3%和41.7%。

其畅销产品,如光感无痕粉膏系列和奢华鱼子面膜等产品,均在市场上收获了广泛认可。这两款毛戈平的“王牌产品”于2023年分别实现零售额超过人民币3亿元及人民币6亿元。

值得注意的是,从定价来看,毛戈平的彩妆产品的建议零售价一般在200元至500元之间,护肤产品的建议零售价一般在400元至800元之间。可以说,其他美妆品牌难以突破的高端市场,毛戈平已然站稳了脚跟。

与此同时,毛戈平的渠道布局也颇具看点。截至2023年12月31日,毛戈平全国的自营专柜数量为357个,在中国所有国内及国际美妆品牌中排名第二。

与此同时,截至2024年4月2日,毛戈平在全国各地的专柜配备超过2500名美妆顾问,为中国所有国内及国际美妆品牌中*的专柜服务团队之一。

截至2023年12月31日,毛戈平的线下渠道拥有超过300万注册会员,2023年的整体复购率为32.8%。

依托渠道建设,毛戈平打造了自己的标志性服务模式——销售员为顾客现场化妆、讲解化妆技巧。通过这一服务模式,让毛戈平建立起了独特的客户黏性,也为毛戈平在消费市场吸引足了流量——在毛戈平专柜化妆/改妆成为小红书上的“流量密码”。

与此同时,创始人毛戈平自身也成为品牌的流量来源——1995年,创始人毛戈平因帮45岁出演《武则天》的刘晓庆打造少女妆容而打响知名度。2019年,毛戈平和徐老师的合作,让这位明星化妆师再度“翻红”,甚至成为各大社交平台上的“顶流”。其创始人毛戈平接连入驻各大社交平台,MAOGEPING这一品牌也凭借着化妆教程、与知名博主合作等内容在社交平台上大范围“出圈”。

财务数据如此强势的毛戈平,为何IPO屡屡折戟沉沙?

2、三度“折戟”A股,只因股东太坑?

比起在消费市场上的一路高歌,毛戈平在资本市场的道路走得可谓极为坎坷,“起了个大早,赶了个晚集”。

2016年,毛戈平迈出了进军资本市场的*步,向上海证券交易所提交了首份IPO申请。然而,仅一年后的2017年,由于毛戈平方面主动要求中止审查,或是因其他导致审核流程无法正常推进的原因,公司暂时搁置了其IPO进程。

五年之后,2021年,毛戈平IPO首发成功过会,眼看上市在即但就此停滞;2023年毛戈平公司重启IPO,又因财务资料过期搁浅,其后在2024年1月毛戈平主动撤回上交所上市申请,正式终止了A股上市之路。漫长的等待中,珀莱雅、丸美股份、贝泰妮、敷尔佳等护肤美妆公司早已美美上市。

毛戈平上市之路波折不断,业界普遍认为与过往投资方“九鼎系”的风波有一定关联。

招股书显示,2015年10月,九鼎投资(600053.SH)以7330万对价获得毛戈平公司10%股权,成为公司*的外部股东。然而2018年九鼎集团被中国证监会以涉嫌违反证券法律法规原因立案调查,此后多家其参投的IPO项目被迫停摆,随着2022年底对九鼎投资的处罚落地才告一段落。

而毛戈平此次冲击港股的重要备战,就是“全面去九鼎化”——毛戈平通过实控投资公司分别于2024年1月17日、1月25日、1月29日,以对价人民币5.5亿、1.1亿、0.7亿(合计7.3亿人民币),买回九鼎投资10%的股权,至此九鼎投资不再拥有毛戈平任何股权。截至最后实际可行日期,毛戈平夫妇合共持股约57.26%。

随着A股市场的IPO审核标准逐渐收紧,毛戈平A股上市无望已成定局,但相比之下,港股市场可能更加灵活和包容,对于不同类型和规模的企业提供了更多的上市机会。转战港股实现上市目标,也许并非水月镜花。

3、盛名之下的危机:毛戈平还有这些难关要过?

看似毛戈平“业绩稳稳”,IPO折戟只是连带遭殃,但这些隐藏的讯号,似乎暴露出了毛戈平还有难关要过。

① 如何提升研发实力以应对行业创新挑战?

此前,毛戈平在IPO就被证监会发审委追问“公司在研发能力、品牌知名度不如一线品牌的情况下,毛利率高于一线品牌的原因及合理性”,对此毛戈平的解释是,公司MAOGEPING品牌与欧莱雅、资生堂、欧舒丹等国际品牌的主要彩妆、护肤品牌定位较为相似,但是公司大众品牌的产品定价较低,拉低了整体毛利率水平。

这一问题,其实直指毛戈平的要害——研发问题。财报显示,2023年毛戈平研发成本不足3000万元,对比其可观的营收增长水平,相关投入占比仅有0.83%。此前招股书数据显示,2020年至2022年,研发费用率分别为1.21%、0.96%和0.87%。相较之下,毛戈平销售费用占营业收入的比例依次为42.09%、42.07%和46.74%。

可供对比的是,珀莱雅2022年度研发费用率为4.31%,贝泰妮研发费率为5.08%,而华熙生物的研发费用率更高达6.10%。

图片来源:招股书

根据招股书披露,毛戈平近期正试图扭转该局面。2023下半年,毛戈平陆续完成收购美妆护肤研发企业、启动“毛戈平美妆研发工厂”建设等一系列动作。截至最后实际可行日期,毛戈平在中国杭州有一个生产基地正在建设,预计将于2026年中投入运营。

但值得注意的是,据毛戈平招股书规划,上市融资资金将主要用于扩大销售网络、品牌影响力建设、海外扩张与收购、强化供应链、产品设计研发等。其中,投入扩大销售网络、品牌影响力和海外市场分别占比25%、20%和15%。研发方面,投入依然寥寥。

② 困于创始人“盛名”之中,产品声誉两极分化惹争议?

与此同时,创始人毛戈平对毛戈平公司的影响也要面对两面性质疑——困于创始人的盛名,毛戈平可能陷入了个人魅力大于品牌价值的危机。

事实上,此前,毛戈平品牌多通过毛戈平老师的盛名和口碑,利用粉丝效应带动品牌发展。创始人的化妆技艺虽然有力驱动了品牌成长,但同时也引发了消费者对产品实际效果与个人技巧匹配度的探讨。

被毛戈平化妆技巧的视频种草买单,消费者会将产品与其自身的彩妆技巧挂钩,难免产生实际消费体验与预期的差距,过高的消费期望可能和产品实际体验产生落差,导致品牌负面口碑。

长期以来,毛戈平彩妆产品都面临“需要手法”“不日常”等质疑,可能影响品牌的发展。

③中低端市场乏力,品牌难以突破市场局限?

此外,在市场布局上,毛戈平的定位是高端市场,虽然受行业环境冲击较小且利润丰厚,但现实是国产品牌的受众人群还是偏少,因此市场难以扩大。

与此同时,毛戈平在中低端市场还“一片空白”。目前毛戈平旗下仅有MAOGEPING和至爱终生两大品牌,至爱终生主打中低端市场,但时至今日仍未打响销售布局,业绩寥寥。

毛戈平虽然已经在高端局占有一席之地,但在品牌知名度和产品上和迪奥、兰蔻等一线品牌还有很大差距。随着国际美妆集团加码攻城略地,国货美妆品牌争相向高端发起冲击,毛戈平能守住阵线还尚属未知。

④ 化妆学校接连遭受质疑,这块业务怎么破?

毛戈平的化妆学校为品牌带来了流量加成,但这种加成也进一步带来了重重争议。

报告期内,化妆培训收入分别为2548.43万元、3907.31万元、4208.96万元和2661.95万元,营收占比分别为9.52%、12.64%、12.64%、13.64%,占比一直在10%左右。

2021年开始,毛戈平化妆学校多次被媒体报道“PUA学员”“恶意收费”“捆绑消费劣质化妆品”等,而根据此前披露的相关数据显示,2015年、2016年、2017年上半年,化妆培训收入与培训渠道销售化妆品的收入比为2:1,也就是说,学员除了要交学费之外,上课还得多付一半的学费用于购买化妆品,让化妆学校一直饱受争议。

毛戈平官方此前一直并未对相关报道作出回复。与此同时,相关资料显示,毛戈平在四川、浙江的学校都有注销的情况,对于注销的具体原因,毛戈平官方并未披露。

⑤ 港股上市前突击分红,能逃过证监会吗?

毛戈平公司饱受争议的一点,还有临上市前的突击分红。2024年2月举行的股东大会上,毛戈平宣布向全体股东宣派股息5亿元,并于2024年3月派付股息。

此前,在2021年3月及2023年5月举行的股东大会上,毛戈平分别向全体股东宣派股息2.9亿元。而2024年的这次分红,远远超过了过去3年的分红总额,基本上等于上次募集资金的44%。

对于临上市前突击分红的行为,证监会发布《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》,明确提出“要严密关注拟上市企业是否存在上市前突击‘清仓式’分红等情形,严防严查,并实行负面清单式管理”。

而相关数据显示,截至3月27日,已有4家拟IPO公司或因 “清仓式”分红合理性问题主动撤销IPO申请。毛戈平能逃过证监会的法眼吗?

毫无疑问的是,一家公司的长青取决于其“硬实力”。想要如期上市,毛戈平对于以上问题必然要做出解决和回应——高度依赖创始人毛戈平本人做营销的,毛戈平又能走多远呢?