悬在各大美容仪品牌头上的达摩克利斯之剑,终于落下。

按照国家药品监督管理局规定,2024年4月1日起,未依法取得医疗器械注册证的射频治疗仪、射频皮肤治疗仪类产品,不得生产、进口和销售。

图源国家药品监督管理局

图源国家药品监督管理局

连线Insight搜索发现,一些美容仪品牌选择在电商平台下架射频类美容仪产品。但也有一些品牌仍然在销售带“射频”字样的美容仪产品。如觅光六极射频美容仪、JUJY纪芝射频美容仪、思媚尔热玛吉射频美容仪等产品依然在电商平台中可以搜索得到。

而据南方都市报报道,截至4月1日中午,在上海顺电配送点,觅光、松下、雅萌、Paige等品牌的射频美容仪正常销售。在家电家居上海专卖店,仍有雅萌、觅光、Notime等品牌的射频美容仪产品在售;在京东之家上海阳光天地店,仍有5款觅光品牌的射频美容仪产品,价格从1498元到3998元不等。

美容仪这门生意的高利润,吸引了很多品牌入局,时间拉回到前两年,美容仪品牌的“狂飙”时刻依然历历在目。

仅2022年,家用美容仪领域便已有16起融资,去年双11期间,各个平台的大促榜单相继出炉,美容仪品牌也成为*赢家之一。

据抖音发布的榜单显示,2023年10月20日-10月31日期间,抖音美妆行业累计GMVTOP10的品牌中,极萌、觅光、雅萌、听研四家美容仪品牌上榜。

野蛮生长的市场,随着监管的来临即将进入新的阶段。

目前,家用美容仪市场暗流涌动。连线Insight观察到:面临监管新规,不同的玩家,走上了不同的道路,极萌、觅光、花至、慕苏、雅萌、OGP、时光肌等品牌前段时间还在“高歌载舞”,在直播间推出清仓特价活动,降价甩卖来抢市场;部分品牌宣告退出市场,曾被宝洁寄予厚望的高端美容仪品牌OPTE已于去年关闭了天猫旗舰店,初普陆续关闭其天猫、京东旗舰店……

监管来临,裸泳者无处遁形,新规会对家用美容仪行业带来哪些影响?家用射频美容仪品牌又该如何讲出新故事?“拿证”无望的玩家,如何找到新的突围之路?

大降价背后,

大降价背后,

美容仪行业即将迎来洗牌时刻

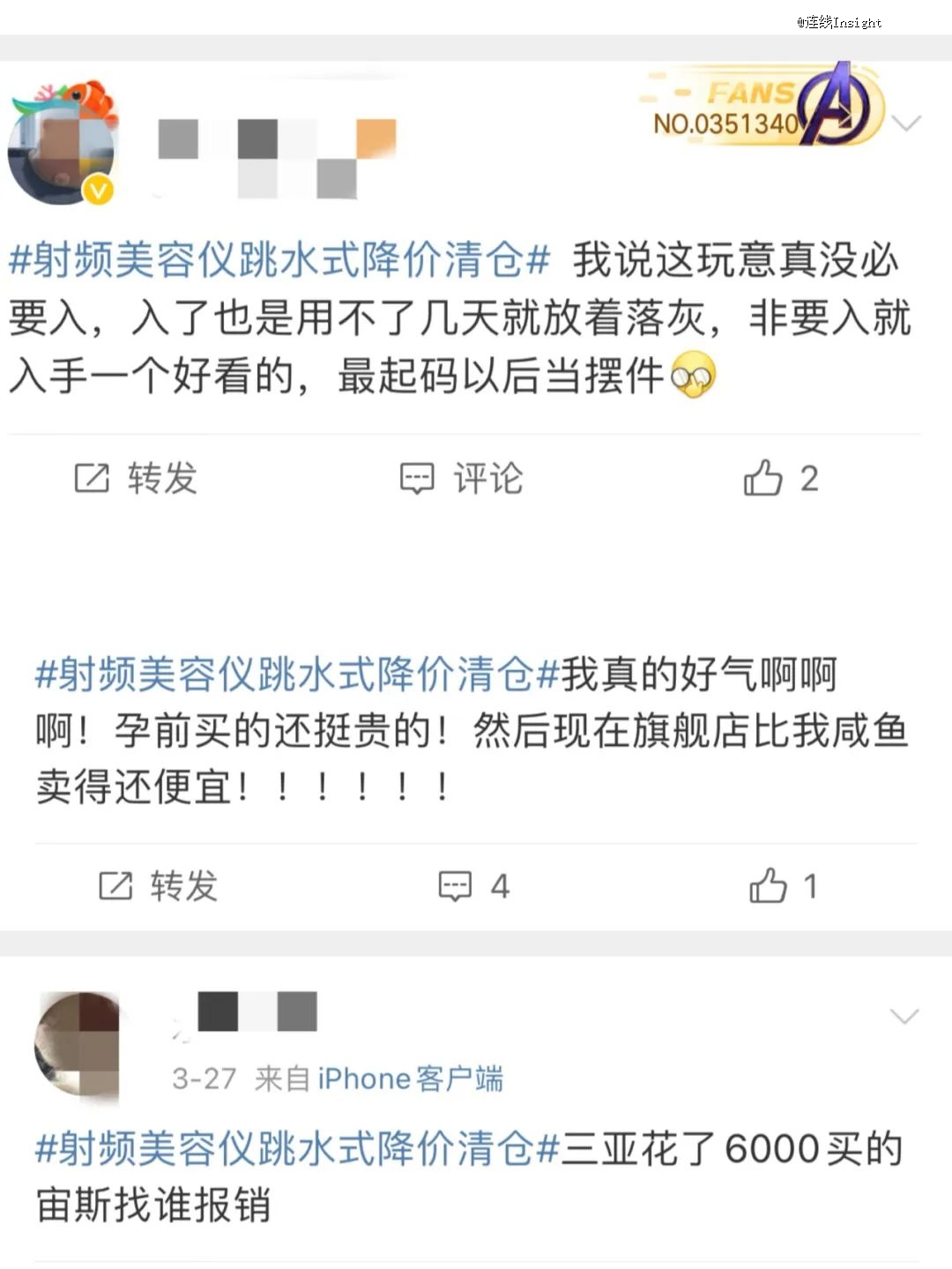

今年一开年,“美容仪降价”便数次冲上微博热搜。火了好几年、均价都要好几千的贵妇射频美容仪,统统价格跳水,一夜之间跌成白菜价。

“5000多块买的美容仪,降到499块,消费者真的是大冤种!”、“当年花了2000多买了Refa美容仪,现在只要99元,真是时代的眼泪”、“英伽美家用点阵美容仪在短时间内降价2000元”。在社交平台上,以美容仪为关键词进行检索,相关的投诉比比皆是。

图源新浪微博

图源新浪微博

连线Insight搜索发现,多个品牌在近期降价出货,慕苏“小光锥”售价从1699元降至699元;觅光六级射频仪从5099元降至2729元;极萌“大熨斗”更是由3366元降至1619元;丝可旗舰店两款原价为12989和13899元的MP“多平台”射频美容仪,售价变为6289、7199元,两款均降价50%左右;时光肌天猫旗舰店射频仪降价达2200元;花至天猫旗舰店射频美容仪产品降价高达3270元。

全线跳水的源头,便是一纸新规。2023年,为整治美容仪行业乱象,国家药监局明确射频治疗仪、射频皮肤治疗仪将按照Ⅲ类医疗器械管理,今年4月1日起正式执行。

谁能率先拿到这张“通行证”,影响着整个美容仪行业的格局走向。于是,家用美容仪品牌们不得不争先恐后的走上同一条路:对现有的产品进行临床试验,拿下三类医疗器械经营许可证。

公开资料显示,2023年4月,AMIRO觅光旗下ABFM03型号美容仪紧急申请临床备案,率先迈向“持证上岗”的*步。而后,极萌、雅萌、花至、OGP、GEMO金茉相继启动了相关资质的申请动作。

但情况显然没有想象中乐观。据公开资料,正常Ⅲ类医疗器械注册从临床备案、试验完成、注册提交及至受理下证,整个审批周期接近两年。

花至首席产品官申迅曾透露,完成申请需要经过硬件更新、预实验、临床观察申请、受试者招募、申请备案号、发补等诸多流程,为此,花至组建了超20人团队,花费已超千万。

周期长、难度大、投入高,如若按照时间推算,没有一家美容仪企业能在新规落地之时拿到证件。

目前,科学技术部政务服务平台公布的《中国人类遗传资源国际合作临床试验备案情况公示》显示,目前仅有四个美容仪相关项目,涉及品牌有花至、雅萌、OGP时光肌及觅光。也就是说,仅有这几家进行到关于“射频皮肤治疗仪”的临床试验阶段,试验完成后仍有受理下证等环节,可以明确的是,目前暂未有品牌企业拿到此医疗器械证。

“目前的确还没有家用美容仪品牌拿到注册证,不少品牌将受到直接冲击。”在媒体报道中,不少家用射频美容仪品牌业内人士证实了这一说法。

曾蒙眼狂奔的美容仪行业,被猝然按下“暂停键”。

2024年2月,花至首席产品官申迅在访谈中表示,新规落地后,预计有几个月的时间无法销售射频美容仪,这将影响公司40%左右的营收。

在与消费者的对话中,OGP天猫旗舰店官方客服同样透露,相关美容仪产品会在4月暂时下架,证书办理下来后再次上架。

3月30日,连线Insight在各个电商渠道搜索发现,在新规落地前的最后一个周末,已有品牌相继开始下架射频类美容仪产品。其中,极萌天猫旗舰店及京东自营店均已无射频美容仪在售;慕苏天猫旗舰店射频美容仪同样已下架;昔又天猫旗舰店、听妍天猫旗舰店也无法查询到射频美容仪产品。

与此同时,抖音、小红书、京东各大电商平台也相继发布”4月1日之后无证不得上架销售”的清退通知。

监管时代已至,美容仪行业被迫提前结束红利期。

疯狂营销将受约束,

疯狂营销将受约束,

美容仪品牌何去何从?

除了前文所提到的不得生产、进口和销售,未取得注册证的家用美容仪品牌,同样将迎来重大颠覆:不能利用广告代言人作推荐,也就是说,原来国货品牌们熟悉的,靠明星代言、直播带货、KOL种草的营销推广方式将不再适用于射频美容仪。

而营销,恰恰是美容仪各大美容仪品牌崛起的密码。

2019-2022年,天猫京东等传统电商渠道美容美体仪器由76亿元增长至119亿元,用户开始从医院场景转移到家用美容仪消费场景中,洁面仪、射频美容仪、光子嫩肤仪、脱毛仪,各个细分产品线高速增长。

这几年间,也恰恰是种草、直播电商全面爆发的窗口期,靠着明星代言、KOL种草以及平台助推,以Clarisonic科莱丽、FOREO斐珞尔、Refa、宙斯为代表的一大批海外高端美容仪品牌,带着“脉冲”、“射频”、“光子”等新名词冲进市场,成为初代“网红”产品。

“种草”这个高举快打的流量营销打法,加上美容仪相对诱人的盈利空间,让不少国产品牌看到了机会。

以觅光为例,2015年,觅光凭借智能化妆镜出圈,靠着博主种草及亮相头部主播直播间,觅光一度创造了增长神话。随着品牌的发展,觅光创始人王念欧意识到,即使一款单品卖了5个亿,但化妆镜终究是个小品类,市场容量不大。

于是,觅光盯上了新的赛道——家用美容仪。2019年,品牌一口气推出多款脱毛仪、射频美容仪、光疗面罩等家用美容仪产品。

图源AMIRO天猫官方旗舰店

图源AMIRO天猫官方旗舰店

如今的国产美容仪头部品牌,大多起势于那个时期。创立于2019年的FLOSSOM花至,从初老人群切入,宣称精专射频科技,打造出了*“眼脸双效”射频仪。

极萌也是家用美容仪里的一匹黑马。2021年,脱毛仪品牌Ulike孵化了Jmoon极萌,2022年底,极萌推出主打提拉紧致、抗初老的“大熨斗美容仪”,同样主打提拉紧致、抗初老。

资本纷至沓来,据不完全统计,仅2021-2022年一年,便有11个美容仪品牌先后获得投融资。腾讯、小米、真格基金、顺为资本、IDG等明星机构纷纷加码这一赛道,各家品牌快速包抄、围剿市场,逐渐全面赶超海外品牌。

几家美容仪头部品牌的扩张策略,几乎如出一辙。起步初期,深谙国人消费心智的国牌美容仪在价格营销上大做文章。相较于宙斯、雅萌等定价上万的海外品牌,国牌美容仪选择以1000-4000元的价格切入市场,扩大用户群体。

在营销方面,极萌、觅光、花至等品牌高度依赖抖快、小红书等内容平台的种草,通过地毯式营销快速获取流量,培育用户对美容仪的心智,而后在达人直播、品牌自播等多方面全面发力。

图源抖音平台截图

图源抖音平台截图

极萌的产品推向市场之时,品牌将其定位为“逆龄神器”,通过投放“小镇姑娘派嫂”、“Yvony蟹太太”等已婚独立女性人设博主,迅速圈定“小镇贵妇”群体。

直播电商,同样是美容仪品牌不惜下重注的渠道之一。

以觅光为例,据数科社报道,2022年,觅光在抖音上的关联账号总数飙升至1225个,直播抖音号高达962个,视频抖音号数达到298个。蝉妈妈数据同样显示,2022年,觅光合作过900位抖音达人,其中达人贡献的销售额为7.5亿-10亿,品牌自播为2.5亿-5亿,占比分别为67.03%、29.81%。

偏流量形式的打法,的确让几家品牌得到了爆发式增长,但也同样使其陷入争议与纠纷。

其中,最为突出的就是产品的安全性问题。一些消费者反映使用美容仪后出现了皮肤过敏、红肿等不良反应,在黑猫投诉上,关于美容仪的投诉有数千条,假冒伪劣、无法使用、过敏烫伤都是高频关键词,多个头部品牌屡屡出现在被投诉名单上。

部分美容仪产品也曾被媒体曝出存在安全隐患,如电磁辐射超标、材料不安全等问题。

由此看来,对于野蛮生长的家用美容仪行业,规范化发展是必然趋势。

消费者更理性了,

消费者更理性了,

美容仪品牌如何谋变?

“美容仪是否是智商税”,一直是经久不衰的话题。

价格体系的不透明,一度是其被视为“智商税”的重要原因,市场上主流的射频美容仪,均宣称可以将美容院级别的射频技术做成家用级。打着这样的旗号,美容仪的平均客单价均在几千—万元不等。

那么,美容仪是否真值这个价?

据公开资料,射频美容仪主要生产原料包括NTC传感器、PCB主板、MCU芯片、铁氧体、LED灯珠等,辅助材料则包括电池、硅胶材料、钛金材料、橡胶圈和ABS塑料。其中,PCB主板、MCU芯片和塑料外壳,是原材料中的主要支出。

业内人士曾对媒体透露,不少美容仪原料成本只占总成本的10%左右,即便加上研发也仅有15%。美容仪的高毛利,从财报中也可见一斑,2022财年,雅萌营收超20亿元,毛利率更是高达64%。

在媒体采访中,有产业带代工厂老板提到,“贴牌售卖”是业内的常规操作,许多美容仪品牌均在一个厂家订货,稍微改变下产品外观、包装,摇身一变便成了两款不同的爆品。

图源抖音平台截图

图源抖音平台截图

无需贴牌资质、代工生产、换汤不换药的伪创新,也使得美容仪产品日渐陷入同质化的窘境。品牌、工厂、主播都赚得盆满钵满。

如今,美容仪相继“跳水式”降价,似乎也印证了其高利润。

价格只是一方面,连线Insight发现,美容仪品牌价格差区间大,但功效却大同小异。各个品牌主力产品的宣传点多为紧致、抗老、抗衰。

根据头豹研究院的调研,在那些从未购买过美容仪的消费者中,有61%的人不购买的原因是因为效果;而在那些已购买过美容仪的消费者中,不满意的主要原因也是因为没效果。

价格和功效的不匹配,使得消费者不愿再为高价美容仪买单,“打骨折”的清仓出货,也未能换来销量上的“末日狂欢”,反而引发了“降价割韭菜”的舆论潮。

以初普、觅光、花至为例,电商平台亦有不少代购、授权店铺销售这几个品牌美容仪,有些甚至打出跳水、清仓等字眼,价格仅需几百元,但消费者却陷入“越降越不买”的怪圈。更有业内人士向媒体透露,官方渠道下架后,不少射频类美容仪的库存产品会流入微商、二手平台等其他渠道,预计价格会进一步收缩。

如今,新规已经落地,无证的美容仪产品均要被放弃。为了弥补空缺,稳住品牌市场份额,国内外头部美容仪品牌不得不寻找下一个增长点。

发展非射频类产品,成为不少品牌的新选择。从去年开始,极萌Jmoon便推出了LED大排灯美容仪、雅萌推出了两款微电流美容仪和美眼仪、花至推出LED大排灯嫩肤面罩,品牌开始在LED光、电流等技术上“做文章”。

家用美容仪市场步入洗牌时刻,所有玩家都面临着生存危机,是降价清货,还是更换赛道?谁会在生死竞速中趁机抢占市场,谁会默默退出战场?在新的行业阶段中,品牌们必须谋变了。

12536起

融资事件

6027.44亿元

融资总金额

7762家

企业

2454家

涉及机构

699起

上市事件

8.52万亿元

A股总市值