本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议

作为创新药研发的重要模式之一,License-in能够通过引进的方式,迅速缩短创新药的研发周期,降低创新药研发的风险。全球生物技术行业发展至今,不同类型公司之间license in屡见不鲜,也一直都是大洋彼岸的跨国大药企扩充管线的重要战略。

然而,在国内医药行业对于license in模式一直充满了争议。

尤其是在近期,license in创新药企联拓生物的关闭,更是让license in模式能不能在中国跑通这个问题的讨论越发火热。想要找到问题的答案,中国license in模式的开创者再鼎医药就是*的解题思路。

2018年的时候,再鼎医药引进的尼拉帕利在当年年底就成功上市。彼时,不少投资者都认为这宣告着License-in模式成功的开始。然而,随着再鼎医药其他几款引进产品相继获批上市,投资者们逐渐发现,事情的发展并不如想象一般顺利。

再鼎医药获批上市的药物虽然越来越多,但这些管线中并没有诞生爆款,而再鼎医药自身依然陷于亏损泥沼之中。公司市值也从*时期的千亿港元*,跌至150亿港元的低谷。

以2023年报数据,再鼎医药录得总营收2.67亿美元,同比增长24.2%;亏损净额高达3.34亿美元,虽然较2022年同期的4.43亿美元有所收窄,但整体亏损幅度依然超过了公司营收。这不禁让投资者疑问,再鼎模式真的能够在2025年实现整体盈利吗?

作为中国licensein模式的领航者,再鼎医药究竟何时能够走出亏损的泥潭,这套License-in为主导的模式究竟哪里出了问题?

01

license in模式的成本之殇

license in模式相当考验药企的眼光。

正如再鼎医药的首席商务官曾经形容的那样,“再鼎模式有点像缅甸买玉石,你看上去还可以,一刀开下去可能钱就没有了”。的确,引进一款药物不难,难的是如何引进一款具有价值的药物。

从目前情况看,再鼎医药引进的药物质量还是比较高的,不少都是First in class或者Best in class。比如,再鼎医药与NovoCure联合开发的Optune便是全球*一款获批上市的肿瘤电场疗法;与Argenx合作研发的艾加莫德则是全球首创的Fcrn拮抗剂。

凭借着优秀的引进眼光,在再鼎医药诞生的十年时间中,其已经实现五款引进产品成功获批上市,这样的优秀成绩单放在国内license in领域也是*的。

但优秀的管线也需要合理的价格,如果引进的价格过高,那么再优秀的管线也难以让公司赚到钱。这就好像普通人投资开店一样,店铺选址固然重要,但如果店铺租金过于高昂,那么即使生意火爆也很可能陷入巨亏。

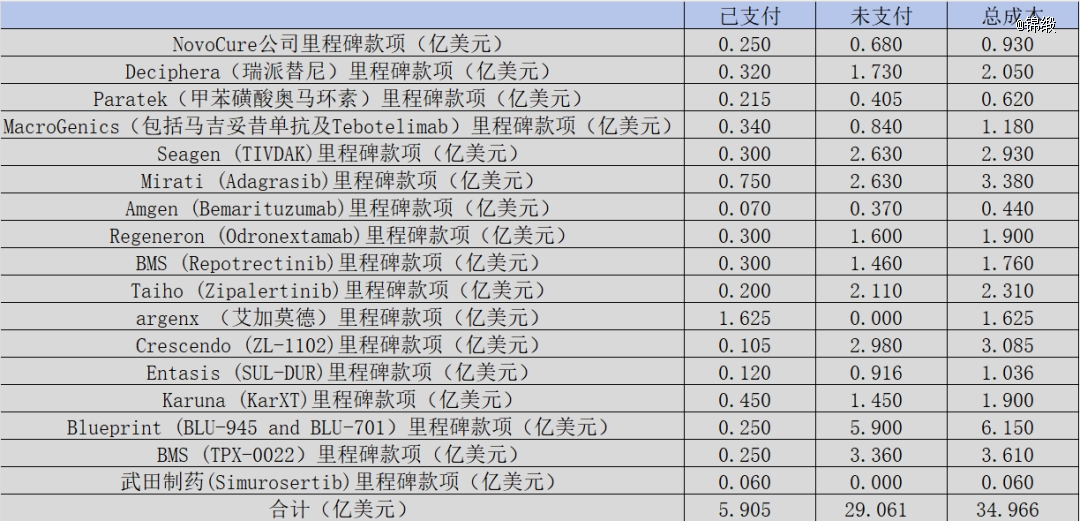

回溯再鼎医药license in历史,其拿下各条潜力管线的价格并不算低,而且还需要支付这些引进药物后续的里程碑款项、研发支出、商业化支出等等费用。由于刚披露的2023年财报中,并没有详细披露license in数据,因此我们复盘了2022年年报中公布的数据。

图:再鼎医药2022年财报披露license in信息,来源:锦缎研究院

整体看,在2022年底时再鼎已经支付5.905亿美元里程碑金,但却仍有29.061亿美元的开发和监管里程碑金待付,这还不包括商业化以后10%-20%的特许权分成。再鼎医药商业模式想要跑通,它的营收不仅需要覆盖正常的营销和管理成本,而且还必须支付销售分成与里程碑金,剩下的才是真正的利润。

从另一个角度考量,再鼎医药商业模式的本质,就是一条又一条license in管线的集合。由于这些管线都引进自一流药企,因此获批上市并不是*问题,而能否通过销售赚回前期投入成本才是核心。

这些引进的管线中,大致将分为三类。*类引进失败,在研发过程中再鼎医药就及时止损了;第二类仍在研发中,随着临床进度的推进再鼎医药也需要继续支付后续的里程碑金;第三类已经上市,这类产品已经支付完全部里程碑费用,再鼎医药能够通过销售回血,但仍需向专利方支付10%-20%的特许权费用。

基于此,再鼎医药的商业模式想要完全跑通,就必须依赖于上市销售药物能够放量,只有这样才能填补前期引进的大坑。通俗地讲,再鼎模式其实就是一家通过加盟大品牌赚钱的门店,必须先补上之前加盟费、渠道费的大坑,剩下的利润才是公司和股东的。

除成本考量外,药物的质量与商业化之间也并非简单的正比关系,疗效好的药物并不等于销售好的药物。License in模式想要走向成功,商业化能力同样重要,这也恰恰是再鼎医药目前所面临的*难题。

虽然再鼎医药引进的药物都是好药,但在国内碍于患者教育、药物价格等多重因素,很多产品的放量并不如预期。如PARP抑制剂则乐、胃肠间质瘤擎乐、肿瘤电场治疗爱普顿均遭遇营收增速下滑的问题,甚至爱普顿还出现营收负增长。

图:再鼎医药产品营收,来源:锦缎研究院

以最为核心的则乐为例,其正面临日益激烈的行业竞争。阿斯利康、恒瑞医药和百济神州的PARP抑制剂已先后上市,争夺中国市场,同时君实生物、辉瑞的同类产品也处于即将上市的时点,在这样的情况下则乐的销售增速下滑难以避免。

从目前的经营数据看,支撑再鼎医药营收持续增长的核心依然在于新产品的不断上市,纽再乐、卫伟迦(艾加莫德)的上市带动了营收增长。但每多一款产品上市就意味着再鼎医药需要支付多一份引进成本,销售额增长的背后实则成本也是不断增多的。

在这样的情况下,再鼎医药想要依靠license in模式摆脱亏损的泥潭并不容易,除非能够找到突然爆发的爆款产品。

02

自研路径尚未打通

License-in模式带给国内药企的更多的是短期的机会,一家优秀的生物制药企业,其核心竞争力仍是强大的自主研发能力。更何况,license in模式在中国面对的境遇已然与再鼎入局时截然不同。

一方面,一些借license in攒局药企的出现,让如今资本市场开始对这一模式持保守态度;另一方面,随着玩家的增多,license in项目生物价格还在日益水涨船高。

在这样的情况下,夯实自研能力成为了再鼎医药的必答题。能看到,再鼎医药也一直在试着发力自研药物,从“引进成熟产品的1.0时代”,步入“引进+研发的2.0时代”。但从目前的情况来看,再鼎医药的自研之路进展并不算顺利。

2022年,再鼎医药取消CD47单抗2期临床试验并寻找对外授权,并终止CDC7抑制剂ZL-2309的临床研究。当时这两款产品都处于临床1期,是再鼎自研管线中临床进展较快的两个项目。在这两款产品研发暂停后,再鼎医药的自研之路距离成功看起来又远了一步。

目前,再鼎医药仅有3款具有全球权益的自主研发管线进入临床阶段,分别为针对胃癌╱胰腺癌的ZL-1211、针对实体瘤的ZL-1218、针对银屑病的ZL-1102。不难发现,再鼎医药自主研发的产品管线占比较低。

再鼎医药暂缓自研进度,也是没有办法的事情。眼下正值生物制药寒冬,而再鼎医药处于从纯License-in模式向“外部引进+自主研发”双轨发展的转型期,这意味着需要投入更多资金。

本应该由自研+引进双轮驱动的再鼎,现阶段所面临的尴尬情况却是,被自研+引进的研发支出所左右。在这种情况下,再鼎医药只能先顾得上更为成熟的license in产品。

再鼎医药想要实现引入与自主研发双轮驱动,要走的路还很漫长。

03

license in模式的中国困境

再鼎医药所面临的困境,在某种程度上来说也是license in模式在中国落地的缩影。

从本质而言,License-in的商业模式就像是一种投资,药企想要从一笔生意中赚到钱,就必须引进拥有足够市场空间的产品,扣除首付款、里程碑款项、后续研发支出、商业化支出,余下的钱才是药企的利润。

但就国内的情况来看,license in模式不一定能让药企赚到钱。因为将药物从海外高价区引进到低价区,药物的定价往往打上一个巨大的折扣。

拿再鼎医药的卫伟迦来说,其在美国的价格约为6000美元/400mg/瓶,患者每年的治疗费用预计高达20万美元。而在国内,艾加莫德进入医保后价格降至5608元/每瓶。

支付能力的不足决定了,引进药物给药企带来的回报相当有限。除此之外,后续进行药物研发、建立销售团队,还需要源源不断地烧钱。这对于还没有能自主造血的创新药企来说挑战不小。

鉴于这些或有形或无形的门槛,在海外license in更多时候是大药企的选择。据《Nature》此前发布的一篇文章中提到,全球排名前20制药公司,在2015年至2021年获得FDA批准的138款新药中65%来自license in。这并不意外,大药企本就拥有强大的销售团队,通过license in拓宽产品管线能够进一步摊薄每款药物的销售费用。

在国内,以创新药企为主力的license in则是反其道而行之,先license in产品再建立商业化团队。但销售网络的搭建不仅要在前期投入大量的资金,后续销售网络一旦建立起来便犹如一只巨大的吞金兽,仅依靠几款药物的销售,很难喂饱这只吞金兽。

或许也正是看到这些不足,再鼎医药开始做起了CSO业务,最近再鼎医药从BMS手中拿到了明星PD-1药物纳武利尤单(O药)的部分大中华销售权益,将获得云南、贵州、广西、内蒙古、新疆、甘肃、宁夏、青海、河北和山西等10个省份的O药销售。这么做的目的就是希望*限度提升营销团队的效率,摊薄营销团队成本。

本土医药市场支付能力的缺口,势必意味着药企简单粗暴的“拿来主义”是行不通的。作为中国license in模式的先驱,再鼎医药时至今日也依然在持续探索之中。

MNC可以通过license in获得管线,并借助成熟的营销团队发挥*的经营效率,但国内既没有那么大的市场,再鼎医药也没有成熟的营销团队,而且自研道路又始终无法走通,license in模式最终应如何落地仍然是一个疑问。