近几年手机行业遭遇寒冬,为了打破发展壁垒,一方面,手机厂商纷纷向高端进军,不断卷快充、折叠屏、影像等,最近三星、OPPO又先后发布了“AI手机”,但目前看来噱头大于实质。

另一方面,通过出海要更多增量也成为国内手机厂商重点押注的发展路径。

市场调研机构Canalys前几天的最新报告显示,2023全年,全球智能手机出货量为11.4亿台,苹果、三星两强争霸,分列一二,其后为小米、OPPO、传音三个中国品牌。

而在高端手机市场,据市场研究机构Counterpoint Research的数据,2023年苹果以高达71%的市场份额称霸,其次是17%的三星,其后是携Mate 60系列回归的华为,占5%的市场份额。

分区域来看,中国出海手机品牌在印度、东南亚、非洲等都占据较高的市场份额,主要销售中低端智能手机。

而在欧美,主要还是苹果、三星*统治的天下,中国手机品牌存在感还比较低,2023年Q4欧洲市场市占最高的国产手机品牌是小米,以17%的市场份额排在苹果、三星之后,但小米的销量主要集中在中东欧地区,还是以销售中低端机型为主。

但经济发展水平较高的欧美市场,是中国市场品牌走高端化的必经之路,在这里跟苹果、三星等对垒,才能追求更高产品溢价、树立品牌高端形象,成功“冲高”。

这几年中国手机品牌加速了在欧洲市场的布局,比如最近在西班牙巴塞罗那举行的2024年世界移动通信大会(MWC 2024)上,“华米OV”等中国手机巨头纷纷展示柔性屏、透明屏、AI+等手机新技术,展现了进军海外高端手机市场的“野心”。

像小米宣布要在今年将澎湃OS系统覆盖欧洲市场的3000万设备;荣耀也表示,欧洲是荣耀在中国之外的第二本土市场。

中国手机出海在山寨机及“中华酷联”时代就已开启,只不过规模较小,像华为、OPPO等都进行过初期的探索,主要还是以攻占国内市场为主。直到2014年前后,“华米OV”为代表的手机品牌才开始大规模出海,这10年中国手机品牌的出海发展和打法值得复盘和观察,也能为新能源汽车等的出海发展提供借鉴。

不尽相同的起点

2013年时,在欧美市场通过销售通信设备建立起一定影响力的华为,带领华为P6手机在伦敦开始了真正的出海首秀。

不同于华为之前主推的低端手机与功能手机,P6是余承东接手华为手机业务后,在海外市场推出的*款中高端智能手机。在Canalys的分析师拉什福德看来,“很明显,华为希望改变低端手机厂商的形象。”

不过,想要改变用户心智谈何容易。尤其是彼时的华为对“高端”的理解略显滞后,“仅仅以为凭一个最薄设计和金属机身就是旗舰,这已经是上几代的理念,已经落伍了。”加之海外用户在同等价位下有诺基亚、三星与HTC等更好的选择,都使得P6在海外反响平平。

但话说回来,P6在全球范围内的销量达到400多万台,对于初出茅庐的华为中高端手机来说依旧是不错的成绩,也坚定了华为手机继续走高端化路线的决心。

至于原本走中低端路线(俗称“性价比”)的那部分华为手机,在P6诞生的同年年底,被华为以“荣耀”的品牌形象打包、独立了出去。

总而言之,2013年这一年,华为手机正式踏上出海之路,目标是欧美高端市场。

与华为相比,同期出海的其他中国手机品牌,就没有这么大“雄心”了。

比如小米,在华为手机出海后的第二年也开始向海外进军。但前进方向并非欧美高端市场,而是以东南亚、南亚为代表的新兴市场。仅2014年一年,小米就接连进入新加坡、印度与印尼市场,采用的依旧是它最熟悉的线上销售模式。

同样在2014年,vivo也将目光瞄向东南亚,将泰国作为自己的出海*站。通过传统的线下门店布局,vivo同样将影响力拓展至东南亚。

至于与vivo有着千丝万缕关系的OPPO,对海外市场的感知则更加敏锐,在第二个十年开始前的2009年就踏上出海之路。只是受限于自身实力,OPPO早期同样在东南亚打转,采用的也是与vivo别无二致的线下门店布局模式,但OPPO利用这段时间差建立起的品牌优势,使得它在很多新兴市场都能稳压同级别的vivo。

值得一提的是,在国内知名度颇低的传音,在2007年时剑走偏锋,将出海重心压在了非洲市场。

虽然非洲市场的成熟度在各大新兴市场中也居于末位,至今仍处于功能手机向智能手机过渡的阶段,但彼时这片鲜少有国内外同行涉足的广袤大陆,反倒为传音提供了广阔的增长空间。在后者*的本土化运营下,传音最终成长为当之无愧的“非洲机皇”。

随着我们熟悉的中国手机品牌纷纷入场,这些起点不尽相同的业内翘楚,注定要在陌生的土地上书写更多的故事。

殊途同归的攻略

华为P6在欧美市场的反响平平,那时为华为手机的高端化之路蒙上了一层阴影。

为扭转不利局面,华为请来三星前营销总监安德鲁·加里希负责华为手机在欧洲市场的攻略。据安德鲁回忆,自己入职华为后不久就接到了一个任务——培育和发展*个来自中国的全球科技品牌。虽然这样的宏大目标一度让安德鲁无所适从,但见惯大风浪的安德鲁很快抓住了任务重点:如何在西方重塑东方品牌?

在安德鲁看来,华为的优势之一在于“我们相信集体智慧的力量,以及当我们将来自不同领域的专家聚集在一起时,我们能够共同获得成长。”这种与西方个人主义大不相同的文化特性,促使华为在攻略海外市场时,总会寻求与本土势力的合作,“合作伙伴关系对我们来说非常重要,因为它们是我们理念的一部分。”

但考虑到不同文化之间终有隔阂,打造一支本土化的团队,就成为华为手机想要在欧洲市场取得长足发展的关键。

在安德鲁的主持下,华为将欧洲总部迁至伦敦,并大量招募欧洲营销人才,组建起一支“全欧班”专业营销团队。加之华为与德国知名相机制造商徕卡合作后,自家手机在性能上取得质的飞跃。“两手抓,两手都要硬”的华为,凭借2016年推出的华为P9,一举奠定了它在行业内的*地位。

到2018年时,华为手机在全球智能手机市场中的份额已达13.3%,超过苹果的11.9%,仅次于三星的19.3%。

值得一提的是,当华为在欧美高端市场攻城略地时,也没有放弃向新兴市场进军,只是这部分重任基本都交给了荣耀。

同样在2018年,从华为那里获得更多经营自主权与薪酬激励的荣耀,在俄罗斯与沙特等新兴市场中都取得了不错的销售成绩。哪怕在德国与意大利等欧美市场,远道而来的荣耀也在华为的荫蔽下占据一席之地。

背靠华为这棵大树的荣耀,显然在发展之初就获得了一定的出海“自由”。就像某业内人士强调的那样,“华为荣耀的全球化之路试图跳过市场培育阶段……华为荣耀的海外扩张一边提升品牌价值,一边争夺市场份额。”

相比之下,与荣耀同级别的小米,在出海路径的选择上就没有这么“自由”。

按照小米前副总裁雨果·巴拉制定的出海战略,小米需要先在印度、印尼、沙特与俄罗斯等新兴市场站稳脚跟,才有条件进军欧美市场。虽然这种“农村包围城市”的战略会在很长一段时间内给小米贴上“低端”的标签,就算是华为手机也费了不少功夫才扭转了外界的刻板印象,但对于发展初期的小米来说,这是最稳妥的出海路径。

类似的路径,也适用于OPPO与vivo。

这就导致一个结果:相比华为与荣耀,小米与OV早期更容易在海外市场遭遇险境,比如让所有中国手机厂商又爱又恨的印度市场。

作为全球数一数二的人口大国,印度蕴藏着巨大的消费潜力,如今更是晋升为全球第二大智能手机市场,仅次于中国。在印度市场上,小米与OV都爆发出惊人的活力。

比如同根同源的OPPO与vivo。二者在印度复刻了国内的打法,即“广告无死角轰炸和密集店面地面无缝拦截”的强资源模式。通过大量的资源投入,到2017年时,OPPO与vivo分别在印度建立起7万多家线下门店,绿色和蓝色手机门店支配每条大小商业街。

加之OPPO与vivo将大量资源投向印度的国民级运动——板球,分别拿到印度板球国家队与印度板球超级联赛的冠名权,OV的名号在印度更加响亮。

小米的行动也十分迅速。无论是大力铺设线上渠道与线下门店,还是在印度建立研发中心与手机生产线,小米在数年时间内也拥有了不俗的影响力。尤其是2015年,雷军在印度小米4i发布会上那句口音十足的“Are you ok?”,一度让雷军本人晋升“顶流网红”,连带着小米的知名度也上升了一个等级。

到2017年时,小米在印度的市占率已达25%,成为印度*智能手机制造商。再加上OV等国内同行的开拓,中国手机品牌俨然占据印度手机市场的半壁江山。

总而言之,在以印度为代表的新兴市场上的成功,意味着小米与OV已经在海外“农村”地带取得阶段性胜利,可以将目光瞄向更高一级欧美市场。对比华为手机立足欧美市场并“派遣”荣耀攻略新兴市场的行为,中国手机的两种出海路径由此清晰起来。

接踵而来的意外

正当中国手机在海外发展如火如荼时,意外降临了。

首当其冲的是华为。

釜底抽薪的“限芯令”,让华为手机在海外的处境愈发艰难。

受到华为的影响,荣耀在海外市场的发展也陷入低谷。为了将损失降到*,华为在2020年将荣耀彻底拆分出去。用任正非的话来说,就是“离婚了就不要拉拉扯扯,荣耀要做华为全球最强的竞争对手,超越华为。”

话虽如此,但荣耀毕竟脱胎于华为,正式独立前也带走了华为手机不少的技术与人才。在外界眼中,荣耀依旧是华为的“下位替代”。加之荣耀此前受华为牵连,除了缺“芯”,与能够搭载 GMS的Google也结束了合作关系,荣耀的新机空窗机被进一步拉长。

哪怕荣耀在2021年勉强恢复了手机上新,并立志走高端化路线,但Magic3系列的销量远低于同时期苹果推出的iPhone 13系列。与华为P系列和Mate系列相似的外观,也进一步降低了荣耀的风评,给后者的“高端梦”泼了盆冷水。

到2022年时,虽然荣耀官方曾表示“2022年是荣耀出海的元年”,但荣耀在这一年的出海进度十分缓慢。据知情人透露,“这其中有两种可能,一种是他们自己没信心,不知道怎么推,还有一个可能,是没有这个能力,或者说没有这个心思去做。”

不过,市场不会停下来等荣耀调整好状态,海内外同行更不会。

就在华为与荣耀严重受挫的2020年,小米抓住了机会。与苹果和三星等海外同行不同,小米并没有选择分食华为留在欧洲的高端市场份额,而是迅速抢占了竞争相对和缓的中低端市场份额。小米在欧洲的市场份额一举达到12.8%,成为继三星与苹果后的第三大智能手机品牌。

与小米相比,OV在欧洲市场的进取之心较弱,在海外的发展重心依旧停留在东南亚与南亚市场。而华为与荣耀的一时倾颓,主要减轻了OV在国内外市场面临的压力,客观上促进了二者在国内外的进一步繁荣。

值得一提的是,OPPO旗下的一加手机,在此期间也抓住机会,在欧美与中东等市场都颇有斩获,为OPPO的进一步繁荣提供了不少帮助。只是在国内,一加手机的知名度不比传音高多少,也难怪韩寒会吐槽,“首部登上美国《时代周刊》的国产手机,这事儿,国内有几个人知道呢?”

不过,知道与否,已经不重要了。就在小米与OV等国内同行踩在华为的肩膀上,将要迎来新的发展高峰时,新的意外也降临了。

问题出在小米与OV尤其看重的印度市场。

从2021年年底开始,小米与OV就接连遭到印度政府的税务审查。

比如小米,在2022年被印度执法局以违反《外汇管理法》为由,扣押了555.1亿卢比(折合人民币48.2亿元,相当于小米2022年全年净利润的一半)的外汇款项,至今仍在与小米相互扯皮。

同样在2022年,印度执法局以vivo违反《防止洗钱法案》为由,冻结了46.5亿卢比(折合人民币3.9亿元)。虽然印度方面之后撤销指控,责令vivo提供1.19亿美元(折合人民币13.6亿元)做担保,但数月之后,vivo再次被指控逃税221.7以卢比(折合人民币18.8亿元),并没收了vivo在印度生产的2.7万部智能手机。

OPPO也没能幸免,还是在2022年,被印度税收情报总局指控逃税438.9亿卢比(约合37.2亿元)。

不过,印度方面并非只针对中国企业。比如三星,这些年也没少被印度折腾。根据世界银行发布的《2020年全球营商环境报告》,印度无疑是“全球最难做生意的国家”之一,但这依旧无法阻挡中国手机出海印度的热情。

独立国际策略研究员陈佳指出,“印度国民总收入增速与人均收入增速皆保持在高位,在市场基数、增长潜力、人口数量质量平衡以及对消费电子市场需求保持旺盛热情等各方面成长性都兼备,这也是国内手机厂商明知印度是世界银行评出的‘全球最难做生意的国家’,却依然坚持长期布局印度的核心原因。”

总而言之,无论是华为与荣耀,还是小米与OV,在海外的这些年都屡遭波折,但就像尼采说的,“那些杀不死你的,终将使你更强大。”随着华为手机的卷土重来,以及荣耀、小米与OV的重整精神,整个市场正在快速恢复。

亟待突破的未来

去年5月,在海外沉寂4年之久的华为重新亮相,在德国慕尼黑举办了盛大的新品发布会。到8月时,随着余承东的那句“轻舟已过万重山,华为手机走在回归道路上”,华为正在回归全球市场已经不是秘密。

虽然在当前全球各大细分市场中,排名靠前的手机品牌通常还是我们熟悉的三星、苹果、小米与OV,市场份额几乎被分食殆尽的华为手机还谈不上“遥遥*”,但华为的回归依旧让过去的竞争对手们压力倍增,尤其是之前被它稳稳压制的国内同行。

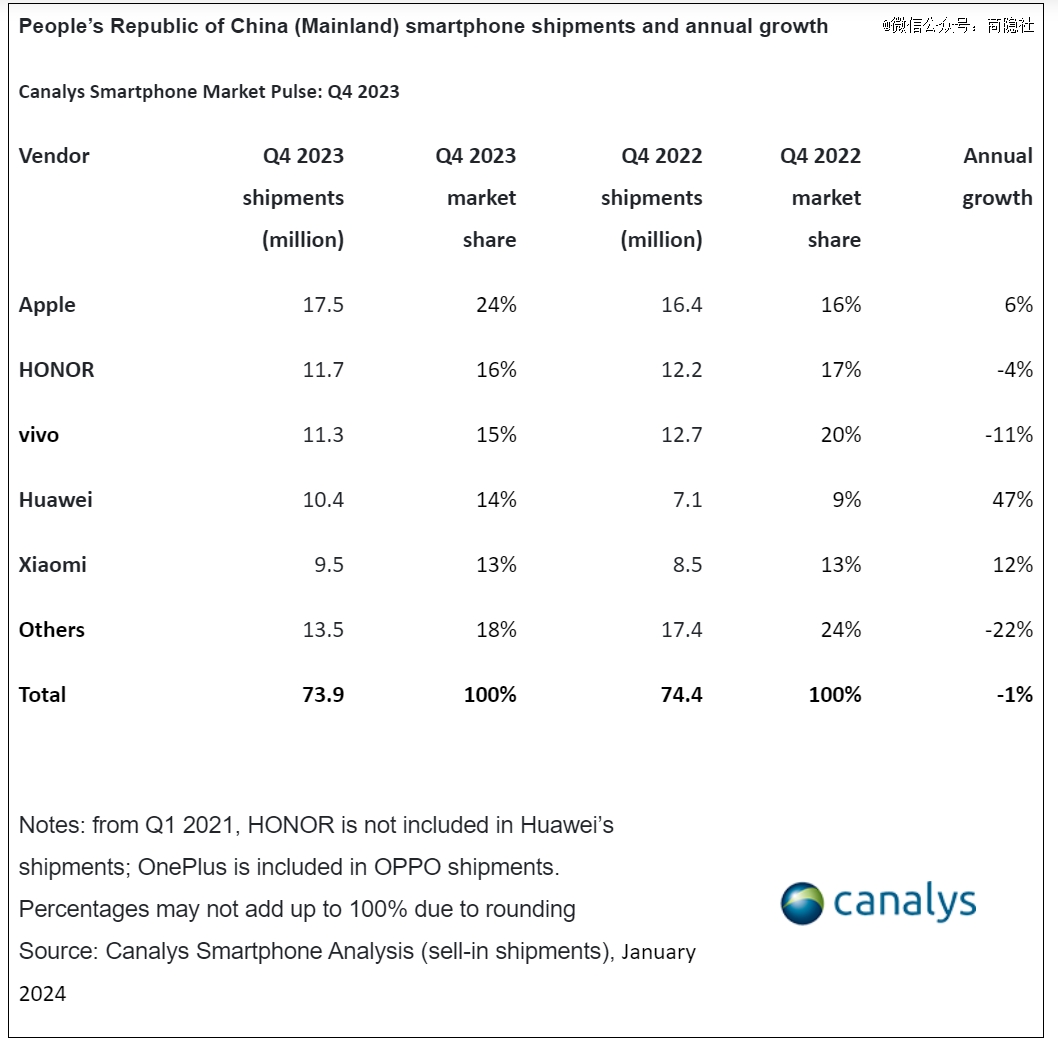

比如小米。根据Canalys前不久公布的2023年第4季度中国智能手机出货量,华为已经将小米挤出前5的行列。不久前,互联网上甚至还有这样一种声音:小米 14 Ultra之前之所以推到重做,有赖于华为回归后给国内同行带来的极大压力。

虽然这种说法没有事实依据,但却反映出很多人的想法,也不禁让人想起一个段子:“吕布死后,人人皆有吕布之勇。”如今“吕布”归来,终究会倒逼人人拿出超越以往的本事来。至于小米 14 Ultra的真实水准如何,我们不妨拭目以待。

不过,可以肯定的是,包括小米在内的中国手机品牌,在华为手机沉寂的这几年并没有虚度时光。除了我们之前提到的在海外进一步扩张,无论是尝试高端化,还是发力影像、折叠屏等,这些手机品牌都在努力探索新的出路。

之所以这样说,是因为当前全球智能手机市场普遍面临一个问题:换机周期延长。

正如Canalys研究分析师钟晓磊所说,“目前中长期的市场增长仍因主要市场换机周期延长等因素而遭遇瓶颈,而在存量市场的竞争中,厂商必须不断进行能力建设,并专注于利润以及产品线的优化。”同为Canalys研究分析师的朱嘉弢也补充道,“市场表现证明,尽管换机周期延长,消费者仍愿意为其预算范围内具备有吸引力和价值主张的产品买单。”

在这种背景下,当前全球智能手机市场分化出两种发展方向:原本走高端化路线的品牌,如今纷纷将折叠屏视为新的增长点;实力较弱的中低端品牌,在向高端化进军的同时,也将未来压在折叠屏身上。

此外,中国手机厂商也在追赶5G-A,“AI+”等热点趋势,对芯片设计、摄像头技术、屏幕显示等传统硬件领域进行突破,还有对电池续航、散热技术等细节进行优化。

但来到了高端赛道,大多数消费者对高端的认知其实更倾向于品牌是否高端,不单纯只是配置的高端。

对于中国手机品牌来说,在高端市场抢占份额不单靠眼花缭乱的技术能力,更在于品牌吸引力和附加值,这也是一道难解的题目。

2014年前后,中国手机品牌占据了国内手机市场份额的近80%,中国手机品牌大规模出海由此开启。

当下,中国品牌新能源乘用车市场份额也在80%左右,近两年也开启了出海大潮,与锂电池、光伏产品一起成为中国出口的“新三样”,比亚迪、吉利、奇瑞、长安等国内汽车巨头已经将出口提升至核心战略地位。

中国手机的10年出海经验或许能给新能源汽车出海提供不少借鉴,可以摸着中国手机品牌过河。