2014年春节,微信推出红包功能,撬动上千万用户绑定银行卡。自此,微信支付和支付宝分庭抗礼,腾讯旗下的财付通(微信支付/QQ支付)、京东旗下的网银在线,和支付宝一起,在随后几年迅速崛起。国内C端支付市场,也基本被这三家头部支付机构瓜分。

但时至今日,在用户感知相对较弱的B端支付领域,依然未能形成明确的竞争格局。

2018年6月,汇付天下在港交所上市交易,成为“港股支付*股”;10个月后,拉卡拉在深交所上市交易,成为“A股支付*股”,此后,支付机构迎来上市潮。解析它们的业务版图,绕开支付宝和微信强势的C端市场,提供B端商户的数字化服务,是核心思路。

比如,招股书显示,企业收单业务收入(POS机刷卡手续费分成)占拉卡拉2018年总营收的90%,拉卡拉POS机覆盖商户超1900万家,收单交易规模达2.6万亿元。而除了像拉夫卡这样曲线救国,为中小微企业提供数字化服务外,跨境支付,也是被公认的机会点。

近日,连连数字科技股份有限公司(下称“连连数字”)更新招股书。按照2022年数字支付服务总支付额(TPV)来计算,连连数字是中国*的独立数字支付解决方案提供商,市场份额达到9.1%。相比其他同行,连连数字的*特色,是有较大体量的跨境支付业务。

这也让一众明星资本对其青睐有加。2018年初,连连数字开启全球扩张,进入英国、爱尔兰、巴西等市场。为了支撑全球业务扩张,连连数字开启了融资之路。直至2020年10月,公司已经获得来自红杉中国、博裕资本、赛伯乐投、光大集团、华麓投资、中金、泰康保险、普华资本等多家投资机构的投资,估值也在此过程中,一路水涨船高至150亿元。

同样诞生于“电商之都”杭州,连连数字依靠跨境支付业务,和支付宝狭路相逢。

99%的客户是跨境商家

牌照是竞争关键

连连数字成立于2009年,它的创始人章征宇是典型的“浙大系”,在浙江大学获得计算器软件学士学位后,又在美国南加州大学取得公共政策及管理硕士学位,其初次创业就创办了国内首家网络安全企业,凭此完成原始的资本积累。而连连数字的管理团队也经验丰富——CTO王愚曾在蚂蚁金服担任2年高级技术专家,CEO辛洁则来自投资方之一的中金公司。

2016年,对于连连数字而言是关键的一年。这一年,连连数字开始布局跨境电商支付业务,在香港设立*家海外办事处。彼时,跨境电商正在蓬勃发展,但对于很多中小企业而言,境外离岸账户开户难、收款时效慢、转账成本高、手续费高,都是迎面而来的挑战。

这也让不少支付机构看到了机会。跨境支付,成为业内看好的新风口。

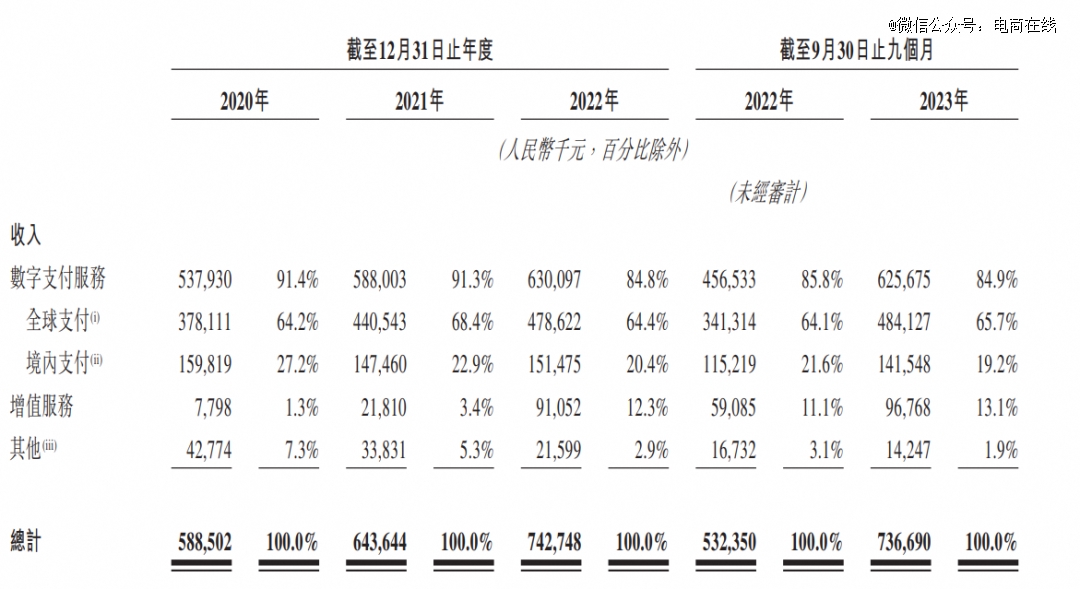

目前,连连数字的业务分为数字支付服务和增值服务。其中,数字支付服务贡献了绝大部分营收,占比一度超过九成。2020—2022年,数字支付营收5.38亿元、5.88亿元、6.3亿元,占总收入的91.41%、91.36%、84.83%。如果从地域上看,超过六成是全球支付(跨境支付),三年间,全球支付收入3.8亿元、4.4亿元、4.8亿元,占比达到64.2%、68.4%、64.4%。

对于连连数字而言,境内支付撑起的主要是流水,全球支付的毛利率要远高于境内支付,这也就决定了公司赚钱,还是要靠跨境业务。2020—2022年,全球支付的毛利率为83.1%、82.0%及78.5%,而境内支付的毛利率仅为23.7%、30.4%、29.0%,只有前者的约三分之一。

从这个角度看,全球支付业务的地位重要性不言而喻。而其核心,则在于支付牌照。

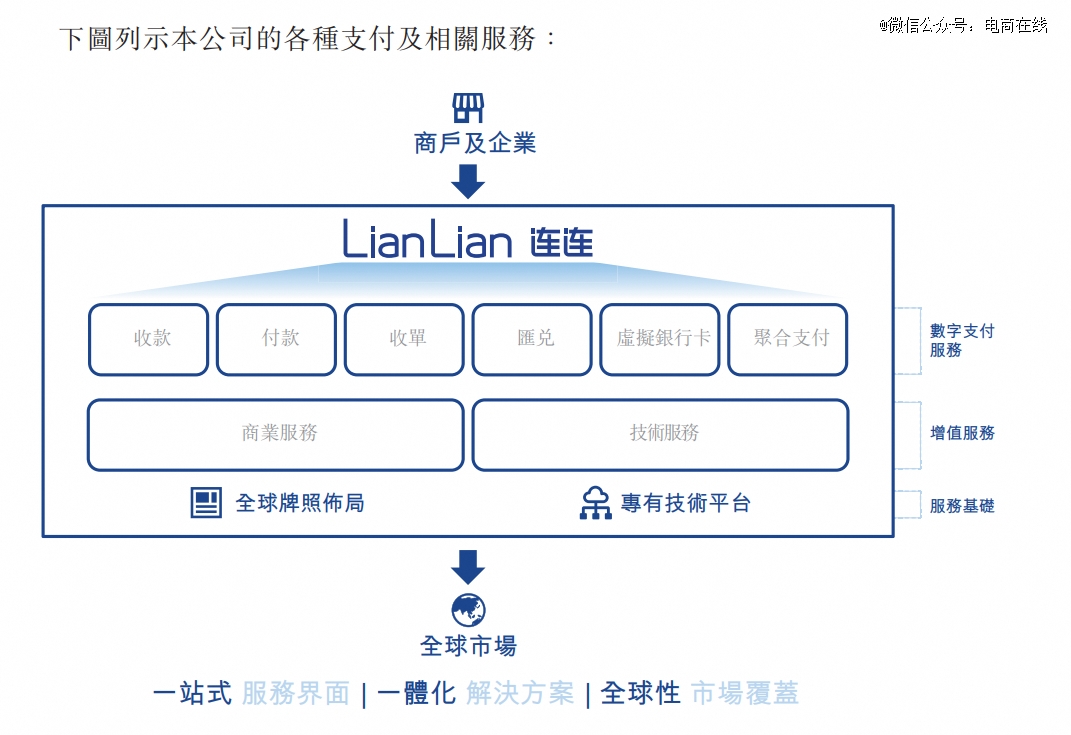

连连数字在招股书中写道:“截至2023年12月31日,本公司建立了由64项支付牌照及相关资质组成的全球牌照布局……本公司能够为客户在全球及区域性电商平台开展贸易活动提供服务,范围覆盖超过100个国家及地区并支持使用超过130种货币进行交易。”

通过对不同国家/地区规则的熟悉,支付牌照的获取,连连数字可以帮助很多中小企业简化交易流程。举例来说,连连数字可以解决的一个经典场景是:在亚马逊上开店的商家A,可以通过连连数字提供的虚拟账户从亚马逊收取美元资金(收款服务),将资金从美元或其他当地货币兑换为人民币(汇兑服务),并将兑换所得资金转回境内的银行账户(付款服务)。

从招股书中可以发现,满世界做生意的中国跨境商户,是连连数字的主要客户群体。

2022年,连连数字的活跃中国跨境商户达84.5万家,占总客户的99%以上,截至2023年9月,进一步上升至110.2万家。同期,其数字支付服务总支付额也增长至13120亿元。

烧钱换市场,三年亏20亿

在一部分认知中,支付是暴利行业。

但踩中跨境支付风口的连连数字,迄今还在亏损。2020—2022年,连连数字总收入分别为5.89亿元、6.44亿元、7.43亿元;净亏损3.69亿元、7.47亿元、9.17亿元,三年亏了近20亿元。连连数字称,亏损主要是由于经营亏损以及对连通投资的亏损所致。

连通技术服务有限公司,是连连数字和美国运通成立的合资公司。连通于2020年获得中国人民银行颁发的银行卡清算业务许可证,成为中国银联之后,中国第二家银行卡清算机构,也是中国首家中外合资银行卡清算机构。这笔投资,被连连视为必要的战略性投资。

作为全球*的独立信用卡公司,美国运通有丰厚的资源。

在招股书中,连连数字表示,“连通可以利用美国运通的优势(尤其是全球网络、产品开发及运营支持方面的优势)。从长远来看,本公司相信连通的业务在走出投资阶段后将为本公司及本公司股东带来长期经济效益。” 去年7月,连连数字向连通注资1.3亿元,同年12月,连连又和美国运通一起,分别向后者注资7460万元、6.3亿元,以支持营运。

2020—2022年,连连数字应占连通的净亏损为3.3亿元、6.9亿元、8.1亿元。

而根据弗若斯特沙利文数据,像连通这样的新参与者通常须花费数年才能实现盈亏平衡,烧钱短期内不会断。招股书显示,自连通2020年8月投入运营起,主要在以下两方面进行投资:1.技术及清算网络、基础设施搭建及产品开发;2.获取新客户及扩大受众范围。

2020年、2021年、2022年及截至2023年前9个月,由于连通扩大其经营规模,连通经营亏损中:其技术及基础设施开支,以及与向发卡行及收单银行╱机构支付的激励成本、推广、业务开发人员福利以及高端持卡人服务相关的销售及营销费用,约占55%至80%。与折旧及摊销费用以及僱员福利开支相关的一般及行政开支,约占25%至40%。

而除了战略性投资带来的支出外,在公司经营亏损方面,连连数字要烧钱的地方也不少:1.需要持续对创新产品及解决方案进行投入,提升公司技术能力和业务系统稳定性,以增强市场竞争力并覆盖更多客群;2.全球化扩张的投入,包括海外牌照及资质的获取、海外运营团队的组建,以增强全球化监管合规框架与服务能力;3.核心人才积累,通过股份支付保留具有专长的人才,确保长期竞争力。

比如,连连数字透露,于报告期内,本公司股份薪酬开支共计为3.5亿元,雇员福利占总成本及费用的半数以上。截至2023年前9个月,该百分比维持在62.8%。

跨境支付是蓝海市场

也是最激烈的战场

持续的资金和人才投入,以及战略性投资的扩大,对应的是激烈的市场竞争。

根据弗若斯特沙利文的资料,全球贸易的数字化转型正在加速推进。

2022年全球跨境电商的渗透率约为7.5%,中国跨境电商的渗透率约为14.3%,远高于全球平均水平。预计到2027年,全球跨境电商渗透率将增长到12.2%,而中国跨境电商的渗透率将达到27.7%。(计算方法举例:全球跨境电商的渗透率是指全球跨境电商规模占全球总出口规模的比例,其计算方法是用全球跨境电商的GMV除以全球出口贸易总额得出)

此外,中国以外的新兴市场(即东南亚、拉丁美洲及中东),也将带来新的机会。东南亚、拉丁美洲及中东的全球贸易总额预计将于2027年达到18.8万亿美元,对全球贸易总体贡献预期将从2022年的16.1%增加到2027年的19.7%。这中间将释放出巨大的蓝海市场。

一个佐证是,2023年,被认为是以Temu、SHEIN、速卖通、TikTok为代表的跨境电商“四小龙”出海元年。背靠中国优质供应链,跨境电商玩家们,正以*性价比、社交营销策略,迅速打开海外市场。而电商,本就是和支付最密切相关的领域,将直接带动后者发展。

然而,盯上“跨境支付”这块蛋糕的,不仅仅只有连连数字一家。

中国有两类数字支付解决方案提供商,即独立和非独立数字支付解决方案提供商。

独立数字支付解决方案提供商,是指不属于或不受控于金融机构、不高度依赖关连方(如大型电商平台)贡献的业务的提供商。连连数字在招股书中表示,“大型金融科技公司与机构(包括非独立数字支付解决方案提供商)具有强大品牌知名度、充足财务资源和成熟技术能力,可能也会开发自己的数字支付平台,在未来参与和本公司的竞争。”

换句话说,支付宝、微信支付,也未必不会加入这个战场。2020年,蚂蚁集团就率先公布了Alipay+方案。据介绍,Alipay+并不是支付宝(Alipay)的海外版,也不是另一个支付软件,而是集团基于支付宝技术和经验,推出的全新跨境支付和营销解决方案。

在去年的微信公开课上,微信支付负责人张颖则透露,微信的跨境支付业务已覆盖全世界69个国家和地区,境外合作机构总计超过1000家,已连接超过400万境外商户。

2022年底以来,银联国际,也在加快境外银联二维码业务布局。截至目前,境外已落地了上百个可扫银联二维码支付的钱包,既包括港澳居民熟悉的云闪付App、八达通和BocPay,也涵盖马来西亚GoPayz、泰国开泰银行K PLUS和韩国NaverPay等外国钱包。

即使是在独立数字支付解决方案提供商,也就是第三方支付提供商中,连连数字的对手也不少——公开数据显示,目前已有超过190家第三方支付提供商取得中国人民银行支付业务牌照,其中100多家第三方支付提供商,拥有数字支付相关业务的支付业务牌照,并且30多家第三方支付提供商,已获得国家外汇管理局颁发的跨境外汇支付业务试点批复。

2022年,以近4.5亿元拿下一张支付牌照后,义乌小商品城也在2023年推出了Yiwu Pay(义支付),并与全球400多家银行达成合作,业务覆盖100多个国家和地区,国际收付主流币种达16种,打通了跨境人民币支付通道。

连连数字的上市,要与如此多对手展开竞争,筹措资金、持续烧钱,抢夺市场,这注定将是一个激烈的战场。