雨果跨境联合”留美小哥玩社交“、Tabcut特看数据平台,通过与行业品牌卖家的交流,对数百位TikTok Shop卖家进行问卷调查,整合形成了一份涵盖2023年TikTok Shop各大站点市场概况、主流趋势变化及年度爆品解析的行业报告。

01

卖家经营现状

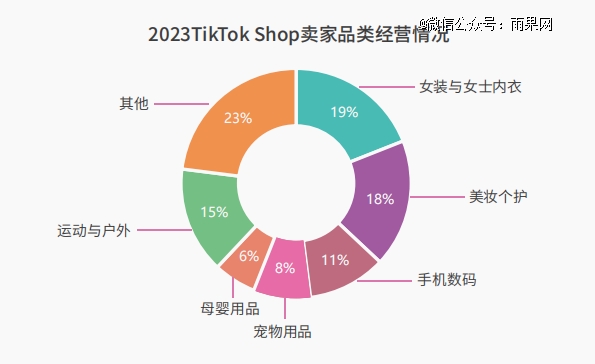

1、女装内衣、美妆个护为主流销售品类

(来自《2024年TikTok Shop年度行业趋势报告》)

从经营品类上看,女装内衣和美妆个护产品是TikTok Shop卖家主流的销售品类。调研显示,有19%的卖家主营女装与内衣品类,18%的卖家主营美妆个护品类,15%的卖家主营运动户外品类,而手机数码、宠物用品、母婴用品分别占据了11%、8%、6%。

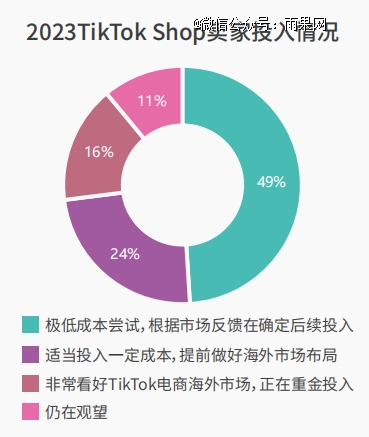

2、半数卖家仍在低成本试错阶段

目前,仍有大量TikTok Shop卖家处于初期试错阶段,尚在摸索和熟悉TikTok的玩法及规则变化。调研显示,有49%的卖家正在以极低成本进行尝试,根据市场反馈再确定后续投入,24%的卖家认为可适当投入一定成本,有助于提前做好海外市场布局,16%的卖家非常看好TikTok电商海外市场,正在重金投入,另有11%的跨境卖家持观望态度,尚未进行投入。

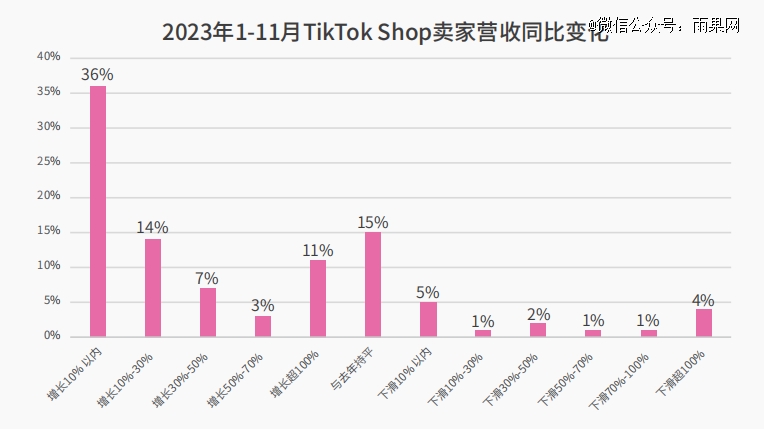

3、近七成卖家营收同比增长

(来自《2024年TikTok Shop年度行业趋势报告》,点击此处查看全文)

在TikTok Shop持续释放政策红利的刺激下,卖家整体营收增长较为乐观。根据调研显示,2023年1-11月,71%的卖家表示营收相比2022年同期有所增长,15%的卖家整体营收与2022年持平,仅14%的卖家表示营收出现下滑现象。

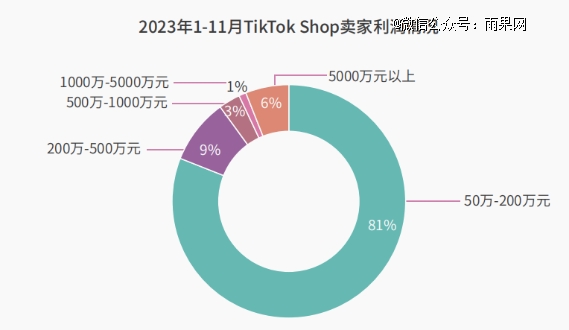

在受访的卖家中,截至2023年11月,总利润在200万元人民币以下的卖家占比81%,总利润在200万-500万元人民币之间的卖家占比达9%,总利润在500万-1000万元人民币之间的卖家占比3%,总利润在1000万-5000万元人民币之间的卖家占比为1%,总利润在5000万元人民币以上的卖家占比6%。

今年以来TikTok Shop动作频频,通过直播、短视频、橱窗等形式带货的“直链消费者”模式已经逐渐被海外消费者所接受和喜爱,而全球经营的内容电商新模式也为跨境商家们带来了前所未有的生意增长新机会。

02

大盘数据及年度榜单

1、大促拉动效应明显

数据说明:

TikTok Shop2023年1月-10月大盘以下数据来自Tabcut特看数据平台,数据采集时间为2023.01-2023.10,主要抓取TikTok Shop7个国家站点的数据量,包括印尼站、越南站、马来西亚站、泰国站、菲律宾站、英国站、美国站。由于非官方全量数据,或有出入,仅供参考。

(来自《2024年TikTok Shop年度行业趋势报告》)

数据显示,2023年1-10月期间TikTok Shop整体GMV呈现稳步增长态势。1月份的GMV数据更多受2022年终大促的余温影响;2月份的数据表现稍有滑落;3月份-4月份整体GMV出现明显增幅,主要受TikTok Shop在东南亚地区开展斋月大促活动影响。官方数据显示,2023年斋月大促期间,GMV增长126%,订单增长130%。

2023年6月-8月期间,TikTok Shop在东南亚整合马来西亚、新加坡、菲律宾越南和泰国五国大促资源开展6.6Birthdaysales活动,多站点夏季大促以及全托管返校季促销活动的开展,GMV指数连续走出新高。9月份,随着TikTok Shop在美区的全托管业务正式开放跨境商家入驻、东南亚9.9大促的如期举办,使月度GMV达到峰值(2023年1-10月份);10月份的数据滑落,则与官方关闭印尼市场有一定关系。

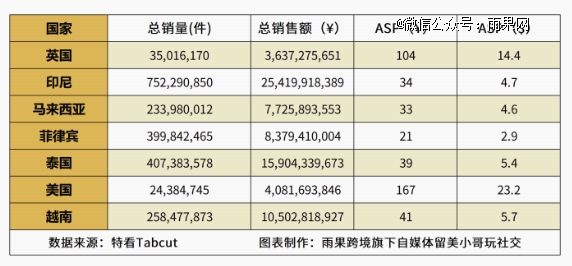

2、各站点客单价对比:东南亚电商市场走量优先

(来自《2024年TikTok Shop年度行业趋势报告》)

与成熟的北美市场对比起来,东南亚电商市场走量优先,产品以低客单价、白牌居多,客单价多在50元人民币以下。在东南亚直播电商市场,畅销商品脱离不了美妆个护、时尚、电子3C等性价比高的快消品类范畴,另外由于东南亚整体的直播氛围较浓,消费者基本冲着产品来买,而非主播、优惠券,这就极大地减弱了冲动型消费的占比,也直接影响到退货率的高低。

英区消费者在注重性价比的同时,也非常注重品牌和商品质量,适合走精品路线,像是一些高端珠宝、定制产品等都有不错的市场反馈。但英国本土市场的用户转化率低,新客获取难度较高。

在美区,兴趣电商带动的巨大流量为“爆品模式”创造了土壤。目前美区市场容量较大,服饰赛道较为热门,转化率较高。同时,TikTok Shop的消费黏性也颇高,多数消费者在购买产品后,还愿意再支付一笔费用来购买平台会员。

3、GMV千万级商家总数超1000个

(来自《2024年TikTok Shop年度行业趋势报告》)

从层级上看,统计期内,店铺GMV大于1000万元人民币的商家总数达1097个;大于500万人民币小于1000万人民币的商家总数达1706个;大于100万人民币小于500万人民币的商家总数达11877个;大于10万人民币小于100万人民币的商家总数达56909个;小于10万人民币的商家达420294个,也是数量最多的一个群体。

在东南亚站点中,印尼各层级的商家数量远远*其他站点,总量达150100个;而增长速度不断加快的泰国、越南则紧随其后,越南的头部商家(GMV>500万人民币)数量少于泰国和菲律宾,但尾部商家(GMV<100万人民币)数却远多于两国,显然经过一年的发展,目前中尾部商家的店铺成长性和规模度足够,依然有很大的空间,预计会跑出头部的卖家;菲律宾和马来西亚则在红利持续的情况下,持续深耕会有较大机会;

与如今东南亚市场的风声鹤唳相比,英美站点的目前状态相对“平和”。英国是TikTok探索欧洲市场的先头部队,虽然在商家数量上不如印尼,但人均GDP超4万美元也代表着该市场拥有极强的消费能力,更适合性价比高、供应链有优势的卖家,数据期内英国商家数量达16870个;美国站虽然才刚开不久,但作为全球*消费市场,其商家数量正快速增长。

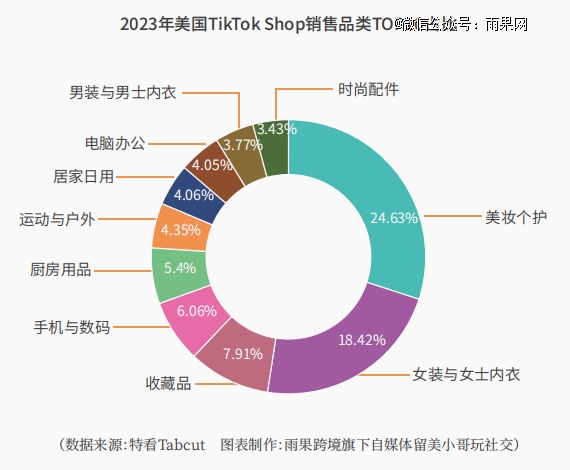

4、美国市场品类分布

(来自《2024年TikTok Shop年度行业趋势报告》)

根据2023年TikTok Shop美国市场Top10品类占比分布显示,美妆个护、女装与内衣、收藏品占据美国热销品类前三,总计达50.96%。具体数据上,Top10品类在全品类占比中达82.08%,其中 美妆个护在全品类的占比为24.63%、女装与内衣占比为18.42%、收藏品占比为7.91%。