尽管TikTok Shop被印尼封杀之后,几乎所有人都认为TikTok Shop一定会重返印尼 ,但谁也没想到,TikTok的动作会如此迅猛。

从10月4日正式下线到12月11日与GoTo集团建立电商战略伙伴关系,以8.4亿美元收购GoTo旗下电商平台Tokopedia 75.01%的股份,通过该平台重启在印尼的电商业务,TikTok Shop仅用了两个多月的时间就实现了“闪电破局”,在越过雷区的同时还为自己找到了一个强大的本地盟友。

GoTo集团是印尼*的科技公司,由支付巨头、当地*的出行平台Gojek和*的购物平台Tokopedia合并而成,业务覆盖线上支付、打车、购物和配送多个领域,相当于印尼版美团、滴滴、支付宝和淘宝的集合体,实力雄厚,但长期深陷亏损泥潭。

对TikTok而言,GoTo集团的“本地户口”为其电商业务的合规性提供了有力支撑,而且在印尼拥有完整的物流、金融和供应链生态,填补了TikTok在电商生态建设上的不足。GoTo集团则可以通过这次合作获得稳定的收益和现金流。

不仅如此,TikTok Shop与Tokopedia的强强联手还将给东南亚本土电商霸主Shopee带来更大压力。

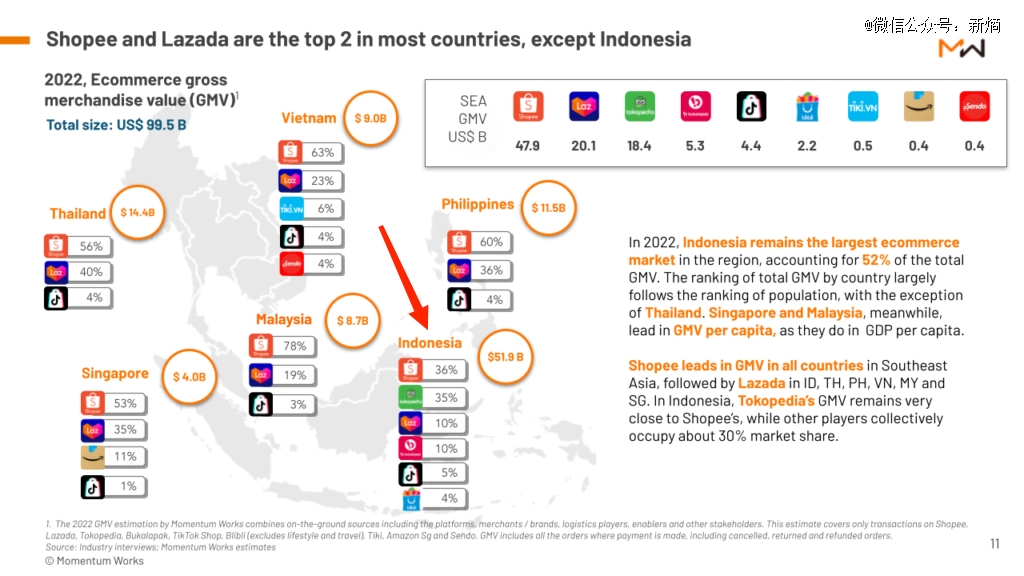

数据显示,去年Shopee、Tokopedia、Lazada、Bukalapak四个电商平台共同占据了印尼90%以上的电商市场,其中Shopee去年占比36%,看上去声势浩大的TikTok Shop实际只占据了5%的市场份额。而通过这次合作,TikTok顺利接手Tokopedia在印尼35%的市场份额,反超Shopee一跃成为*。

可以预料的是,艰难度过水逆期的shoppe,下一年将会有更多场硬仗要打。

01 重回印尼,谁才是“来者”?

TikTok shop和GoTo的这次合作被国外分析师称为“神来之笔”。最早“封杀”TikTok Shop之际,印尼官方给出的理由是电商直播带货造成流量垄断,对印尼实体行业造成巨大打击。

但印尼在前几年就试图禁止Shopee卖家直接在平台上销售中国制造商品,今年7月还曾要求电商平台禁售100美元以下的进口商品,其中Shopee和阿里旗下的东南亚电商平台Lazada都是重点关照对象,最终两大东南亚电商霸主在印尼都只对本地卖家开放入驻,避免外来商品“入侵”印尼市场。

而对TikTok Shop的禁令颁布之时,正是其全托管跨境项目上线不久,大力招商对接中国供应链的关键时刻,虽然TikTok全托管业务最终没有落地印尼,但不妨碍听到风声的印尼政府对此表示担忧,并公开反对TikTok全托管模式。

当时让TikTok Shop离开印尼的那条禁令规定“社交电子商务平台将不被允许进行电子商务类型的销售交易,尤其是为买方和买方执行付款交易。”但在印尼市场只为印尼卖家销售印尼商品的Shopee和Lazada却依然可以在自己的电商平台上开展直播带货,几乎是贴着TikTok Shop划“三八线”,可见当初封禁TikTok shop并不是因为直播参与得太多,而是因为印尼分到的太少。

业内人士分析,Shopee本身就是东南亚企业,在当地有一定的政商基础,而TikTok想在东南亚做一个纯美式的互联网公司是有难度的,单纯做社交媒体还好,一旦做电商就与当地市场产生了强关联,如果本国利益集团参与不进去,就会导致他们感受到各种风险的存在。

而通过这次合作,TikTok Shop从“外来者”摇身一变成了印尼合资电商平台,印尼本国大型集团GoTo深度参与其中,在印尼的政商基础比起Shopee更加牢固,尤其和印尼中小企业部关系密切,Gojek的原联合创始人在2019年就成为了30多位总统内阁官员之一。东南亚本土电商Shopee反倒因其新加坡国籍和华人背景成了印尼市场里的“外来者”。

这样的转变促使多位印尼官员在TikTok Shop下线的两个多月里纷纷改口,支持TikTok与本地企业合作。中小企业协会秘书长Edy Misero称:“Tokopedia只在国内市场运营,这意味着这个市场只接受来自印度尼西亚的卖家,而TikTok恰恰能够帮助当地中小企业拓展更广阔的市场。”

不仅是官方,印尼卖家们也正在重新评估Shopee、TikTok和Tokopedia之间的实力。

此前有调查显示,Shopee以82%的支持率成为印尼卖家*电商平台,有69%的印尼人经常使用Shopee Live,但Tokopedia以44%的购买留存转化率超过Shopee(40%)和Lazada(11%)位列*,今年上半年使用Tokopedia Liv进行直播带货的卖家平均交易量相比去年同期增长了7倍多。

而TikTok在印尼坐拥1.25亿月活用户,今年上半年,TikTok全球直播榜中,GMV最高的Top3均来自印尼,Top20中印尼直播间占比高达55%。Shopee的转化和流量效果在TikTok面前相形见绌,在TikTok Shop携手Tokopedia重返印尼之后,卖家还是更愿意在TikTok上发展直播电商业务。

02 “旧王”Shopee,开启进攻型防守

也许是因为TikTok Shop改头换面重回印尼,给了人们一种“甄嬛回宫”的爽感,许多人已经把TikTok当成了东南亚电商大战的胜利者,Shopee则成了这场战役中默认的输家。

东南亚科技研究公司 Momentum Works的 Jianggan Li 认为,收购Tokopedia后,TikTok将把Shopee视为*超越的目标,他在一篇分析文章中表示:“单纯靠电商产品、运营和收入,Shopee无法正面击败TikTok Shop。”

另一位分析师认为,鉴于快手、TikTok等社交媒体平台上的直播电商增长速度快于传统电商平台,Sea可能会增加Shopee的运营费用以捍卫市场份额,这会导致Sea的利润率下降。国内也有媒体称Shopee粮草不足,不希望重新陷入“战争”,但却不得不战。

但从Shopee一贯的经营策略上来看,Shopee非但不是消极防守,相反一直很激进,堪称“东南亚莽夫”。

Shopee自2016年成立起就一直奉行“低价优先,流量至上”的策略,早期为卖家提供免佣金、新店引流等服务,鼓励卖家低价竞争,同时给新用户发放大额补贴和优惠券实现高速增长,2017年就超越Lazada(2012年成立),成为越南流量*的电商平台,2019年GMV全面反超Lazada,扩张速度非常惊人。

在面对相继登陆东南亚的强大对手——TikTok和Temu时,Shopee的态度也一向是“进攻型防守”。今年9月,Sea集团创始人李小东发布全员信,提出进入“全面战斗模式”,战斗对象其实就是TikTok Shop。

去年7月底,Shopee正式启动全托管服务招商,向卖家释出“前3个月免佣金、50美金广告免费送、免费培训”等多项红利,堪称“大出血”。而此前Shopee卖家还在各种平台上吐槽佣金和支付费率上涨问题,当时就有卖家认为Shopee这是在向Lazada和TikTok“亮剑”。

Shopee今年在直播电商方面表现得更加积极。据外媒报道,Shopee会给品牌提供影响者名单,帮助企业联系当地网络红人,提供大幅折扣,在10.10大促期间举办直播马拉松等等。

TikTok Shop在印尼发展受阻期间,Shopee趁机大量招募受到影响的TikTok直播商家,印尼贸易部长Zulkifli Hasan甚至在TikTok Shop被封禁期间表示“感谢Shopee”,并呼吁商家加入Shopee。

研究数据显示,60%的受访者更熟悉Shopee Live,相比之下,更熟悉TikTok的受访者只有30%。

如此激进的增长策略也给Shopee埋下了不小隐患。Shopee母公司Sea集团的财报显示,Shopee自成立以来就一直处于亏损状态,只能由Sea集团的游戏业务Garena长期为其输血,但该业务部门的销售额已经连续五个季度下滑,地主家也快没有余粮了,2022年开始Shopee就一直面临着“自给自足”的KPI。

在这样的背景下,去年年底Shopee将重心转向效率和盈利能力,先是大规模取消准员工offer并进行裁员,随后相继退出法国、西班牙、波兰、阿根廷等“非核心市场”,削减营销支出并调整平台佣金费率,以推动利润增长。

然而在Shopee进入“全面战斗模式”之后,Sea今年第三季度再次出现1.439亿美元的季度性亏损,销售和营销成本高达9.18亿美元,与上个季度相比几乎翻倍,实际就是又一次通过“烧钱”换取新的增长机会,但效果并不理想——GMV同比增长5%,订单量同比增长13%,但实际交付GMV仅提高了2%,客单价同比大幅下降7%,总体来看增长并不亮眼,亏损却远超预期。

尽管如此,Shopee还是选择在旺季重仓直播电商,在晒双11成绩单的时候,Shopee就着重强调了直播战绩:Shopee Live累计观看量达67亿,多个品牌实现“爆单”,其中安踏(ANTA)当天全站点店铺销量达到了平日的46倍,电子、时尚、快消、生活类四大品类销量均成倍增长。

同时,Shopee在号称“跨境电商最后一片蓝海”的拉美市场依然在加速狂奔,宣布其平台本地化履约项目再度扩展,在巴西、墨西哥、智利、哥伦比亚四大拉美站点推出第三方仓履约模式。

东南亚市场竞争加剧,Shopee需要向外寻找新的增长点。Shopee从来都不只安于“东南亚电商霸主”的身份,未来很有可能成为TikTok、速卖通、Temu等平台的全球化竞争对象。

03 东南亚电商大战刚刚开始

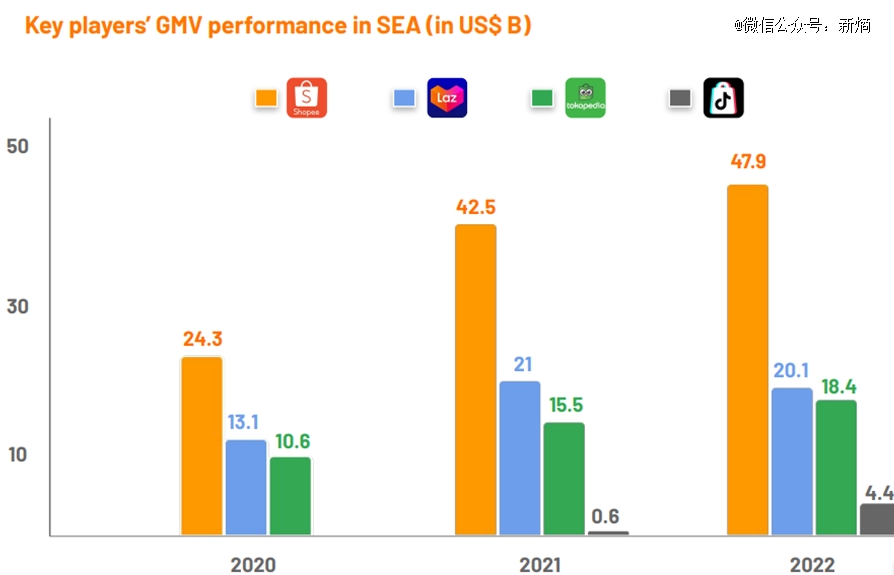

就东南亚市场份额来看,2022年TikTok大约占据了4.4%的市场份额,而Shopee占比47.9%,Lazada和Tokopedia分别占比20.1%和18.4%,包括亚马逊、Bukalapak、Tiki、Blibli在内的其他东南亚电商平台总共占比约10%。

这显然不是东南亚电商市场最后的格局。麦肯锡数据显示,东南亚电商渗透率仅为20%,仍是蓝海一片,正是适合“草莽英雄”诞生的阶段,仍然充满变数,没有人能够现在锁定胜局。

以Shopee、Lazada为代表的东南亚老牌电商虽然根基深厚,但已经出现销售疲软,新客增长放缓的趋势。据数据分析网站Similarweb的数据,11月份Lazada各站点网站总访问量为1.476亿,较上月下降3.8%;Shopee各站点网站总访问量为5.652 亿,较上月下降1%。

而TikTok今年的目标是将GMV提高3-4倍,预计市场份额约为13%-14%,面对这样来势汹汹的竞争对手,Shopee和Lazada焦虑已经摆在了明面上。日前阿里再向Lazada注资6.34亿美元,算上此前的两笔融资,今年Lazada已经获得了阿里18亿美元的注资,注资规模和频率远超往年。

而以TikTok Shop为代表的后来者虽然增长惊人,但其电商生态仍有欠缺。卖家对新熵表示:“虽然TikTok在内容层面非常厉害,但跟传统电商相比商业功能还不够健全,尤其受跨境支付束缚。”

同时印尼政府对TikTok Shop的顾虑仍未完全消除,日前,印尼合作社和中小企业部已向TikTok发出严厉警告,要求其遵守禁止社交媒体平台提供电子商务交易的规定,因为商务部发现TikTok Shop重新推出后“没有重大变化”。

即便TikTok在印尼可以通过与Tokopedia的合作,在市场规模和基础建设上“抄近道”赶超Shopee、Lazada,但东南亚并不是个“大一统”市场,未来同样的情节或许还会在菲律宾等其他东南亚国家再次上演,TikTok却没有那么多Tokopedia可以收购,最终还是要自己一点点补足短板。

而放眼全球,本土电商平台从来都是市场博弈的主要阵营之一,法国的Cdiscount、俄罗斯的wildberries、韩国的Coupang……每个国家都会出现自己的本土霸主,外来电商平台也一直都是以“鲶鱼”的形象出现,目的从来都不是吞并整个市场,而是推动市场竞争进入下一个阶段。

电商市场从来都不需要统治者,市场需要竞争,但竞争不是为了决生死,而是在竞争中找到自己的发展路线和消费群体。无论市场发展到何种程度,没有电商平台能够挣所有人的钱,但所有电商平台都能挣到自己该挣的钱。