2023年12月初百济神州年会上,公司高调提出了“做内企想做而不能做的,做外企能做而不可做的”的新口号。这与三年前“恰逢好拾光”的谦卑标语风格迥然。

随着泽布替尼在美国放量,百济神州固然有高调的资本;可反应在股价层面,投资者却并不为泽布替尼买单,股价依然处于历史低位,或许投资者还是更喜欢百济之前的那份谦卑。

图:百济神州股价月K线,来源:雪球

“大展宏图”的口号背后,实则是百济屡受波折的身影。

过去一年中,百济神州3款自研产品商业化都不算顺利:*获批的PD-1替雷利珠单抗被诺华放弃全球权益,未来的出海之路只能自己走;泽布替尼虽然放量,但却遭到艾伯维的“专利维权”,给这款明星产品的未来留下了一个问号;PARP抑制剂获批时间较晚,整个赛道竞争已经极为激烈,故事已写至“拼价格”章节。

如果把2023年视作中国创新药中场分割线,那么百济神州在整个上半场的表现可谓极为亮眼,但创新药毕竟拼的是未来,下半场依然存在极多的变数。我们从不否认百济神州“创新药一哥”的定位,但在震荡的下行周期中,行业日新月异,一切得与失或许就在转瞬之间。

接下来的下半场,百济神州会有怎样的表现,或许就看百济如何回答以下四个议题了。

01

议题一:艾伯维专利之争

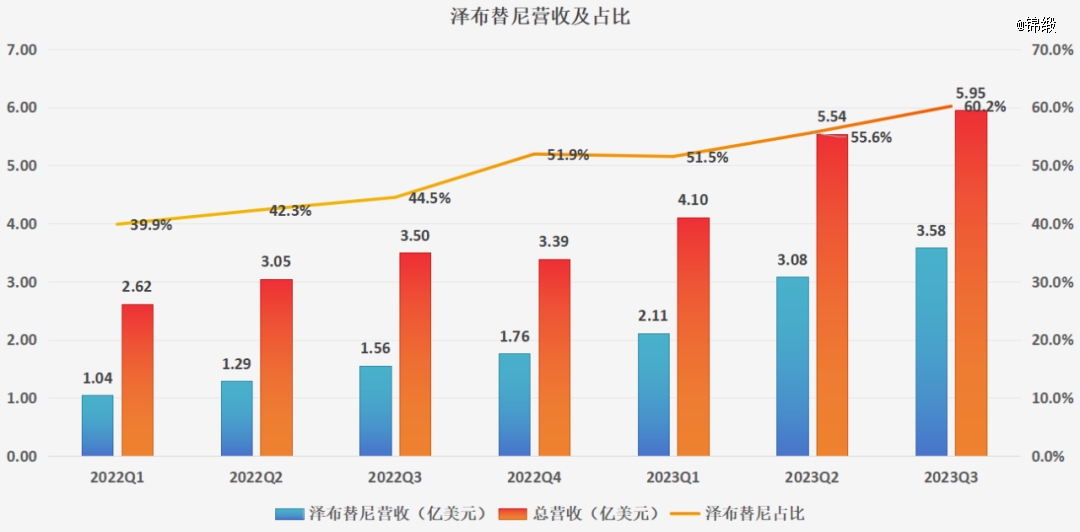

作为百济神州的拳头产品,泽布替尼的营收表现决定着投资者情绪。

今年6月,艾伯维在美国向百济发起专利侵权诉讼,指控泽布替尼侵犯了伊布替尼的专利,无疑增加了这款明星药物营收的不确定性。对于“挑战者”百济神州而言,“东道主”艾伯维有着丰富的专利战经验,凭借艾伯维*法务部,修美乐才能稳坐药王宝座这么久。

当然,艾伯维并不是针对百济神州一家,任何对其产品构成威胁的公司都会遭到诉讼。不久前,艾伯维还一口气起诉了数家大型仿制药企,以保护乌帕替尼的市场地位。

泽布替尼对于百济的重要程度不言而喻,贡献了最为主要的营收,且正处于销售放量阶段。今年前三个季度,泽布替尼销售额同比增幅皆超过了100%,累计销售额达8.77亿美元。与艾伯维的专利战,百济神州退无可退,必须极力捍卫自身利益。不久前,百济向艾伯维发起了“专利无效”的反击,向美国专利审判和上诉委员会递交了PGR(美国专利无效的授权后审查程序),理由为可实施性、新颖性和创造性。

图:泽布替尼营收及占比,来源:锦缎研究院

值得关注的是,艾伯维与百济神州之间的专利博弈不再停留于创新药企与仿制药企间,而是两家创新药企间的在同一领域由纯粹的商业竞争而引发的专利战。接下来,百济要面对的是这起专利诉讼中极大的复杂性和挑战性,不排除有多轮上诉的可能,付出的资金成本、时间周期,以及策略制定要考虑到的繁杂因素,不容小觑。

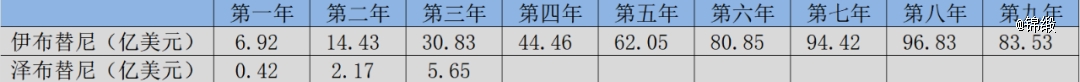

泽布替尼如日中天,伊布替尼日薄西山,两款明星药物有着截然不同的走势。但伊布替尼的同期表现其实还是明显强于泽布替尼同期的,如此看来泽布替尼销售峰值想要接近伊布替尼亦是极为困难的。

图:泽布替尼与伊布替尼同期销售对比,来源:锦缎研究院

再加上艾伯维的强势干预,极有可能妨碍这块药物在美国的商业推广,进一步降低泽布替尼的销售峰值,对于这款药物的预期,投资者还是应该更加理性一些的。

与艾伯维间的专利进展,这将是未来一段时间百济神州投资价值权重最高的影响因子。

02

议题二:PD-1何时入美?

泽布替尼之外,PD-1替雷利珠单抗何时能够进入美国市场是极为重要的另一议题。

不同于大多数国内药企将产品商业化权益交给MNC,百济神州选择了完全自建商业化团队的高举高打路线。完全自建商业化团队,有利亦有弊。有利的地方在于,可以获得产品从生产、到销售的全额利润,抬升企业毛利率;弊端则是商业化初期,这种自建团队很难有高效率,需要强大的产品矩阵和孕育时间。

目前,百济神州在美国市场仅有泽布替尼一款产品,商业化团队只卖一款产品,显然不会有很高的效率。如果替雷利珠单抗能够顺利进入美国,那么商业化团队可以增加一款产品的销售,运营效率将显著提升。基于此,百济神州在美国市场想要有好的业绩表现,替雷利珠单抗必须快速进入美国市场,越快越好。

尽管百济神州的需求很迫切,但替雷利珠单抗入美一事却进展缓慢。虽然FDA早已受理其一线食管鳞癌的上市申请,但最快也要到2024年7月才会做出决定,即使进展顺利,也要到年底才能进入商业化正轨。也就是说,2024年将是验证百济PD-1能否在美获批的关键时间节点。

替雷利珠单抗是国内*出海的PD-1药物,首站落地于欧洲市场,这固然意义重大,但却并不能为其带来很高的销售预期。欧美创新药打法与国内不同,走大幅降价策略并不行得通;食管鳞癌在欧洲市场不算大,比不上食管腺癌;欧美市场打差异化才是最关键的,但获批适应症终究没能避开K药和O药两款占据市场多年的老产品,单枪匹马想要战胜默沙东、BMS成熟的商业化积累,难度可想而知。

对于现阶段的百济神州而言,替雷利珠单抗能够进入美国市场远比欧洲市场更为重要,毕竟泽布替尼商业化进展不俗,已经对美国市场有更为充分的了解和资源积累,如果能够形成协同效应,那么百济竞争力将得到显著增强。

但替雷利珠单抗明年肯定就能成功闯关FDA吗?谁也不敢打这个保票,毕竟我国PD-1药物已经有多款出海失败,至今未有君实生物特瑞普利单抗一款登陆美国市场。几年前,百济就尝试与FDA沟通,2021年与诺华达成PD-1的全球协议后,加速了上市申请计划,率先递交申请的适应证即为食管鳞癌,但此后FDA却推迟了审批决定。

FDA的心思,投资者不要猜,也没有人能够猜透。

03

议题三:下一个爆点在哪里?

百济神州是一家不吝啬于研发的公司,其近三年就在研发上投入了296.33亿元的资金。在研发投入上,百济神州不仅吊打一众18A企业,甚至远高于传统药企恒瑞医药。截止今年6月底,百济神州在替雷利珠单抗上累计投入约63亿元,在泽布替尼上累计投入60亿元,另外PARP抑制剂帕米帕利的研发投入也超过10亿元。

图:18A公司研发投入TOP 10,来源:锦缎研究院

如此高昂的投入,与百济神州高举高打的模式密切相关。一方面百济神州十分重视适应症扩增,如替雷利珠单抗就已经拿下了11个适应症;另一方面百济神州又十分重视海外市场,美国、欧洲、甚至东南亚都是其拓局方向,这也就产生了大量的临床成本。

除了几款核心药物外,百济神州实则还有不少在研管线布局,但却并未有太值得聚焦的管线出现。

TIGIT单抗欧司珀利单抗本应是百济神州的下一个爆点,也是公司付诸心血*的在研管线。此前,百济神州不惜砸下重金,围绕欧司珀利单抗展开了多个全球临床试验,面向数个大适应症,百济曾称其是“当前开发进程中*进的抗TIGIT抗体之一”。

然而残酷的一面是,TIGIT领域诸多MNC已数翻受挫,已经不再是那个曾经的明星靶点。诺华曾看中TIGIT靶点潜力,以3亿美元首付款从百济神州拿下了欧司珀利单抗的海外权益,但今年7月却宣布放弃了这项合作。虽然我们不能说TIGIT靶点完全失败了,但显然它的吸引力正在持续下降,而欧司珀利单抗的价值自然也就受到影响。

剩下管线中,百济进程靠前的是双抗赛道,两款均进入到了III期临床。另较具技术优势的产品有BCL-2 抑制剂sonrotoclax,HPK1抑制剂BGB-15025,以及BTK 蛋白降解(CDAC)药BGB-16673,但这些管线似乎都难称爆点。

或许是迫于管线压力,百济神州在今年11月以13.3亿元总款项从昂胜医药引进了一款CDK2抑制剂,与其在研I期CDK4抑制剂形成补充,改善CDK4/6 抑制剂治疗乳腺癌的疗效。这一款产品的潜力反倒更值得关注,全球步入临床阶段的产品并不多,不过百济与昂胜合作研发的CDK2产品同样还处于较早阶段。

百济神州想要成为中国创新药的龙头担当,光凭泽布替尼和替雷利珠单抗的成功显然是不够的,它必须快速找到下一个爆款药物。

04

议题四:热门赛道如何补位?

抓住PD-1抑制剂的市场浪潮,这是百济神州崛起的根本。但在今年大火的ADC出海浪潮与减肥药GLP-1中,百济却并没有任何表现。当MNC都在比拼ADC和GLP-1的时候,百济神州拿什么去比拼呢?

其实早在2018年的时候,百济神州曾与Zymeworks公司关于HER2的两个双抗产品达成合作,其中一个正是双抗ADC,不过今年9月,这款产品已经因疗效不及预期被终止了。

也许是意识到了ADC的发展趋势,今年7月百济与映恩生物达成一项超13亿美元的合作,获得一款临床前ADC药物的全球开发和商业化权利。尽管百济神州对外表示,已经布局多款ADC药物,涉及B7H3、B7H4等靶点,但在数十亿美元的出海浪潮下,显然不足以弥补百济神州在ADC领域的缺失。在ADC领域,百济神州只能充当“后来者”,其关于ADC的生产设施及全新生物药生产大楼,甚至还得等到明年才能完工。

同样的故事还有可能发生在自免战场。百济神州在肿瘤领域已经取得了一定的成绩,可在自免领域却一片苍白。作为仅次于肿瘤的第二大疾病领域,自免疾病在2023年已逐渐显露出大爆的趋势。

今年年初的时候,百济的泽布替尼才姗姗来迟地开始自免适应症临床布局,而诺诚健华的奥布替尼已经在多个自免适应症进入临床中后期,进度大幅*于泽布替尼。就在近期百济神州的IRAK4 PROTAC专利公开,进一步聚焦自免赛道意愿昭然若揭,但距离成药依然很远。

百济神州的核心竞争力在肿瘤领域,可连续错失ADC和GLP-1风口后,它还会放过布局自免赛道的机会吗?突然切入一个赛道固然不容易,不过自免赛道的蓝图却足够诱人。

百济究竟对自免赛道是怎样的态度?是重金布局,还是玩玩而已?这或将决定百济下个阶段的股价走势,值得投资者持续关注。